本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight,原文标题:《全球IPO成绩大PK:美国断崖式下跌 中国融资额创纪录》,题图来自:视觉中国

2021年是IPO创纪录的一年。然而进入2022年,因受地缘政治局势加剧、通货膨胀以及美联储激进的加息政策影响,全球IPO数量下降45%,募资资金同比下降61%。

其中,2022年Q4全球共有334宗IPO,筹资共319亿美元,数量和筹资额分别同比下降50%和73%。

在区域上,2022年,美洲的IPO数量降至十三年以来的低点,估值降至二十年以来的低点;欧洲IPO募集资金下降78%;中东和北非地区的收益增长了115%;亚太地区表现则相对较好,尤其是中国,IPO融资规模5800亿元,再创历史新高。

2023年,全球IPO又会有什么样的趋势?《家办新智点》综合编译了安永等机构关于全球IPO情况的报告,在回望过去一年IPO整体状况的同时,也对2023年的IPO趋势做了展望,希望对你有所启发。

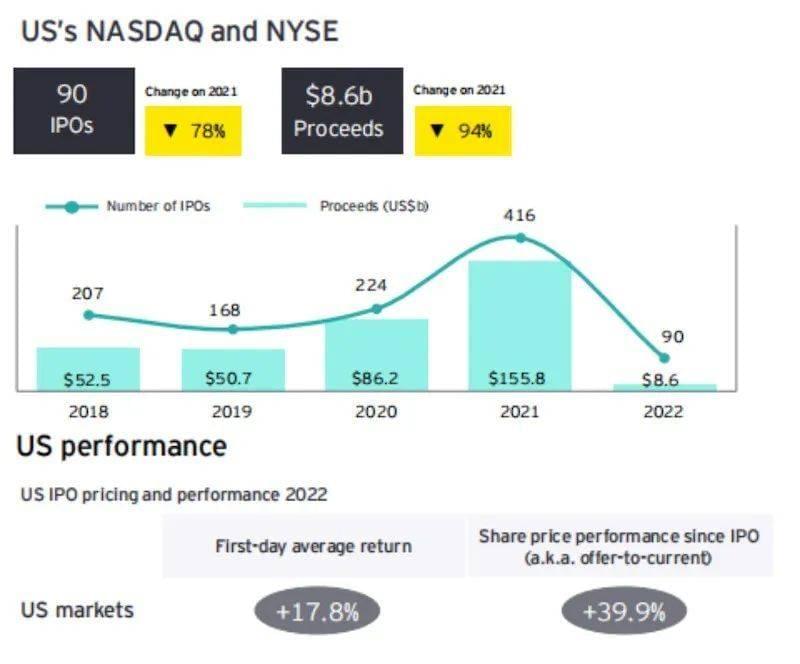

一、美洲IPO断崖式下跌

2022年,美洲IPO活动急剧下降。其中,69%的美洲IPO是在美国交易所进行的。展望2023年,整体股市仍面临挑战。

唯有市场波动平息,投资者信心才能恢复,IPO市场才能复苏。可能改善整体市场状况和IPO市场环境的潜在因素包括,通货膨胀回归目标水平、利率企稳、地缘政治不稳定缓和、衰退担忧消散、估值合理以及更广泛的盈利预期得到改善。

尤其,随着多家公司暂停IPO计划,许多公司已重返私募市场。私募市场的估值被重新设定,投资者要求采取结构性保护措施,以防范市场动荡。

现在预测IPO活动何时会出现有意义的增长还为时过早。如果想要回到历史发行水平可能要等到2023年,甚至更晚。

另外,除了整体市场状况改善外,重启IPO市场还需估值稳定,上市定价有所改善,且二级市场交易良好。

美国

过去一年,市场和宏观挑战仍旧持续存在,股市波动仍在加剧,投资者信心也受到很大影响。另外,企业估值的重置也不鼓励其寻求公开上市。

综合以上因素,导致2021年后,美国IPO断崖式下跌。

2022年,美国交易所只有两宗IPO的筹资超过10亿美元,而2021年有30宗超过10亿美元的IPO。

2022年,募资金额在5000万美元以下的IPO数量约占美国IPO活动的80%。而在过去十年中,平均而言,IPO募资资金超过5000万美元的IPO数量却约占80%。

虽然,健康和生命科学、技术行业仍然是IPO的主要领域,但在2022年美国的前十大交易中,只有一半是在这些行业。其中,3家在健康和生命科学领域,2家在技术领域,共筹集了20亿美元。

而2021年,在前10大交易中有7宗是科技交易,融资总额超过200亿美元。

加拿大

尽管加拿大交易所在2022年进行了39次IPO,但在多伦多证券交易所(TSX)上市的IPO中,只有一次筹资金额超过1亿美元。在多伦多证券交易所上市的新股如此稀少,这是20多年来从未见过的情况。

2022年的其余交易在多伦多证券创业交易所(家办新智点注:2002年下半年,CDNX市场被多伦多证交所正式收购,成为了多伦多证交所的创业板块,并更名为TSX-V)和加拿大证券交易所(Canadian Securities Exchange)进行,其中大多数交易筹集的资金还不到500万美元。

巴西

与打破纪录的2021年形成鲜明对比的是,巴西的IPO活动在2022年陷入停滞,只有一宗IPO。随着市场波动消退,工业、基础设施和公用事业行业的公司可能会恢复IPO计划。

另外,随着新当选总统所实施的财政政策,巴西的IPO市场或可能会得到进一步复苏。

二、亚太IPO市场回顾与展望

由于亚太地区发展中国家众多,与其他地区相比,其增长潜力更强、更高,IPO市场受全球经济低迷和地缘政治紧张局势的影响最小。尽管如此,但亚太地区IPO的数量和规模还是下降了26%和31%。

从地区来看,中国的国有上市公司借助资本市场进行“二次混改”,通过分拆上市等,筹集到了创纪录的资金。韩国也在2022年初完成了全球最大的IPO。印度尼西亚和马来西亚市场在交易数量/或筹集资金方面也表现出色。

除这些市场外,亚太地区的其他市场表现并不是很好,IPO活动也在不同程度上有所减少。

在2022年上市的IPO公司中,大部分为能源与科技行业。还有一些为新冠疫情期间陷入困境的公司,因很难得到私人投资者的支持,它们不得不通过上市来筹集资金。

总之,过去一年因受美国“输入型通胀”(家办新智点注:美国激进调整货币政策被广泛认为是向他国输入通胀的不负责任之举)以及中美贸易紧张局势的影响,一些准备IPO企业的经营业绩不尽人意。预计2023年,这些障碍将得到缓解。

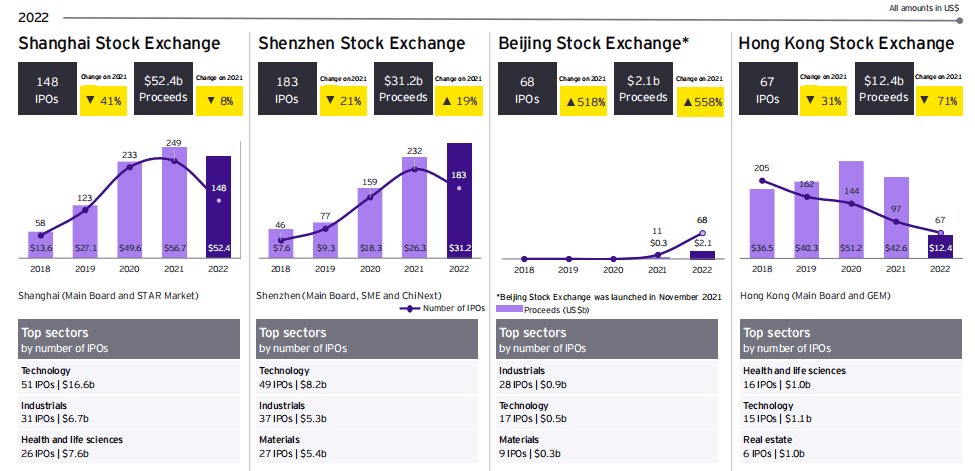

中国内地及香港

2022年,中国A股迎来又一个创纪录的融资年,IPO融资规模5800亿元。去年,监管机构加快了IPO审查程序,使得优质公司能够获得快速公开市场资金,以实现可持续发展。

其中,电信、科技、媒体和娱乐、材料和能源板块的交易规模,都出现了同比增长。值得注意的是,芯片和半导体企业在2022年上海科创板的上市企业中占据了较大的比例。

在跨境IPO中,中国企业正在尝试瑞士和伦敦等不同的上市目的地,而在美国的上市数量在2022年下降了80%以上。另外,为吸引更多的首次公开发行公司,港交所正考虑增设《香港联合交易所有限公司证券上市规则》第18C章,对特专科技行业提出新要求,以促进更多此类行业公司的上市。

东盟

2022年,虽然东盟规模较大的IPO数量有限,但随着多国开始放松对新冠疫情的管制,2023年这一数字可能会增加。考虑到最近几个月上市科技公司的估值已被打了折扣,预计科技公司的估值将会下降。

澳大利亚

2022年,澳大利亚的筹资、并购活动的交易数量和总价值均显著下降。其中,受影响最大的是“先买后付”行业,该行业的表现继续不佳;材料和技术行业的IPO活动也较低;与房地产相关的交易也有所下降。

鉴于近期IPO表现不佳,当地监管机构会重点监视以下方面,包括在招股书中显著披露的非公认会计准则指标,与上市后公布的实际交易业绩进行对比。

2023年,由于通胀担忧、地缘政治不稳定和加息的影响,澳大利亚的IPO市场或继续受到影响。

韩国

与2021年相比,2022年韩国的IPO市场大幅下降。造成该状况的原因是,受地缘政治冲突、宏观经济不稳定和估值下降影响,导致股市严重低迷,进而一些公司放弃或推迟IPO。

2022年,韩国IPO市场共登记了68宗交易,筹资131亿美元。其中,韩国电池制造商LG新能源(LG Energy Solution)在2022年Q1进行了IPO,共筹集资金107亿美元,占据了Q1总筹资金额的大部分。其他则是一些中小规模的IPO交易。

自2022年Q2以来,韩国IPO市场持续停滞不前。由于对经济衰退的担忧,预计2023年,韩国IPO市场将继续停滞不前。即使到时候,其市场形势有所改善,但那些即将IPO的公司可能会降低估值。

日本

在2022年IPO市场低迷的情况下,日本政府提出了预算为1万亿日元(73亿美元)的针对人力资源和网络建设、资金多元化和企业增长退出战略、促进开放创新等支持创业企业的政策。

从长期来看,日本创业企业的生态系统有望改善。此外,日本政府还制定了加强创业培育的五年计划,目标是未来将独角兽公司数量增加到100家。

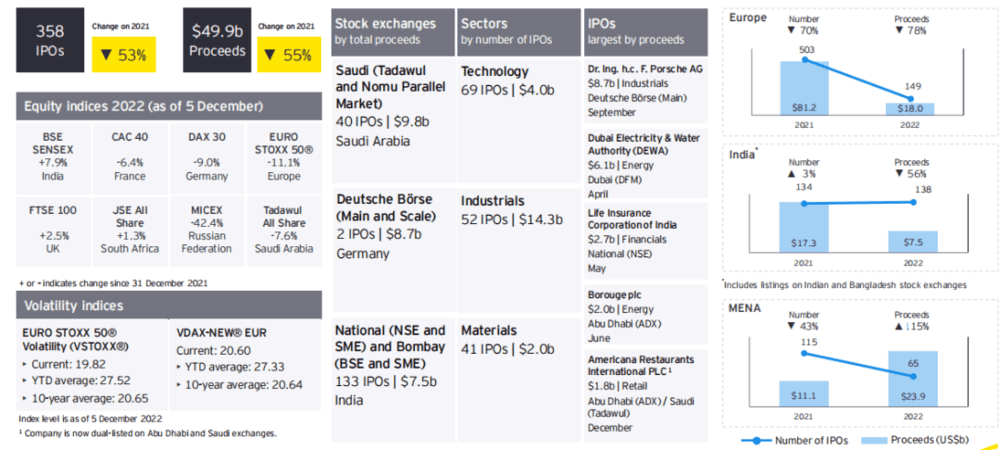

三、EMEIA地区IPO市场回顾与展望

尽管通货膨胀飙升、利率上升和地缘政治问题正在冲击该地区,但在2022年,EMEIA(欧洲、中东、印度及非洲)的IPO市场并没有像美国那样大幅下降。

其中,许多IPO赢家均受益于能源价格的上涨。在欧洲、中东和非洲地区前10大IPO中,保时捷在德意志交易所的IPO为2022年全球第二大IPO。

此外,EMEIA发行人的跨境活动也有所下降,2021年为11%,2022年为7%。

展望2023年,影响2022年市场的许多不利因素可能会在2023年消退。投资者或可寻找更有利可图、更可持续的商业公司,而技术、能源转型和ESG故事仍是投资者们的宠儿。

英国

货币政策收紧、通胀飙升、俄乌冲突导致供应链中断、领导团队更迭等诸多不利因素,抑制了2022年英国IPO市场的发展。

但是,2023年,随着可能出现的简化上市要求和通胀放缓的提议,英国市场可能会自我调整,IPO活动或会再度活跃起来。

中东和北非

尽管2022年中东和北非地区的上市公司数量同比下降了43%,但该地区共筹集了239亿美元,同比增长115%。

其中,沙特阿拉伯和阿拉伯联合酋长国(UAE)占据了该地区IPO融资的大部分。在这两个交易所上市的IPO共有49家,共融资227亿美元。

预计2023年,该地区的IPO活动仍将持续,因为阿联酋、沙特阿拉伯、阿曼和其他国家的政府正在剥离资产。

印度

在全球IPO平淡无奇的一年中,印度是亮点之一,交易数量增长了3%。其中,印度今年迎来了有史以来最大的上市公司之一,印度人寿保险公司筹集了2.7 美元。预计2023年下半年,印度市场将有更强劲的资本活动。

四、跨境IPO和行业洞察

1. 跨境IPO

由于入境 IPO减少以及中国企业暂停在美上市,跨境活动下降了61%。瑞士已成为继“中瑞股票互联互通计划”签署后第二大最活跃的跨境上市目的地,共有8家中国公司在2022年完成了二次上市。

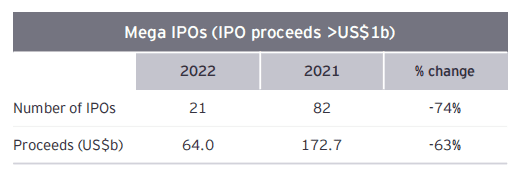

在跨境IPO中,独角兽IPO数量大幅下降。这主要是由于科技IPO数量的回落(2022年为310 家,2021年为631家)、美国股市状况恶化以及独角兽IPO后表现不佳。自2021年以来上市的独角兽IPO中,有91%的交易价格低于其IPO发行价。

而大型IPO的表现,则相对好于独角兽。与2021年相比,2022年所有大型IPO和大型能源公司IPO的平均交易规模分别高出45%和144%。其中,能源行业的平均IPO交易规模从上年同期的1.96亿美元增至4.44亿美元,占2022年全球IPO收益的22%。2021年为6%。

2. 行业PK

科技

软件公司的IPO融资从2021年的1200多亿美元下降到2022年的不到100亿美元,降幅达92%。更令人难以置信的是,在欧洲和美国科技公司只有6家规模较小的科技IPO。

在中国,因受中国政府大力提倡半导体生态系统作为国家优先发展事项政策的影响,在深圳和上海上市的中国半导体公司占2022年全球科技行业IPO募集资金总额的38%。这也是自2010年以来,专注于半导体价值链的公司首次在2022年以45%(150亿美元)的技术收益排名第一。

能源

由国家主导的IPO计划推动了海湾地区(沙特阿拉伯、阿布扎比和迪拜)的股权资本市场。在全球IPO惨淡之下,海湾地区却成为IPO市场的一个亮点。高油价使海湾经济体、市场和公司的资产负债表受益,推动了该地区的上市,包括一些大型IPO。

其中,在亚太和EMEIA地区,清洁能源发电公司的IPO仍然是一个主要趋势。为了替公司的扩张计划筹集资金,许多从事可再生能源发电、电动汽车和绿色氢气业务的公司都进行了IPO。

在欧洲,因需努力应对能源危机,英国开始对北海地区重新产生了兴趣。它最近启动了自2019年以来的第一轮石油和天然气勘探许可,以提高国内产量。这可能会加快一批公司的IPO和招标融资计划。

生命和健康

尽管2020年和2021年医疗保健(尤其是生物技术)IPO市场蓬勃发展,但SPAC和一些较小的生命和健康公司,仍旧难以获得公共资本的支持。

到了2022年,不仅仅只是这些公司难以获得资本支持,就连其他的医疗公司也是如此。健康和生命科学的IPO数量大幅下降。除了投资者关注焦点的周期性变化外,医疗股股市下跌的原因,还包括许多在前两年上市的公司表现不佳。

未来,随着大型生命科学公司剥离业务部门(包括仿制药和消费者健康部门)的持续趋势,可能会推动医疗领域IPO活动的增加。

制造业

尽管工业制造商、汽车制造商和物流公司的整体IPO活动,在2022年因市场的不确定性而下降,但那些有望从强劲的终端市场中受益的公司会继续寻求资本,以支持其对创新产品和服务的投资。

随着终端市场越来越重视可持续性发展,未来对电气化工业的需求将增长,包括电动汽车(EV)和电池,以及可再生能源发电。

另外,全球供应链和航运能力的限制造成了对关键零部件(包括半导体)制造业的投资以及对交通基础设施扩建的迫切需求,尤其是港口和道路。

私募股权

私募股权公司现在更愿意成为“买家”而非“卖家”。

2022年,退出活动有所下降。尽管如此,然而随着来自家族办公室和散户投资者的新资金(现在占PE筹资的20%),再加上其他备用资金,私募股权公司还有资金,继续为企业提供资金。

这些获得资金的企业将继续专注于商业价值的创造,完善融资故事,以确定合适的买家群体,并为IPO窗口最终重新开放时做好充分准备。

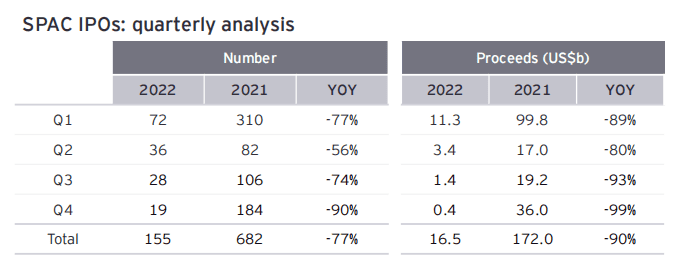

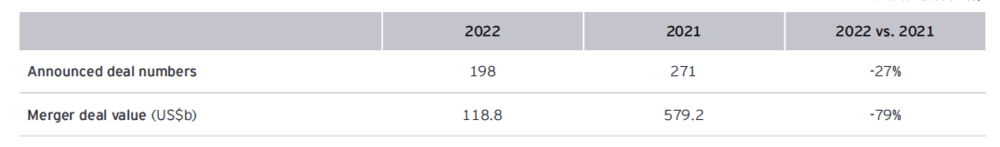

五、SPAC市场回顾和展望

SPAC(特殊目的收购公司)的IPO仍处于低位,此外还有大量的SPAC尚未宣布或未完成De-SPAC(去壳化)。这些公司将在未来六个月到期前,面临清算的危险。

这是因为在2022年,由于资金赎回增加、监管审查和市场流动性收紧,再加上股价表现不佳,抑制了投资者对IPO的兴趣和势头。

全球各大交易SPAC交易数量

全球各大交易SPAC交易数量

目前正在寻找目标的约480个SPAC中,有80%以上将在2023年中期到期。而合并后的SPAC公司也面临重重挑战。

截至2022年12月5日,在2019年至2021年间完成的约280笔美国De-SPAC合并中,93%和89%的交易价格分别低于合并后首日交易价格和10美元。

虽然,未来SPAC将继续在股权资本市场中占据一席之地,但在此之前,它们需要继续应对动荡的市场环境。

六、2023年,IPO有望强势归来

2023年,将有一个强大的IPO通道出现,尽管2023年Q1或仍将保持低迷状态。

但如果想要2023年的IPO市场再度活跃起来,需要几个先决条件:市场情绪积极,股市表现改善;通货膨胀降低,加息结束;地缘政治紧张局势缓和;新冠疫情对经济的影响减弱。

如今,许多有意IPO的公司仍在采取观望态度,等待合适的时机。目前,投资者将关注公司的基本面,如营收增长、盈利能力和现金流,而不仅仅是增长预测。

另外,由于公司IPO后的股价表现与其环境、社会和治理 (ESG)战略之间存在正相关关系,因此投资者也将越来越多地关注公司的ESG议程。

本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight