本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight,头图来自:视觉中国

古罗马人不会将他们的货物全部装在同一艘船上,而是分散装在几艘船上。大多投资者都知道现代投资组合理论的基石——多元化概念,即“不要把所有的鸡蛋放在一个篮子里”。

通过将不同的风险分散到不同的投资领域,以此来捕获多个资产类别回报,同时减少整体储备金的波动性。

如果按照“多元化”概念,投资者则需接触所有的资产类别,但是从客观角度来看,很难做到。因为这会增加投资者的管理费和交易成本,还需花费大量的时间去监督这样的投资组合。

事实上,据有关数据表明,在考虑资产配置时,“简单”可能会胜过“复杂”。

那么,对投资者来说,该如何构建一个简单有效的资产配置模型和风险管理模型呢?《家办新智点》总结了一些海外顶级机构投资者的经验,希望对你有所启发。

一、投资者如何做好资产分配

以耶鲁大学截至2022年6月30日的资产配置来看:

传统资产:21.5%

股票,14%。以美股、国外发达市场、新兴市场为主

美国长期国债和现金,7.5%

另类资产:78.5%

对冲基金,23.5%

实物资产,14%

私人股权,41%

这是一个相当广泛的资产清单。但并不是人人都如耶鲁大学基金的前掌门人大卫·斯文森(David Swensen)那样,有很多分析师和经济学家为其工作,还有许多的专业投资公司和第三方顾问为他提供关于如何配置资产的建议和观点。

这意味着,普通投资者难以像大卫·斯文森这样的专业人士在战术上进行配置。

那么,对于他们而言,有没有一些简单的配置方法呢?以大卫·斯文森以及威廉·伯恩斯坦(William Bernstein,美国著名的金融经济历史传记和金融科普作家)的投资组合为例。

其中,大卫·斯文森的投资组合如前所述。而威廉·伯恩斯坦在《有效资产管理》一书中,推荐了一个极简单的组合,25%美国大型公司股票;25%美国小型公司股票;25%外国股票;25%美国短期债券。这四类资产均采用低成本的指数型基金。

这些都是投资专家们建议的最佳分配想法。

除此之外,还有哪些资产适合普通投资者,来规避风险,控制费用,实现目标回报呢?

对于普通投资者而言,应减少资产类别数量,侧重于那些易于管理和投资,并能在多元化投资中获得最大收益的资产类别。

投资者可以考虑以耶鲁捐赠基金的方式,将其相应的配置映射到自己的简单框架中。有三类资产可以考虑,股权、债券、实物资产(房地产、自然资源等)。

值得注意的是,追求所谓绝对回报的资产类别不应该在配置范围内,如昂贵、不透明、税收效率低的对冲基金。

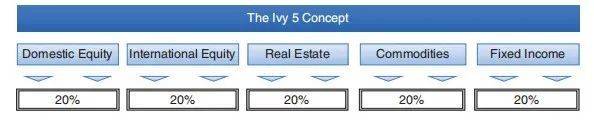

以梅布·法贝尔(Meb Faber,Cambria Investment Management的联合创始人兼首席投资官,《常青藤投资组合:如何像顶级捐赠基金那样投资并规避熊市?》作者之一)和埃里克·W.理查森(Eric W.Richardson,《常青藤投资组合:如何像顶级捐赠基金那样投资并规避熊市?》作者之一)所设想的“常春藤Ivy 5”为例,它可以很好地帮助投资者实现目标。

在该投资组合中,40%配置在股票上(20%国内和20%国外),40%配置在不动产上(20%房地产和20%大宗商品),以及20%的债券。

尽管这种投资组合结构可能不是最优的,但这正遵循了大卫·斯文森的建议,“坚持简单的多元化投资组合,降低成本,并定期重新平衡以保持您的资产配置符合您的长期目标。”

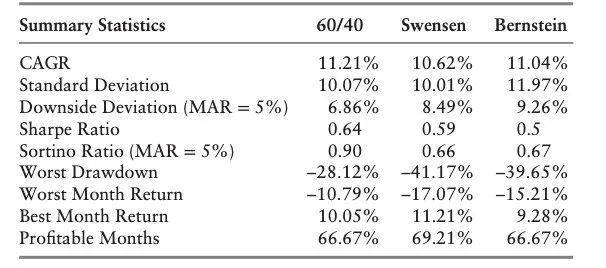

此外,还有一个简单的策略方法,即“60/40规则”,60%用于国内股票,40%用于债券。那么,这种组合是否真实有效?在一项研究中,试图用以下指数对这些不同的选择进行了分析(研究时间为1979年1月1日到2014年12月31日)。

可以看出,经风险调整后,60/40投资组合的表现最佳。但总体而言,每个投资组合在此期间产生的大约10年期国债利率(6.53%)加上4%至5%,波动率大致相同。另外,60/40投资组合的回撤也比其他投资组合要低。

二、资产配置的两派思想

关于资产配置,目前有两派思想。

一些学者认为,投资者只关心收益率的均值(指投资组合的期望收益率)和方差(指投资组合的波动率),因此应持有市场组合,或所有风险资产的组合,以尽可能减少风险。另一些人则坚持在最小化风险的同时优化回报的原则,需花费大量时间来确定和构建,据称跑赢市场的投资组合。

这两种策略真的能帮投资者获得高收益吗?

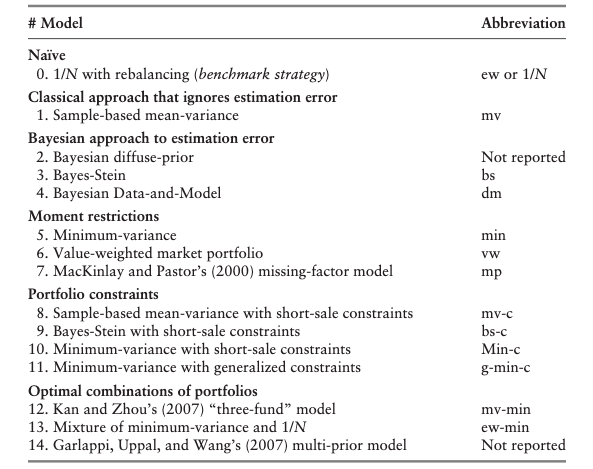

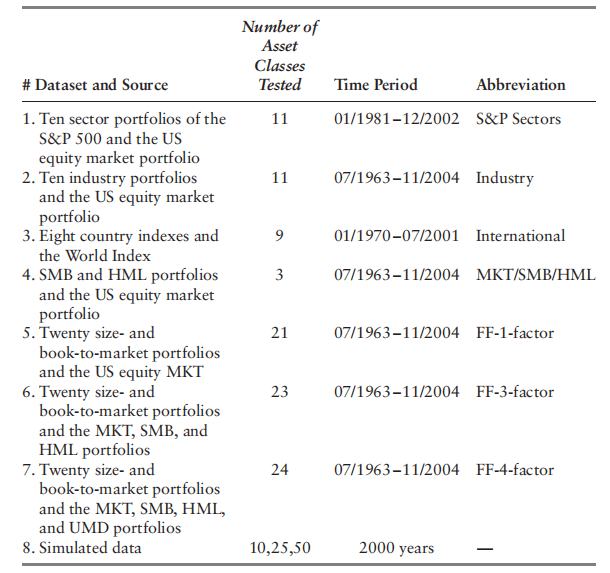

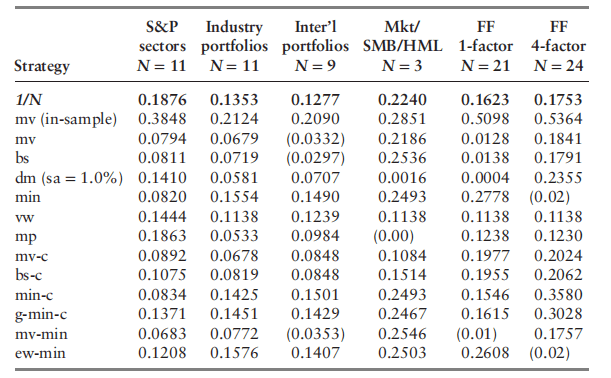

在一项研究论文中,作者对传统的均值-方差资产配置方法进行测试的同时,还对与资产配置相关的其他12种复杂、精密的方法也进行了测试。具体测试方式如下图:

他们研究了各种行业的投资组合、国际投资组合、因子投资组合,甚至生成了不同资产配置方法下的模拟数据。

结果,他们有了一个惊人的发现,即等权重组合(1/N)可以达到或超过所有“花哨”的投资组合。下图为夏普比率结果。

从上图中可以看到,相对于更花哨的投资组合替代方案,等权重策略在各种测试资产上,表现更优。

虽然,样本内均值-方差【标记为mv(样本内)】的统计数据也很惊人,但它们在现实世界的交易环境中是无法实现的。即,存在超前误差,因为直到周期结束后才知道权重。如果我们在现实世界中采用这种策略,将会导致一个糟糕的结果。

“相对于纯粹的1/N投资组合,我们评估了基于样本的均值方差模型的样本外性能,及其旨在减少估计误差的扩展。在我们评估的7个实证数据集的14个模型中,没有一个模型在夏普比率、确定性等效回报或营业额方面始终优于1/N规则。这表明,在样本外,最佳多元化的收益被估计误差所抵消。”该研究论文的作者称。

三、风险管理模型

主要有五大类风险管理技术。

基本面指标——评估宏观经济因素

技术指标——评估过去的价格、股票指标

情绪指标——评估投资者情绪水平

方差指标——评估波动水平

综合指标——采用上述技术的混合方法

不过在上述指标中,除了技术指标外,其他指标极少能经得起严格的可靠性测试。由此,能预测股权风险溢价的MA以及TMOM或可作为很好的指标。

注:MA,Moving average为移动平均线。是以道·琼斯的“平均成本概念”为理论基础,采用统计学中“移动平均”的原理,将一段时期内的股票价格平均值连成曲线,用来显示股价的历史波动情况。

TMOM,Time series momentum rule。Moskowitz在经典文献《Time Series Momentum》(2012)中指出,时间序列上的动量关注的是资产本身的历史表现,认为过去一段时间的趋势将会延续到未来一段时间。

所以,时间序列上的动量策略指的是以过去某段指定时间的收益表现,作为买入(做多)/ 卖出(做空)信号的策略:如果过去收益率为正,则买入该资产;反之,则卖出该资产。

MA和TMOM指标可以在下跌期间为买入并持有的投资者保护资本。这两个指标并没有明确的优劣之分,相反,据相关的经验证据表明,结合MA和TMOM可以提高投资组合的平均风险调整后表现。

这个系统,可以成为“稳健”系统,因为它在各种条件、环境和时间段内都能正常运行。与此同时,它也可实现风险管理的多样化,并能提供比其他系统更多的针对基准回撤的保护。

1. 简单移动平均线规则(MA)

MA很简单,其规则如下:一旦当前价格超过过去N个月的简单移动平均线,你就可以购买资产;否则,就不要购买这些资产,而是继续持有替代资产(短期国库券或现金)。

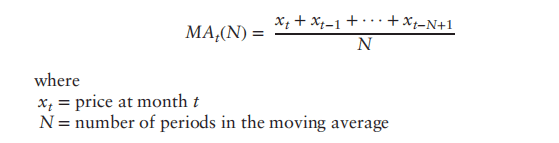

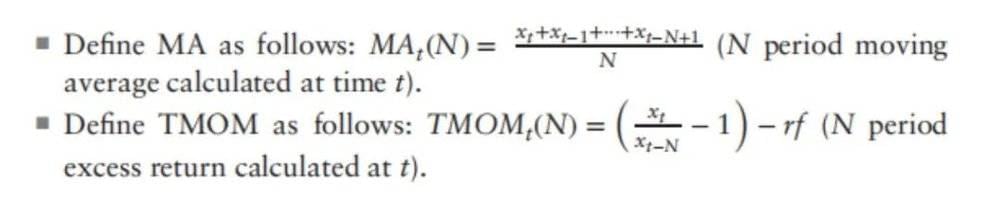

N个月移动平均线是过去N个月收盘价的简单均等加权平均值。MA计算公式如下:

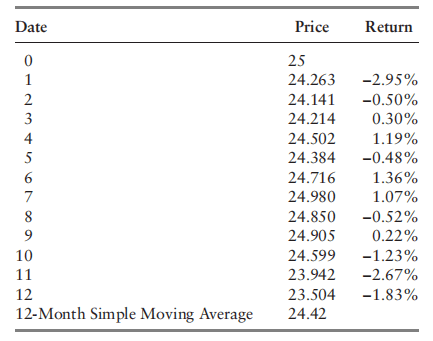

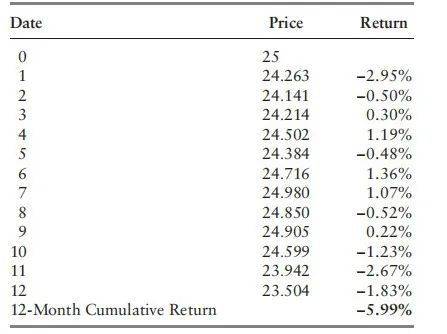

以下表格,概述了该交易规则是如何被运用于实践的。

假设市场指数价格为25。在这个例子中,t=12的当前价格是23.504,小于12个月移动平均线24.42。移动均线交易规则建议投资者继续持有现金,因为当前价格(23.504)低于当前12个月平均价格(24.42)。

2. 时间序列动量(TMOM)

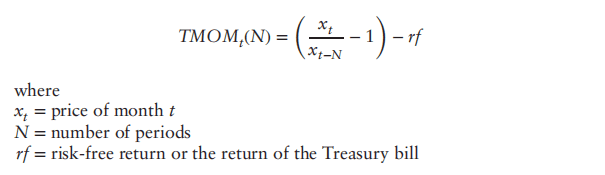

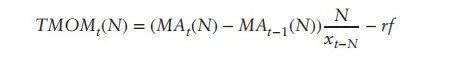

时间序列动量规则(TMOM)在超额收益大于零时买入资产,在超额收益小于零时投资于替代资产(如现金或货币市场)。超额回报是用过去N个月的总回报减去国债的回报来衡量的(可以使用其他基准)。TMOM计算公式如下:

以下表格,概述了该交易规则是如何被运用于实践的。

假设市场指数价格为25,过去12个月国债收益率为1%。在上述图表中,过去12个月的收益率为-5.99%,国债收益率为1%。

因为资产收益率(-5.99%)低于国库券收益率(1%),根据TMOM交易规则,投资者该持有现金,直到风险资产过去,12个月的收益超过国库券过去12个月的收益。

不过,MA和TMOM之间并非完全割裂。它们之间存在着一些联系。

首先是计算公式。

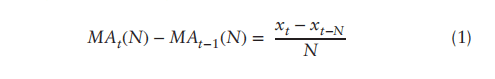

第一步:取MA在t以及t-1不同时间的差值,得到计算公式如下:

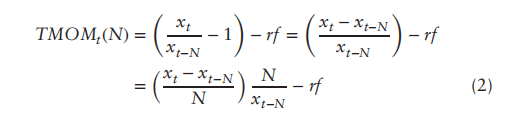

第二步:然后我们将TMOM公式分解如下:

第三步:可以得到公式1和2之间的关系如下:

步骤3强调了TMOM和MA在数学上是相关的。大多数情况下,TMOM规则和MA规则有着相同的操作。然而,这两个规则虽然相似,但并不完全相同。

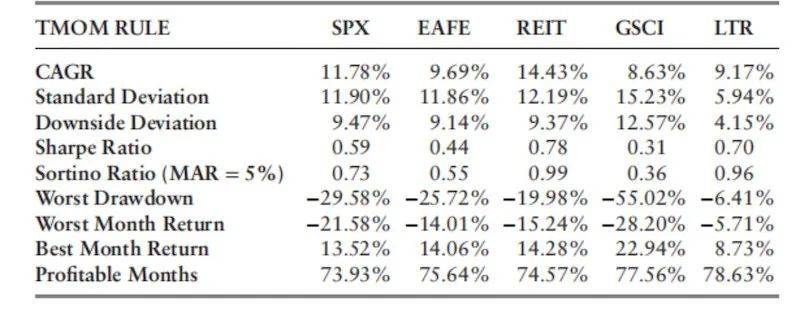

下面看看MA、TMOM策略在以下几种指标上的表现,研究时间均为1976年1月至2014年12月。其中,TMOM的表现如下图所示。

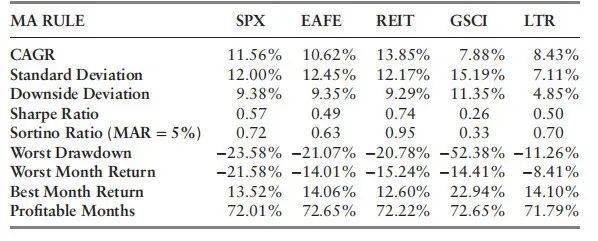

MA的结果如下图所示。

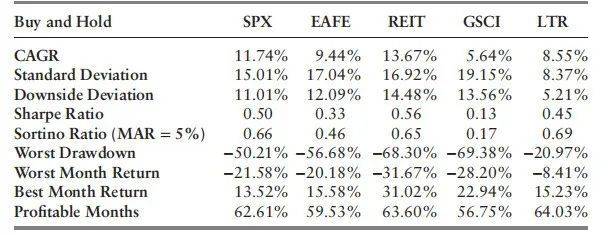

以下为,夏普比率(Sharpe Ratio)和索提诺比率(Sortino Ratio)的表现。

从以上图表中可以看出,TMOM与MA表现相似,均高于夏普和索提诺比率表现。

如果非要在TMOM和MA之间选出一个赢家的话,TMOM要稍微胜出。但实际上,因TMOM和MA的风险调整指标在整体上是相似的,两个系统作为风险管理工具都具有价值。

总之,在投资中,投资者应该追求的是简单,而不是复杂。一项比较分配方法的研究发现,简单的“1/N策略”可能要优于一系列更复杂的方法。这条简化的规则似乎可以作为一种总体资产配置策略,为投资者提供很好的服务。

本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight