本文来自微信公众号:家办新智点 (ID:foinsight),口述:田华,作者:foinsight,原文标题:《一个10年LP的深度复盘:基金到底该怎么选?》,头图来自:《西虹市首富》剧照

家族办公室(以下简称“家办”)正成为推动全球创业创新投资的重要源泉。在海外,家办早已成为与养老基金、大学捐赠基金等一样成熟的LP,他们是风险投资机构的重要出资人。

相比于欧美地区,中国内地家办行业仍处于早期发展阶段,其中多数家办成立时间较短,投资容易遇雷踩坑等挑战,尤其在挑选GP上。

一、理想型的GP应该长什么样子?

我曾服务于母基金、CVC-FOF超过10多年时间,擅长从投资、产业、退出的闭环视角理解投资价值和判断投资风险。现在服务于盛资本,盛资本是一家实业背景的家族办公室。

历经十多年的投资,我和我的团队在研究GP和基金投资方面,总结了一些共性的方法,希望与大家相互交流,一起学习。

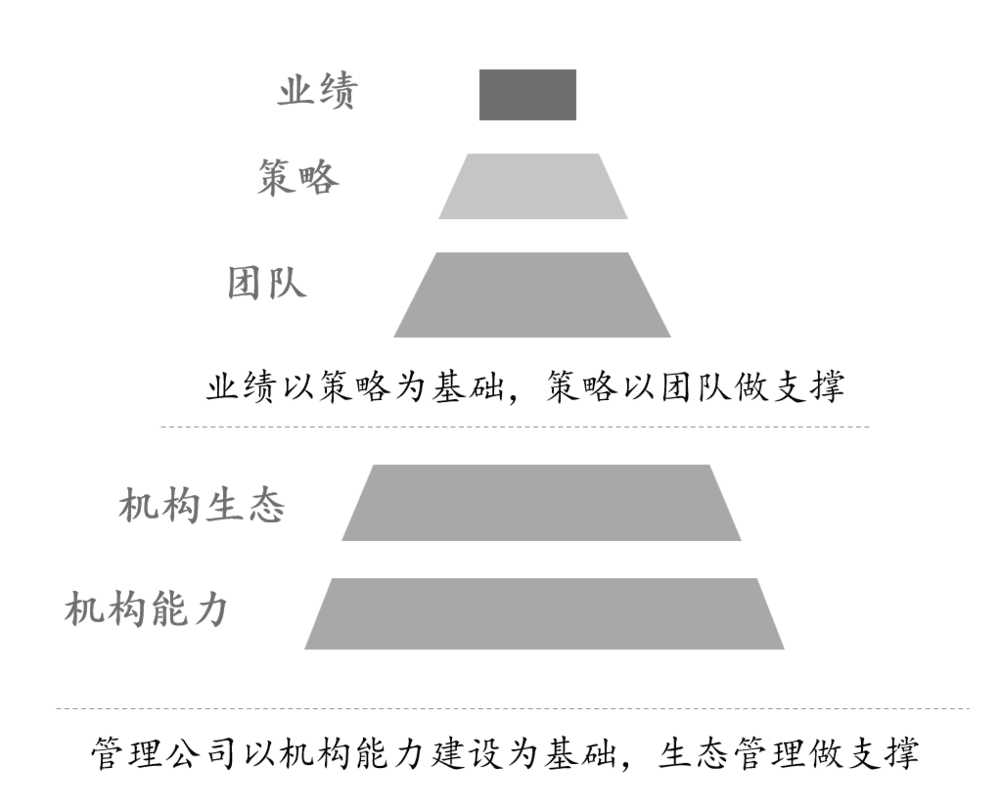

我们将投资GP类比为一个投资项目,会从历史业绩、投资策略、团队构建、机构生态(内部生态,外部生态)、机构能力等五个维度进行研究。其中,业绩、策略、团队是对GP的初步研究。在尽职调查期间,还会对投资机构的机构生态、机构能力,特别是机构的治理能力进行深入研究。

在我们看来,一个GP合伙人如同一个企业家。我们非常看重创始合伙人团队的企业家精神和创业精神,即GP是否具备成长为一个“伟大的投资机构”的潜质。

这个潜质可能包括:所在机构的治理理念、价值观建设理念、基于未来五年该机构所专注领域的行业演变,对投资团队、投资策略、机构生态等方面的建设规划等。

我们将自己定位为“黑马投资人”的捕手,而不仅仅是某期基金的投资成功。

我们自身也非常重视投前自上而下的图谱式研究,希望找到可以持续创造优秀业绩且具有企业家精神的投资机构,和机构一起成长,彼此相互成就。

从投资方法论上来讲,按照投资的价值链,一个相对完美的投资模型应包括,募得好、看得懂、触得到、投得进、管得好、帮得上、退得出七个方面(这七个方面是一级维度,每个维度下还有不同的二级和三级维度)。

其中“募得好”侧重募资能力,“看得懂、投得进、退得出”侧重投资能力和交易能力,“触得到、管得好、帮得上”侧重机构生态和机构能力。值得注意的是,“看得懂”和“触得到”是并列关系,因为有时会因研究而发现项目,有些会因发现项目而看到趋势。

这七个方面属于一种比较理想的情况,一旦发现符合这七个维度的机构,我们会果断出手,也会和其中某几个领域具有优势长板的GP建立长期合作的关系。

二、一个优秀GP应具备的七个维度

1. 募得好

募资的速度、出资LP的质量,是GP机构能力外化的市场化结果。在募资维度,应注意:

第一,看该GP的历史LP结构,重点看优势LP比例。什么是优势LP呢?主要包括上市公司、产业资本以及处于区域链主地位的引导基金等。

随着中国越来越重视高质量发展和新型工业化,拥有较多产业资源的机构管理人会越来越受欢迎。

另外,以“链主”为核心的工业化区域,该区域形成的产业链集群的价值链优势可以和创新型企业形成正向双螺旋上升的结构,链主引导基金可以为管理人带来一定的地方资源,和GP也是相互成就的关系。

反推过来,如果一家GP告诉LP,它拥有较多的产业资源。LP也可以通过拆解它的历史LP结构,或者查看机构生态,看其是否真正具有产业LP资源。

第二,看该GP的新基金关闭速度。关闭速度越快,表明该GP的生态能力越好,GP的历史业绩、品牌得到市场的认可,也容易赢得LP的信任。

第三,看该GP的LP复投比例。如果,老LP复投比例高,表明该GP的历史投资业绩、LP投资体验方面得到了认可。

2. 看得懂

“看得懂”指的是,需观察一家GP是否具有体系化的投研能力、主题预判能力以及项目判断能力。

因为一支基金的投资期集中在基金成立后的2~3年,所以一家GP对未来2~3年的投资主题,是否具有产业级的预判能力显得尤为重要。

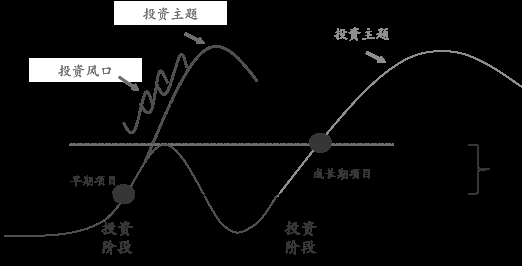

经过多年观察,我们发现多数投资到大主题项目的GP,业绩好;多数投资之后看来是投资到风口性项目的GP,业绩不好。

同时,在经济爬坡期阶段,存量博弈的情况较多。新兴行业的景气周期的时间在缩短,新兴行业成为“传统行业”的速度在加快。这个现象在模式创新型项目中出现较多,也对甄别风口型和主题性机会的判断增加了更多的挑战。

另外,随着科技创新项目的增加,GP还需要有产业认知,特别是针对技术类和处于供应链Tier1、Tier2的项目。大多数时候,来自产业方的应用化实践对于真实量产、市场供需的把握预估会相对比较客观。

3. 触得到

“触得到”,重点是考察GP的项目来源,即GP是否具有“大量、持续、优质”的项目来源,且还能拿到一定稀缺项目的额度,对该机构的发展来说非常重要。

具体来说,前者主要针对VC基金,后者主要针对PE基金。虽然考察维度不同,但重点均聚焦在“项目源”上。

那么,到底如何考察GP拿项目的能力呢?我们会通过尽调的方式去一一核验。

比如,一家GP说它一年看了1000个项目,尽调了200个,最后投了10个。此时,可以通过查看机构的历史季报、月报和周报以及相关的底层项目记录,去核验项目数量以及历史接触过的项目到底包括哪些。

与此同时,我们还会分析这些项目是谁推荐的,如何挖掘到的,如何接触到的,又是如何拿到投资额度的等等。

除此之外,观察GP是否处于“产业、技术、信息等核心链接节点”也十分重要。

譬如,一家投资新能源汽车产业链的GP,如果和头部整车厂关系良好就是加分项。一家投资新材料的GP,如果和一些工程或材料相关的院士关系良好就是加分项。一家投资医疗的GP,如果和知名医院的核心科室主任的关系良好也是加分项。

4. 投得进

“投得进”,包括能够抢到优质项目的额度。这里面有很多的方法,比如有资源,认知能得到企业创始人的认可以及投资项目的决策效率。

5. 管得好

“管得好”包括机构治理能力,对LP体系化的服务能力和信息披露能力,基金现金流管理能力(特别是DPI到1的效率),项目管理能力。

其中,现金流管理能力,是考察一家GP业绩效率的重要标准。可以通过对历史基金的现金流进行研究。如果历史基金多数能在第6~7年期间的DPI达到1,则意味着它的现金流管理能力很优秀。

同时,把历史基金拆开,研究每支基金DPI到1时的业绩归因也是一个不错的方法。

比如,DPI具体来自哪些项目贡献,并分析这些项目和投资策略的关系,是靠偶然性投资到一个爆发性的好项目,还是在既定策略之下批量产生DPI的项目?与此同时,LP还可以结合策略有效性,来看GP是否会持续投出此类好项目。

一般而言,在投早期项目的基金中,会因单个项目回报倍数高出现整支基金DPI暴涨的情况。对此,我们有两个不错的经验,可供参考:

首先,看项目损失率。这个损失率可以是真实计提减值的损失率,也可以是LP预计基金在清算时的损失率。损失率越低,说明GP的投资成功率越高。

其次,看绝对倍数和绝对DPI。如果是早期基金,我们会看贡献5倍以上的回报倍数(我们称之为A类项目)的项目和贡献3倍以上的回报倍数的项目(我们称之为B类项目)的投资本金在整个基金中的占比。

比如,两支基金,A基金中A类项目占比20%,B类项目占比50%,剩下30%的项目,部分项目失败;另一支基金中,有10%的项目贡献了10倍以上的DPI,其他项目业绩一般。作为LP,会优先投第一支基金。

6. 帮得上

“帮得上”指的是GP投后对项目的赋能能力。

我们会从战略规划、人力资源和组织架构(针对早期项目特别是猎聘核心高管)、品牌公关(特别是品牌传播和危机公关)、运营管理、资本运作(特别是后续融资)、业务支持(特别是协助获得新订单)、政府事务(特别是协助规划拿到部分优惠扶持政策)、综合服务(比如帮助创业者持续成长)八个二级维度对机构的赋能能力进行研究。

其中,对于早期项目,能否帮项目“找到优秀对的人”和“找到有资源的后续轮融资”,这两项能力尤为重要。

比如,某GP很重视投后赋能方面的能力建设,通过组建专职的投后赋能团队对这项能力进行了组织固化。赋能工作由投后管理委员会领导,赋能团队占机构总人数的30%。按照上述八个维度组建了不同的赋能小组,不同小组之间互相联动,共同为被投企业提供投后管理服务。

7. 退得出

不少LP对GP的退出能力越来越关注。在GP的退出能力上,LP可重点研究GP的退出生态和退出方法,比如它对二级市场的理解程度、对历史项目减持时点的判断能力以及其他退出渠道的交易能力等。

此前,我曾主导过大量的项目退出,包括并购、老股转让、S份额转让、基金到期清算退出等,因此我们考察GP的退出维度要更为丰富些,包括:

首先,尽早和GP一起对被投项目进行退出规划。

比如,一支基金的投资期一般为2~3年,我们会在基金投资期进行到50%左右时,就开始按季度和GP讨论已投项目的成长路径、追踪项目关键的里程碑节点、项目需要哪些赋能资源、预计的退出方式、退出路径、退出对象等,并形成我们自己的任务日历,定期和GP进行交流。

退出工作一定要在平时多做,而不是等到项目退不出的时候,才开始关注项目的退出进度。

值得强调的是,我们的价值观是和GP一起成长,彼此相互成就。因此在投后,除了了解项目信息,我们还会关注GP需要我们协助做什么,比如协助募资,协助一起找产业资源。

作为LP,不要让GP认为配合完成投后工作是在降低自己的工作效率,更不能让GP认为LP是不专业的。应该让GP认为是在和专业的投资人进行交流,共同为被投项目的价值提升想办法。

其次,是否理解二级市场。GP团队中如果有二级市场经验较丰富的团队成员会是加分项。

一方面这个团队成员可以在项目投资前贡献二级视角,包括假设项目IPO后二级市场的反应,提前贡献项目市值和流动性的检视;另一方面可以在项目上市后,贡献对二级市场的理解,包括二级市场目前处于何种情绪,对这个项目的估值看法,什么时间退出最有性价比等。

再次,是否对减持时点有判断。有的GP策略是上市即退出,因此能否择高卖出很重要。

三、如何选好团队

在团队选择上,我们比较注重团队和策略、业绩、机构生态、机构能力之间的互补能力。

首先,看投资团队,尤其看决策团队中的中高级成员过往经历是否和投资策略、历史业绩,基金策略的承接具有一致性,是否可落地执行等。

其中,投资策略主题一般是随着行业发展、技术进步逐步演进的。但演进的边界和团队的认知边界,机构的资源边界之间最好有一定的承接关系,以匹配合适的投资策略。

如果一家GP新增了新材料方向,但是团队成员中并没有这方面的专业人才或者刚开始搭建,一般需要谨慎一些。

其次,看团队的认知画像。

一支好的机构团队,特别是高级团队,最好有三种角色经历,包括科学家、企业家、投资人。

科学家解决的是底层技术认知问题,主要提供技术路线、技术迭代时点等方面的判断,并对投企业的技术升级、技术人才引进赋能。

企业家主要解决产业化时点、企业家精神的判断、商业经营和商业赋能等认知方面,对所投的技术项目的产业化进度、量产时点进行预计,为被投企业提供商业机会、高管引进、战略规划、企业经营管理等帮助,帮助被投项目实现从0~1、1~10、10~100、100~N的跨越。

作为LP,要注意识别GP团队对产业认知的深度和边界,是否真实可以为被投项目带来价值,因为产业人所在的企业阶段和基金所投的项目阶段最好可以匹配和承接。

比如,投资早期项目的机构,最好高级团队成员也有连续创业的经历,这样更容易和创始人产生创业的共鸣和经验交流。

但也有例外。譬如,一个一直在大厂工作的人,可能没有经历过从0~1的创业阶段,看早期项目到处都是风险,但却可以对产业化进度、产品的量产时间以及帮助被投企业进大厂供应链进行赋能。

而作为投资人需要解决项目定价、风险控制、退出问题,包括对项目投资时机、投资价格、交易结构、风险控制、税务筹划、退出结构的判断等。

其中,在这三种角色中,随着未来投资趋势越来越聚焦科技创新和实业,因此是否具备企业家和产业方的视角的投资团队显得尤为重要。

本文来自微信公众号:家办新智点 (ID:foinsight),口述:田华,作者:foinsight