本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight,题图来自:视觉中国

一、加密寒冬中,a16z“未能幸免”

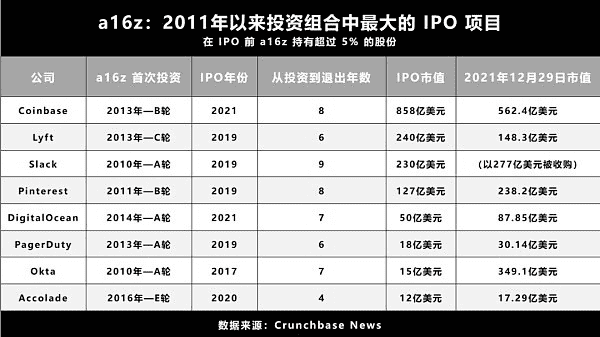

A16z以早期投资Lyft、Pinterest和Slack而闻名,并于2013年对Coinbase进行了第一笔重大加密投资。

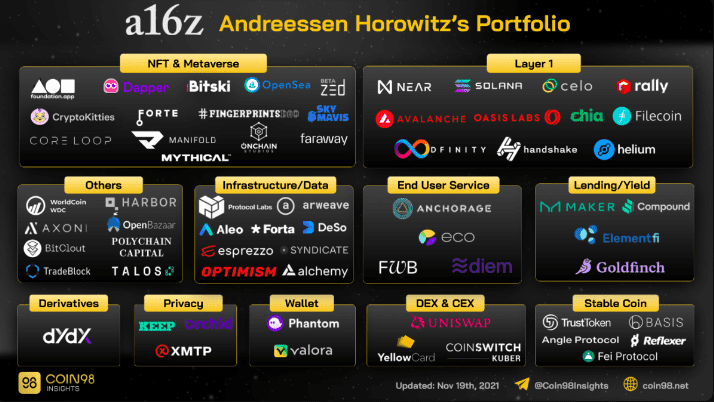

此后,该公司支持了加密货币和NFT领域的各种初创企业,包括Alchemy、Avalanche、OpenBazaar、 Mediachain、Dapper Labs、OpenSea、Solana和Yuga Labs等,共约20个项目。

2022年5月,它投资了区块链上的碳信用交易平台Flowcarbon,该平台的创始人为WeWork创始人亚当·诺伊曼(Adam Neumann)。

直到2018年,a16z开始真正成立了第一支专注于加密货币的旗舰基金Crypto Fund I,当时正值如今被称为“加密货币寒冬”的低迷时期。

截至2021年底,Crypto Fund I初始投资增长了近11倍。然而随着2022年加密代币价格的继续下跌,Crypto Fund I的净值(value)在2022年上半年下跌了40%。

据悉,在今年业绩下滑之前,Crypto Fund I曾一直是 a16z 表现最好的投资之一。

另据相关消息人士透露,a16z其他的加密基金也经历了下跌,但没有旗舰加密基金那么严重。

此前,随着Crypto Fund I的投资成功,a16z创建了更多的基金,并于2021年6月推出了价值22亿美元的第三支基金,2022年5月推出了第四支基金。

第四支基金推出时,正处于加密行业充满挑战的时刻。在稳定币TerraUSD垮台后,仅在5月7日至5月12日期间,a16z的加密基金就损失了560亿美元。

加密基金下跌的原因,主要因为市场持续低迷,消费者对一些a16z支持的加密公司的需求下降,以及对一些基金支持的初创公司的监管审查力度加大。因此,VC减少了对加密货币交易的参与。

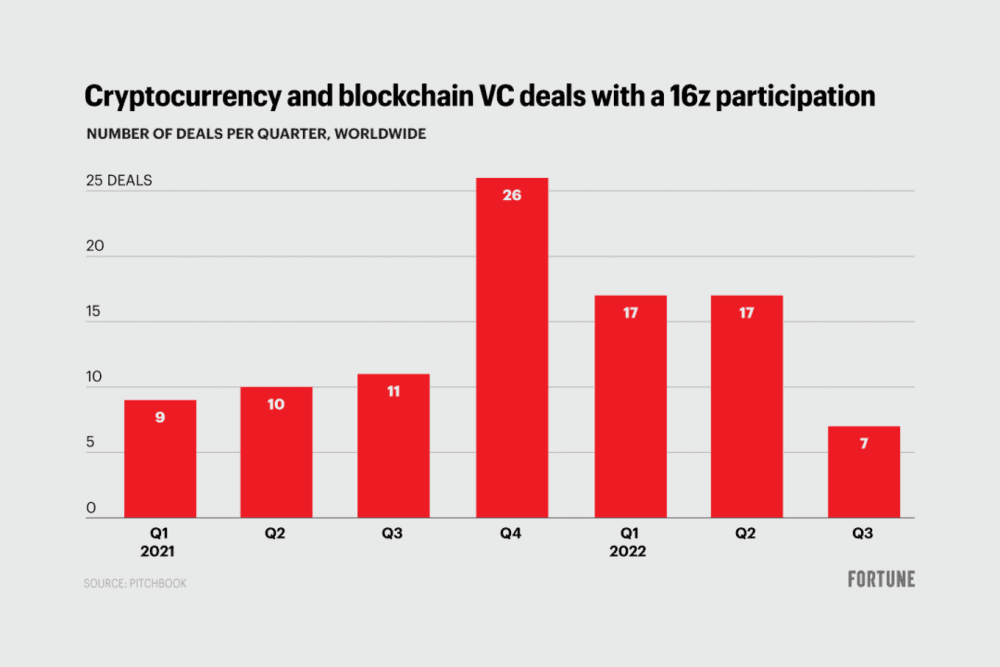

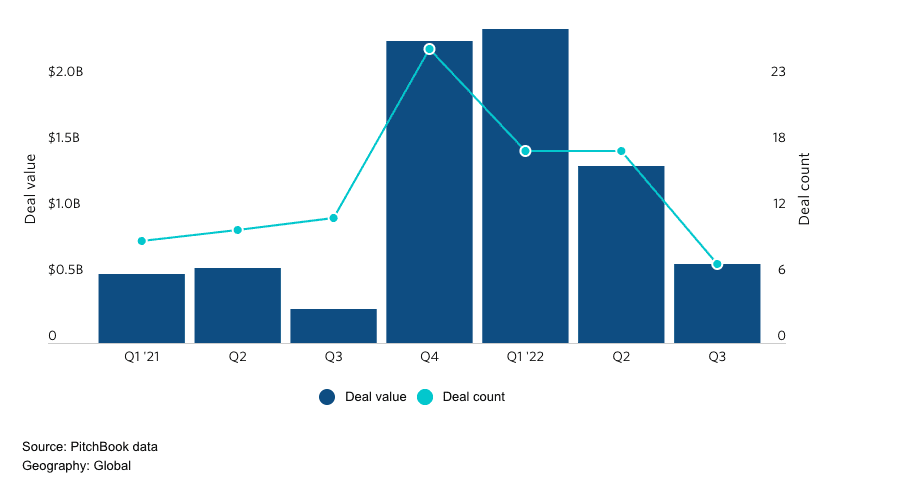

在投资力度上,a16z也放缓了投资脚步:根据 PitchBook的数据,2022 年第三季度,a16z参与了7笔加密货币初创公司交易,远远低于2021年第四季度24笔交易的峰值。

此外,熊市对公司的加密货币投资产生了不利影响。2021年6月,a16z与 Polychain Capital一起领投了Solana的私人代币,并最终收购了它。然而,自2022年,年初以来,Solana的价值下跌了80%。

另外,安德森·霍洛维茨对Coinbase的押注也出了差错,在该交易所股价暴跌后,这家风投公司损失了近30亿美元。

不仅如此,一些从a16z获得资金的主要加密初创公司已经从地图上“消失”了,而其他公司正在接受监管审查。

二、A16z:投资界的一碗“鸡汤”

在加密货币暴跌之前,回顾a16z这些年的表现以及两位创始人的经历,你会发现他们俩的人生就像开了挂一样,很像一碗成功且励志的“鸡汤”。

A16z的全称为安德森霍洛维茨(Andreessen Horowitz),来自两位创始人的姓氏,马克·安德森(Marc Andreessen)和本·霍洛维兹(Ben Horowitz)。

马克·安德森在20多岁的时候与他人共同创建了Mosaic,这是第一个被广泛使用的互联网浏览器,那时候他大学还没毕业。不久之后,他搬到了硅谷,在那里他遇到了一位名叫吉姆·克拉克的企业家。后两人一起创立了著名的网景(Netscape),它后来成为90年代最流行的网络浏览器。

马克·安德森 (Marc Andreessen) 和本·霍洛维茨 (Ben Horowitz) 最初在网景公司共事。后来,他们共同创立了一家早期的云计算公司Loudcloud,该公司于2007年以不到20亿美元的价格被惠普收购。

多年来,两人合作密切。马克·安德森擅长技术,对数字化的未来着迷,而本·霍洛维茨则更以人为本。

在共同创立a16z之前,两人曾涉足风险投资领域。在作为业余天使投资人的头三年里,他们用自己的钱资助了36家不同的初创公司,大约每月一家。那几年,他们签的最大支票是20万美元左右。

在创立a16z之前,他们已向50家科技初创企业投入了共1000万美元,其中包括Twitter、Facebook和 LinkedIn。

2009年,两人筹集了3亿美元,创立了安德森霍洛维茨(Andreessen Horowitz)。他们的想法是重塑硅谷的投资风格,并将其与他们以数字为中心的世界观相结合。

众所周知,马克·安德森认为软件会改变世界,于是决定避开交通和基础设施公司等受欢迎的投资“蜜罐”,而只专注于拥有广泛在线应用程序的软件公司。

为了作为一家新的投资公司踏入大门,他们一反常态,决定不像其他机构那样低调、守口如瓶,反而非常注重市场营销。除了邀请主流媒体前来采访外,他们还会举办各种活动,来宣传他们以及所投的投资组合并贬低他们的竞争对手。

除此之外,他们还会帮助被投公司做好宣传,并帮助它们与政府机构和国际公司相匹配等,通过一系列投后管理,提升被投企业的价值。

A16z最广为人知的观点之一是,有多少投资失败并不重要,重要的是有多少取得了巨大的成功。马克·安德森认为,在他们进行的数百笔交易中,平均每年只有15笔交易为其带来巨额回报。

或许正是得益于这一理念,安德森霍洛维茨能在创立短短十多年的时间里,就让投资者获得了数十亿美元的利润,跻身硅谷最精英风险投资公司行列。

然而多年来,两位创始人都没有正式的薪水,他们聘请的合伙人也接受低于市场平均水平的薪酬。这样他们就可以将 2% 的费用中的大部分用于扩大服务团队。

三、A16z 的“加密圈”

A16z布局加密行业多年,就投资数量(60多个项目)而言,与Alameda Research、Binance Labs等其他知名VC相比,a16z其实并不多。

在上述列表中,只涵盖了a16z网站上的加密项目。所投的项目可能集中在满足a16z投资标准的Layer-1、Infrastructure和 NFT/Metaverse项目上。

第一层区块链

通过在早期阶段投资区块链平台,比如DFINITY、Near Protocol、Solana、Celo等,a16z在加密领域处于领先地位。在2018年-2019年间,a16z仅进行了几笔投资交易。这对于a16z来说可能是一个安全的举措,因为当时加密市场很严峻。

2020年~2021年期间,加密货币市场迎来了史诗般的辉煌时期。a16z准确地把握了加密市场的时机,并对区块链平台进行了大量投资。

基于L2解决方案的基础设施

在基础设施上,a16z投资了Arweave,用于构建去中心化网络以释放永久和不可变数据存储的潜力;Optimism,a16z相信它可以在L2的竞赛中,竞争成为基于以太坊的项目的下一个目的地;Aleo,用于开发团队计划构建一个能增强数据隐私的平台;Forta,该项目主要为智能合约提供安全解决方案。

其中,基于区块链存储和L2解决方案的利基市场项目,是a16z在2021年加密牛市之前,登上其董事会的“常客”。

终端用户服务

在终端用户服务上,a16z投资了Anchorage,该项目的目标是为机构和对冲基金持有和保护加密资产;Friends with Benefits DAO (FWB),该DAO对加密货币爱好者开放,只需75个FWB代币即可成为会员;Diem,投资了3600万美元,该项目由Facebook的前员工创立的。

借贷/收益

在借贷/收益上,a16z投资了DeFi;MakerDAO,作为MKR的股东之一,a16z可以参与链上治理。这决定了协议和DAI信用系统的未来;Goldfinch。与Compound和MakerDAO 相比,a16z可能会为Goldfinch设定一个更大的目标。通过投资两个基于以太坊的DeFi贷款和收益农业项目,a16z从中获得了巨额回报。

钱包/支付

在钱包/支付上,a16z多次投资了Phantom, 2021年11月,Phantom达到了一个新的里程碑,活跃用户首次超过100 万。

稳定币

在稳定币上,a16z投资了Reflexer Labs;TrustToken;Fei Labs构建,该项目提高了资本效率高的稳定币Fei协议。在2020 - 2021年,a16z为构建稳定币的加密项目大力分配资金。稳定币竞赛主要由USDT、USDC、DAI和UST等巨头主导。然而,a16z押注稳定币,在加密领域仍有很长的路要走,才能拥有稳固的地位。

CEX/DEX

在CEX/DEX上,a16z投资了Uniswap;coinswith Kuber,这笔2.6亿美元的投资使印度交易所CoinSwitch Kuber的价值超过19亿美元。在2020年投资Uniswap后,a16z转移到印度一个拥有超过10亿人口的更未知的地方。该基金认为,2.6亿美元是接管印度加密市场的一个不起眼的数字。这两项投资都符合a16z的长期持有原则。

衍生品

在衍生品市场上,a16z投资了dYdX。由于参与dYdX的A轮和C轮融资,使得a16z继续与衍生品市场dYdX合作,以实现未来目标。像Uniswap一样,dYdX将其平台扩展到L2解决方案Polygon,在交易所上与以太坊并行运行。

NFT与Metaverse

a16z对NFT和Metaverse的愿景非常清晰,因为该加密基金只投资于该类别的领先公司。在OpenSea和SkyMavis的Axie Infinity获得成功后,a16z向他们投入了超过数亿美元,以便在以太坊区块链之外推出这两个项目。

四、A16z将何去何从?

根据Pitchbook数据,a16z投资数量为1218次,产生了299个退出项目。a16z 官网显示,其中18个项目退出方式为IPO、4 个项目退出方式为DPO(互联网直接公开发行)。

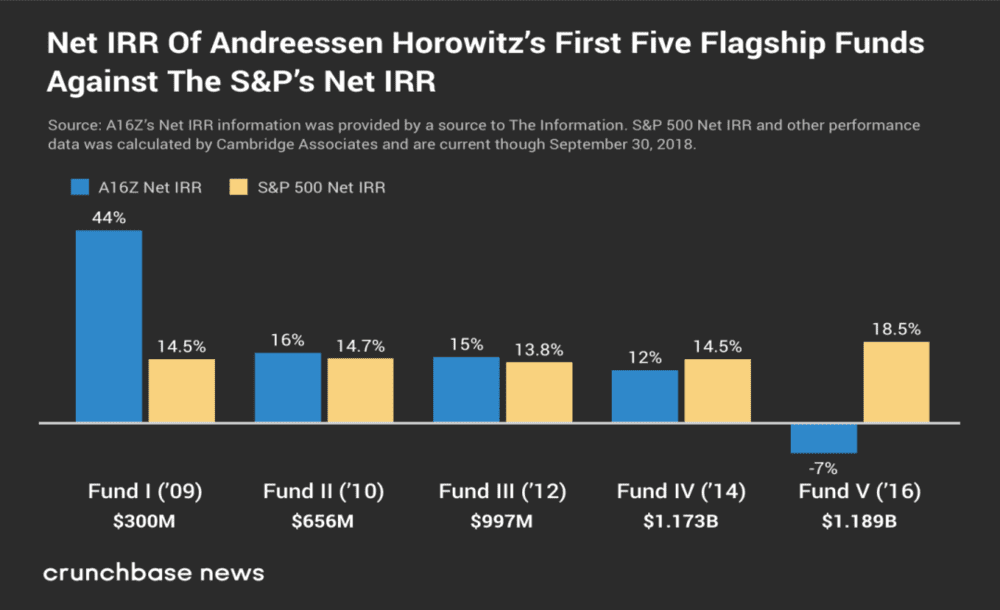

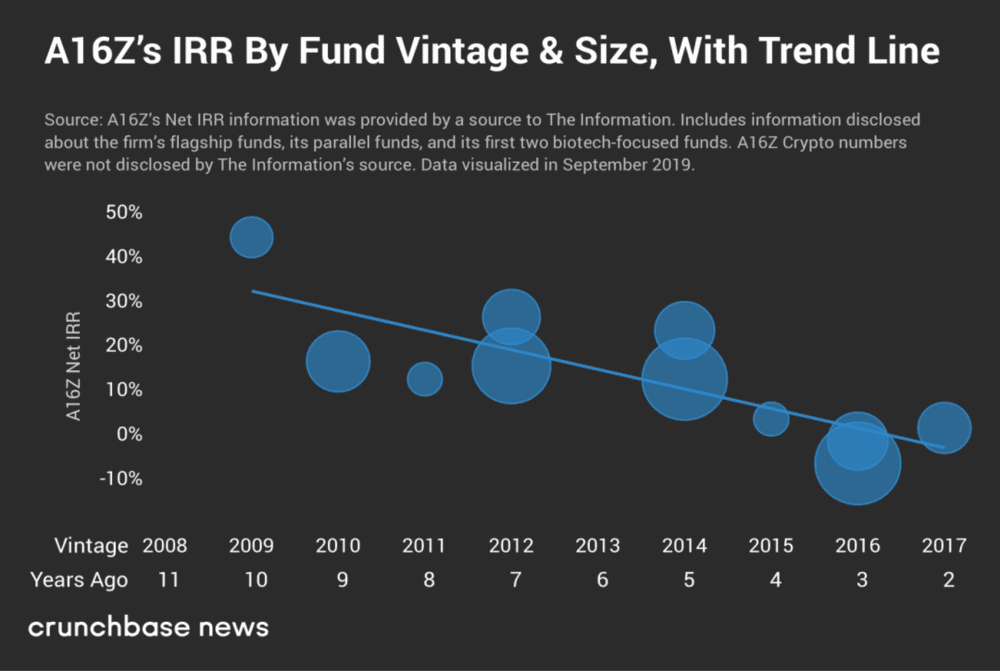

在内部回报率上,A16z的第一支3亿美元基金最终的内部回报率为44%。第二支基金膨胀到6.56亿美元,内部收益率为16%。第三支和第四支基金后来分别飙升至约10亿和11.73亿美元,内部收益率分别为15%和12%。

其中,第三支基金约占当年全球筹集的所有风险投资的 7.5%。正是第三支基金向加密货币公司Coinbase的B轮融资投资了2500万美元。Coinbase于2021 年4月上市,a16z 所持的股份价值高达110亿美元,是其初始投资的七倍。

虽然,“a16z曾经创下笑傲同业的佳绩……但今时不同往日。”哥伦比亚商学院(Columbia Business School)的教授莱恩·谢尔曼评价道。正如J曲线理论所表明的那样,a16z最近的基金的内部回报率比以前的基金要低。

但在加密货币领域“马失前蹄”的a16z,对加密和Web 3仍旧看好。2022年4月,据外媒报道称,a16z加密货币团队正计划将其部门重新纳入该公司的中央基金,这反映出加密货币在各个类别中具有更广泛的影响力。例如,该公司的消费者和游戏投资者目前拥有自己的基金,但与a16z crypto合作。

A16z 游戏投资合伙人Arianna Simpson表示,现在该公司仍然相信,在足够长的时间内,加密和Web3将成为大多数(如果不是全部)业务的重要组成部分。但当被直接问及新的a16z加密基金是否将是最后一个此类基金时,Arianna Simpson表示反对。

与此同时,a16z的普通合伙人Chris Dixon也表示对目前的市场情况并不担心,认为这是继续投资加密货币初创公司的机会,“我看的不是价格。我关注企业家和开发者活动。这是核心指标。”

如今,虽然a16z的高管们依旧还在继续重申对其长期加密货币愿景的坚定忠诚。但是如今糟糕的市场环境,也让a16z正重新评估自己的赌注。

据消息人士透露,该公司拟定于2023年1月推出私人财富管理服务,为一些企业高净值人士开启投资之门。这项变革始于几年前,目的是寻求转型为一家全能型金融机构。如今这项改革似乎变得越来越迫切了。

未来,它是否能最终成为一家堪比高盛集团和摩根大通的金融大鳄呢?

本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight