本文来自微信公众号:IT桔子(ID:itjuzi521),作者:冬雪,原文标题:《一篇烧脑的数据分析,能看懂的10个老板,公司就快要上市了》,头图来自:视觉中国

在物理学的意义上,时间是用来度量事件发生过程的长短和发生顺序的概念。

如果把这一概念用在一家公司上,则既可统计公司发展的关键节点也可统计公司在漫漫时间中留下的足迹。

而现在,我们把公司上市作为关键节点,把公司从成立到上市所走过的历程作为关键阶段,以此统计上市公司在一级市场的时间足迹。

本文为《上市前的沉浮》系列第三篇(前文:交易所篇、行业篇),以公司自成立至上市所用时间为研究基础,探讨不同时期、不同交易所以及不同行业的上市企业自成立到上市所用时间的规律和特点。

本文所统计上市公司为注册在中国境内的企业(以下简称“中国上市公司”),上市地涵盖 A 股、港股、美股等。

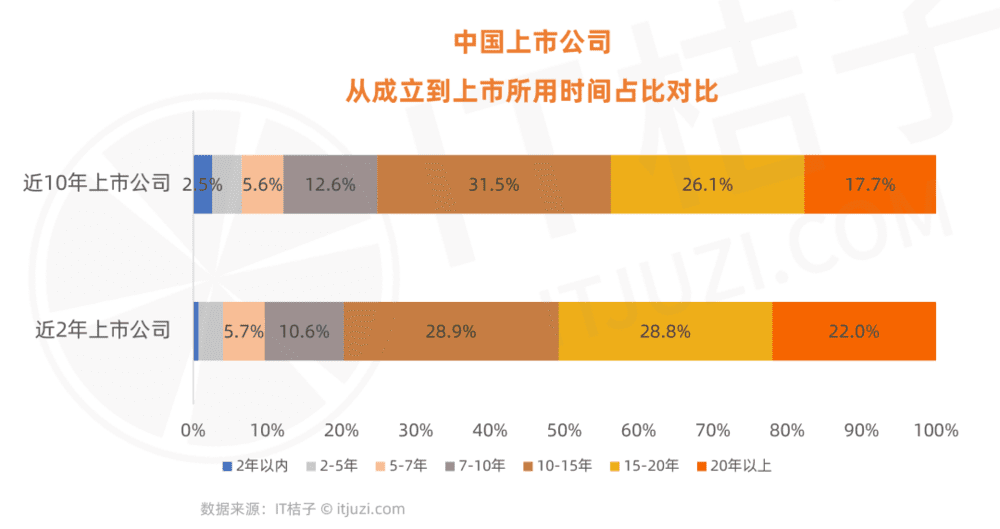

我们将统计分为近 10 年上市的和近 2 年上市(即疫情&中美贸易摩擦时期)两种时间范畴,来对比观察近 2 年上市的公司花费了更久的时间还是更少的时间?

首先把时间段拉长来看,据 IT 桔子统计,近 10 年中国共有 3100+ 公司成功实现上市。

这 3100+ 公司中,自成立到上市所用时间,超 30% 在 10-15 年之间,是最为集中区间。系统工具软件鲁大师、食补谷物食品品牌五谷磨房、手机应用开发商触宝、电商平台京东等自成立到第一次登陆资本市场所用时间均在 10-15 年之间。

集中度排在第二位的为 15-20 年,占比 26.1%。如阿里巴巴、防爆电气解决方案提供商电光科技、家具产品制造商汇森家居、个人护理用品研发生产商拉芳家化等。

近 10 年中国上市公司中,自成立到上市用时超过 20 年的也有 550+ 家,占比 17.7%。如工业制冷设备及配套产品的研制与开发商同飞股份、核桃植物蛋白饮料六个核桃、玻璃研发商福莱特、华润置地旗下物业公司华润万象等。

另外,据 IT 桔子统计,成立 2 年内就成功上市的企业也有近 80 家,占比 2.5%。如手机游戏开发商飞鱼科技、民办高等学历教育机构民生教育、咖啡连锁品牌瑞幸咖啡等。

成立 2-5 年内上市的企业有 120+ 家,占比 4.2%;5-7 年有近 180 家,占比 5.6%;7-10 年近 400 家,占比 12.6%。

再把时间拉近,以 2020 年-2022 年为统计阶段,即在新冠肺炎持续影响及中美贸易摩擦的背景下,合计有近 1400+ 中国企业完成证券化。近两年上市公司中科技属性及医疗健康类公司占比较高,接近 30%,较近 10 年提高近 6 个百分点。

这 1400+ 公司中,自成立到上市所用时间,同样最集中区间为 10-15 年,占比近 28.9%。近两年成功 IPO 的诺禾致源、稳健医疗、泡泡玛特、知乎、京东健康等从成立到上市均走过了 10 年以上,15 年以内。

近 2 年来成立 5 年内即上市的企业占比为 4%,较 10 年里占比减少 1.5 个百分点。成立 2 年内成功上市的企业占比也较 10 年合计减少近 2 个百分点。

近 2 年,成立 2 年即上市的企业中,有一家医疗健康类企业,为现代中药集团,一家教育公司建桥教育,一家游戏公司九尊数娱。其他多为房产或城市服务类公司、传统制造公司。

再看 3-5 年这一时间段,近两年有超过 40 家公司在成立 3-5 年内上市,较成立 2 年内上市企业,行业类型更为多元——

如互联网平台类公司贝壳集团、满帮集团、快狗打车等;集成电路领域也有华润微电子、寒武纪等成立 3-5 年内上市,另外还有物流公司顺丰同城、汽车制造商极星汽车、消费品牌悦刻等。另外医疗健康行业,云顶新耀、腾盛博药、义翘神州、康诺亚等近 20 家公司在成立 3-5 年内上市。

近两年,成功上市的老牌企业也有不少,他们自成立到上市走过了超 20 年的历程,如中成药研发商维康药业、嵌入式 CPU 及 SoC 芯片研发生产商国芯科技、肯德基必胜客的母公司百胜中国、甜食产品制造商久久王、电子产品制造企业读书郎等。

数据表明,疫情及中美贸易摩擦起的这 3 年里,较为年轻的公司走向上市的节奏显著变慢,老牌企业上市的概率大幅增加。

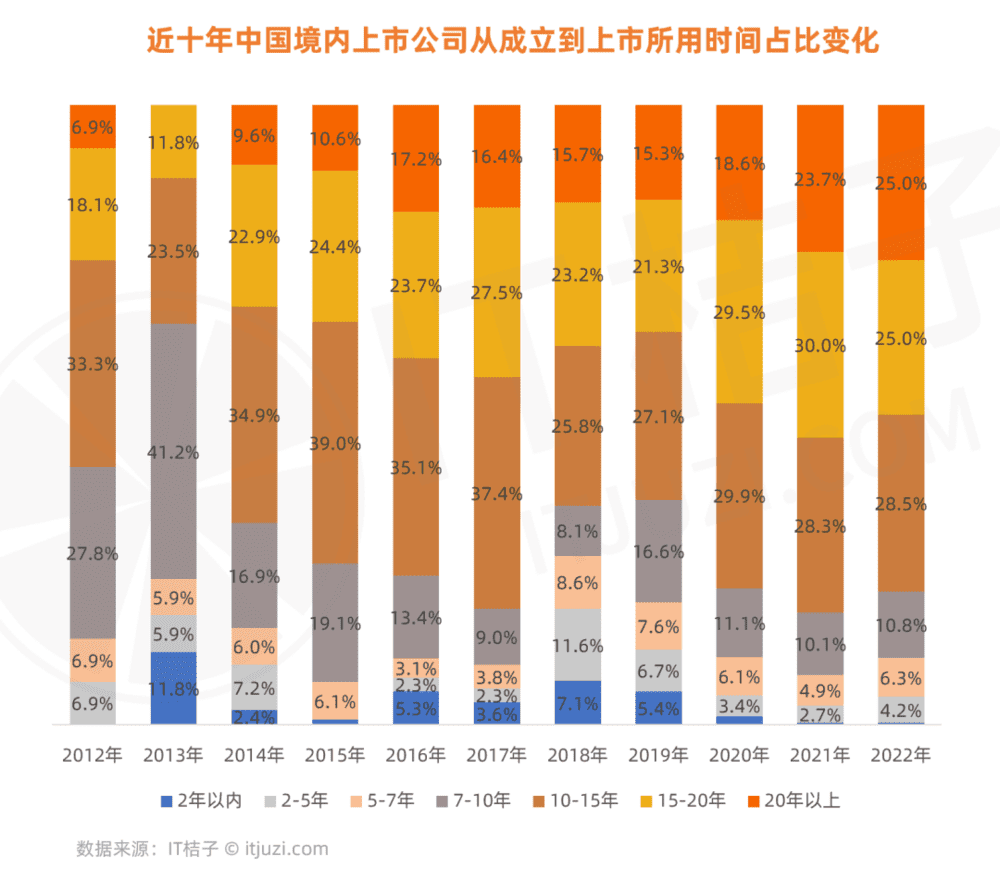

具体来看,近 10 年上市的企业中,自成立至上市最集中的时间段均是 10-15 年,近 10 年每年占比基本都在 30% 左右波动;

之后则为 15-20 年这一时间段,这一时间段近 10 年整体呈波动上升的态势。2012 年-2015 年基本为 10% 左右,自 2016 年开始到 2019 年则是在 15% 左右波动,自 2020 开始至今,波动值上升到 20%。

而从所用时间较短(成立 2 年内即 IPO)这一维度来看,2013 年上市公司中自成立至上市在短短 2 年内就完成的企业占比有 11.8%,2014 年和 2015 年这一比例下滑严重,但到 2016 年又超过 5%,之后到 2019 年基本都在 5% 左右波动;时间再次来到 2020 年以及之后的几年,成立 2 年即上市的企业占比近乎于零,即使是成立 5 年内上市的企业占比也较之前有大幅下降,2019 年这一比例超 10%,2021 年为 3% 左右。

在《上市前的沉浮》之交易所篇和行业篇中,IT 桔子分别分析了近两年成功上市的公司,自成立到上市所用时间和交易所以及行业的关系。下面 IT 桔子将从时间角度,把上市公司分为成立 10 年内上市和成立 10 年后上市,分别分析其与行业和交易所的关系。样本选择为近 10 年中国上市公司。

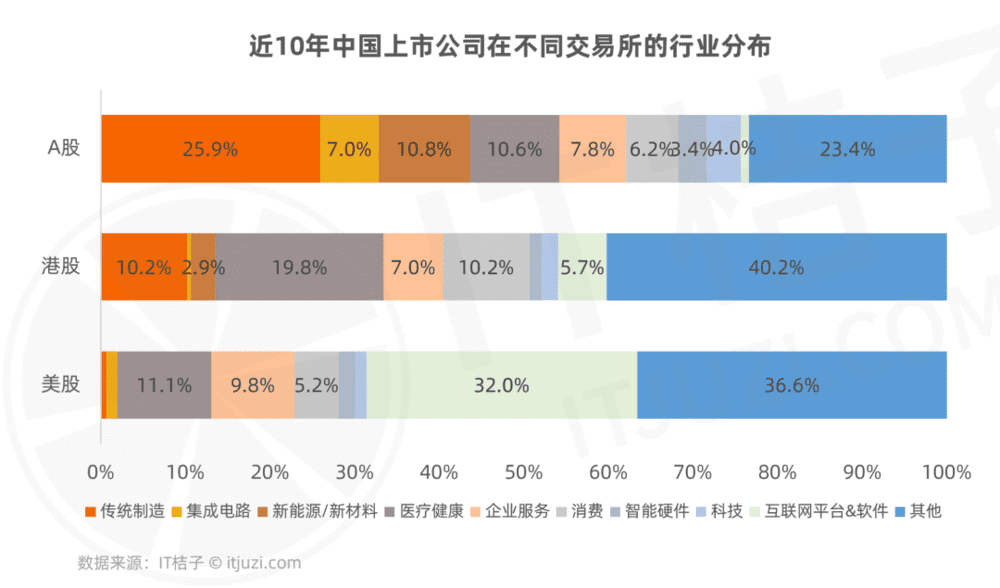

IT 桔子数据显示,近 10 年成功上市的 3000+ 企业中,选择 A 股上市的企业就有超 2500 家,占比超 80%。A 股中行业集中度 TOP3 分别为传统制造、新能源/新材料、医疗健康,占比分别为 25.9%、10.8% 和 10.6%。

港股合计 380+ 公司,行业集中度 TOP3 分别为医疗健康、传统制造和消费行业,占比分别为 19.8%、10.2%、10.2%;美股合计 150+ 企业,其中仅互联网平台/软件类就占比 32%。

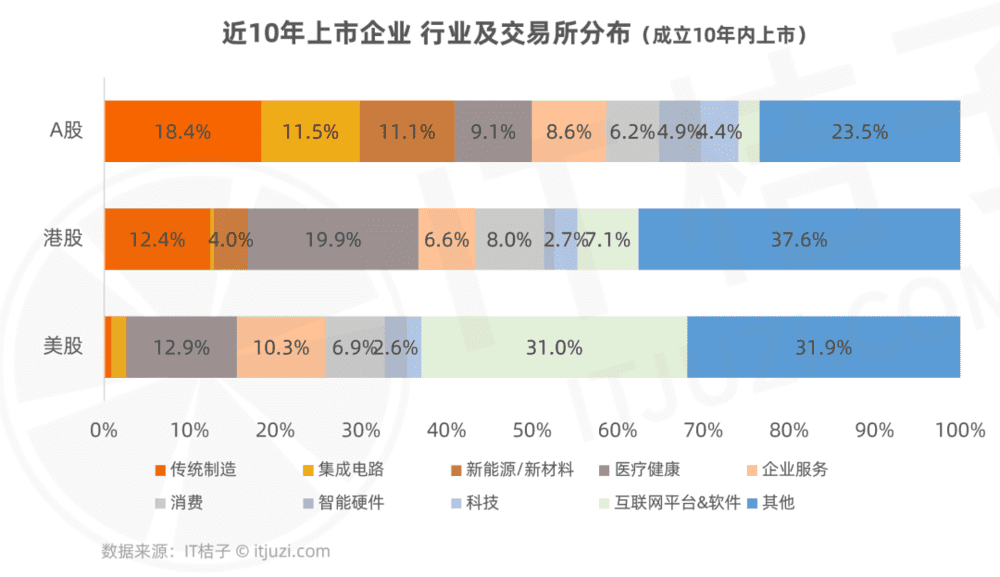

首先是成立 10 年内即上市的公司。据 IT 桔子统计,近 10 年该类公司合计有 800+,占近 10 年上市公司总和的 25%。

从上市地选择来看,与整体趋势相同,A 股依然是主要上市地,占比超 60%。但近 10 年 A 股上市公司占比整体超 80%,由此成立 10 年内就已成功上市的公司较整体而言,更偏向境外上市。

成立 10 年内上市的企业中选择港股的近 230+,占比 28%。近 10 年全部上市公司中,港交所占比为 12%。成立 10 年内上市公司相较整体,对港交所的青睐度更高;

成立 10 年内上市企业中选择美股的超 110+,占比近 15%。近 10 年全部上市公司中,美股占比近 5%,因此与港交所相似,成立 10 年内上市公司相较整体,对美股青睐度高。

再看各上市地行业分布,成立 10 年内上市且选择 A 股的公司中,18.4% 为传统制造类公司;排在之后的为集成电路行业,占比 11.5%;第三为新能源/新材料类,占比 11.1%;之后为医疗健康类公司,占比 9.1%,企业服务类公司占比 8.6%。

其与 A 股整体上市公司行业分布对比——

首先传统制造占比 25.9%,较成立 10 年内这一维度,高 7 个百分点,集成电路及新能源/新材料领域,整体则比成立 10 年内上市占比低一些。由此一定程度上可推断,传统制造公司中,成立 10 年内就成功上市的企业,相较于整体更偏向境外上市,集成电路和新能源/新材料领域则相反。

近 10 年港交所上市企业中,成立 10 年内上市企业行业最为集中的为医疗健康,占比 19.9%,传统制造排在之后,占比 12.4%,再之后为消费行业,占比 8%。再从整体来看,行业集中度 TOP3 相同,医疗健康行业占比也趋同,传统制造减少 2 个百分点,消费行业提高 2 个百分点。由此,一定程度上,消费行业,成立 10 年内就成功上市公司对港股的青睐度较整体低,传统制造行业则相反。

成立 10 年内上市且选择美股的公司中,行业集中度 TOP3 分别为互联网平台&软件、医疗健康和企业服务,占比分别为 31%、12.9%、10.3%。再从整体来看,依然为这三大行业,占比分别为 32%、11.1% 和 9.8%。与成立 10 年内占比相差较小。

而从成立 10 年后才上市的公司来看,近 10 年该类公司合计 2300+,占近 10 年上市公司总和的 75%。其中选择 A 股上市的企业占比高达 91%,较整体占比 80% 还要高 10 个百分点。由此,成立 10 年以上公司或更偏向 A 股上市。

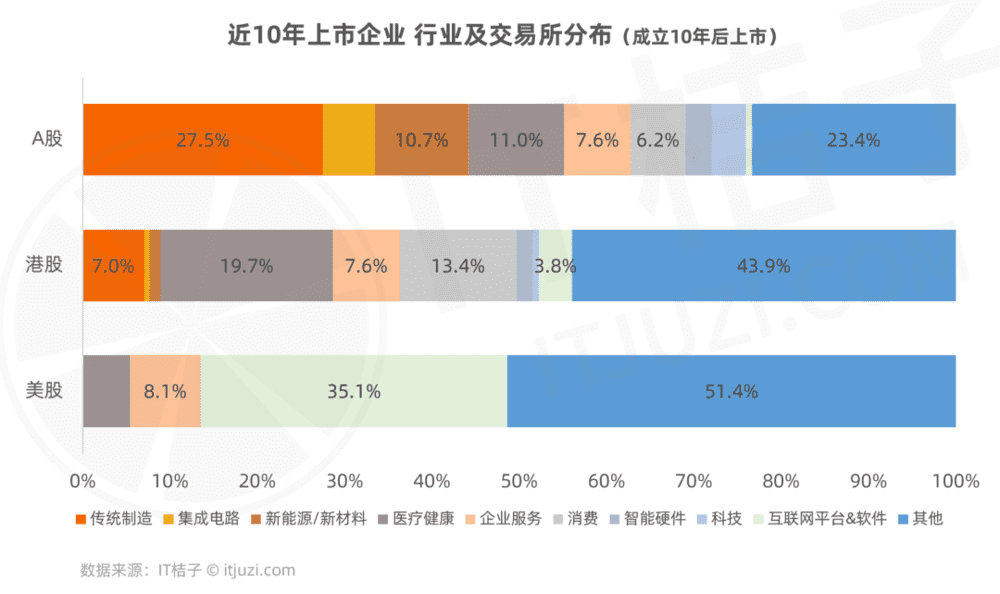

从各上市地行业分布来看,成立 10 年以上 IPO 且选择 A 股的公司中,行业集中度 TOP3 分别为传统制造、医疗健康和新能源/新材料,占比分别为 27.5%、11%、10.7%,其与近 10 年整体上市公司相比,差距较小。

再看港股,成立 10 年以上 IPO 且选择港交所上市的企业合计 150+,其中医疗健康是最集中行业,占比 19.7%,排在之后的分别为消费行业和企业服务行业,占比分别为 13.4% 和 7.6%。

与整体数据进行对比,首先医疗健康行业同为最集中领域,占比 19.8%,差距较小,但整体来看,排在之后的分别为传统制造和消费行业,占比均为 10.2%。企业服务排在之后,占比 7%。

由此或可见,老牌传统制造公司对于港交所的青睐度较新兴品牌低,而老牌消费品牌对港交所的青睐较新兴品牌高。

成立 10 年以上 IPO 且选择美股上市的企业中,行业集中度 TOP3 分别为互联网平台/软件、企业服务和医疗健康,占比分别为 35.1%、8.1% 和 5.4%。

与整体对比,前 3 大行业为互联网平台&软件(32%)、医疗健康(11.1%)和企业服务(9.8%), 区别主要在医疗健康领域。由此,或老牌医疗健康公司对美股的青睐度较整体低。

时间只是一段历程,而上市也只是一个节点。但对于打算 IPO 的企业来说,知己知彼总归是没错的,而这些普适的规律内化为特定企业,如什么类型的企业,什么时候又选择什么上市地又是另一个课题。

本文来自微信公众号:IT桔子(ID:itjuzi521),作者:冬雪