本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘丁,编辑:马克,头图来自:视觉中国

9月13日,上汽集团生产的一万辆汽车在上海海通码头装载到轮船上,发往欧洲。2年前上汽集团首次开通欧洲自营航线运输汽车时,仅发货1800辆,都没能装满拥有4300车位的安吉凤凰号滚装船。

由于中国汽车出口上升太快,导致运力不足,运价大涨。中国汽车出口量的80%需要用滚装船(一种专用的汽车运输船,可打开舱门让汽车行驶到轮船上)远洋运输。根据世界最大船舶服务公司克拉克森的数据,2020年中旬,6500车位滚装船1年期平均租金约为1万美元/天,而2022年6月,平均价格上涨到了6.5万美元/天。

根据招商轮船半年报,滚装船运价已突破2008年高点,并还在不断创出新高,个别订单租金甚至创出10万美元/天的历史新高。

为解决运力,上汽集团通过旗下物流公司上汽安吉物流股份有限公司,与船运公司中远海特和上港集团于8月10日成立合资公司广州远海汽车船运输有限公司,三方持股比例分别为20%、42.5%、37.5%。

另据信德海事网和劳氏日报报道,比亚迪将建造6-8艘7700车位的LNG双燃料滚装船,2025年之后交付使用。

吉利汽车也正积极开展与海外物流公司的深度合作,并考虑租赁船舶以保障出口运力。

根据中国海关总署的统计,今年前八个月,中国汽车出口达到191万辆,超越德国,成为仅次于日本的世界第二汽车出口国。

中国汽车出口为什么激增?最有前景的市场是哪里?出口能持续红火下去吗?

一、出口激增的两大动力

简单比较中日德三国汽车出口的海关数据意义不大,因为日德汽车公司是全球布局产能,当地产能当地消化,中国汽车公司的主流仍是本土生产,向各国出口。两者并非一个竞争维度。

以丰田为例,2021财年丰田汽车全球产量857万辆,日本本土产量276万辆,占比不到三分之一。

尽管如此,中国汽车公司的进步仍不容小觑。近些年,中国品牌汽车企业技术实力提升,与外国车企差距不断缩窄,在新能源车关键技术上甚至有所超越,并纷纷跨入平台造车模式,新车型推出速度更快,产品竞争力显著提升;疫情冲击之下,海外汽车工厂频繁停产、减产,而中国供应链能力更强,供应充足。二者共同作用,推动中国汽车出口大增。

中国汽车出口此前多年均维持在100万辆上下,但在2021年突然增长1倍,达到201.5万辆;2022年上半年,中国汽车出口略受疫情影响,但到了8月增速再次提升。

出口最主要的驱动力是中国自主品牌。

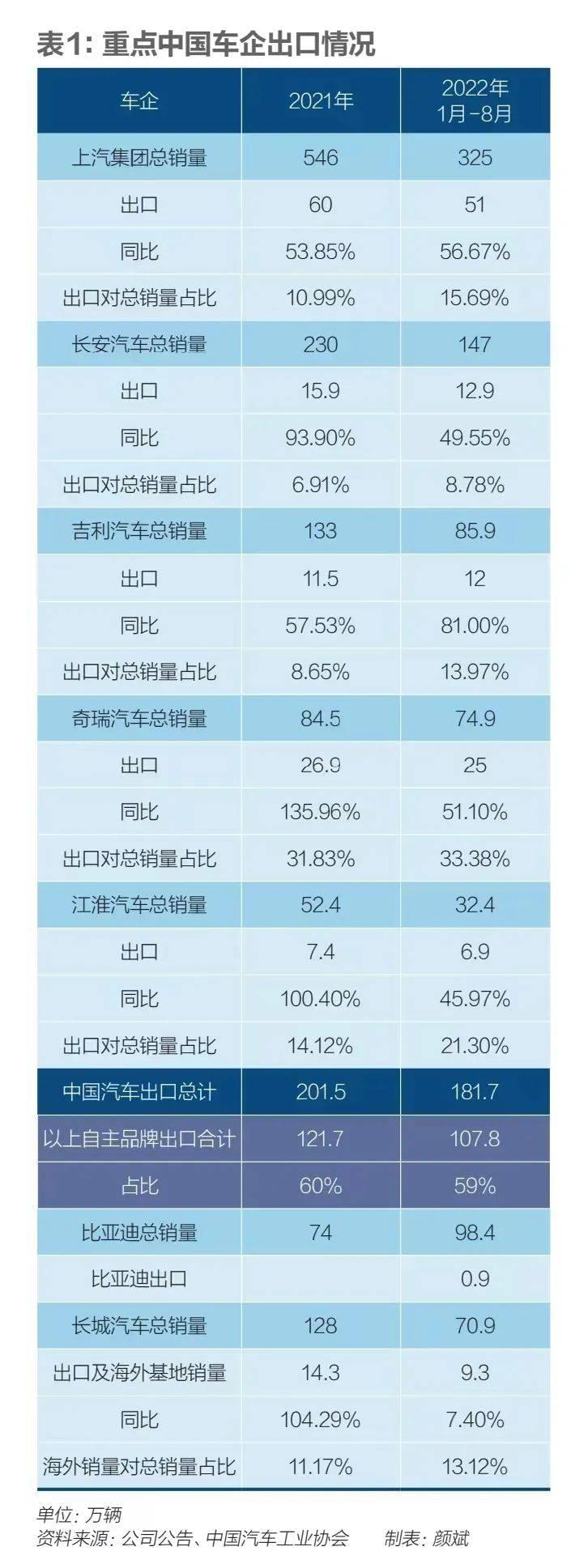

2021年以来,上汽集团、长安汽车、吉利汽车、奇瑞汽车、江淮汽车这五家公司的整车出口量,占中国汽车出口总数的60%左右(上汽集团已减去海外基地销量,为单纯出口数据)。

特斯拉中国工厂从2020年底开始出口,2021年和2022年上半年,其出口量分别为16.3万辆和9.7万辆,占中国汽车出口总数的比例约为8%左右;另外,宝马集团也在中国沈阳生产ix3纯电车型并于2020年底开始出口,但数量很小,每年约为1万辆。

上述五家中国品牌车企的出口销量,大部分在2021年增长了一倍左右,并且大部分在2022年1月-8月增长了50%左右。

其中,上汽集团出口绝对数量最大,2022年1月-8月出口了51万辆,奇瑞第二,出口了25万辆左右,而长安汽车、吉利汽车出口规模均在10万辆上下。

吉利汽车出口目前增速最快,2022年1月-8月增长了81%。凭借主力车型缤越、星越、星越L,吉利在拉美的销量增长了3倍。吉利旗下的领克品牌,2022年上半年在欧洲交付量达到1万辆,增长了40倍。

比亚迪则是从2022年下半年才开始有大批量的出口,目前每月出口规模5000辆左右,未来或许会成为中国汽车出口的重要力量之一。

中国汽车出口突然爆发,主要是因为中国品牌汽车的竞争力显著提升。

经过多年积累,中国品牌汽车企业在核心动力总成、混动技术、动力电池、智能驾驶技术上都取得了较大进步,缩小了与外国品牌车企的技术差距,甚至在某些领域实现了超越。

比如长安汽车2020年推出蓝鲸1.5T发动机,实现了动力响应和燃烧效率的突破,比亚迪于2021年将DM-i混动技术和刀片电池搭载到全系车型,性价比优势明显。

另外,中国企业陆续跨入模块化平台造车模式,加速推出新车型,市场上快人一步。

比如,吉利汽车2017年推出CMA平台,2020年推出SEA浩瀚架构,长城汽车2020年推出柠檬和坦克平台。

2021年以来,中国品牌车企密集推出新车型,例如坦克300、吉利极氪001、长安UNI-T车型,中国品牌新车型通过差异化定位打开细分市场,产品力也超越同级别的外国品牌车型。

在这样的背景下,根据中国汽车工业协会数据,中国品牌乘用车销量在中国市场的占有率快速提升,从2020年的38.42%提升到2021年的44.4%,2022年上半年为47.2%,8月进一步提升到48.4%。

中国是全球最大的汽车市场,云集全世界的汽车品牌,也是竞争最激烈的地方,中国品牌汽车能在国内获得成功,已经体现了很强的竞争力。如今,这一竞争力延展到了不少海外市场。比如,根据智利全国汽车协会的数据,中国品牌汽车在智利的市占率,从2021年初的27%左右提升到2022年初的40%左右;2021年上汽集团旗下的MG品牌已经进入澳大利亚、中东、埃及、智利乘用车市场的销量前十。

另外,疫情显著影响了全球汽车行业的生产,海外许多地区停工减产频发,导致海外汽车市场供应不足。比如,根据《悉尼晨锋报》报道,目前在新西兰提车时间长达半年到一年,在澳大利亚,疫情之前一个月就能提车,但现在付定金后需要等半年。而中国供应链较为完善,相对来说受疫情影响较小,产品供应充足,因此出口量大涨。

二、四大潜力市场

未来,欧洲发达地区、东南亚、印度、南美洲汽车市场规模大,中国汽车市占率低,能够支撑中国汽车出口持续增长。

出口已经成为中国汽车销量的新增长引擎,出口占总销量的比例,从2020年的4.3%提升到2021年的7.7%,2022年前八个月已经达到10.8%。

目前奇瑞汽车已经有33.4%的销量依赖出口,江淮汽车为21.3%,上汽集团为15.7%,吉利汽车为14%。

中国车企正加速冲向海外。

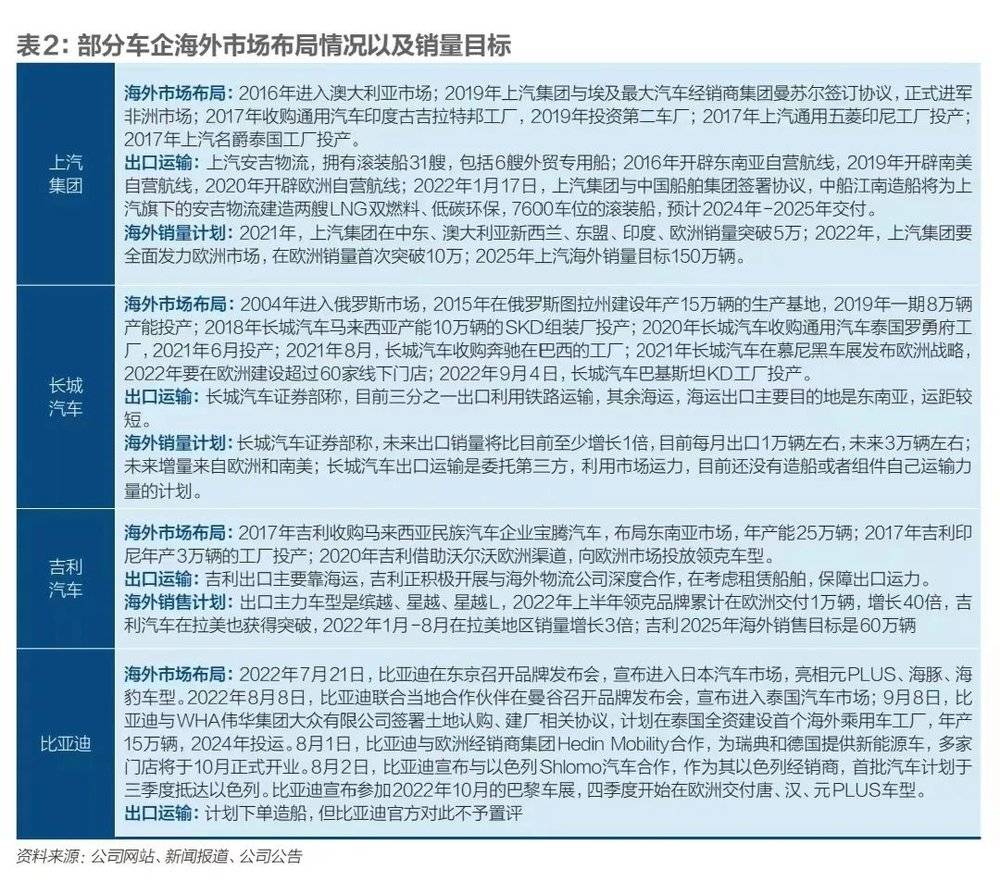

上汽集团提出2022年全面发力欧洲市场,使得在欧洲销量突破10万辆;上汽集团还提出,到2025年海外销量达到150万辆,比2021年底增加1倍多;上汽集团旗下的安吉物流也正加速扩建滚装船运力;

长城汽车则努力提升海外产能,此前长城汽车已经在俄罗斯、马来西亚、泰国布局了生产基地,巴基斯坦KD工厂也于9月4日投产。据长城汽车证券部介绍,长城汽车2021年收购的奔驰巴西工厂,产能将持续提升,长城汽车2021年也发布了欧洲战略,这两个地区将为长城汽车贡献增量;未来长城汽车的出口销量将比目前至少增长1倍;

吉利汽车成立了海外业务管理中心,计划到2025年将海外销量提升到60万辆,是目前的5倍左右;

比亚迪则于2022年7月、8月相继在日本、泰国召开品牌发布会,宣布进入两地市场,并且在8月先后敲定了与欧洲经销商和以色列经销商的合作。比亚迪也于9月8日在泰国签署了土地认购、建厂的相关协议,在泰国全资建设首个海外工厂,年产能15万辆,计划于2024年投运。

那么,海外市场能够支撑中国汽车品牌的销量吗?

目前,中国汽车主要出口到亚洲、欧洲、南美。

2021年,中国汽车出口到亚洲的绝对数量最多,达到71.6万辆,占比33%,其次是欧洲和南美洲,分别为52.3万辆和39.2万辆,占比分别为24%和18%。

2021年这三个地区给中国汽车出口贡献了主要的增量,尤其是欧洲,贡献了35.1万辆的增量,亚洲和南美洲分别贡献了26.7万辆和23万辆。

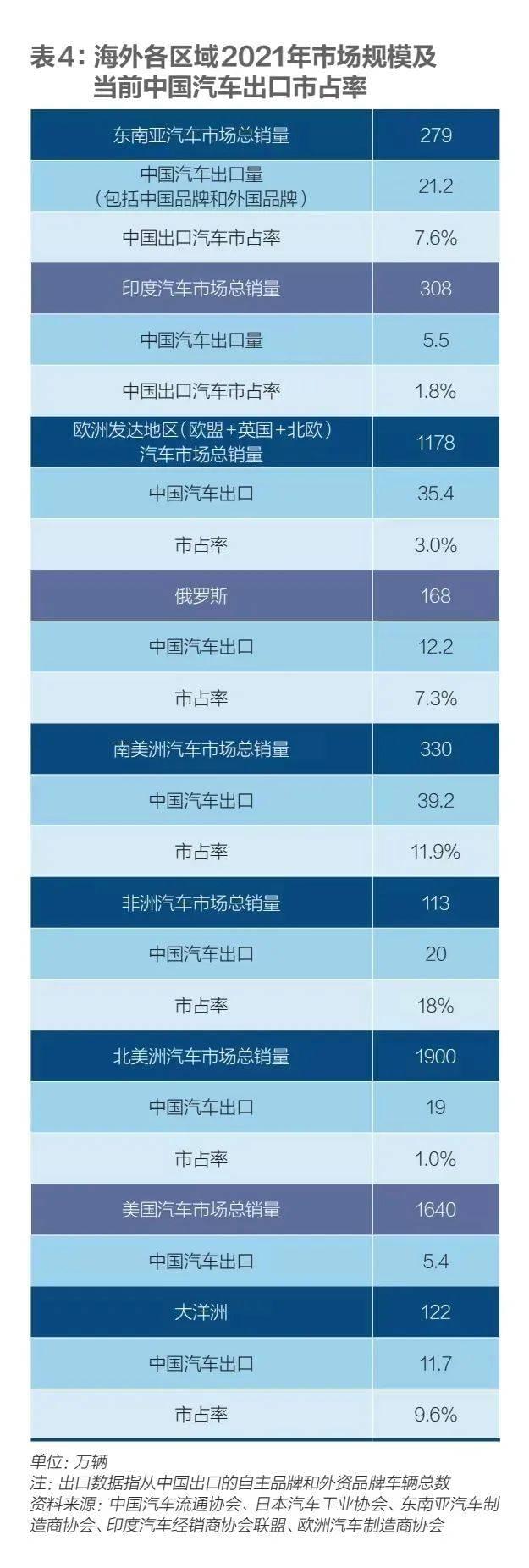

展望未来,亚洲地区的东南亚市场、印度市场,欧洲的发达地区(包括欧盟、英国、挪威),南美洲地区,是中国汽车出口的主要市场。

一方面,这些地区的汽车市场规模足够大,并且中国出口的汽车在当地市占率还很低,具有较大发展潜力;另一方面,中国品牌汽车在当地已经打开局面,增长态势较好。

在亚洲地区,东南亚汽车市场年销量规模279万辆左右,此区域包括泰国、印度尼西亚、马来西亚、缅甸、菲律宾、新加坡、越南。2021年从中国出口到此地区的汽车达到21.2万辆(包括中国品牌和外国品牌),市占率约为7.6%;另外一个比较大的汽车市场是印度,年销量规模为308万辆左右,中国汽车出口市占率仅有1.8%。

这两个地区的汽车市场仍在增长,2022年上半年东南亚和印度市场汽车销量同比增速分别为23.2%和23.5%。

在亚洲地区,中国汽车出口到孟加拉国、巴基斯坦、沙特的数量也很大,2021年分别为8.6万辆、4.3万辆、13.3万辆,但是,这三个国家的汽车市场规模较小,发展空间有限。

另外,虽然日本、韩国的汽车市场规模较大,2021年销量规模分别为445万辆和173万辆,但是,日本和韩国是传统汽车强国,对中国汽车出口来说,其市场开拓的不确定性较大,2021年中国汽车对其出口量仅有1.2万辆和1.4万辆。

在欧洲,发达地区的汽车市场规模为1178万辆左右,2021年中国对其出口量为35.4万辆,市占率为3%,由于中国对其出口数据中包含了外国品牌汽车的数量,因此,中国品牌汽车在此地区的市占率更低,具备较大发展空间。

另外,俄罗斯也是欧洲地区规模较大的汽车市场,约为168万辆左右,但是由于俄乌冲突,其汽车市场下滑较大,发展前景很难判断。

在南美洲,汽车市场规模为330万辆左右,2021年中国汽车对此地区出口39.2万辆,市占率为11.9%。中国汽车主要出口到此地区的巴西、智利、秘鲁、厄瓜多尔、哥伦比亚、玻利维亚、乌拉圭、阿根廷。

其中,巴西汽车市场规模最大,约为200万辆左右,2021年中国汽车对其出口4.8万辆,市占率2.4%;智利则是全球范围内中国汽车出口数量最多的国家,2021年达到19.1万辆,智利汽车市场规模42万辆左右,也就是说,中国对其出口的汽车市占率高达46%。

此外,非洲和大洋洲的汽车市场规模不大,均为100万辆左右;北美洲虽然汽车市场规模近2000万辆,其中美国市场为1640万辆,但这里的市场开拓难度大。美国总统拜登于8月16日签订《通胀削减法案》,不利于中国对其出口电动汽车和锂电池。中国汽车2021年对北美洲出口仅有19万辆左右,对美国出口仅有5.4万辆。

总的来看,中国汽车海外市场的未来,主要寄托在欧洲发达地区、东南亚、印度、南美洲。

三、风险何在

但这些地区的风险也清晰可见。

首先,欧洲发达地区受到欧洲央行加息、俄乌冲突、能源供应短缺的影响,汽车市场前景愈发不确定。

此地区汽车销量2021年上半年增长27%,下半年却下滑18%,2022年上半年继续下滑14%,2022年8月略有恢复,结束了连续13个月的下滑,实现了3.4%的微弱增长;其新能源车销售也在降速,同比增速从2021年上半年的157%,下滑到2022年上半年的9%。

2022年前八个月,虽然欧洲汽车市场景气度下降,但中国汽车出口整体情况并未受到影响,仍实现了52.8%的高增长,未来,只要欧洲汽车市场能保持稳定,中国汽车企业仍可通过提升市占率在此地区获得增量。

不过,一旦欧洲宏观经济出现加速下滑甚至出现“黑天鹅”,则中国汽车出口则难免受冲击。

今年以来,IMF(国际货币基金组织)接连下调对欧元区2022年的经济增长预测,从年初的3.9%一路下调到2.6%。

欧洲能源供应短缺造成电价飙涨,抬高了居民生活成本,压制了消费,8月欧元区CPI(消费者价格指数)高达9.1%。四季度进入冬天,电价易涨难跌,CPI大概率升至10%以上,而8月欧元区消费信心指数下降到-24.9的历史低点,该指标通常领先居民消费支出三个月,预示着四季度居民消费支出将更加谨慎。

能源短缺和电价上涨也限制了欧洲发达地区的工业生产,打击其出口贸易,“经济火车头”德国自5月进入了30年首次贸易逆差。

在通胀加剧和美联储加息的背景下,欧央行时隔11年之后开启加息周期,9月罕见一次性加息75个基点,是23年来的最大力度。

而利息上升会增加欧元区内负债较高的国家债务违约的风险。2019年以来,为了应对疫情,欧元区实施大规模财政刺激政策,导致欧元区政府平均负债率在2022年一季度达到95.6%,比2019年底提升11.7个百分点。希腊、意大利、葡萄牙等国已分别上升到190%、150%、130%左右。

其次,东南亚、印度、南美洲都面临着美联储加息周期和强势美元的压力。

当前美联储进入加息周期,美元指数快速上涨,目前已突破110。历史上,美联储加息周期、美元走强往往会引发新兴市场债务危机。例如20世纪80年代的拉美债务危机,1997年的亚洲金融危机。

在这样的周期里,全球范围流动性收紧、美元升值、借贷成本上升。而新兴经济体大多依赖美元外债促进发展,容易出现资本外流、公司借贷成本升高、经营困难、债务违约、经济体债务规模膨胀。

根据IMF数据,新兴经济体外债占GDP(国内生产总值)的比例已经从2011年的20%左右上升到2021年的29.7%,而近两年又是其偿债高峰期。IMF总裁7月表示,目前30%的新兴经济体和发展中经济体正处于或接近债务困境。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘丁,编辑:马克