本文来自微信公众号:IT桔子(ID:itjuzi521),作者:孟繁骁 Judy,原文标题:《农业投融资迎来曙光?再看看吧——《2022 年新经济农业领域投融资报告》发布 | IT桔子报告》,头图来自:视觉中国

从 3 月到现在,一家农业领域的公司在半年里拿了 3 轮融资,且资方都鼎鼎大名,如高瓴投资、源码资本、IDG 资本、线性资本以及腾讯投资等。

爱科农,凭一己之力让不少 VC 开始把目光放在农业领域。有媒体甚至开始为农业投资风口的到来预热。

那么农业投融资到底如何?

我们基于 IT 桔子数据库资料对中国新经济农业做了行业图谱,并对农产品、农资农械、农业科技化、农业金融等各个子领域的投融资做了数据分析。

以商业模式类别看农业领域,我们将该行业划分为农产品、农资农械、生物技术、综合农业、农业电商、农业科技化、农业金融以及农业周边服务等几大方向。

该图谱的色块大小代表各个子领域公司数量的分布比例。

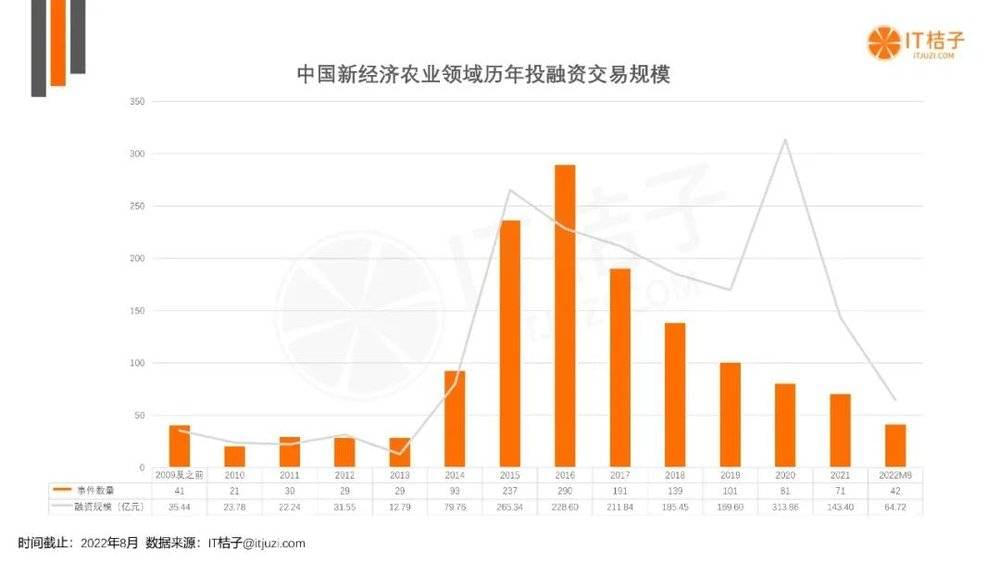

截止到 2022 年 8 月,中国新经济农业领域共发生了 1395 起投融资事件(包含一二级市场融资),融资总规模达到 1788 亿元。

从融资事件数量来看,2013 年及之前市场在低位波动,2014 年起快速增长,融资事件在 2016 年达到最高点 290 起,之后开始逐年减少;融资金额在 2015 年和 2020 年分别达到两个高点:265.34 亿元和 313.86 亿元。

2015 年、2016 年 是全国各领域创投高峰时期,所有行业投融资水涨船高,横向对比其他领域,农业的融资处在中下水平。

在农业领域内纵向看,2015 年农业部发布 50 条农业利好政策、互联网+上升为国家战略,为中国现代农业发展提供了历史性发展机遇;2016 年国务院印发全国农业现代化规划一系列利好政策使农业赛道不断升温,互联网带动农业电商等农业领域高歌猛进,创下历史记录。2016 年后融资事件数量减少,一直到 2022 年前 8 个月,该领域投融资表现都不温不火。

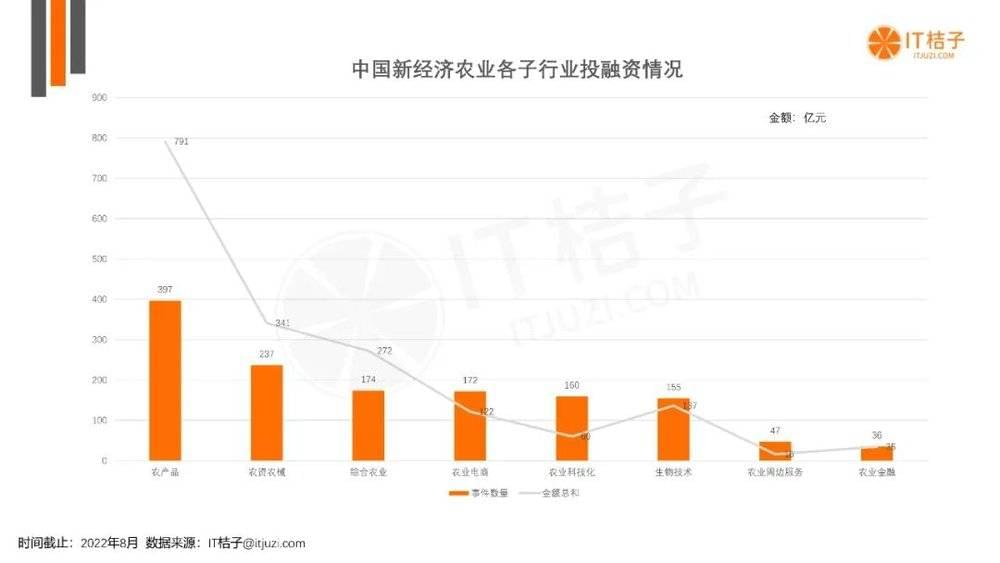

IT 桔子数据显示,无论是融资事件数还是金额,农业各子行业都存在着明显的差距。农产品作为整个农业赛道最为基础的子行业,不论融资事件还是融资金额都位居第一(397 起融资,总额达 791 亿元)。

其次是农资农械、综合农业、农业电商等。融资事件数最少的农业金融子行业仅发生 36 起融资事件,金额最少的农业周边服务子行业融资总额仅有 16 亿元。

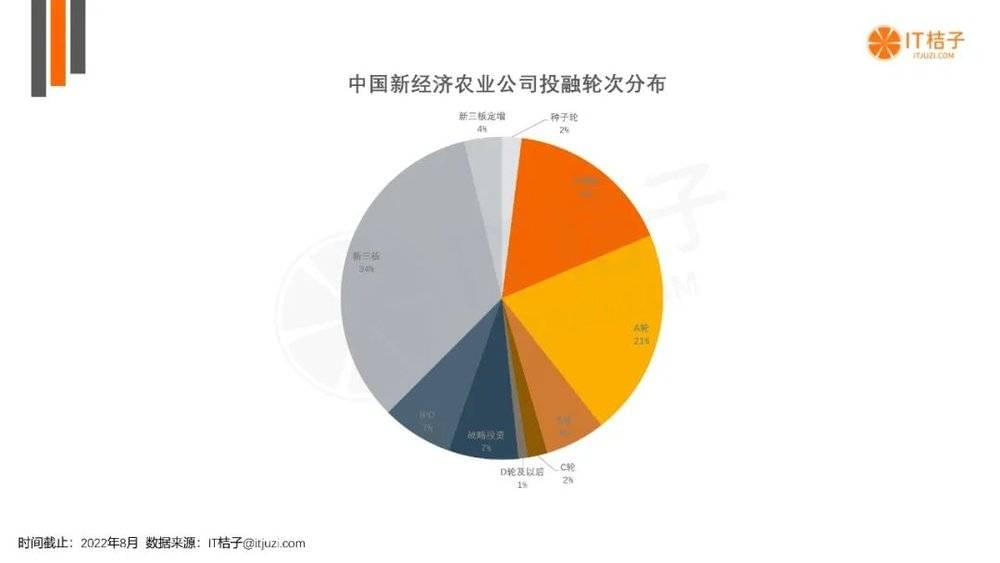

IT 桔子数据显示,中国新经济农业融资轮次分布主要集中在早期投资(种子、天使到 A 轮)和新三板(包含定增),分别占比 39% 和 38%,成长期投资(B 轮到 C 轮)占比 8%,成熟期(D 轮及之后、战投)占比 8%,IPO 占比 7%。

长期以来,农业赛道获得的关注较为有限,尤其在一级市场,农业投资整体上还处于很早期。此外,“投早、投小、投科技”正是互联网资本一贯的投资风格,也就促成了农业早投占比高达 39% 的局面。

农业创业企业选择新三板融资,可以在获得资金扶持、实现资产增长的同时树立公司品牌,提高企业知名度。

IPO 占比远高于成长期、后期投资,体现出过往农业企业独特的盈利能力和发展能力。

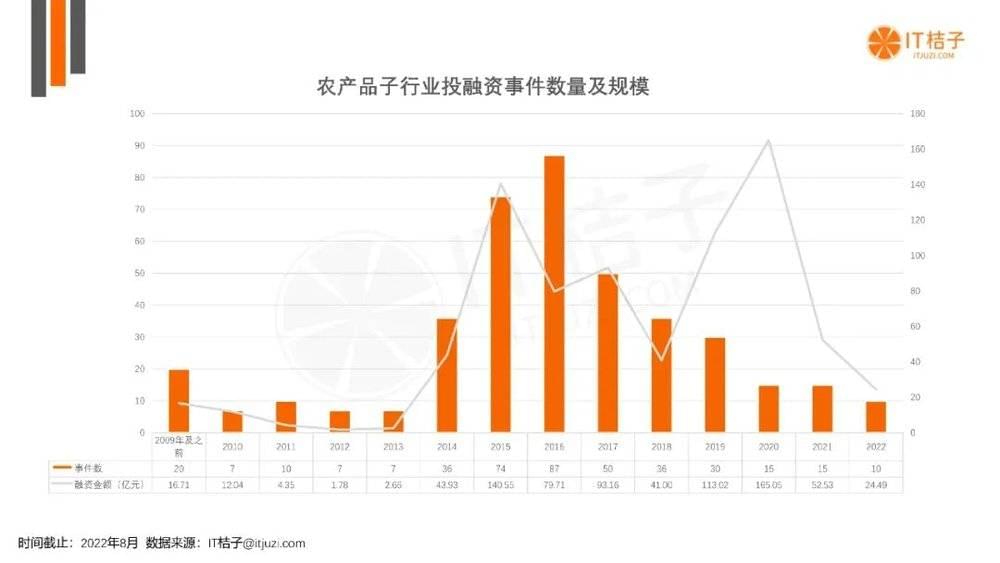

“民以食为天”,作为农业领域最为基础且重要的子领域,农产品子行业投融资起步较早,且趋势走向与整个农业赛道相似:2014 年前低位波动,2014 年起快速增长,2015 年达到最高融资金额 140.55 亿元,2016 年达到最多融资事件 87 起,2017 年起融资事件逐年递减,融资金额波动较大,在 2020 年达到了 165.05 亿元的历史新高。

受消费升级影响,农产品领域投融资向差异化产品倾斜:2022 年 1 月,可生食鸡蛋品牌黄天鹅连续进行 C 轮融资,总额超 6 亿人民币;3 月,奶牛养殖及原料奶生产商中地乳业获 12.06 亿港元战略投资;4 月,生鲜农产品加工商明康汇获数亿人民币战略投资。

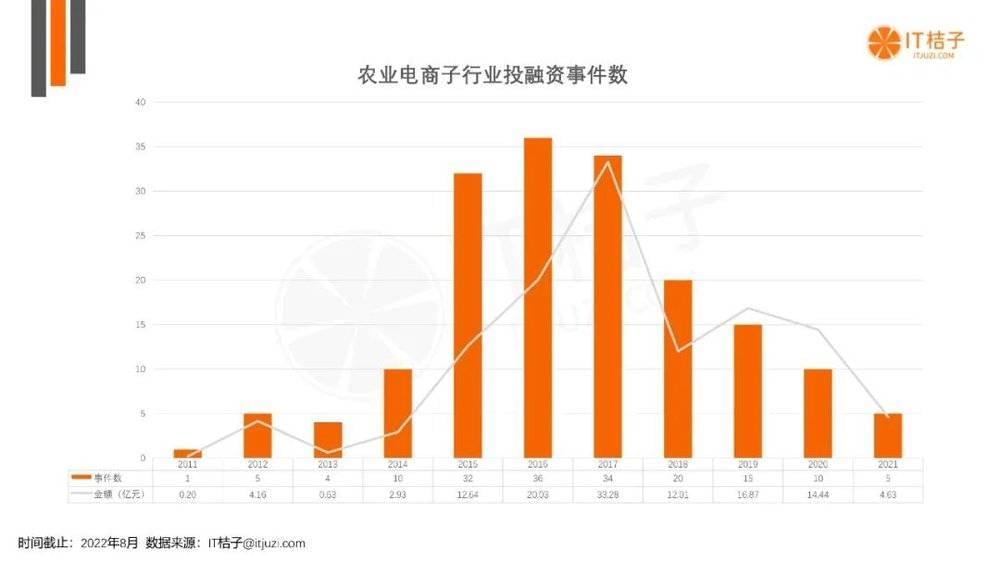

农业电商子领域起步较晚,作为互联网对农业渗透融合的产物,其投融资发展走势于互联网领域大致吻合:2014 年前缓慢波动增长,2015 年-2017 年是农业电商发展的黄金时期,共有 8 家公司 IPO 上市,期间融资金额快速增长,于 2017 年达到 33.28 亿的历史高位,融资事件保持在 35 起左右的高。2018 年之后,投资事件数和金额开始减少。

2015 年“互联网+”上升为国家战略,众多“互联网+农业”政策出台,鼓励互联网平台推动线上线下结合,带动农业转型升级,为农产品电商发展释放出更多机遇。但随着互联网的热潮逐渐褪去,农业电商子领域的热度也在逐渐消解,2022 年暂无资本关注农业电商子领域。

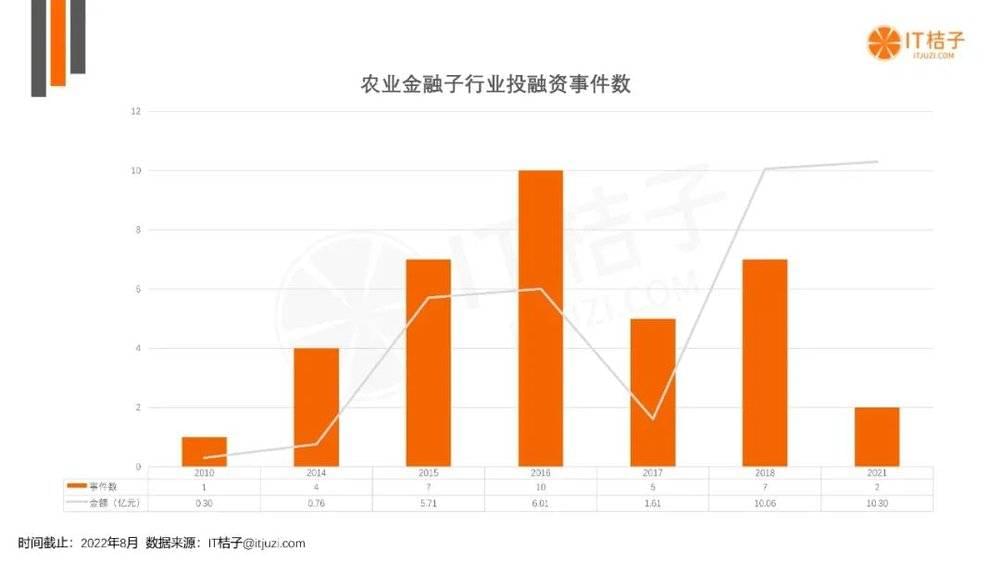

农业金融子行业起步较晚,且融资密度较低:2010 年起步,2014 年-2016 年快速增长,融资事件数和金额均在 2016 年达到最高位的 10 起、6.01 亿元。2016 年 2011 年-2013 年,2019 年-2020 年,2022 年无融资事件发生。

2014 年以来我国一直在大力推动农业工业化、集约化的进程。扩大农业生产规模,必然需要农业生产资料的大量投入,发展农业金融信贷也就成为了必然,同时依托互联网金融发展热潮,农业金融在 2014 年之后进入快速增长期。

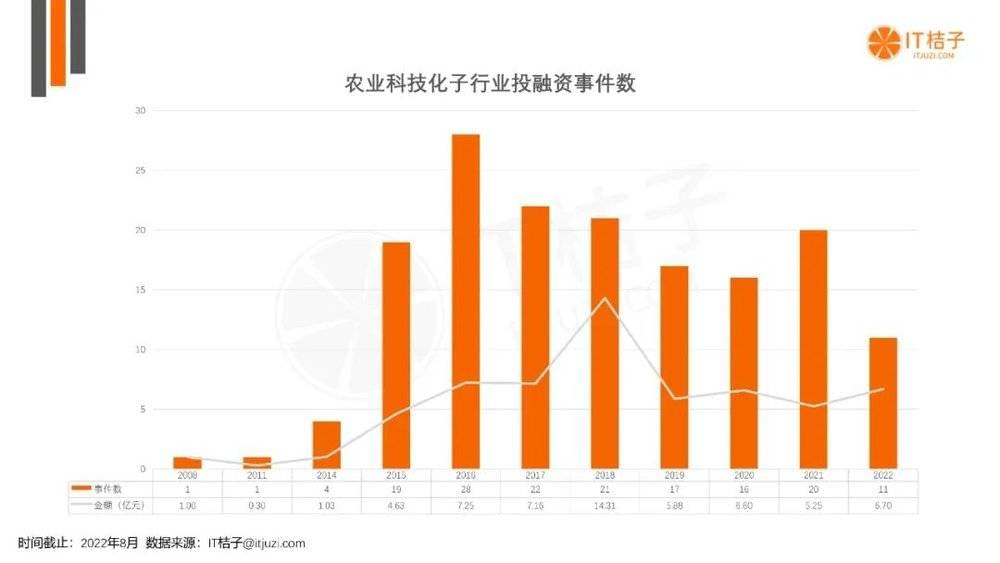

农业科技化子行业起步较晚,但却是近些年来农业赛道最为火热的细分赛道之一,展现出极为强劲的发展势头:2014 年前有小幅度增长,2015 年开始达到并保持在年均融资事件 20 起左右、融资金额 7 亿元左右的高位。2022 年农业科技化热度有增无减,7 个月内融资金额就达到了 6.7 亿元。

2022 年资本关注的农业科技化展现出数字化、智能化的新趋势,主要集中在各种解决方案提供商,比如获得数千万人民币 A 轮融资的农作物智能种植决策服务提供商爱科农、获得数千万人民币天使轮融资的农业数字化解决方案提供商麦麦科技、获得 2.66 亿人民币战略投资的农业生产全程机械化解决方案提供商中联农机、获得数千万人民币 A 轮融资的智慧养殖数智化解决方案提供商科创信达等。

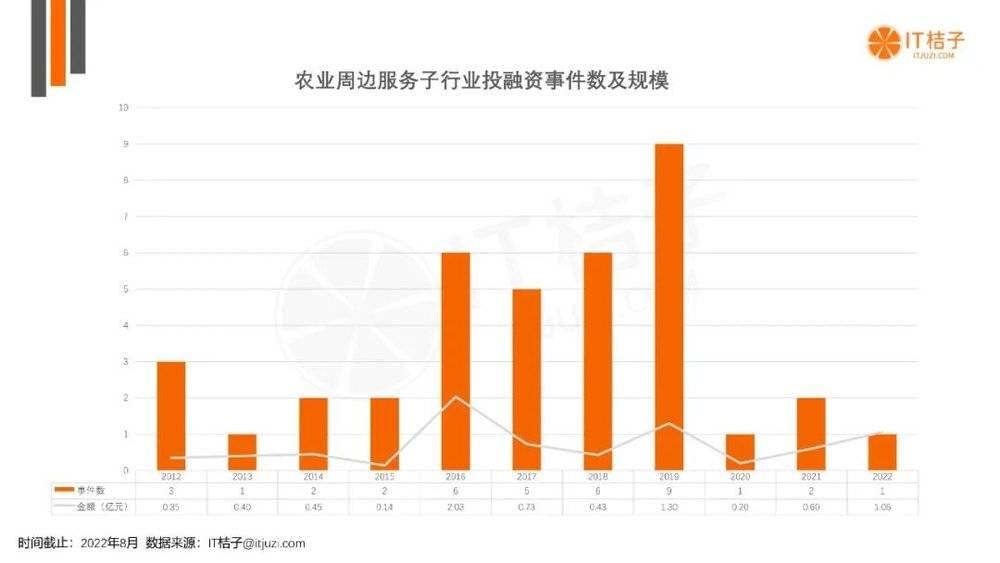

农业周边服务子行业主要包括农业物流、农业媒体及社区等分支,发展起步较晚,属于农业赛道的边缘领域,呈现出融资事件少、金额较低的特点:2016 年-2019 年投资事件较多,其余年份均未超过 5 起,子行业融资事件平均金额不足 0.2 亿元。

农业周边服务子行业中农业物流领域近年来受到一些关注,仓储冷链物流是政府明确给出的支持信号,积极鼓励社会资本投资的重点领域。比如 2022 年北京新发地获得 1.06 亿元战略投资。

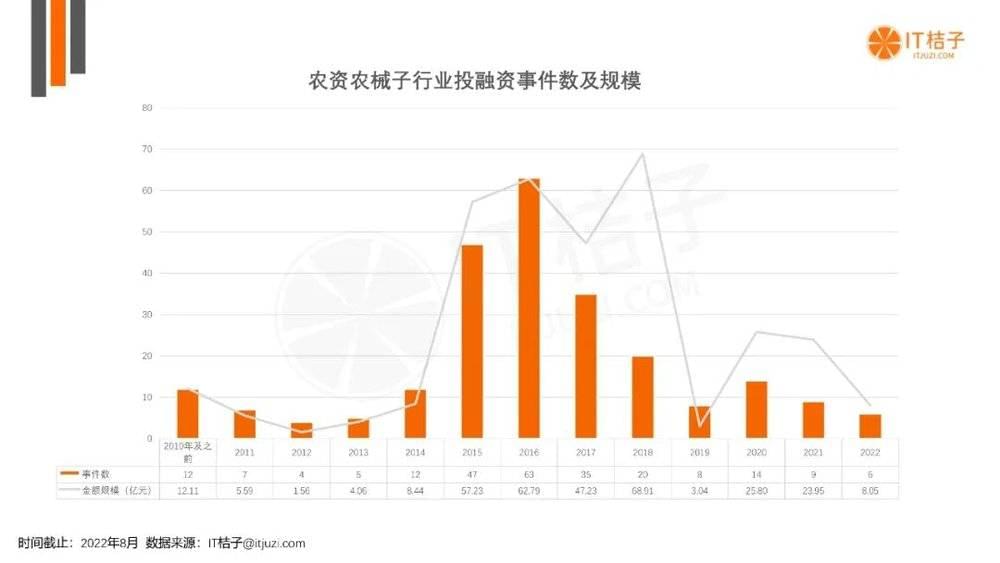

农资农械子领域起步较早,且发展势头趋势与农业赛道整体情况大致吻合。

近年来农资农械领域也呈现出科技化、智能化的发展趋势,资本更青睐具有创新研发能力的农资农械企业。2022 年获投的企业有:研发型除草剂生产商利民农化(获得 1.22 亿人民币战略投资)、智能农机制造研发商中科原动力(获得 3000 万人民币 A+轮融资)、农业生产全程机械化解决方案提供商中联农机(获得 2.66 亿人民币战略投资)。

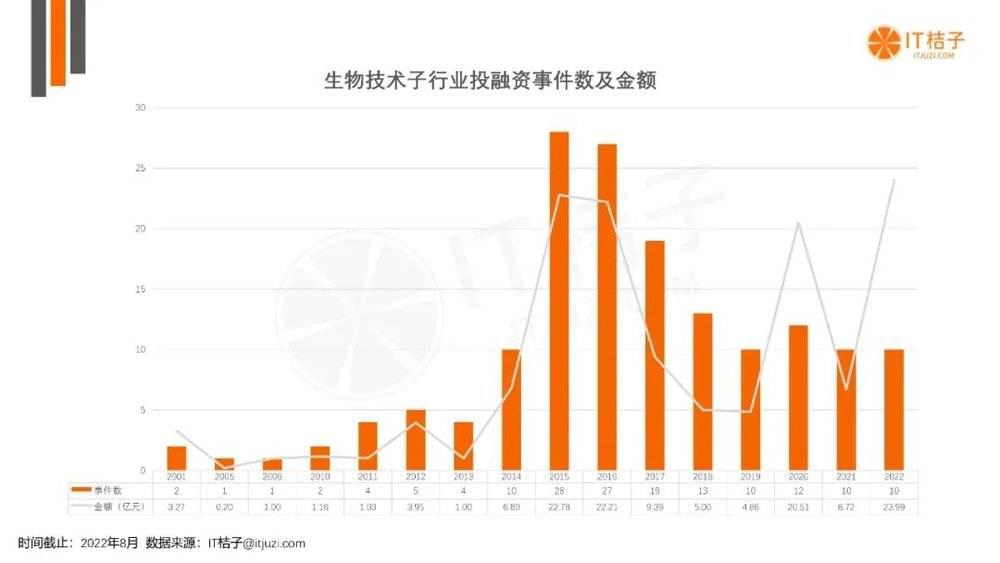

生物技术子行业起步较晚,2014 年开始进入高速发展期,近年来受到了资本的重点关注,育种和合成生物则是生物技术中最为火热的细分领域。

2022 年,细胞培养肉技术及产品研发商 CellX 获得近亿元人民币 A 轮融资,微生物固氮和微生物组项目开发商丽豪生物获得数百万人民币天使轮融资,合成生物固氮企业绿氮生物获得千万级种子轮融资,农作物研发育种机构瑞丰生物获得数亿元 B 轮融资,植物分子育种技术研发企业天豫兴禾获得 2700 万战略投资。

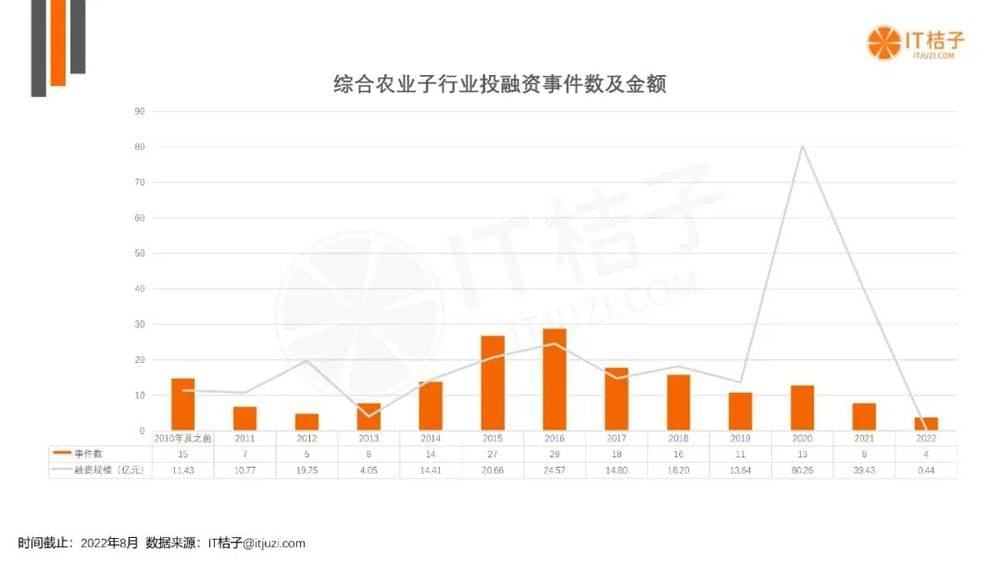

综合农业是起步最早的农业子行业,发展走势于农业整体趋势大致吻合。1992 年综合性企业京粮控股完成 IPO 上市,是农业赛道最早的一起融资事件。

综合农业企业往往横跨生产、研发、物流、销售、金融等多个领域,具有其自身独特的发展优势。

至今总计有 15 家综合农业企业完成了 IPO 上市,比如京粮控股、顺鑫农业、天禾股份等。

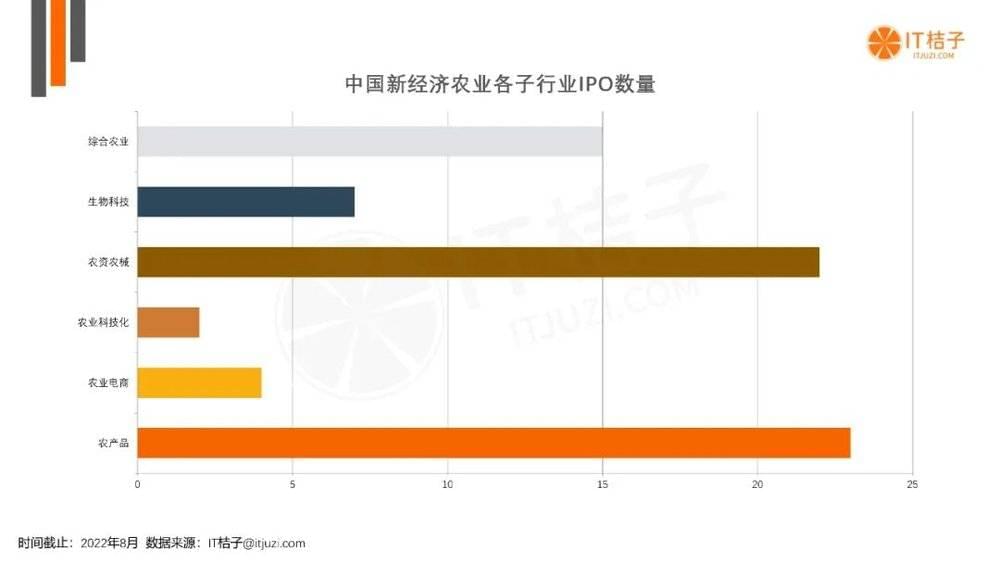

IT 桔子数据显示,中国新经济农业领域共有 73 家上市公司,各子行业中:农产品 23 家,占比 31%;农业电商 4 家,占比 5%;农业科技化 2 家,占比 3%;农资农械 22 家,占比 30%;生物科技 7 家,占比 10%;综合农业 15 家,占比 21%。

可以看出农产品和农资农械是 IPO 最多的农业子行业,原因在于二者有着悠久的发展历史和先发优势,并且产品市场十分广阔,加之近些年的消费升级和自动化浪潮,使得两者重新焕发生机,得到了来自资本的青睐。

近年来数字化、智能化、生物技术等领域收到资本热捧,必将带动农业科技化、生物技术子行业的企业不断扩张,IPO 占比或将有明显提升。

而随着互联网的热潮退去,农业电商子行业扩张速度或将放缓。

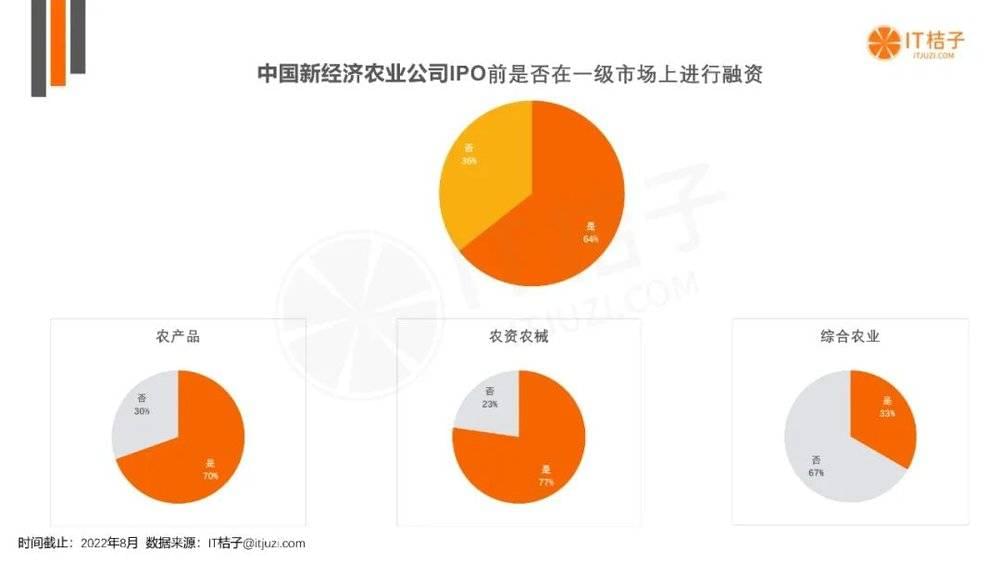

IT 桔子数据显示,中国 73 家农业上市公司有 26 家上市前未在一级市场上进行过融资,占比 36%,另有 64% 的公司在上市前有过一级市场融资。

农产品、农资农械、综合农业是农业领域 IPO 公司最多的三个子领域,各子行业上市公司未在一级市场上进行融资的比例为 30%、23%、67%。

相比于整体水平的 36%,农产品和农资农械子行业偏低,综合农业子行业明显偏高。这是因为,农产品和农资农械子行业公司在研发新产品和新技术的阶段往往需要大量的资金投入,且周期一般较长,所以更需要融资维持发展,而综合农业子行业的公司业务面广且研发花费占比较小,更容易保持健康的财务状况。

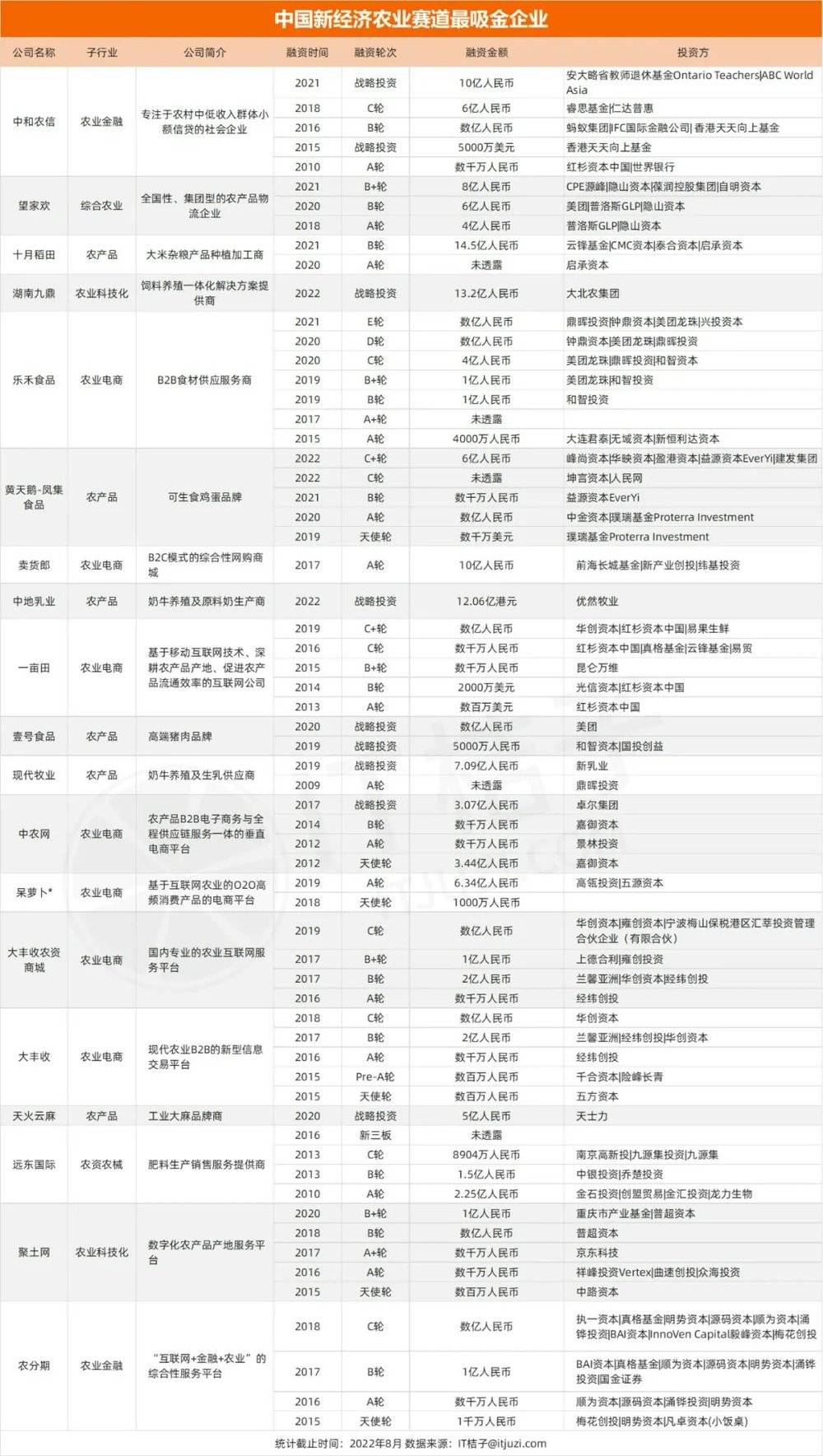

根据 IT 桔子数据,在农业领域投资最为活跃的一级市场资方包括深创投、达晨财智、经纬创投、真格基金、中科招商、险峰长青、顺为资本等。

其中深创投以 36 起投资遥遥领先,是第二名的 3 倍。其他活跃资方的出手均在 10 起左右。

在农业领域布局最多、最久的深创投曾投资过包括博瑞农牧集团、回盛生物、科比斯肥业、沃得农机、澳坤生物、百洋股份、宝莲生物等等公司。

达晨财智则投资过:晨光生物、国英高科、宏东渔业、鸿晨环保、佳嘉乐农产品、建安农牧、康隆农业、圣农发展、欣瑞生物、星光农机、优格生物等。

相比于深创投,其他风投机构更多关注于农业与互联网、金融、科技、农产品品牌的公司。

从整个产业来讲,农业发展是国计民生的基础,拥有广阔的市场,同时在乡村振兴的背景下,政策也在引导社会资本对农业的支持。

整体来看,目前的风险资金的流向主要集中于技术创新驱动的领域,比如农业科技化、生物技术等,这符合投资人对硬科技大方向的投资逻辑。

农产品、综合农业等领域仍是需要被开发的投资洼地。当然,周期长、容易受自然和气候影响等特点,也是当下让投资人望而却步的原因。

不过,随着电商物流的完善、群众对高品质商品的需求、物联网传感器&大数据等关键技术的推动,农业的各个子领域仍有大量可期待的增长空间。

我们对接下来三到五年的农业投融资趋势抱有期待。

本文来自微信公众号:IT桔子(ID:itjuzi521),作者:孟繁骁 Judy