本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight,头图来自:视觉中国

“创富不易,守富更难。”

如今,许多高净值人士及其家族办公室,都会将高风险、高收益的对冲基金,作为重要的投资配置方式。

不过,尽管“高贵神秘”的对冲基金行业因其高薪吸引了诸多顶尖人才的加入,然而该行业也同时存在着鱼龙混杂的乱象。

如果投资者在选择对冲基金时,未能充分了解基金的潜在激励因素、利益冲突等问题,很可能会踩雷导致投资亏损,最终使得自己辛苦积攒的财富遭到重创。

在本文中,《家办新智点》节选编译了高净值人士或家族办公室在选择对冲基金时常遇到的3个陷阱,希望能够帮助你规避错误的选择。

陷阱1:品牌知名度和管理规模

有些投资者喜欢选择规模更大、更知名品牌的对冲基金来进行投资。

然而,基金品牌知名度和管理规模并不能保证其提供超额回报,更知名的对冲基金可能往往拥有专注于收集资产的强大分销平台。

实际上,大量数据都证明了,对冲基金的资产管理规模越大,获得超额收益的概率越小。

在这种情况下,对于那些寻求超额回报的投资者而言,知名的对冲基金可能并不是一个好的选择。

当然,在某些领域,如不良资产或某些套利策略,受基金管理规模的影响较小。但总体而言,对冲基金的资产管理规模越大,成立时间越久,可能超额收益越少。毕竟,数十亿美元的对冲基金,比规模小的对冲基金的管理费更高。

陷阱2:高波动/高回报基金

假设,现在有两位对冲基金经理在你面前,你可以任意选择一位进行投资:

第一位对冲基金经理的年回报率20%,年波动率30%;

第二位对冲基金经理的年回报率14%,年波动率10%。

根据经验而言,许多高净值投资者往往会倾向于选择投资第一类对冲基金。但这种做法并不可取,因为在熊市时,第一类基金的业绩往往会暴跌,甚至可能跌掉60%-70%。

而这一陷阱的核心原因在于,投资者和对冲基金经理之间,往往存在一定的利益冲突。对冲基金的创办者,往往有承担高风险的动机,因为他在承担高风险的同时,也能获得高收益。如果对冲基金亏损,投资者需要承担其投资资本100%的损失;但如果对冲基金赚钱,对冲基金创办者则会从获取的利润中获得可观的分成。

鉴于大多数对冲基金的存续期只有几年时间,对于一些并不成熟的基金经理而言,通过免费看涨期权从投资者身上赚取数百万美元,是一个很好的方式。在经济学中,这被称为委托代理问题。2008年金融危机期间,美国国会认为大型银行正在利用纳税人,因为如果银行资不抵债,最终美国财政部将承担责任。当时面临的是所谓的道德风险问题,这是一种特殊的委托代理问题。

你可能会认为,对冲基金投资者不就是在承担高风险的同时,获得高回报吗?其实,并不完全是。现代投资组合理论的原则之一是,如果你的投资风险低,回报率适中,你可以使用杠杆将波动率设置为满意的水平,并获得更高的回报。当你处理易于融资的流动资产时,这是一个很有效的方法。

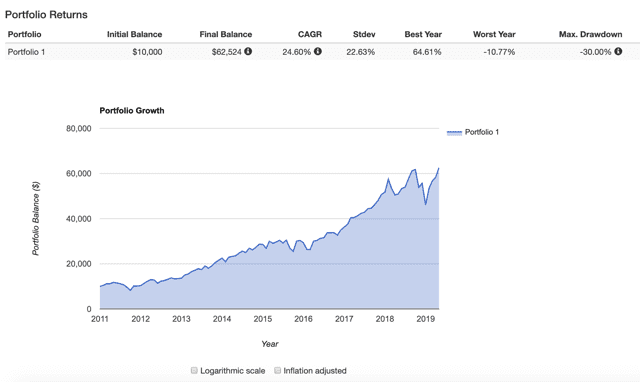

例如,这是一个假设的对冲基金。该基金在过去8年中发展相当平稳,年回报率约为24.6%,风险约为22.6%。

但是,该基金只是标准普尔指数500,杠杆率为2-1,每年都会重新平衡。你会付钱让基金经理做这件事吗?你当然可以,但你可能无缘无故地给了他们一个免费的看涨期权。

其实,具有14%年回报率和10%年波动率的基金往往具有更高的Alpha,并且通常可以利用杠杆来提供比高波动率基金更高的回报。

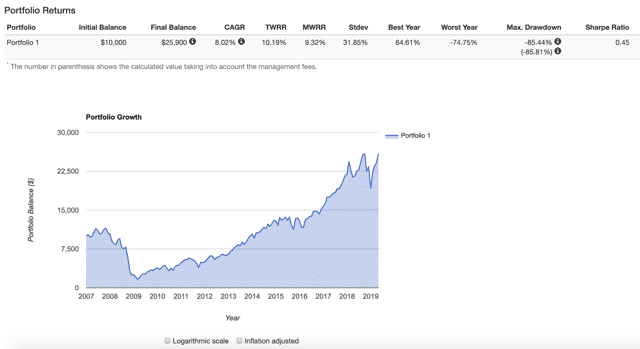

此外,我们还可以用一个更长的时间框架来说明第一种策略背后的隐藏风险。如果对冲基金加上2%的年度管理费(未包括绩效费),并将回溯测试推迟到2007年,那么在2008年金融危机期间,第一种策略的最大回撤将超过85%。

除此之外,高波动性基金的另一个问题是资产或投资组合的风险比回报更容易估计。了解资产的真实年回报率比估计波动率需要更长的时间。波动性很重要,你无法管理你们从未跟踪的东西。

其实,大多数第一类基金经理,往往并不是真的聪明,因为杠杆不是魔术。

投资者若想要避免投资此类基金,最简单的方法就是使用夏普比率的指标,该指标衡量的是你的超额回报除以承担的风险总额。对投资者而言,只有风险调整后的回报才值得付费。

陷阱3:逆向选择

尽管市场上有非常多好的投资机会,但是投资者要明白为什么某个投资机会属于你。

其实,投资者常常会面临一个问题——逆向选择。逆向选择是信息不对称带来的一个问题。简而言之,是指市场的某一方如果能够利用多于另一方的信息使自己受益而使另一方受损,便会倾向于与对方签订协议进行交易。

逆向选择是商业和人际关系中的一种常见现象。以下是逆向选择的几个例子:

1. 病人或生活方式不健康的人,往往比正常的健康人更有可能购买保险,并对保险公司隐瞒风险因素。

2. 二手车购买者同样会遇到逆向选择问题,因为第一任车主更倾向于留下自己喜欢的汽车并卖掉劣质汽车。

3. 入门级空缺的职位往往会吸引大量不合格的候选人,因此雇主更喜欢使用学历背景和行业经验作为人才筛选的主要方式。

在投资中,逆向选择可以用一个问题来概括——“如果这笔交易这么好,你为什么要卖给我?”

事实上,有才华、有能力的对冲基金管理人,往往能够从他们现有的人际网络募集到足够的资金;而平庸的对冲基金管理人,则需要通过做更多广告的方式来募资。通常情况下,对冲基金的投资业绩和结果越差,对营销的关注度就越高。

因此,为了避免买方和卖方的逆向选择,找到真正的优秀人才才是关键。如果你想找到一位优秀的基金经理、商业伙伴,最好是你找他们,而不是让随便一个人来找你。

如果有人来找到你,并希望你进行投资,这不一定是一件坏事。不过,了解其中潜在的利益冲突,识别出真伪和好坏才是关键。理想中业务合作的发生,是你能够找到人品正直诚信、能够与你同频共振,且双方利益保持一致的合作伙伴。

事实上,“逆向选择”这种情况本身并不一定是个陷阱。不过,许多投资银行喜欢让其销售人员向高净值客户推销银行大宗经纪服务的对冲基金,而这是一个明显的逆向选择问题。

毕竟,通常,银行更喜欢向客户推销那些募资情况和业绩情况不是很好、但能够给银行更多返佣的对冲基金,因为很多客户并不清楚其中的真实情况。所以,作为投资者,一定要了解其中的利益冲突,并仔细进行甄别。

本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight