本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:徐沛宇,编辑:马克,题图来自:视觉中国

二、高回报能否持续?

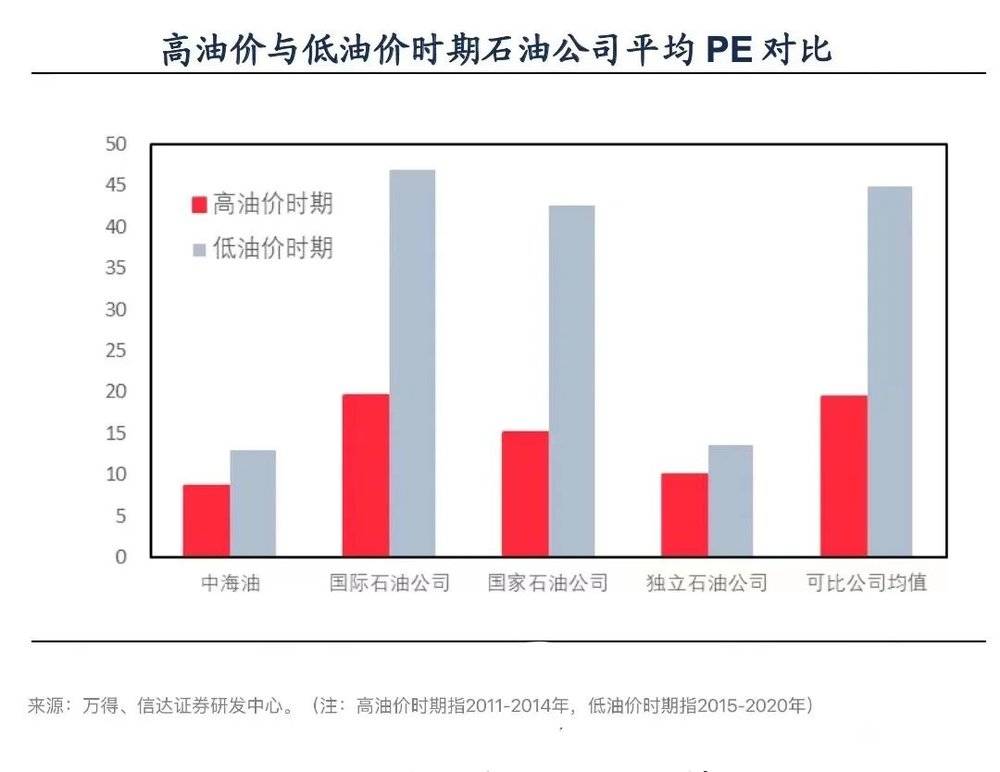

成功回A之后,中国海油是A股稀缺的纯上游龙头标的,有着高收益、高分红的特征。石油公司的业绩表现与油价关系密切,目前原油价格正值高位,这为A股投资者带来了投资机会。

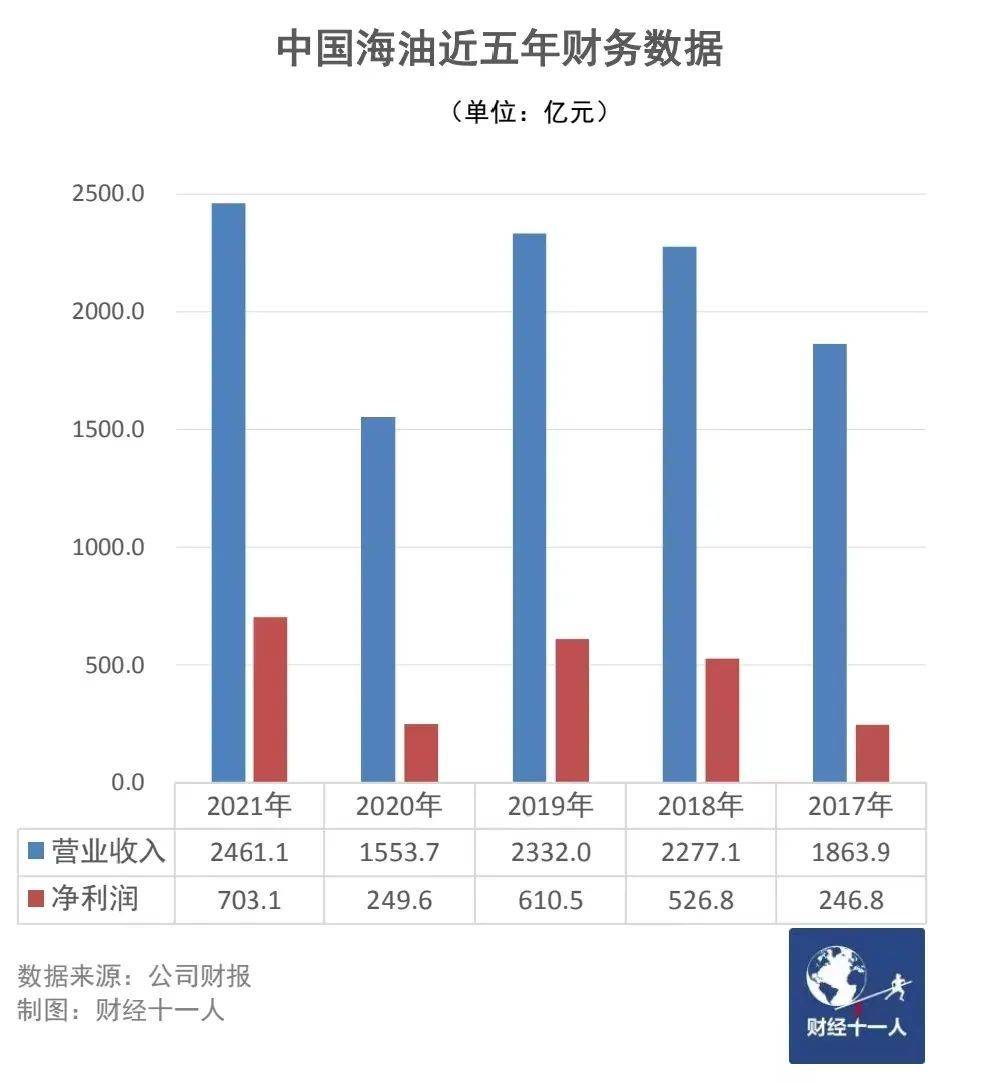

2021年,中国海油营收2461.11亿元,同比增长59%;净利润 703 亿元,同比增长181%,创公司历史最好水平。中国海油的优良业绩受益于国际油价震荡攀升,2021年国际原油期货标杆价格之一的伦敦布伦特原油均价达 70.9 美元/桶,同比上升 64%。

进入2022年,国际油价继续高位震荡。2022年第一季度布伦特平均油价接近100美元,远高于2021年全年平均油价。预计中国海油可直接受益于油价上升,公司2022年第一季度业绩有望再创新高。

对于未来三年的油价预期,多家机构认为仍将位于90美元/桶以上的高位。高盛3月初发布的研报称,由于供应不足,2022年布伦特原油均价预计为135美元/桶,2023年预计为115美元/桶。美国能源信息署(EIA)4月发布报告称,2022年WTI原油均价预计为97.96美元/桶,2023年为88.57美元/桶;2022年布伦特原油均价预计为103.37美元/桶,2023年为92.57美元/桶。中石油集团经济技术研究院近期发布的报告认为,由于地缘政治博弈加剧,国际油价波动将显著扩大,2022年国际油价总体上仍将高企。

中国海油上市20年来,已累计分红3542亿港元,港股分红排名第4、能源类排名第1。

中国海油在2022战略展望中还表示:“在各年度建议股息获股东大会批准的前提下,2022-2024年,本公司全年股息支付率预计将不低于40%,全年股息绝对值预计不低于0.70港元/股(含税)。”

回归A股后,中国海油募集的资金将主要用于新项目的开发。据招股书披露,中国海油此次拟募资将用于油气田项目开发,包括圭亚那Payara油田开发项目、流花11-1/4-1油田二次开发项目、圭亚那Liza油田二期开发项目等国内外多个项目。未来随着募投项目陆续建成运营,中国海油的油气储量和产量规模还将进一步提升。

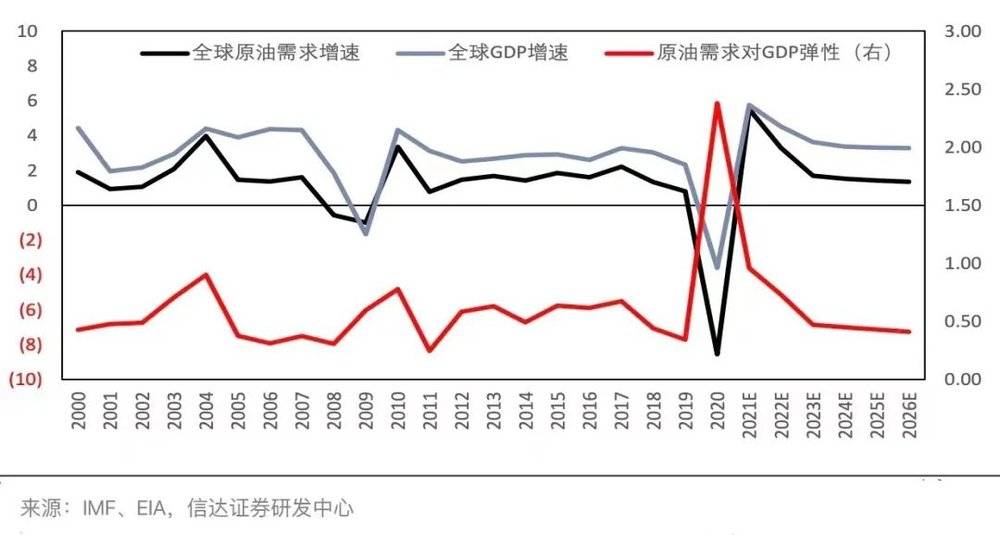

从历史上的三轮高油价周期来看,前两轮高油价周期持续近10年,第三轮持续7年。业内认为,从2021年开始,第四轮高油价周期已开启。综合各方观点来看,预计此轮高油价周期波动区间在70美元~130美元/桶之间。但在地缘政治博弈加剧、全球新冠疫情不可预知的多重因素下,本轮高油价周期持续时间有待观察。

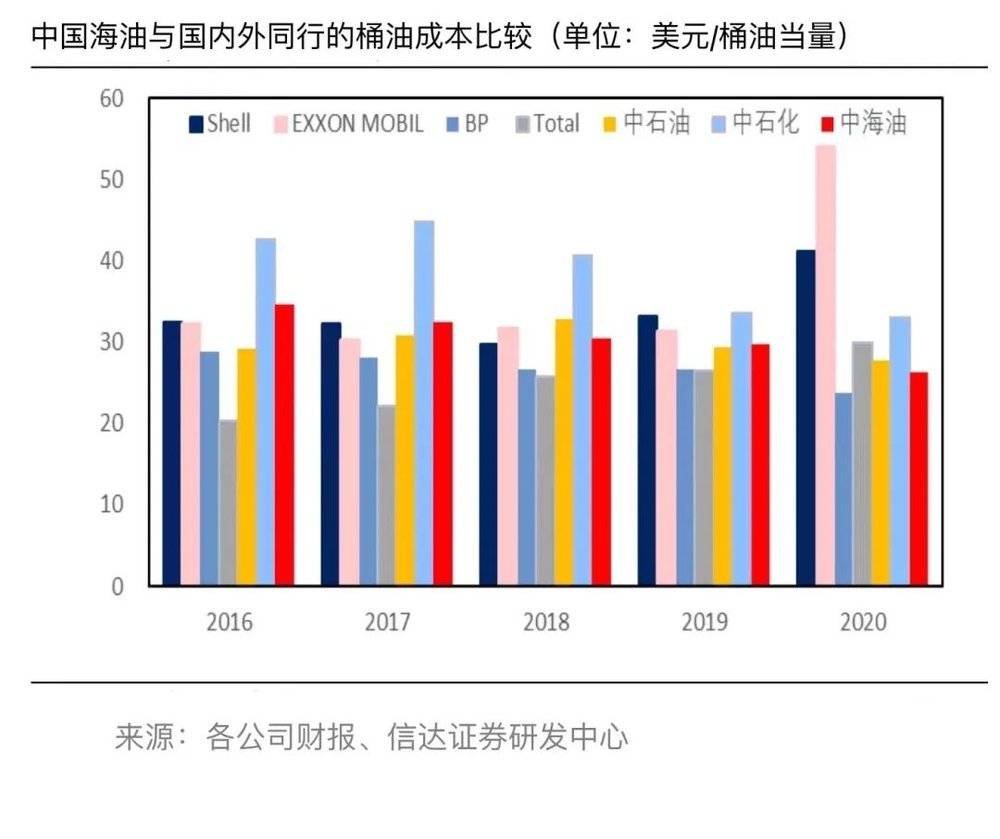

在此情况下,低桶油成本成为石油公司的核心竞争力,也是对抗油价波动风险的关键。桶油主要成本由作业费用、折旧与摊销、弃置费、销售及管理费用等几部分组成,其中桶油作业费用和桶油折旧摊销占据桶油主要成本的80%。因此,降低桶油成本应主要考虑作业费用和折旧摊销成本管控。2014年后油价暴跌,促使中国海油大幅降低了桶油作业费用,与国际同类公司相比,目前中国海油桶油操作成本出于较低水平。

三、稳油增气的中流砥柱

基于愈加复杂的国际能源形势,保证能源安全成为当前许多国家最重要的议题。中国的油气需求仍将继续增长,本土油气产业仍需加大勘探开发力度。基于中国的资源禀赋,海上油气资源的开发潜力更大,而这正是中国海油的强项。

回A之后,中国海油的融资渠道将更加完善,有助于其更好地发挥能源保供作用。

海上油气开发是中国乃至全球油气产量储量增长的新动力。近十年来,全球海域勘探年度新增储量平均占新增总储量的六成以上。2020年,全球前十大勘探新发现中有7个位于海域,其中6个位于深水、超深水。

中国各海域的油气资源具有较大开发潜力。中国海油集团能源经济研究院2022年1月发布的《中国海洋能源发展报告2021》称,2021年,中国海洋原油产量5464万吨,海洋原油同比增量占全国总增量80%以上;2022年,预计中国海洋原油产量达到5760万吨,同比上涨约5.4%,占全国原油增量的80%左右,继续保持全国石油增量的领军地位。目前,中国海域具备开发潜力的地区里约95%地区的矿权由中国海油持有。

中国海油的油气净产量已从2011年的3.32亿桶油当量,增长至2021年的5.73亿桶油当量,较2011年增长72.59%。

2021年,中国海油共有14个新项目投产,其中“深海一号”超深水大气田的投产,将助力南海万亿方大气区建设,渤海油田则已建成为中国第一大原油生产基地。

2022~2024年,中国海油产量目标分别为6~6.1亿桶油当量、6.4~6.5亿桶油当量和6.8~6.9亿桶油当量。到2025年,中国海油的年度净产量目标达7.3亿桶油当量。

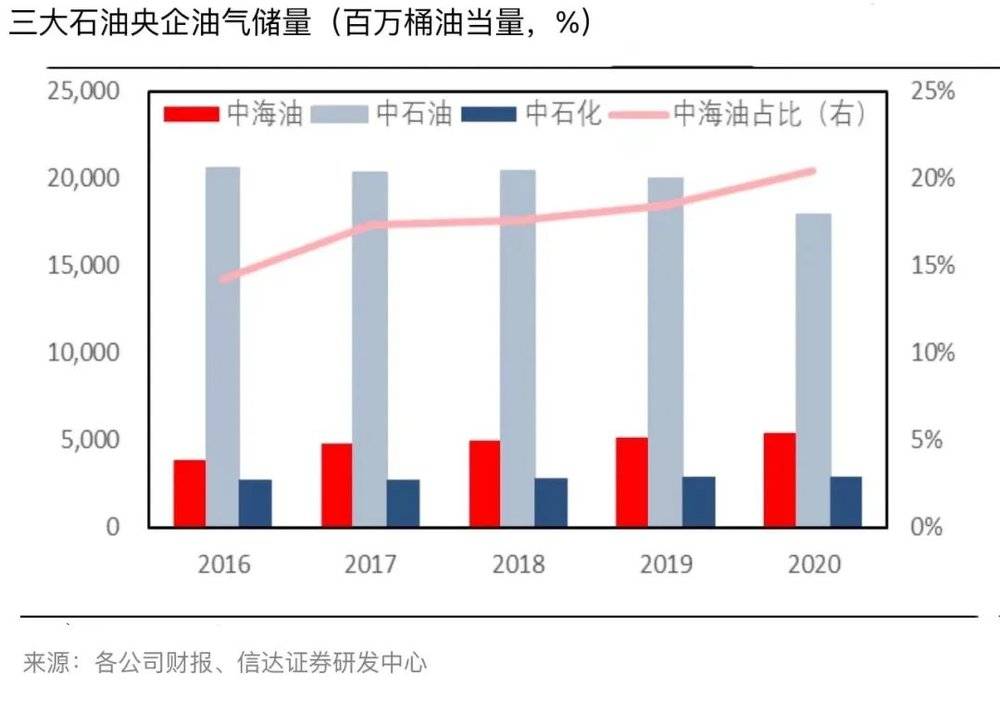

中国海油的油气储量也逐年上升,从2011年的31.90亿桶油当量增长至57.28亿桶油当量,同比增长79.56%。2020年,中国海油油气储量占“三桶油”总储量的五分之一,较2016年提升了6个百分点。相比中石油和中石化两家陆上油气公司,中国海油的探明未开发储量占总探明储量的53%,高于中石油的35%和中石化的19%。

另一方面,为了应对国内天然气需求快速增长的形势,保障国内供应,中国海油国内天然气产量占比逐步增大,计划将国内天然占比由20%提升到30%~35%。

从能源转型的角度看,海上风电是未来可再生能源新增装机的主力,潜力巨大。国际上开发海上风电的领军企业均是擅长海上油气开发的公司。中国海油也制定了低碳转型的战略,海上风电即是其重点开发的新能源。

中国海上风电装机容量由2015年的0.56GW增长至2020年的8.99GW,在中国风电总装机量的占比由0.43%增加至3.19%,年均复合增速达74.2%。但中国海上风电的比重仍远低于欧洲,具有较大发展空间。

2011~2020年,欧洲海上风电累计装机容量由 3.5GW 增长至 25GW,在欧洲风电总装机量的占比由 3.74%增加至 12%,年均复合增速为24%。

中国海油正在加快发展海上风电业务。其首个海上风电项目江苏竹根沙项目在2020年9月实现首批机组并网发电,2021年10月全部投产,项目规划装机容量为30万KW(1GW=100万KW)。位于广东汕头附近海域的第二个海上风电项目也正在推进中。

中国海油计划到2025年获取500至1000万千瓦的海上风电资源,实现装机150万千瓦。同时,该司还计划获取500万千瓦的陆上风电及光伏资源,投产50~100万千瓦。预计到2025年,中国海油对新能源业务的投入将达到全年资本开支的5%~10%。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:徐沛宇