本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight,原文标题:《瓦伦堡家族兴盛史:穿越200年历史的钥匙(下)》,头图来自:视觉中国

瓦伦堡家族是一个比阿涅利家族(Agnellis)更谨慎,比罗斯柴尔德家族更富裕的家族。它几乎掌控了瑞典整个经济命脉,以至于被瑞典人戏称“瓦家跺跺脚,瑞典摇一摇”。百年来,它与瑞典政府“和谐共生”。

该家族不仅掌握了瑞典的“钱袋子”,其诸多家族成员还是知名银行家、企业家、政治家、外交官,因此“想与瑞典政府建立联系,首先要与瑞典瓦伦堡家族建立联系。”

之前,《家办新智点》介绍了瓦伦堡家族的资产配置情况及方法。今天,继续与你分享该家族的家族治理情况。

01 双重AB股权制度

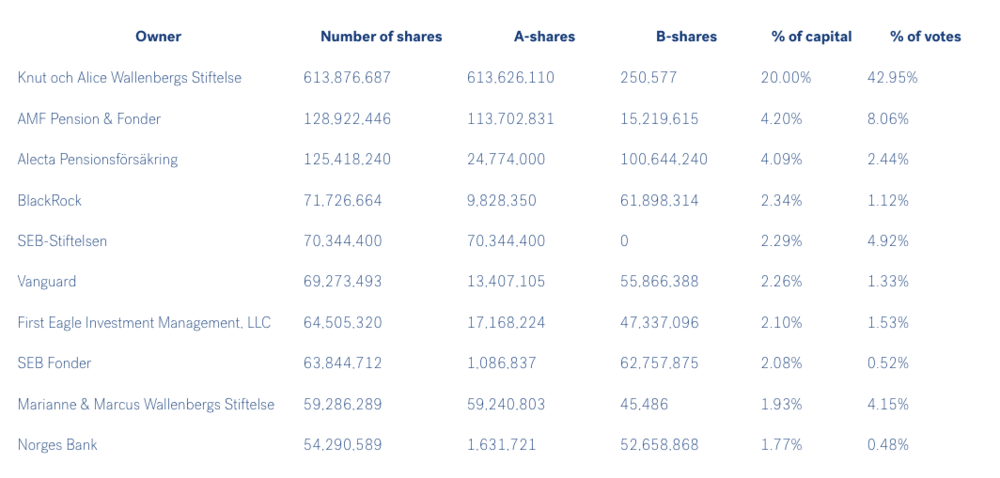

瓦伦堡家族通过两类股票A股和B股,持有相当大一部分具有多重投票权的“A股”,以此保持了对中大型上市公司的控制。

事实上,这种局面的形成,是由于当时瑞典政府对股市实施了AB制。其中A股虽不能流通,但持有者可以享有董事会的选举权;B股虽可以流通,但只对现金流通与红利有“表决权”。

一般来说,B股的数量会大于A股。尽管如此,但只要掌握了A股,便能牢牢地控制企业。这一行之有效的经验至今仍是瓦伦堡家族所秉持的“金科玉律”。

早在家族创始人安德烈·奥斯卡·瓦伦堡时代,就悟出一个道理:通过控制一家公司股权(不必拥有其大部分股票)和成为其主要股东,就可以控制整个企业的财富。

而家族第二代掌门人克努特·阿加顿·瓦伦堡则在1916年具有先见之明地在SEB银行的基础上,成立了财务金融投资公司——银瑞达,并前瞻性地对银瑞达设置了双重股权结构。之后,家族陆续将SEB所持有的各大公司股份陆续转入新成立的银瑞达。

许多学者分析道,正是由于当时银瑞达是SEB银行资本与公司企业间的缓冲层,该家族通过银瑞达大举持有其他公司股权,相继购买SKF及爱立信的股份,最终持有瑞典很多老牌企业和龙头企业的大多数股份。

此外,也正是通过这种复杂的股权安排,瓦伦堡家族依然控制着瑞典的众多大型企业。这种控股结构的关键之处,在于通过区分A类与B类股权额度的制度,使得A类股权享有数倍于B类股权的投票权。

在瓦伦堡家族的企业治理中,A股享有一票表决权,B股则享有 1/10 的投票权。这种双重股份制度,使得瓦伦堡家族所持有的的股份看似“并不是很多”,却富可敌国。

数据显示,瑞银达目前总股本约30.7亿股。截至2019年,第五代主席雅各布·瓦伦堡拥有瑞银达约15万A股,约32万B股。从以上数据可看出,在银瑞达的前十大股东中,瓦伦堡家族对银瑞达具有绝对的控股权和话语权。

这种双重股权结构也被用于瓦伦堡家族对下层企业的股权设置上,如伊莱克斯、爱立信、SKF、阿特拉斯·科普柯等。

此外,这种双重股权结构还可隔离负债,分散投资风险。瓦伦堡家族通过银瑞达与底层公司资产相连,也通过银瑞达与底层公司的负债隔绝,且资产相对更加分散。

譬如,在2008年全球金融危机中,大多数高负债公司受到了很大的冲击。尽管银瑞达旗下的公司负债也较高,如ABB、伊莱克斯、阿斯利康、爱立信资产负债率分别约为60%、80%、70%、45%。但因其资产没有直接与旗下公司负债挂钩,再加上投资相对分散,使银瑞达的负债率仅为15%,几乎没受到危机影响。

另外从2008年Q3数据来看,在其约1528亿瑞典克朗的总资产中,其中有1111亿瑞典克朗为股权投资,295亿瑞典克朗为现金及现金等价物,因此资产大多是市场流动性较好的公司股权。所以,这场金融危机对瓦伦堡家族的冲击有限。

当然,双重控股权有时也会引起一些非议。公开上市的家族企业为了保护自己在企业中的控制权,有时会采取对其他股东不利的策略。譬如,瓦伦堡家族利用双重投票权的股票制度来确保自己对公司拥有稳定的控制权,同时抵制并购。

02 耐心投资者

与投资机构Kinnevik AB不同,银瑞达曾避开了高增长的消费技术领域,进入医疗保健领域,并大力支持研发支出。而其竞争对手Kinnevik却对快速增长的在线企业大胆押注。

瓦伦堡家族是个“耐心投资者”,会优先投资自己熟悉的领域。瓦伦堡家族和大多国际大企业CEO们一直保持着联系,且对他们十分熟悉。如伊莱克斯曾以33亿美元收购通用电气的家电业务,该收购正是建立在它们一个多世纪的商业关系上。

也因其是“耐心投资者”,其巨大的家族经济权力才被瑞典政府所“容忍”。因其会很好的“照顾”企业,而不仅仅是一个投机者。

马库斯·瓦伦堡曾对一位政府委员说,一家公司要花38年才能成型。瓦伦堡家族不仅重在收购或重组企业,还重在培育企业。因此,瑞典政府也认可了这种“耐心资本”的价值,给予包括银瑞达在内的瑞典投资控股公司长期资本利得税的特别豁免。

此外,这种耐心投资还表现在,善于借大萧条之际实施扩张,在选定核心业务后目标坚定和持之以恒地进行长期投资。

譬如,瓦伦堡家族通过SEB银行,曾在1877年瑞典经济衰退时对部分企业进行“债转股”,一举成为阿特拉斯·科普柯、斯堪尼亚等大批公司的股东。1920年瑞典经济危机时,家族又通过银瑞达大量收购濒临破产的企业,一举奠定了其在瑞典众多企业中的控制地位。

另外,出于长期投资策略,瓦伦堡家族还会利用市场低迷之际通过增持公司股票,以加强对该公司的控制地位。家族领导人认为,与短线投资者不同,他们不会一听到坏消息就撒手不管。

譬如,2002年左右,银瑞达投资的两家企业爱立信和ABB,股价曾一度跌到谷底,面临破产。更为严重的是,银瑞达的股价也暴跌了50%。但瓦伦堡家族不仅没有抛售股票,反而通过银瑞达增持了更多的股票,向市场传达出正面的信息。此后,爱立信和ABB股价重新回升。

再譬如,2000年9月,银瑞达和李嘉诚的和记黄埔达成3G业务合作,合资成立子公司 Hi3G,各占 50%股份。虽然7年后才开始盈利,但银瑞达并没有因 Hi3G亏损就出售它。

家族生意的创始人安德烈·奥斯卡·瓦伦堡曾在19世纪末留下的忠告是“经济不景气,生意才会好起来”。如今这句话时常被家族的新一代掌门人引用。如第四代掌门人彼得·瓦伦堡曾说过:“不到万不得已,我们不会轻易放弃暂时出现问题的公司。”

据说,银瑞达内部已专门设立风险专项储备资金,专门帮困难企业渡过难关。这种保护性的长期投资策略十分有效,这也使得瓦伦堡家族能够培育出众多的世界一流企业。

虽然瓦伦堡家族是个“耐心投资者”,但这并不代表其在资产配置方式上,一直保持不变。瓦伦堡家族会根据行业兴衰及时调整资产结构。

到了90年代,家族开始向多元化发展,到2000年以后,家族已从汽车、林木业等领域,向医疗、科技、工程、金融、数字化等的方向的前进。如今,瓦伦堡家族在投资上的一个重要方向是,可持续性投资。

03 长子和“Family Only”继任原则

尽管许多家族帝国因争执而内爆,或资产被越来越多的后代瓜分,但瓦伦堡家族避免了这种情况。

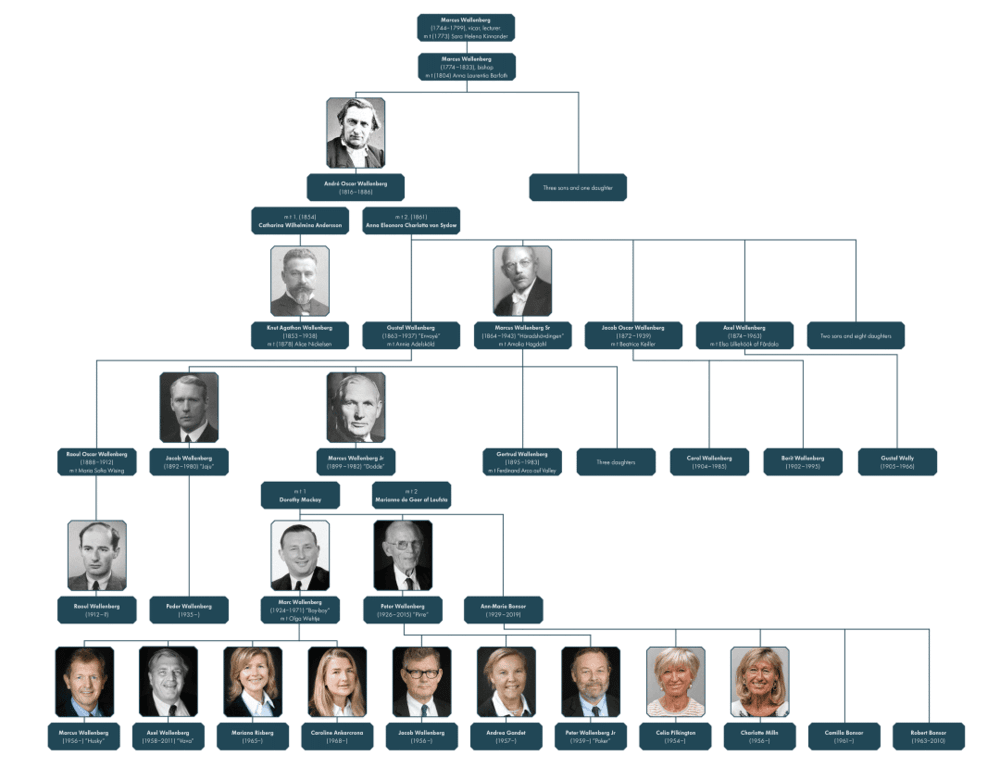

家族第一代安德烈·奥斯卡·瓦伦堡在30岁时决定辞去海军军官的职务,投身于当时的创业浪潮中,创立了SEB。家族第二代克努特·阿加顿·瓦伦堡创立了Investor AB。

家族第三代将SEB发展成为瑞典当时有影响力的银行之一。到了第四代,家族企业开始进行了大规模的结构和业务调整,在此期间,私募股权公司 EQT成立。

到了第五代,有三位进入家族董事会,担任SEB、Investor AB、Patricia Industries、FAM AB 和 Wallenberg Foundations等董事长。如今,他们的目标与当初的目标相同:继续为瓦伦堡基金会创造可观的回报,同时创建稳健且能长期经营的,能为家族创造未来收入的新公司。

如今,瓦伦堡家族正向第六代过渡。其中,大约有30名年龄在15-30岁之间的第六代正在为有朝一日能继承家业而努力。其中,约有10名成员已在家族中担任要职,包括瓦伦堡基金会董事会的副董事长,或在与家族有关联的公司里工作。

而第六代的教育和培训费用皆由第五代负责。

在瓦伦堡家族,家族的继承权需满足两个条件:一是两代人之间保持对该领域公司股份的控股权;二是下一代(男性),尤其是长子,既有能力也有意愿承担家族领导权。

长子继承制是瓦伦堡家族在19世纪末第一代和第二代采用的继承原则:领导层从那时起就有意地倾向于男性一方,长子自然享有优先权。到了二代,还出现了兄弟继任接班的情况。后这种兄弟合作原则也被后代所继承。在第五代,瓦伦堡商业集团的领导权由表兄弟雅各布和马库斯共享。

此外,瓦伦堡家族还有一个偏好:偏爱给儿子取名为 Jacob 或 Marcus。在一位对该家族有深入了解传记作家看来,这是一种深思熟虑的家族策略,旨在提醒他们承担责任,不辜负祖先的成就。为了区分 Marcuses 和 Jacobs,父母发明了“Dodde”、“Boy-Boy”和“Husky”等绰号。

虽然有时,瓦伦堡家族在家族领导权的过渡上也会出现矛盾和动荡,但整个家族还是希望能将长子继承制传承下去。

不过,这种保守且古老的瓦伦堡家族长子或男性优先继承制也有一个弊端,那就是导致女性被“锁在”家族的“门外”。在瓦伦堡家族的主要管理人员中,女性家族成员几乎为零,尽管这些女性中不乏有魄力和才华的人在。

不过,这种局面正在扭转。其中,第四代Marc Wallenberg的小女儿Caroline Ankarcrona如今是克努特和爱丽丝瓦伦堡基金会董事会的成员,同时,她也是家族中第一位进入管理层的女性。随着Caroline Ankarcrona参与家族企业,另外一位女性也开始加入。瓦伦堡家族正在改变女性在家族中的地位。

另外,家族还有一个领导原则:“仅限家族成员”。虽然非家族成员在担任瓦伦堡家族公司中扮演了重要的作用,但他们被提拔为家族内部领导圈子的情况非常罕见。这就使得家族的权力始终掌握在家族成员手中,外部人难以参与到家族的继任计划当中。

不过,有一个例外,那就是约瑟夫·纳赫曼森。1920年,他担任了的SEB的CEO,并担任马库斯·瓦伦堡长子雅各布·瓦伦堡的导师。1927年,在约瑟夫·纳赫曼森去世后,雅各布·瓦伦堡成为SEB的CEO。

04 家族指导原则

瓦伦堡王朝的创始人安德烈·奥斯卡·瓦伦堡是一个具有强烈个性的人,至今仍对家族有着深远的影响。他建立了瓦伦堡家族王朝,并为之树立了家风。

第一,在瓦伦堡家族的家风中,规定无论是体力劳动还是智力劳动,都需要有一种努力奉献和工作的信念。

作为家族继承人,小马库斯·瓦伦堡曾全天候工作。据说他每晚只睡四个小时,并且可以随时打电话,最喜欢在半夜打电话,并对技术和创新有着极大的兴趣和爱好。

时至今日,瓦伦堡家族第五代掌门人雅各布·瓦伦堡已步入花甲之年。谈及家族荣光和家族接班人的问题,他说:“总会有人说,你能有今天,只是因为你生在了瓦伦堡家族里。他们这么说我已经习惯了,反驳他们的唯一办法就是拼命工作,以证明我比他们更优秀。”

第二,长期致力于为瑞典企业提供支持力量,这是家族创始人在创立SEB时所确立的,且也是Knut和Alice Wallenberg基金会在1917年的法令中明确规定的。这一原则至今仍旧奏效。

第三,专注于实际,完成工作。这是1913年,老马库斯·瓦伦堡在成为塞拉芬皇家骑士团骑士和指挥官时定下的信条。此后,这也成为瓦伦堡家族展开活动的方法:专注于务实地前进,并以长期和可持续方式解决手头的任务。

第四,创新与变革。该家族始终保持着变革精神,关注未来概念,并通过创新、研究和新市场、新产品、新想法,为家族创造持久的价值。

第五,对的人、地点和时间。“没有哪家公司会糟糕到在正确的领导下无法东山再起,但也没有哪家公司会好到不被一个糟糕的领导摧毁。”这是马库斯·瓦伦堡的名言之一。它表示,强有力的领导和有能力的个人会给家族带来很大的不同。

瓦伦堡家族会专注于发展和扩大其家族在瑞典以及国际的人脉网络,并确保最优秀的人能被任命到董事会、控股公司的管理层以及其他关键职位中去。

第六,警惕财务风险。

自1856年以来,该家族在瑞典和世界其他地区的公司中经历了几次重大的金融和经济危机。家族从这些危机中得到的教训是,要始终保持金融风险警觉和强劲的现金流,这才能支持家族长期的发展。

第七,保持领先地位,卓越的研究。在瓦伦堡家族企业中,最重要的科学突破、最先进的项目,应由世界级的科研人员完成,他们被赋予高度的独立性自主权利。

此外,因安德烈·奥斯卡·瓦伦堡曾是一名瑞典海军中尉,所以他极为重视海军学院和海军军官的训练作风能在家族中代代相传。因此,在家族的各代继承人中,大多有在海军军校进行学习的经历。

05 尾声

瓦伦堡家族的商业帝国历史,犹如一本厚重的书。在这本书中,既有光荣与梦想,也有黑暗与阴影。

该家族曾几度陷入灾难,但在整个家族的努力下,其商业帝国没有缩小,反而在不断变大。“瓦伦堡家族一次又一次地展示了冒险的意愿。”

除冒险外,流淌在该家族血液基因里的还有创新与守旧,勤奋与谨慎等。如今的第五代家族掌门人雅各布·瓦伦堡时常会想起祖父留下的60条“生意经”,包括“小心那些不先尝一口就往食物里加调味料的人”;“乘飞机时永远不要喝酒”;“每天刮脸时花几分钟时间看一下备忘录”……

眼下,这辆经历了大风大浪的家族帝国马车已平稳运行了超200年。作为家族第五代,同为1956年出生的雅各布·瓦伦堡和其兄弟马库斯·瓦伦堡已66岁,然而家族的传承棒还未完成交接。

“祖父还说过:在那些重要时刻,你能依靠的永远只有你自己。”在家族未来该往何处走时,雅各布·瓦伦堡反复咀嚼着这句话。

本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight