本文来自微信公众号:财经十一人(ID:caijingEleven),作者:江帆、徐沛宇、尹路、刘丁,编辑:刘建中,原文标题:《新能源行业,谁能在虎年称王?》,题图来自:视觉中国

2021年,中国经济下行压力沉重。很多行业营收、盈利显著收缩。愁云惨淡之下,新能源相关行业是为数不多的亮点。行业需求旺盛,厂商赚得盆满钵满。按照wind数据的概念分类,2021年A股新能源板块的加权平均涨幅为57.3%。而同期,上证指数涨幅为4.8%,深证成指涨幅为2.3%,创业板指数涨幅为11.6%。

光伏、风电、动力电池、新能源汽车,是新能源行业的四大分支。2022年,四大分支,谁将继续王座,谁将挑战王座?

光伏行业

2021年,光伏行业的王者依然是隆基股份(601012.SH,下称隆基)。它是全球最赚钱且市值最高的光伏企业。隆基成立于2000年,2012年登陆上交所。十年光景,隆基市值翻了60余倍。2021年底,隆基总市值为4663亿元,是A股光伏市值第二阳光电源(6300274.SZ)的2.4倍。2021年前三季度,隆基股份营业收入约560亿元,营业利润约90亿元。

2022年,隆基即将面对一场来势汹汹的挑战,光伏各个制造环节的行业“老二”们要大显身手了。这些压力的聚合会给隆基带来不小的挑战。

光伏产业链可分为硅料、硅片、电池片、组件四个制造环节。隆基是全球最大的光伏硅片、组件制造商。

隆基以硅片起家,但“老二”中环股份(002129.SZ)近年来咬合很紧,即将在体量上追平隆基。自2016年开始,单晶硅逐步取代多晶硅,技术代差带来了持续的超额利润,作为单晶老大的隆基自然获利最大。它与中环股份通过重磅扩产迅速形成双寡头格局,但隆基始终在规模上保持绝对领先。

隆基过去一直很激进的扩张步伐正在放缓,而紧随其后的中环则在加快脚步。隆基曾在2021年半年报中曾表示,受制于原材料短缺和下游需求观望,将“适当调整产能释放和扩产节奏”。

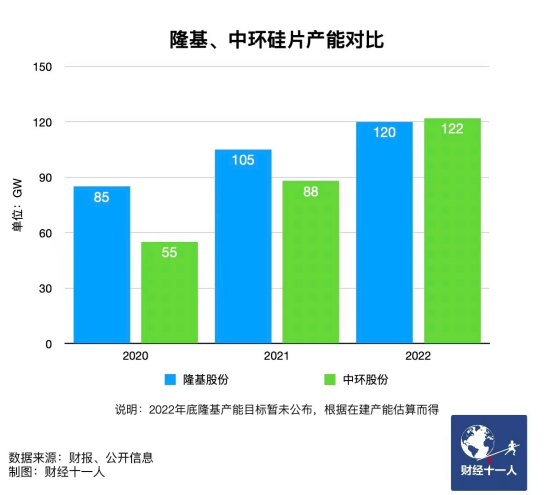

图1显示,2020-2021年,隆基与中环的硅片差距逐步缩小。鉴于中环在宁夏50GW的在建项目,其产能在2022年底预计达122GW,届时很可能追平隆基甚至超越。

隆基在硅片和组件端建立起的绝对优势,使得其可根据市场情况灵活调整硅片外售比例,抵御市场风险,从而实现利润最大化。但隆基进军组件与客户直接竞争,破坏了自身的产业生态,带来了巨大的客户压力。相比之下,中环的客户基础更为扎实,粘性更强。

2022年的硅片端或为竞争最激烈的环节,利润和产业集中度均将下降,隆基、中环两大头部间的厮杀不可避免。除了产能上的追赶,中环在技术路线上也步步紧逼。

一直以来,隆基、中环分别为182mm、210mm尺寸阵营的主要代表,泾渭分明。但中环近期首次推出218.2mm尺寸产品,这被外界解读为中环抢夺隆基182mm市场蛋糕的重要信号,中环的“越界”行为直接向隆基宣战。

再看组件环节,随着老牌组件厂商逐步回归A股,隆基也将面临更为激烈的竞争。

2014年开始,为了开拓单晶硅片的下游市场,隆基将业务延伸至组件端,并加码电池片业务。凭借着不可逆的单晶技术大潮,隆基的组件业务也迅速做强。除此之外,这也和老牌组件商彼时被困美股有关。2015年,国内加大了对光伏行业的扶持力度,而美股的光伏中概股却面临估值低及退市风险。因此,一股回归A股潮由此发迹。晶澳科技(002459.SZ)、天合光能(688599.SH)、晶科能源(688223.SH)分别于2019年、2020年、2022年回归A股。

老牌组件商们忙着回A上市,这为隆基提供了“真空”的竞争环境。早在国内上市的隆基具备优厚的融资条件,逐步壮大。隆基在2017年空降全球组件第七,并于2020年登顶光伏组件制造。

然而,好日子可能一去不复返。除了刚登陆科创板的晶科,晶澳与天合均在过去几年中埋头苦扩,业绩上涨。据咨询机构PV InfoLink统计,2021年隆基继续位居全球第一;天合、晶澳并列第二;2016-2019年连续四年冠军的晶科退居第四。

其中,从第四跃至第二的天合将成为隆基在组件端的强劲对手。截至2021年底,天合的电池、组件产能为35GW、50GW;隆基的电池、组件产能为38GW、65GW。这个差距并不大。

长期看来,以中环、天合为代表的210mm阵营气候渐成,未来给隆基带来的压力值得关注。2021年原材料涨价贯穿全年,天合光能预计实现归母净利润17.2亿元-20.5亿元,同比增加40%-67%。业绩逆势增长主要由于其210mm 电池、组件技术和产品上的优势。

除了制造端的压力,2022年隆基也需做好将“最赚钱光伏企业”让位于通威的准备。2021年,得益于硅料的高价,通威迅速拉近与隆基的净利润差距。2022年硅料价格预计仍将维持高位,通威作为硅料龙头获利最大。而隆基的硅片利润进一步收缩,通威有可能超越隆基,成为最赚钱的光伏公司。

目前隆基在硅片、组件两端登顶,通威则在电池和硅料两端登顶。 在体量和行业地位上,通威已与隆基相当。市场对通威这位“后起之秀”寄予厚望。业内有观点认为,隆基市值虽处于高位,但硅片已经没有绝对优势,保持和突破的压力加大。通威的硅料优势还可以保持,且在上升通道。

风电行业

在风电行业从快速发展期过渡到成熟稳定期之际,风电整机商的王者之位出现了争夺。

过去十余年里,金风科技(002202.SZ)一直稳坐风电整机商的头把交椅。远景能源集团2016年成为了中国风电行业市场份额第二的整机商。此后,远景能源一直居于金风科技之下。

2021年,史无前例的抢装潮和价格战席卷风电行业。第二梯队的风电整机商借机抢占了更多的市场份额。与此同时,行业老二远景能源对老大金风科技构成了极具威胁的挑战,其市场份额有望逼近或超越金风科技。

图2显示,2021年前三季度,远景能源的订单量为6208.7MW,大幅领先于金风科技的5057.7MW。另据国际能源网/风电头条统计,12家央企2021年全年采购的风机里,远景能源拔得头筹,累计中标6794MW,而金风科技累计中标5866MW,排名第二。这12家央企2021年的风电招标量约占全国新增风电装机的四分之三。

业内人士认为,远景能源和金风科技的差距逐渐缩小,在某些领域,远景的实力已超过金风。在风电行业的成熟发展期里,风电整机商的能力必须更加多元化。智能化、储能技术等等都是必备能力。金风和远景的竞争将更加激烈。

远景能源能对风电王者金风科技发起有力挑战,主要有以下三个原因:

首先,远景能源是风电巨头里,储能业务发展和数字化智能技术最好的企业。随着风电装机规模的扩大,储能调峰和数字化运维的重要性逐渐凸显。新的风电项目开发时,已更多地要求配备储能设施。同时,在风电去补贴后的平价时代,智能风机可更好地降本增效。

第二,远景能源的海上风电实力略胜于金风科技。2021年是海上风电享受国家补贴的最后一年,全年新增海上风电装机规模是此前累计建成总规模的1.8倍。趁着这一波海上风电的抢装热潮,远景能源收获颇丰。

第三,面对价格战,远景能源表现更好。由于风电装机增长较快,金风科技受到供应链限制,订单增长相对放缓。而远景能源虽然也面临价格战和供应链的挑战,但更好地经受住了考验。

对于金风科技来说,继续保住王者之位仍然是有机会的。在“碳达峰、碳中和”目标背景下,风电装机规模仍然会继续保持较高的增长速度。蛋糕足够大,金风科技的品牌优势可以支撑其继续获得更多订单。另一方面,金风科技在中国风电企业海外订单普遍不多的情况下,其海外市场增长出现新动能。近三年该司海外订单年均增速达到24.6%,是中国风电整机商里海外成绩最亮眼的企业。

不过,金风科技和远景能源共同面临着第二梯队风电整机商的冲击。拥有较全产业链的中车集团和三一重能,增长势头非常迅猛。未来,海上风电还需大幅度降低成本,第二梯队的风机企业在降低成本方面动作更快。谁能更多地抢占海上风电的蛋糕,谁就离王者更近。

有趣的是,能不能成为风电整机商里市场份额最大的企业,对远景来说不是最重要的问题。对于未来,远景能源的志向不在风电单一行业,而在于整个能源和工业的零碳科技领域。

2021年,远景首次推出了零碳产业园,开始尝试将其智能风机、智慧储能、换电重卡、绿电制氢、绿氢化工、碳风险管理等领域的产品与服务打包推广和落地。远景能源的母公司远景科技集团提出了零碳世界的愿景:让风电和储能成为“新煤炭”,电池和氢燃料成为“新石油”,智能物联网成为“新电网”。

远景的野心不在于挑战风电王者,而在于成为零碳科技这个新赛道的王者。不过,开启新赛道的成功之路,还需要风机赚钱铺路。远景能源和远景科技均非上市公司,其财务数据不详。从相关信息来看,风机仍然是其主要的盈利来源。

金风科技的多元化发展没有远景走得快走得远,不过近期金风也围绕风电尝试推出了更多的零碳绿色产品。风电巨头的比拼未来将不限于风电行业。

动力电池行业

2021年,动力电池开始进入高速增长期。按照彭博新能源财经等主流研究机构预测,这一波高速增长将一直持续到2030年。十年里,动力电池的需求量将增加20倍以上,从百GWh规模增长到千GWh,也就是达到TWh规模。

通常超高速增长的市场意味着更多的机会,可能催生众多明星公司。但动力电池市场则不然。在市场、政策、预判等诸多因素的作用下,马太效应已经形成。不论是全球还是中国市场,宁德时代都已经取得明显优势,在高速增长中分到最大份额的可能性最高。第二名、或者第二集团能否有机会分享更大份额的蛋糕,关键就要看它们在2022年如何卡位。

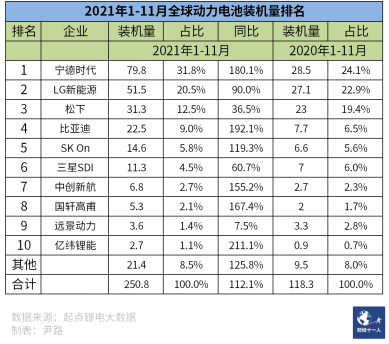

图3显示,在全球市场中,宁德时代的市场份额2021年大涨了7.7个百分点,领先第二名的优势也从微乎其微的1.2个点扩大到10.3个点。2021年宁德时代确立了自己无可动摇的全球领跑优势。

但优势的确立主要得益于中国新能源市场的扩张。宁德时代2021年1-11月的装机量增量总量为51.3GWh,而中国市场贡献的增量为40.93GWh,贡献了整体增量的79.79%。而同期中国市场动力电池装机总量为128.3GWh,占全球250.8GWh的51.16%。这些数据显示,宁德时代的高速增长依赖于中国市场的快速扩张。

宁德时代主要依赖中国市场。这正是目前全球第二LG新能源(前LG化学)挑战宁德时代的主要信心来源。LG新能源CEO权英寿在接受韩国媒体采访时表示,LG可以超过宁德时代,成为全球第一。他同时表示,在争取欧洲和北美的全球客户方面,LG处于领先地位。

但其实LG面临的竞争局面比宁德时代更加严峻。在现有国际客户的维护上,2021年LG连遭重创。涉及现代汽车、通用汽车的大宗召回让LG新能源受损严重。不光要支付巨额赔偿,更大的损失是流失客户,比如现代已经增加向SK的订货。

在争夺潜在客户时,LG瞄准宁德时代。而其他竞争者在瞄准LG,比如远景动力签下雷诺和日产汽车,蜂巢能源签下Stellantis集团,均是上百GWh的大额订单。大众在同时与国轩高科,Northvolt合作建设电池工厂。此外,宁德时代德国工厂已经投产,2022年将实现14GWh产能。在欧洲客户的争夺上,LG的局面并不乐观。

北美市场是LG现在的优势市场。通用虽然因LG的电池缺陷发起了大规模召回,LG也因此将支付19亿美元的赔偿,但目前双方的合作关系尚未有明显松动,依然将共同投资65亿美元在美国建立电池工厂。此外福特、克莱斯勒也是LG的客户。特别是福特,2021年上市的纯电战略车型Mustang Mach-E,并未选择与福特关系更持久的SK,而是选择LG作为电池供应商,这被视为LG在北美市场的一大进展。

中国、欧洲、北美,三个新能源的主要市场当中,LG在中国完全没有竞争力;在欧洲的市场地位面临众多中国电池企业的威胁;只有北美还比较稳固。所以全球市场来看,LG虽然雄心勃勃,并且即将在1月27日的IPO当中获得过百亿美元的弹药,但挑战宁德时代的这条路,一点都不好走。

图4显示,在中国市场方面,经过多年发展已经形成一超、一强、两小强的格局。一超为宁德时代,一强为比亚迪,两小强是中创新航和国轩高科。此外蜂巢能源、亿纬锂能也被视为强有力的竞争者。

中国市场的态势与国际市场正好相反。国际市场LG来势汹汹,但实际上宁德时代的地位更加稳固。中国市场宁德时代看上去已占半壁江山,但几个小强虽然没有单独挑战王者的能力,合起来却足以对宁德时代造成巨大威胁。

威胁主要来自两方面。第一,成为宁德时代主要客户的第二供应商。第二,抢下高增长车企的第一供应商地位。

经历了2021年动力电池的供不应求,所有车企在高度重视提升供应链安全等级。将动力电池这种核心部件的供应捆绑在单一企业上无疑是非常不安全的,增加二供、三供势在必行。这是二线电池企业的第一个市场机会。比如小鹏汽车就从2021年底引入中创新航作为二供。宝马作为宁德时代最早的重要客户,签下亿纬锂能作为二供,同时国轩高科也进入了宝马的第二轮B样测试阶段。

但仅做二供不足以支撑一家大型电池企业,抢下高增长车企的主力供应商才是第二集团电池企业的最大契机。比如中创新航和国轩高科之所以能在竞争中脱颖而出,关键就在于中创新航成为了广汽埃安的主力供应商,国轩高科则是宏光MINI EV畅销的最大受益者。未来中创新航与小鹏,国轩高科与大众,蜂巢能源与欧拉之间,前者都存在成为后者主力供应商的机会。

单说一下比亚迪。作为国内市占率第二,全球市占率第四的电池巨头,比亚迪却在很多关于电池的讨论中缺席。关键原因就在于电池、车企一条龙的结构。当一家电池企业将某家车企永远摆在第一优先级时,就不可能获得其他车企的真正信任。所以比亚迪的外供业务一直是雷声大雨点小。

根据高工锂电数据,比亚迪2021年1-11月总计为四家车企供应电池,分别是比亚迪汽车、一汽、金康、长安。其中,比亚迪汽车的供应量占总量的96.09%。作为对照,中创新航同样供应四家主要客户,第一大客户广汽乘用车占比为65.18%。宁德时代、国轩高科的第一大客户占比分别为21.2%和35.13%。数据表明,比亚迪的确是市场的一个异类,他已经实现了很多车企的终极目标,电池自供。

当然比亚迪未来也存在一定增量,比如与丰田的合作,与长安汽车的合资电池公司,但这些都不是标准的电池供应商模式。并不能改变比亚迪电池难以赢得其他车企信任的局面,因此在比亚迪的电池业务在真正实现独立之前,是无法讨论其市场前景的。

新能源汽车行业

比亚迪(002594.SZ)是中国新能源车行业中的王者。比亚迪于2002年港股上市,2011年A股上市。其总市值从2020年4季度开始显著攀升,截止2021年12月31日,比亚迪的总市值7800亿元,是第二名长城汽车(601633.SH)的1.7倍。而长城汽车最有可能赶超比亚迪。

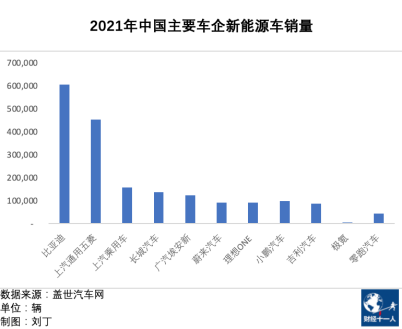

从2021年销量来看(图5),在比亚迪之后,上汽通用五菱虽然销量规模大,但其主要是依靠低档次的宏光MINI EV车型,与比亚迪不在同级。上汽乘用车则是依靠多生孩子打群架,单车型无一进入销量前十,企业核心技术和竞争力与比亚迪相差甚远。

但比亚迪无法忽视长城汽车的挑战,原因有三。第一,在追赶者中,目前只有长城汽车的动力电池技术和产能,能与比亚迪正面交锋;第二,长城汽车的爆款车型打造能力超过比亚迪,也强于其他对手;第三,长城汽车拥有产能规模优势,在国内超过广汽埃安和造车新势力,在海外市场则超过比亚迪。

电池是比亚迪称王的法宝,也是新能源车企比拼的核心竞争力。电池荒的背景下,唯有掌握电池,才能挺直腰杆。长城汽车2012年开始研发动力电池,2018年将电池事业部剥离独立,更名为蜂巢能源。

电池能力给长城汽车的快速发展提供了保障。根据中国汽车动力电池产业联盟统计的2021年中国动力电池企业装车量,比亚迪位居第二,占比16%,蜂巢能源排名第六,占比2.1%(图4)。其他几乎所有车企,都只能依赖外部采购获得电池。

市场策划能力是长城汽车的独门法宝,令其频频打造爆款车型。创始人魏建军是长城汽车的灵魂人物,他凭借对市场的敏锐直觉,使长城汽车总能先于对手抓住细分市场机会。比如2013年前后打造的爆款SUV哈弗H6车型,再比如2021年推出的坦克系列车型,欧拉猫系列车型等。

相比起来,比亚迪车型成功更多源自于性价比和技术突破。此前的F3车型、秦系列销量大起大落,市场策划能力不如长城汽车。其他民营企业也是如此;而国有车企则是戴着镣铐跳舞,决策机制复杂,市场策划相对保守,也鲜有超前一步的爆款车型,大多是追随潮流。

造车新势力虽然也拥有很强的市场活力,但综合实力不如长城汽车。尤其是产销规模,2021年长城汽车总销量128万辆,而造车新势力的销售规模均在10万辆左右。

另外,海外市场也是长城汽车的竞争优势之一。2021年长城汽车海外销量达到14万辆,显著高于造车新势力和比亚迪。虽然目前其海外销售主力仍是燃油车,但凭借其多年的海外基地建设和销售渠道布局,其产品结构切换并不困难。

目前,中国汽车品牌在海外市场的地位已明显提升,2021年中国汽车出口同比增加1.1倍,长城汽车将比对手更容易享受海外市场启动的红利。

但是,长城汽车也存在隐忧。

2021年长城汽车净利润率为4.98%,低于2020年的5.19%,更远低于2016年的10.72%。而且,人员薪酬、研发等成本还在不断提升。

长城汽车的产能利用率也从2016年的104.2%连年下降到2020年到83.9%,而其扩充产能的步伐仍没有停歇的意思。

2021年底,欧拉品牌还因“芯片减配”涉嫌虚假宣传问题遭到央视批评。

以上三个表象折射出长城汽车经营团队新老交替而产生的短期困难。2022年1月23日,王凤英辞去公司执行董事、副董事长、战略及可持续发展委员会委员职务,仅保留总经理职务,接任者则是年轻10岁的副总经理赵国庆。

王凤英23岁就成为长城汽车销售总经理。30年来作为中国汽车业唯一女总裁,她见证了长城汽车在丰田精益生产理念影响下,以利润率优先,不盲目追求规模,“每天进步一点点”持续优化经营的发展风格。但近些年这些风格正悄然改变。

长城汽车2020提出向全球化科技出行公司转型的目标。在汽车业百年变革的背景下,这种转型合乎情理,希望长城汽车能平稳过渡。

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:江帆、徐沛宇、尹路、刘丁,编辑:刘建中