本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑,头图来自:视觉中国

近期市场都在关注贷款“开门红”情况。贷款是市场人士所谓的“宽信用”的重要组成部分。在我国经济面临的需求收缩、供给冲击、预期转弱三重压力之下,如果信用(主要是贷款)能宽起来,那么意味着银行将资金投放给市场,润滑其他经济活动,带动经济增长。

但现代金融体系(特别是银行主导的金融体系)一直有个问题,就是借钱是“一个巴掌拍不响”的事,这事得先有想借钱的借款人,而且还得符合银行的放贷标准。也就是,所谓的有效信贷需求,借款人必须符合以下两点:

想借钱;

能借钱(符合放贷标准)。

然而,在经济的微观主体预期转弱的背景下,残酷的现实就是想借钱的人变少了。日本、欧洲甚至是危机后的美国,都遇到过这一问题:借款人消失,没有人借钱。都没有人借钱了,银行的贷款“卖”不出去,宽信用自然宽不起来。

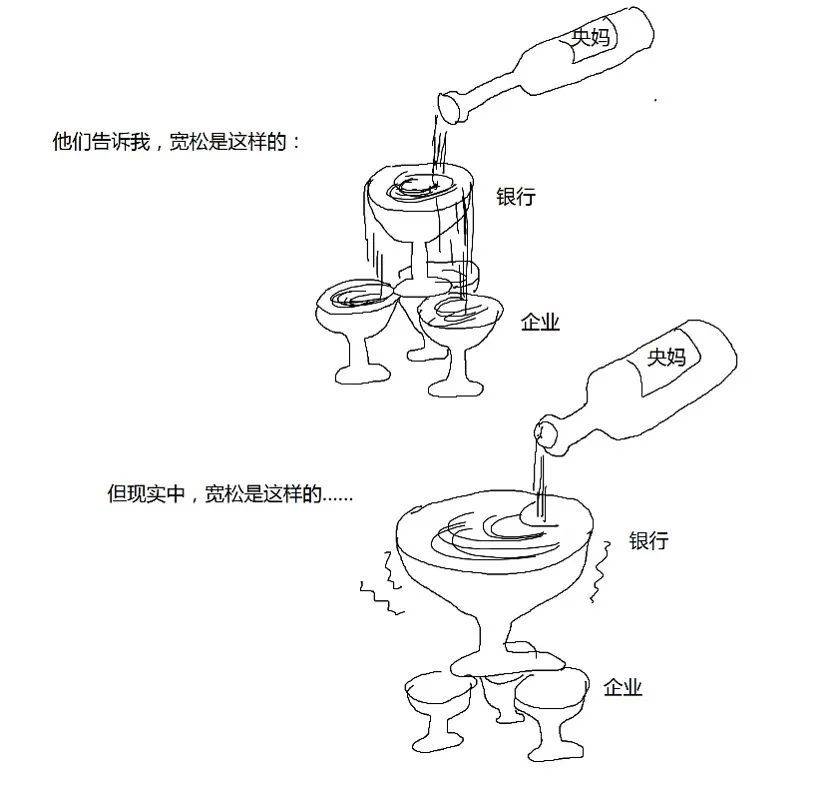

于是,说好的宽松,就会变成这个样子:

我国会遇上这一问题吗?

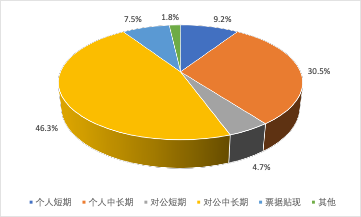

我们先看下我国过去贷款的投向。2021年,全年贷款净投放约20万亿元,其结构为(这结构和以往年份差异不是特别大):

占比最大的是对公中长期贷款,其次是个人中长期贷款,两者分别占46.3%、30.5%,合计76.8%,是绝对的主力。因此,想要信用宽起来,这两类贷款仍然是主力。而其中主要包含的内容是:

对公中长期贷款:

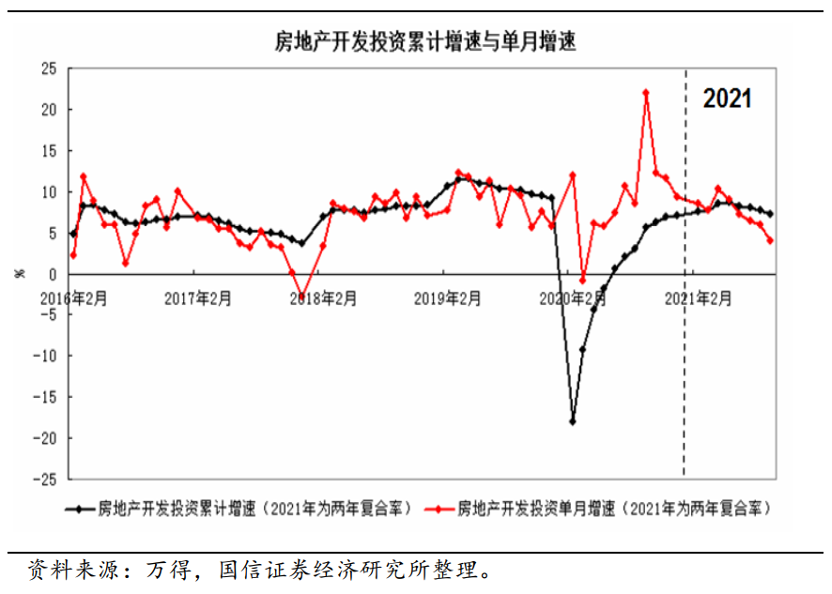

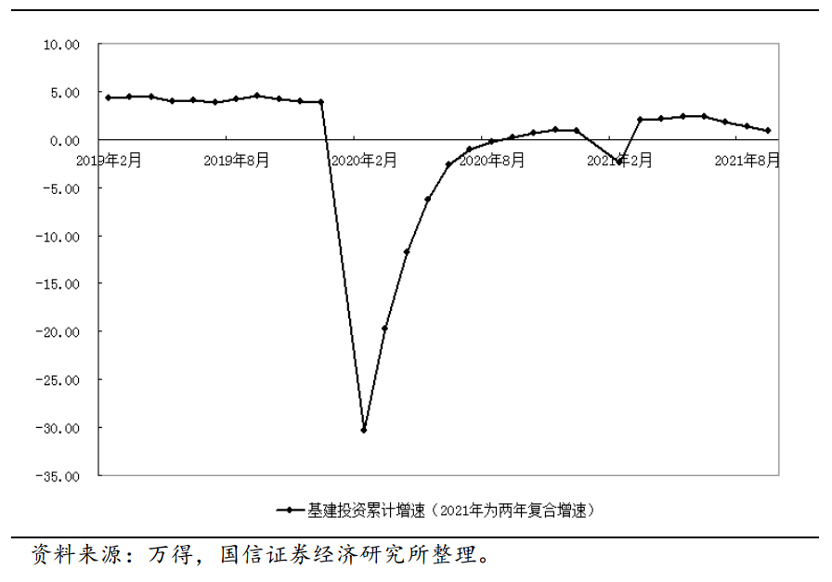

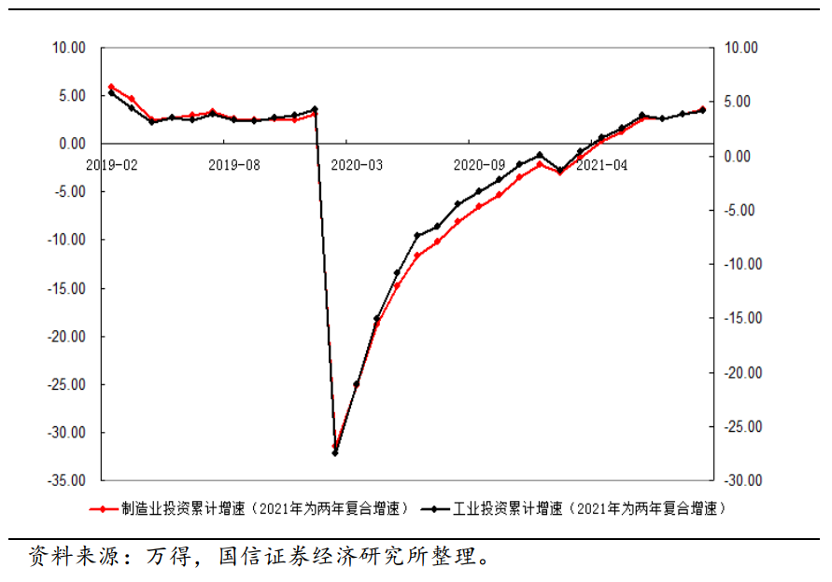

主要用于企业的固定资产投资,而我国固定资产投资主要是基建、地产、制造业三分天下,借款人分别是地方政府融资平台或基建企业、房地产开发企业、制造业企业。可以观察的数据是三者的固定资产投资增速,近期好像增速都很一般(图:国信证券宏观团队)。

个人中长期贷款:

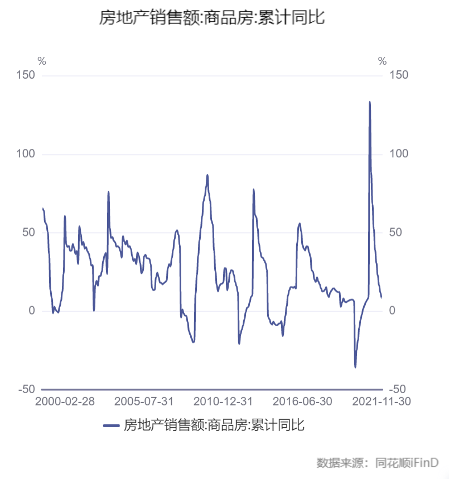

主要是个人住房贷款。也就是老百姓买房,可以观察的数据是房子销量或销售额。

所以,这些人还会加大借钱力度吗?上述数据上看,好像都不是特别乐观。综上,借款人确实少了。

同时,还要牵扯到有效信贷需求的另一方面:放贷标准。

2017年金融业严监管之后,银行的放贷标准是被大幅提高的。比如,以前城投公司借钱,用于基建投资,虽然很多城投企业自身财务状况不佳,其实是靠政府隐性担保,也能借到钱,但现在不允许了。房地产企业则是因为前几年业务模式异化,加杠杆过猛,也是被施以严监管,最终于2021年集中暴发风险,如今银行不敢放贷了。

另外,有些贷款过去以不太合规的方式投放,比如监管不让做房地产,那么将借款企业包装成别的行业,或者借款给房企的下游建筑公司(其实是由房企隐性担保)。方法很多,后来这些做法也被监管部门逐一杜绝了。

所以,消失的借款人,一部分是因为现在讲规矩了。如今的宽信用,必须是守规矩的宽信用。不像过去,为了宽信用,大家就敞开放房地产和城投,规矩先放一边。这无疑是金融体系一个巨大的进步。所以也别指望为了宽信用,大家可先不用守去规矩,不要有这种幻想。

制造业企业方面,则是企业家们对未来的预期走弱,不想借钱了。这一成因和西方消失的借款人类似。

那么在这样的背景下,信用如何宽起来呢?无非几条路:

提升制造业的能力:我国传统制造业企业产业低端,产品过剩,挣不到钱,于是也就不太会再继续借款去生产。所以国家在大力推进产业转型升级,谋求更高质量的发展。技术和产品升级后,销路还是很好的,这样的企业我们在调研时见了很多。

提升银行服务制造业的能力:很多银行做习惯了城投地产,弱化了风险定价能力,一谈制造业就说“制造业风险高”。所以对制造业贷款望而却步。其实制造业企业里面有好有坏,银行的责任就是从中甄别出合格借款人。

风险定价能力首先是风险甄别能力,“制造业风险高”这句话的言下之意就是我不负责从这个群体中甄别风险,我只做整体上风险低的群体,比如城投、地产、个人住房贷款等。归根结底是因为已丧失了风险甄别能力和其他服务能力。

监管部门也意识到,服务制造业这事不是喊喊口号就行的,得切实提升能力。所以近两年,监管部门都在花力气提升银行业的制造业金融能力,是卓有成效的。

以上两点,构成了我们前期的银行业分析报告《实业兴邦:银行回归制造业》。

但是,以上两点是重在能力提升,这不是一朝一夕的事。而眼下经济弱,远水解不了近渴,怎么办?所以第(3)点是:

基建和地产投资开正道:制造业投资不可能突然飙升,过去稳增长时,主要靠基建、地产。这是两个永远会有信贷需求的行业,也是我国打破西方式的“借款人消失”困局的法宝。但是,前文也提了,2017年之后的新情况是,严监管,城投公司和房企不可能再像过去那样借钱了。

严监管是“堵偏门,开正门”,因此可以关注符合规矩的基建、地产融资方式。比如,基建可能更多靠地方政府债券(不再是政府隐性负债,政府债务显性化、规范化),地产则可能依靠经营情况良好的房企,或者负责建造公租房的企业。

但是,这一转变过程中,借款人群体发生明显变化。比如房地产投资,过去一些不守规矩的房企被踢出市场,龙头房企优势凸显。而借款人格局的变化会导致银行格局变化,原来一些风险偏好较高、主做瑕疵房企的银行,也会丢失市场,甚至暴露风险。政府债券替代了城投,也是同理,城投优势银行也可能被削弱。

我们从来不怀疑政府稳增长的决心和能力,因此,终归能找到合格借款人,完成各种投资的。但是,在“守规矩”的背景下,我们不能再将往年宽信用的做法来套用今年,借款人的格局会变,那么银行的格局也随之一变。所以,我们更应考虑的是,哪些银行更能站上新时代的浪尖。

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑