本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑,原文标题:《【随笔】一文读懂金融数据综合分析方法》,头图来自:视觉中国

近日,我们发布了2022年全年的实体部门资金运转分析报告:【报告】2022年金融数据详解:经济触底反弹迹象明朗,复苏开启(2023.01.30)。

本文旨在向各位朋友详细介绍这一分析方法。

一、基本常识

金融数据分析,真正的目的,是为了了解这些数据背后的微观主体经济行为,最好还能通过行为进一步洞察其动机。微观主体主要包括企业、金融机构、个人、政府等。洞察动机的目的,自然又是为了预测其下一步行动。

其他经济数据的分析也是一样的目的,但金融数据相比经济数据,在某些方面更胜一筹:就是金融数据的具体指标更为具体明确,它统计了具体的资金流动。金钱是现代经济的血液。说白了,这一方法就是通过跟踪血流的方式,了解整个经济体的身体情况。

金融数据,大部分就是“钱”的数据。我们过去的分析框架中,又把分析内容划分为:微观主体的钱“怎么来”、“怎么去”两个方面。“怎么来”是指这些人从哪儿搞到的钱,“怎么去”指的是他们把拿到的钱又放哪去了。一来一去,我们将之统称为“资金运转”。它很像一张粗略的现金流量表。

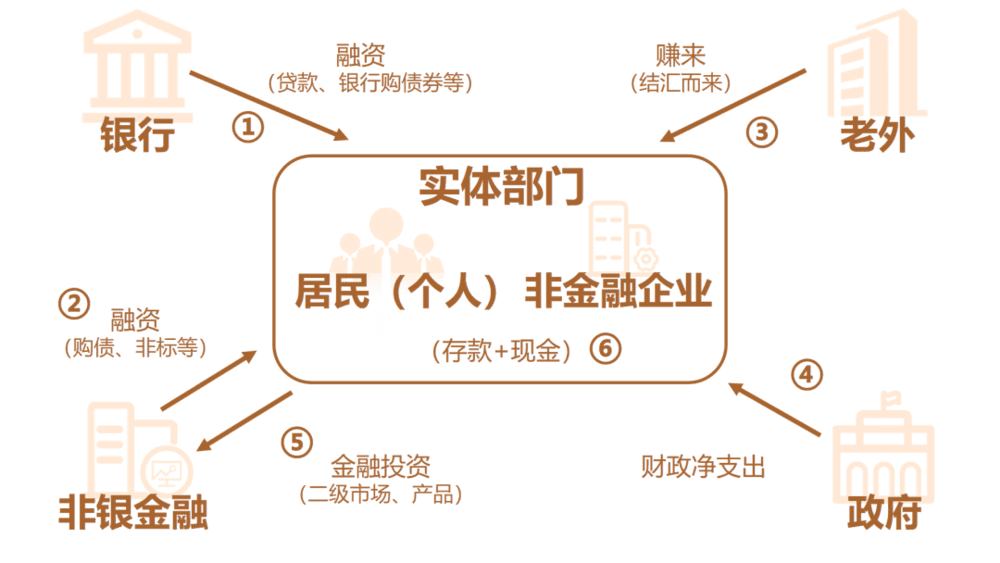

同时,我们主要关注的微观主体是实体部门,也就是居民、非金融企业两大群体。前者指自然人,后者指法人,为行文简洁,我们暂且称之为“实体部门”。

其他角色:

政府;

银行;

非银金融:包括非银金融机构和金融产品(主要是指资管产品),其实是个大杂烩……也是将我们平时的金融数据分析搞得很乱的“罪魁祸首”……

老外

因此,这套分析涵盖了实体部门的钱的来源和去向。回归常识,假设你是我们经济体中的一位普通居民,可能是小白领,也可能是小企业主,每年(或每季)会盘算下有哪些进账,哪些出账,以及后续准备如何布置你的钱。

为了分析尽可能严谨,我们不得不对一些科目进行界定,并梳理主要的资金来源和去处。

首先,由于我们是分析实体部门,因此,我们先将实体部门视为一个整体,那么实体部门内部的资金运转就忽略了。实体部门的内部资金支付包括个人与企业之间因为购买商品或服务进行的收入与支付,以及个人对企业的实体投资,即个人将资金投资到企业,包括直接投资办厂、购买企业发行的股票或债券(证券的一级发行市场)。

所以,我们先分析实体部门与其外部的资金运转。

钱的来源:

借来的(融资):从金融机构(银行、非银金融)融资,主要是指社融(扣掉政府融资部分。再扣掉股票部分,因为它计入上述实体投资,其实也应该扣掉实体部门买企业的债券,但这金额可能不大,暂忽略),有社融数据可供参考。

赚来的(收入):从海外、金融机构赚来的净收入(即从金融机构赚到的钱,比如银行员工从银行领的工资,减去付给金融机构的钱,比如个人被银行赚走的中间业务收入)。以前者为主,结汇后形成本币收入,后者金额很小,先忽略。还有从政府部门赚的收入(来自政府发公务员工资、政府采购等),在下一项“政府收支”中统计。

政府发的钱(收到财政的净支付):从政府那收到的收入、政府补贴等,再减去交给政府的钱,主要是指税收等。这部分有财政收支数据。

钱的去向:

存银行:有详细统计数据。

金融投资:净形成非银存款的部分。这一部分数据比较难处理。如果是居民拿钱买了基金,基金又通过证券一级市场投到了企业,那么就形成了企业存款,那这个就已经在上文“实体投资”中统计了。

因此,此处的金融投资,仅限于二级市场投资,投向非银金融,比如居民的钱在证券账户中做二级市场投资,或者买了资管产品,资管产品做证券二级市场投资。这些参与二级市场投资的资金会形成非银存款。但数据上很难界定清晰,因为非银存款还有别的来源(比如银行也会购买资管产品)。

手持现金:有详细统计数据。

上述金融投资数据无法统计,用轧差法:所有资金来源之和,减去最后留存的存款和现金,差额即为金融投资。

最后见下图:

图中:

①+②=社融-股票融资-政府债券融资;

①+②+③+④=实体部门资金来源;

⑥=实体最后留存的存款和现金;

①+②+③+④-⑥=⑤,⑤=实体部门金融投资。

当然,严格地讲,上面这些公式应该用“≈”。

可见,上述项目中有些很难掌握精准数据,这是受目前金融数据统计条件所限。但大部分主要数据是有的,误差项金额都不大,因此不影响分析结果。

最后,我们整理完上述数据后,就能够从更大视角去观察整个实体部门的经济行为,更全面地掌握微观主体的行为。

二、钱的来源

实体部门的资金来源,主体部分是融资,此外还包括从财政获取的收入。

早年赚取老外的钱形成外汇占款也是一大块来源,近年这个数字很小了,暂忽略之。此外还有就是,实体部门从金融机构获取的收入(工资、费用、分红等)减去被金融机构赚走的钱(比如银行的中间业务收入等),没有精准数字,金额不大,也忽略之。

因此,分析的重点就是社融(扣除政府融资、股票部分)、从财政获取的收入(站在财政角度,就是财政净支出)。

回到常识,假设你是一位小企业主,你经营企业需要资金周转,那么财政给的补贴、银行融资、其他现金收入之间是有替代关系的。放到实体部门整体也是一样,这也就是为什么单独分析社融会有一定的片面性。

比如,这几年很多地方的政府在搞“清欠专项行动”,因为有段时间财政困难,导致他们采购的物资货款还没支付,加重了小企业的资金负担。这其实是小微企业融资需求的根源之一。原本一些做小生意的小本生意,钱货两清并且没有很大的扩大再生产的话,平时也没什么特别大的融资需求,往往是由于其下游欠款(往往是政府或大型企业)才导致他们不得不融资。因此,政府清欠,加大支付力度,能够替代掉一些融资需求。

对于手上有更多融资选项的大型企业来说,它们还会面临用什么方式融资的考虑。比如优质企业,既可以发债,又可以问银行贷款,那么它平时就会根据实际情况(融资利率、融资条件、便利性等)做出选项。

因此,单独分析贷款或债券的数字,也会有一定的片面性,这种以融资科目视角进行的分析,脱离了微观主体行为,是空中楼阁。我们对社融的分析,一直以来便是从“企业行为”出发,看看企业到底融资做什么。

即:企业融资,一般分为两种意图,一是增加资本开支(可简单理解为扩大再生产),二是流动性周转(比如进货、发工资或者前文提到的那个因为下游欠账导致不得不融资)。(具体分析方法请见:【报告】社融的真相与掣肘:基于企业微观行为的分析(2019-03-11))

一家企业遇到了需要资本开支的时候,自己的资金不够,开始想办法融资,那么就会从多种融资手段中做出最合适的选择。利率高低肯定是重要的考虑,同时还会考虑别的融资条件,比如所要求的担保抵押,资金期限长短,有时还会考虑融资方“管得”多不多,比如银行贷款就是管得多的,贷款银行的人随时会来跟踪你的情况(当然也会带来有价值的其他服务)。由于资本开支的回收期较长,因此这种融资一般是长期的,在统计上一般将超过一年的叫中长期。

从数据上看,长期贷款和长期债券确实有此消彼长的关系。贷款利率较为稳定,会轻微波动,但不会大起大落,而债券市场利率是随行就市波动的。因此,当利率非常低时,企业会更多选择发行债券来融资,贷款需求就少了。而当债券利率太高时,企业会放弃发债,去申请贷款。

但企业如果是需要流动性周转,那么就会需要短期融资,包括短期贷款、短期债券,有时候甚至会使用商业信用来融资,比如应付账款、预收账款之类的(可惜商业信用不在社融统计中,社融统计的是金融体系服务的融资)。

综上,我们将社融划分为中长期融资和短期融资,前者反映了企业的资本开支需要,后者反映了企业的流动性周转需要。如果中长期融资向好,那么说明企业在增加资本开支,这至少是说明这些企业对未来的产销是有信心的。如果只是短期融资,说明企业对未来前景信心不足,只是在维持生产。

如果社融中的长期融资向好,正常情况下是反映企业对未来有信心在增加资本开支,但也有另外一种可能:企业信心太差,导致融资需求太弱,但中长期融资靠政府主导的基建项目支撑着,从而中长期融资占比上升。这就是我国比较显著的“政府基建稳增长”现象。

因此,我们向来提倡的是具体问题分析,不要简单套用经验。看到数字后,再通过微观调研等方式,掌握更具体、真实的情况。

三、钱的去向

钱的去向相对简单些,无非存款、现金、金融投资。金融投资中要剔除又最终流回实体部门的部分,比如认购了新发行的股票、债券,未流回的部分一般会形成非银存款,但非银存款又有其他来源(比如银行也会购买资管产品,形成非银存款),因此也不太能用非银存款来近似。

存款统计最为清晰,有较为想尽的数据。可以区分出个人、对公的存款,以及活期、定期存款。

2022年我国个人存款暴增,全年新增近18万亿元,我们也给出了我们的分析:【报告】我国居民存了好多钱:缘由和影响(2023-1-9)。

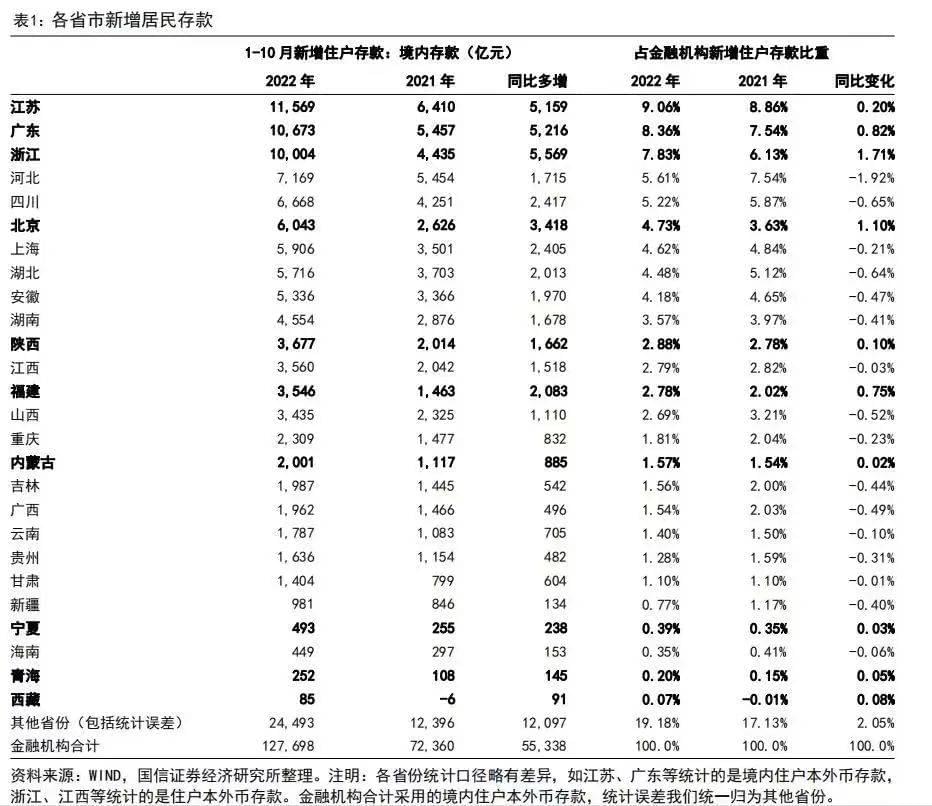

很多人感兴趣到底是什么人存了钱,是不是富人存了更多的钱。很可惜,官方没有分人群的存款统计。但官方有分省区的个人存款数据,能够说明一些问题,因为越是发达的省份,个人存款增量占比越高,且比重还在提高。

个人存款的大增,反映了居民虽然通过收入等方式拿到了钱,但是没有太多消费和投资,导致个人存款出现不正常地高增长。后续,大家都期待着居民会把钱消费或投资出来。

2022年底放开后,各项经济社会活动恢复正常,预计消费会有所恢复的。投资恢复可能得再等等,消费是第一步。大家先开始花钱买东西,老板们赚到了些钱,信心才会慢慢恢复,后续才可能去加大投资。这就是需要一个过程了。

实体部门持有现金的总数也相对清晰,但无法区别个人和企业分别持有多少。

最后的金融投资没有精确数据,除上述轧差计算外,只能根据居民的主要投资品种的规模来揣测。居民的主要投资品,包括银行理财、公募基金、直接开户炒股等。而且,这里得先剔除通过一级市场流回实体部门的钱,所以其实很难统计清楚。公募基金等又有其他投资人,比如银行自己,所以不能把所有投资品种全视为是实体部门的。

因此,可以做个大致方向的测算。要想测算更精准,需要等到央行传说中的大资管综合统计系统上线之后了,这个我们只能静静期待着。况且,金融投资数据还很难清晰划分居民和企业投资人。

综上,钱的去向这一部分,其实非常重要,虽然数据可得性受限,但依然能够大致看出个方向。

四、小结

前文已经提到,我们其实还有兴趣在实体部门内部,再把居民、企业划分开来,掌握两个群体的行为,遗憾的是,目前数据上无法做到。比如,现金、金融投资均无法区分个人和企业的持有。

这里最为缺失的一项数据,是居民的“实体投资”。居民通过消费向企业支付资金,可能参考下消费数据。但居民出资举办企业(这能将居民存款转换为企业存款),就完全没有可靠的数据了。

因此,按目前的数据可得性,我们是把这项工作“尽可能”做到现有的极限。版图上尚欠的格子,待以后有条件后再补。

综上,我们对金融数据的跟踪与分析,是尽可能做到“全面”“综合”,避免出现“头痛看头,脚痛看脚”,不能像盲人摸象一样,只见树木,不见森林。

金融数据,实质上是对经济体不同微观主体(目前主要关注实体部门)的资金流向的一个跟踪,对他们钱怎么来、怎么去的一个跟踪,通过对这些资金运转的把握,来判断他们的意图和未来可能的行为。

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑