本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑,头图来自:《大时代》剧照

一、引子

本文是一篇读论文的读后感。

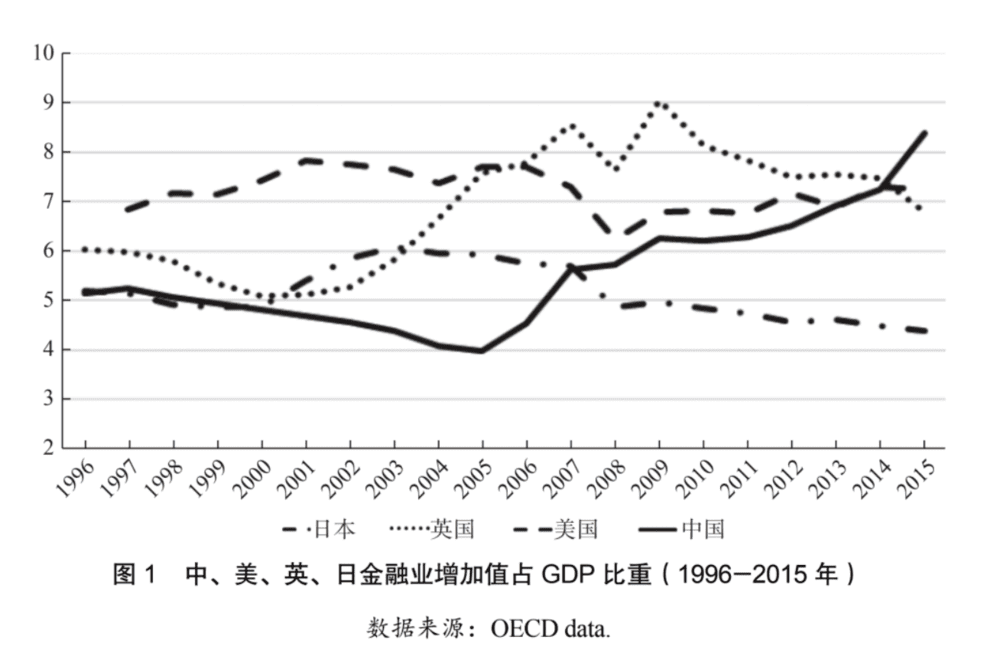

近几年,我国GDP中金融业增加值的占比显著过高,高于很多后工业化的发达经济体,引起各方关注。为行文简洁,后文将“GDP中金融业增加值的占比”简称为“金G比”。

有舆论认为,这是金融业过于贪婪,过度瓜分了实体经济产出。对此,需要双管齐下,一方面是用思想政治工作解决贪婪问题,同时也要用经济学研究解决制度问题。

如果一时解决不了,那也至少先找到制度根源:在制度设计上,到底是什么原因导致了我国“金G比”过高。

对于这一问题,此前,我曾给出过一个假说:由于我国金融业以银行业为主,银行业务又是以贷款为主,因此整个经济体债务水平较高,一旦经济下行,整个经济体的总产出下降,但利息支出具有刚性(银行与客户在贷款合同中约定的利率不会灵活调整),因此会导致利息支出占总产出的比例增加,最后体现为“金G比”过高。

这一假说的思路非常清晰,就是把整个实业部门视为一家企业,整个金融业(业务主体是银行贷款)视为一家银行,那么企业营业收入下降时,利息支出是刚性的,财务杠杆起了作用,因此企业的“息后利润”下降了,而银行利息收入刚性,于是银行收入占全经济比例就上升了,“金G比”就是被动提升的。

这听起来是合乎事实的。西方很多发达经济体不是银行主导,股权融资较多,财务杠杆小,经济下行时,股权投资的收益随之下降,因此“金G比”不会被动提升。因此,这个假说也能解释中西差异。

但是,我国“金G比”持续多年高位运行之后,上述假说的解释力就不够了。如果是经济下行,那么“金G比”肯定是短期先上升,但企业家们这时发现生意差了,同时利息支出负担加重,经营无利可图,那么自然是会降杠杆,缩减业务和负债。一旦借钱的人少了,那么银行的贷款利率又会回落,回落到一定程度之后,有些企业又会来借款投资了。因此,逐渐地,“金G比”又会回落至正常水平。这是一个市场化机制下的自发调节。

很显然,我国没有出现这样的自发调节,经济下行多年后“金G比”依然高企,所以背后有更深层次的东西值得研究。因此,我们今天介绍的这篇中国人民大学中国经济改革与发展研究院张杰教授的《金融业“过度”扩张:中国的事实与解释》(发表于《学术月刊》2021年第10期,以下简称《论文》),为我们揭示了这背后的真相。

二、事实

先罗列一些关于“金G比”的数据。

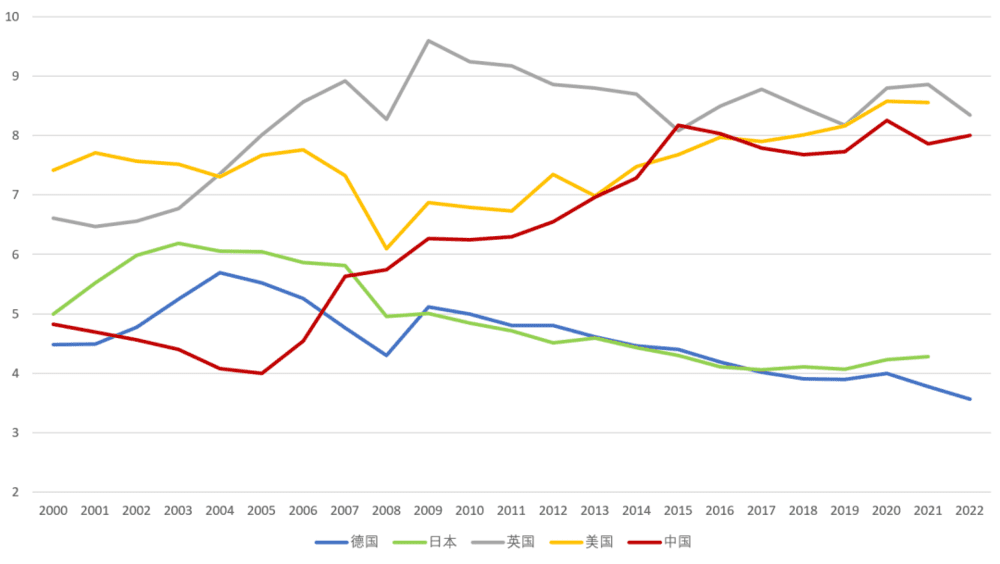

其中,美国、英国是后工业化国家,金融业发达,他们的金融业能赚全球的钱,理论上,他们的“金G比”是理应高一些的。可没想到的是,在2014年之后,我国的“金G比”超越了他们,俨然是金融大国了。至于日本,实业还不错,“金G比”就比较稳定。类似的情况还有德国,但《论文》中没呈现数据,我们在此对数据作个更新补充。

图:中、美、英、德、日金融业增加值占GDP比重(2000-2022年),数据来源:OECD data,数值及统计口径或与《论文》略有差异

也就是说,我国“金G比”超越了很多比我们发达的国家。而放到国内各省之间比例,竟然结论也是一样的:越不发达的,“金G比”增长越快。

最后,我们把典型事实总结一下:

我国“金G比”明显过高,不但超过实业立国的日本等,与后工业化的英美相近,明显不符合逻辑。

2005年是一个拐点,自那时起,我国“金G比”快速回升。

国内,越是欠发达地区,“金G比”上升越快。

2005年之后发生的事情,除了经济增速下行之外,还有几个可能相关的事情:

金融业脱实向虚,资金大量涌向房地产、城投(底层是基建),而投向制造业的比重下降。而监管一直严格限制银行资金投向房地产、城投,因此很多业务是借道通道或影子银行完成的,中间商要收差价,因此增加了业务成本,导致金融业收取的费用比正常业务更高。

2005~2007年左右银行业放松管制,股份行和城农商行均获得了在异地开设分支机构的机会,银行业网点异地抢滩,同时也放松了业务品种的管制,银行业和经营区域范围和业务范围出现大扩张。

因此,2005年开始的这次银行业放松管制,像一次自然实验,给学术研究提供了素材。

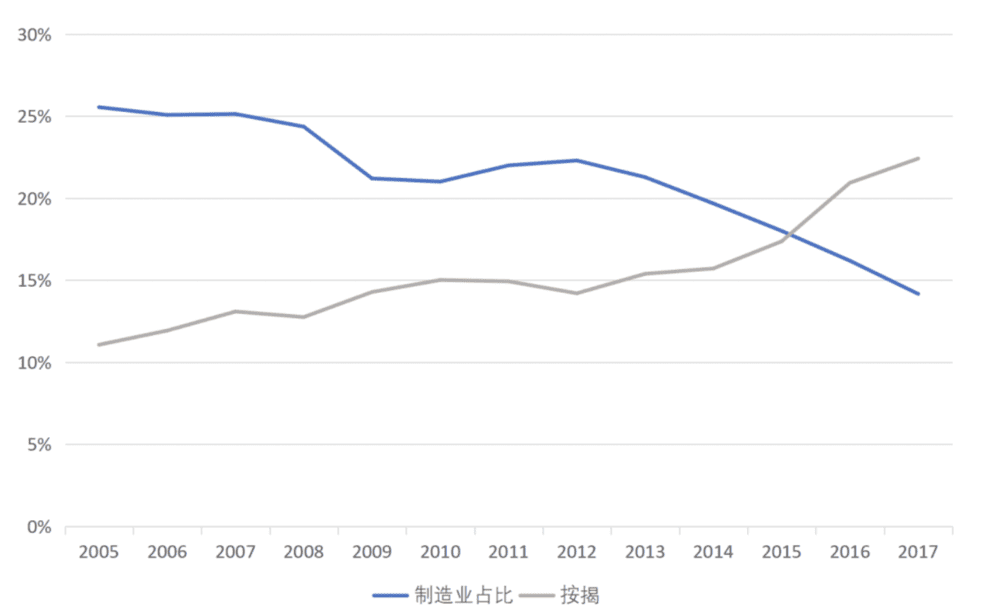

大扩张之后的银行业,主要新增投向并不是制造业,而是房地产(主要又是按揭),这个在公开数据中清晰可见。

图:银行信贷行业投向,数据来源:金监总局

于是,《论文》给出了这些变化背后的内在逻辑,即最有动机让这一切发生的,可能是地方政府。他们在这过程中至少有三点动机:

引入金融业能够扩大地方GDP,并且比实业来得快。

引入金融业能够提升地方税收。

引入金融业能够便利地方政府融资(包括显性的和隐性的)。

三、检验

口说无凭,接下来进行实证检验。

《论文》的基准模型是一个传统的面板模型,用的是各省数据,时间跨度主要是1993~2016年(但检验不同问题时,会分段检验,因为2005年是分水岭)。主要考察的是2005~2016年。

因变量是工业增加值占GDP比重(简称“工G比”),解释变量主要是“金G比”,同时还有控制变量,主要是出口。控制变量非常不好找,因为大多数常用的宏观经济指标可能与“金G比”有较强的相关性,从而导致模型的内生性。同时设置了省份的固定效应和年份的固定效应。

上述模型中最麻烦的问题还是内生性,因为:一是控制变量太少,可能会遗漏变量。二是,“工G比”和“金G比”是互为因果的(金融业能支持工业,工业发展了也发过来有利于金融业),因此需要寻找工具变量。

《论文》选取2004年的“金G比”作为工具变量,因为它肯定和后面几年(2005~2016年)的“金G比”有较强相关性,但和后面几年的“工G比”相关性弱。《论文》还试了用1993~2004年、1999~2004年的年均“金G比”作为工具变量。

实证检验表明,解释变量(工具变量)的系数显著为负,意思是“金G比”的提升确实会抑制“工G比”。

四、动因

这背后的机制是什么呢?

再将因变量换为“固定资产投资/GDP”、“房地产固定资产投资/GDP”、“工业固定资产投资/GDP”。检验结果是:工具变量对“固定资产投资/GDP”、 “工业固定资产投资/GDP”的系数是显著为负的,因此“金G比”的提升抑制了这两者,而“房地产固定资产投资/GDP”不显著。

可见,是“金G比”提升抑制了固定资产投资,尤其是工业固定资产投资。

但它没抑制房地产、城投的投资。这就是所谓的脱实向虚,金融资源往这些方向集聚,没去工业。

再纳入地方政府,考察其动机。

将模型因变量换为“财政收入/GDP”、“城投债发行总额/GDP”,解释变量也作一些调整(此处不作赘述,有兴趣的请见《论文》)。最后检验结果也是显著为正的,说明“金G比”提升,确实是有利于财政收入和城投债发行的。

有意思的一个解释变量是,“工G比”与“金G比”的交互项(乘积),该变量的系数显著为负,意思是,“工G比”重越低的省份,金融业的扩张越能带来地方政府财政收入的增加和城投债发行的增加。印证了那个数据:越是欠发达的省份,金G比增长越快。

五、小结

《论文》从根子上探索了为何我国“金G比”明显高于其他大型经济体。将《论文》的研究发现,结合我们自己掌握的行业信息,可以大致归纳出情况为:

经济下行后,理论上企业会降低负债,“金G比”会回落。但是在经济下行的这几年,地方政府发展房地产、城投来托底经济,同时金融业同步扩张。扩张的资金主要投向房地产、城投,这些领域挤占了金融资源。

同时,房地产、城投的融资是受限制的,因此往往需要借道通道来完成,中间商赚了差价,利率高昂,抬升了融资利率(但这两个部门能接受较高利率),制造业部门面对高昂的融资成本,固定资产投资回落,被挤出。而房地产、城投对GDP的贡献可能不高,因此并不能弥补工业GDP的缺口,导致“金G比”持续高企。

针对上述情况,所需要的政策建议也很直白:

草率降息政策作用可能无效,因为无论怎么降息,资金都会被房地产、城投优先吸走。因此,各方都有些工作要做:

监管当局:2017年,先开始了一系列的严监管,首先遏制了通道业务,同时又严控了房地产、城投的融资,然后再开始降低市场利率,资金才有可能支持到制造业。这就是所谓的“关门放水”。

金融机构:房地产、城投对金融机构的业务水平要求比制造业低,做久了,团队能力都下降了,因此需要重新开始业务能力建设,探索制造业乃至未来的创新产业的服务模式。

地方政府:在治理能力上也需要一些改变,树立正确的政绩观,设法降低他们通过金融、房地产、城投增加业绩的动机。

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑