本文来自微信公众号:财经十一人(ID:caijingEleven),作者:江帆,编辑:马克,头图来自:视觉中国

2021年1月~11月,国内光伏新增装机34.8GW,同比增长34.5%。考虑到2020年近半装机发生在12月,2021年全年的增速将远低于市场预期。中国光伏行业协会将全年装机预测下调10GW,为45GW~55GW,即最差将同比下滑6.6%,最好将增长14%。

2021年是“十四五”的第一年。业内此前预计,“十四五”光伏年均装机介于70GW~90GW之间。

2030年碳达峰、2060年碳中和的目标提出后,各界普遍认为光伏行业将迎来历史性的黄金发展周期,但贯穿2021年全年的涨价潮造成了极端的产业环境。

光伏产业链自上而下大致分为硅料、硅片、电池片及组件四个制造环节,加上电站开发,共五个环节。2021年开始后,硅料环节的量缺价高依次向硅片、电池片传导,叠加玻璃、EVA胶膜、背板、边框等辅材涨价,组件价格年内一度被推回至三年前的2元/W,2020年为1.57元/W。过去十多年组件价格基本遵循单边下行的逻辑,2021年的价格反转抑制了下游电站的装机意愿。

未来,光伏产业链各环节发展不均衡的生态仍将持续,保障供应链安全是所有企业的重要课题,价格波动大将导致履约率降低、行业信誉度受损。

基于对产业链价格的下行预期,以及国内巨大的项目储备量,光伏行业协会预计2022年光伏新增装机很可能超过75GW。其中,分布式光伏气候渐成,市场初具规模。

在双碳目标的刺激下,资本争相加码光伏,新一轮产能扩张已经开启,结构性过剩和失衡仍然存在,甚至可能加剧,新老玩家厮杀之下,行业格局重构势所难免。在制造端,硅料环节还有一年好光景,硅片环节的高利润时代即将终结;在电站端,分布式电站成为主角,发展也将走向规范;在企业端,隆基通威双雄争霸,座次或将改写,其他老玩家则将面对与新玩家的生死之争。

一、硅料还有一年好日子

2021年的涨价潮之下,光伏制造端四大环节冷热不均。

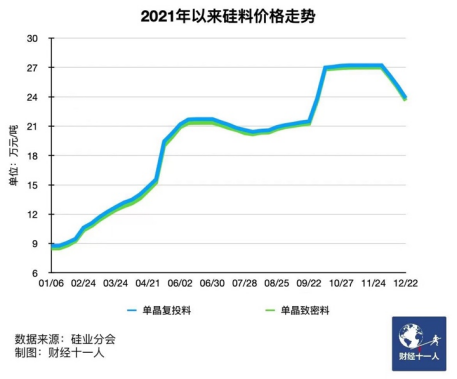

1月~9月,硅料、硅片、电池片、组件价格涨幅分别为165%、62.6%、20%和10.8%。涨价潮源于硅料的量缺价高,而高度集中的硅片企业上半年也收获了红利,下半年因新产能释放以及低价存货用尽而利润缩水;电池、组件端的成本转嫁能力明显更弱,利润严重受损。

随着新一轮产能竞赛开启,制造端的利润分配将在2022年发生变化:硅料继续躺赚,硅片竞争激烈,电池、组件利润有望修复。

明年硅料供需整体仍将维持紧平衡,价格中枢下移,但该环节将依然保有较高利润。2021年约58万吨的硅料总供给基本匹配终端装机需求;但相对于产能300多GW的硅片端而言就紧缺了,导致市场出现抢料、囤料、哄抬价格的现象。

尽管2021年硅料的高利润已导致扩产,但由于进入门槛高和扩产周期长,明年其与硅片端的产能差距依然明显。

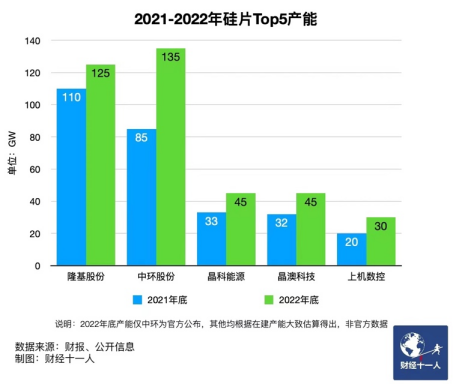

中国光伏行业协会硅业分会根据各主要企业的规划进行初步统计,2022年底,国内多晶硅产能为85万吨/年,考虑到海外产能供应,可满足230GW的装机需求。据《财经》记者不完全统计与推算,2022年底仅Top5硅片企业就将新增约100GW产能,硅片总产能近500GW。

集邦咨询绿能产业分析师邹炎慧指出,考虑到产能释放节奏,能耗双控指标以及检修等不确定性因素,2022年上半年硅料产能新增有限,叠加下游刚需,供需紧平衡,下半年供应紧张将得到有效缓解。

硅料价格方面,长城证券预计,硅料价格2022年上半年将平稳下行,下半年或将加速下行,全年价格中枢或为15万元~20万元/吨。这一价格虽较2021年有所下降,但仍处于历史绝对高位,龙头厂商产能利用率、盈利水平也将继续维持在高位。

受价格刺激,国内几乎所有的硅料龙头都已抛出了不小的扩产计划。一般来讲,硅料项目的投产周期约18个月,产能释放速度慢、产能弹性也小,开停车成本高昂。一旦终端开始调整,硅料环节将陷入被动。

硅业分会已就投资过热做出警示,硅料短期供应持续紧张,未来2年~3年产能将持续释放,中长期或出现供大于求局面。目前硅料企业宣布的规划产能已超出300万吨,可以满足1200GW的装机需求。考虑到庞大的在建产能,硅料企业的好日子很可能只剩下2022年。

2021年光伏产业链的价格波动严重影响了行业的平稳发展,对此工信部、国家能源局相关负责人近期均做出表态,指出产业链供应稳定、价格平稳,既是全行业共同的期待,也符合全行业的共同利益。

二、硅片高利润时代告终

2022年硅片环节将品尝产能超速扩张的苦果,成为竞争最激烈的环节,利润和产业集中度均将下降,将告别长达五年的高利润时代。

自2016年开始,单晶硅逐步取代多晶硅,技术代差带来了持续的超额利润,作为单晶老大的隆基股份(601012.SH)自然吃到了最大的一块蛋糕,它与中环股份通过重磅扩产迅速形成了双寡头的垄断格局;晶科能源(NYSE:JKS)、晶澳科技(002459.SZ)等传统组件商不愿受制于人,也扩产硅片;同时也培育出了诸如上机数控、京运通等第三方硅片商,单晶硅片产能趋于饱和。

在双碳目标的刺激下,高利润、低门槛的硅片环节更加受到资本的青睐,超额利润随着产能的膨胀逐渐消弭,硅料涨价更是加速蚕食硅片利润。2022年下半年,随着硅料新增产能释放,硅片端很可能会出现价格战,届时利润会受到大幅挤压,部分二、三线产能或退出市场。

头部企业也不能高枕无忧,要利用自身规模、成本、技术、品牌优势保住尽可能多的市场份额。2021年底,隆基、中环股份(002129.SZ)双寡头对垒的火药味渐浓,双方已先后各自累计降价两次。

硅片降价潮下,隆基、中环两大巨头的承压能力或因一体化程度出现分化。截至2020年末,隆基硅片、电池、组件三端产能分别为85GW、30GW、50GW;中环主要为硅片、组件两端,产能分别为为55GW、4GW。

隆基在硅片和组件端建立起的绝对优势,使得其可根据市场情况灵活调整硅片外售比例,从而实现利润最大化。比如硅片行情差的时候,即可调高硅片自用比例,加工成组件产品对外销售;反之亦然。

如此看来,一体化程度较低的中环可能在此轮降价潮中受伤更重,该公司也正在快马加鞭加码自身组件产能。据《财经》了解,截至2021年底,中环硅片、组件产能将分别达85GW、11GW。

任何事情都有两面性。硅业分会专家委员会副主任吕锦标对《财经》记者表示,组件业务给隆基带来的也不完全是利好,还有巨大的客户压力。隆基在硅片建立起绝对优势后,进军组件业务,与自己的客户直接竞争订单,且抢成老大,破坏了自身的产业生态。相比之下,中环的客户基础更为扎实,粘性更强,这是中环在硅片降价中拥有的优势。

除了价格,大尺寸化也是两大头部争夺市场的重要抓手。一直以来,隆基、中环分别为182mm、210mm阵营的主要代表,泾渭分明。但中环近期首次推出182mm、218.2mm两种尺寸产品,两种尺寸版型一致,但据称218.2mm功率更高,这被外界解读为中环抢夺隆基182mm市场蛋糕的重要信号,中环的“越界”行为预示2022年的硅片市场必有血战一场。

随着上游硅料、硅片价格的回调,以及下游强劲装机需求的支撑,2022年电池片、组件环节的盈利能力将得到修复,不必再受夹板气。

三、光伏制造将形成新竞争格局

按照上述推断,2022年光伏产业链最痛苦的是严重过剩的硅片环节,其中以专业化硅片商最甚;最开心的仍是硅料企业,龙头将获利最大。

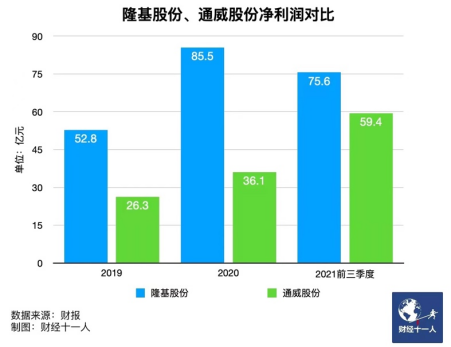

如果说隆基是因为抓住了单晶的超额利润才成为光伏老大,那么通威股份(600438.SH)眼下也赶上了硅料的超额利润期,尽管持续时间可能并不长。2021年,得益于硅料的高价,通威迅速拉近与隆基的净利润差距。2022年硅料价格依然较高,通威作为龙头获利最大,而隆基的硅片利润进一步收缩,通威有可能超越隆基,成为最赚钱的光伏公司。

2020年,协鑫在硅料和硅片环节的全球“第一”头衔,各被通威和隆基夺取。目前在光伏制造端的四大环节中,隆基在硅片、组件两端登顶,通威则在电池和硅料两端登顶。

在体量和行业地位上,通威已与隆基相当,市场对通威这位“后起之秀”寄予厚望。“隆基市值虽处于高位,但硅片已经没有绝对优势,保持和突破的压力加大。通威的硅料优势还可以保持,且在上升通道。”一位光伏企业前高管认为。

除了产能具备后发优势、没有历史包袱外,业内有观点认为在一体化布局模式上,通威也略比隆基技高一筹。两者在战略布局上存在共性:都是选择先做强一两个环节,再向产业链上或下扩展。但在一体化的初期过程中,两者选择了自身一体化和寻求合作两种不同的模式。

通威在保证硅料和电池绝对优势的前提下,通过与天合光能(688599.SH)、晶科能源等进行股权合作互补,来保障自身硅片的需求。

上述高管认为,当前光伏企业的融资能力大幅增强,但技术进步过快导致资产贬值也在加速。在这样的背景下,垂直一体化是把双刃剑,尤其是电池、硅料这两个投入过大的环节,协同合作是很好的方式。

由于所涉产业链环节不一致,隆基与通威至今仍未“正面交锋”过,外界也不常将它们放在一起比较。但是情况预计很快发生变化,通威今年已开始在硅片、组件布局自有产能,即将成为头部中唯一制造端四大环节全覆盖的企业。

随着行业利润的重构,以及新玩家的涌入,2022年光伏行业的竞争格局也存在较大变数。

“如何提高自身体量和抗击打能力值得思考,将来桃子熟了,市场也足够大了,别到时候主角不是你了。”中国光伏行业协会名誉理事长王勃华在12月中旬的年度大会上发出劝诫。他认为,双碳目标刺激下,越来越多的新入局者投资光伏制造端,这给传统光伏企业带来巨大挑战,可能会让产业格局产生根本性变化。

跨界资本如此大规模地进入光伏制造端,为历史首次。新进入者始终拥有后发优势,没有核心竞争力的老玩家很可能轻易被财大气粗的新人淘汰。举例来说,新玩家高景太阳能去年底宣布170亿元投建50GW硅片项目,从正式签约到试投产仅花了140天,项目速度刷新行业纪录,2022年就将形成50GW产能。按照目前的规划产能来看,届时它很可能“空降”成为仅次于隆基、中环的第三大硅片商。

四、分布式电站不再是配角

电站是光伏的下游环节。2022年,电站装机结构也将呈现新的特征。

光伏电站大致可分为集中式和分布式两类,后者又细分为工商业和户用。受益于“整县推进”政策、一度电补贴3分钱政策的刺激,户用装机猛增;而集中式装机因涨价而萎缩,2021年分布式装机大概率创历史新高,在总装机中的占比也将历史首超集中式。

2021年1月~10月,分布式装机19GW,占同期总装机约65%,其中户用同比增长106%至13.6GW,为新增装机的主要来源。

一直以来,分布式光伏市场因为分散、体量小而以民企开发为主。2021年6月国家能源局下发《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》,明确整合资源实现集约开发,全国各地掀起分布式光伏的投资热潮,31省共申报676个县。招商证券测算,全国分布式光伏潜在装机空间超过500GW。这引起了国家电投、国家能源集团、华能集团等央企,以及地方国企的浓厚兴趣,与正泰、天合光能、晶科等民企一同“跑马圈地”。

但由于部分企业对政策认识不到位,缺乏统筹规划,导致实操中乱象频发,国内多县、市开始暂缓甚至暂停相关项目备案及电网接入审批。12月中旬,国家能源局新能源司副司长任育之指出,下一步将开展分布式光伏监测评估、加强指导,规范有序推进。

除了前景广阔的分布式市场,国内光伏发电项目储备规模也非常雄厚。据中国光伏行业协会统计,目前国内已公布合计超过60GW的大基地项目规模,19个省(区、市)共计约89.28 GW的光伏电站配置规模。基于此,叠加产业链价格的下行预期,中国光伏行业协会预测2022年光伏新增装机将在75GW以上。

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:江帆