本文自微信公众号:财经十一人(ID:caijingEleven),作者:张光裕、王博、陈嘉瑶,编辑:王博,题图来自:视觉中国

12月6日,中国人民银行发布重磅消息:一周后下调金融机构存款准备金率0.5个百分点。这相当于给市场增加了1.2万亿元资金供给,对恢复房地产市场信心有积极影响。

过往调控经验显示,降准有利于房贷利率下调、加快个人住房贷款发放速度,以及改善房企融资环境,降低房企债务违约风险。

政策监管趋严,地产公司下半年大多销量走低、融资不畅。

一旦缺钱,房企债务违约风险就迅速蔓延。下半年,佳兆业、阳光城、奥园、新华联、蓝光发展等企业陆续陷入寻求展期的谈判中。

在房企债务危机队伍不断扩大时,监管层终于开始在销售、融资两环节释放放松信号。

从10月15日到11月9日,分别由房地产业协会、发改委和外汇管理局、国务院发展研究中心、银行间市场交易商协会主持,密集召开了四场房企座谈会,调研企业经营困境。

此后,碧桂园、保利、龙湖、招商蛇口等多家房企传出已经发债,或正在发债的消息。

现在,央行更是直接给了市场1.2万亿元的流动性。

但《财经》记者调查发现,这并不意味着房企现金之渴已解,因为从房企主要融钱渠道,发债、销售、开发贷来看,此次降准短期内带来的利好有限。

一、降准提振债市信心有限

据悉,此次降准释放的约1.2万亿元资金中,有一部分将被金融机构用于归还到期的中期借贷便利(MLF),还有一部分被金融机构用于补充长期资金。

一位头部房企资本市场部的员工认为,扣除12月15日到期的9500亿元MLF,本次降准的增量释放资金只有2500亿元,利好房地产市场有限。就算行业融资有松动,也是优先惠及国企、央企,民企则要比拼实力,基本面好、管理到位、能争取到核心金融机构支持的民企,可能会先一步复苏。

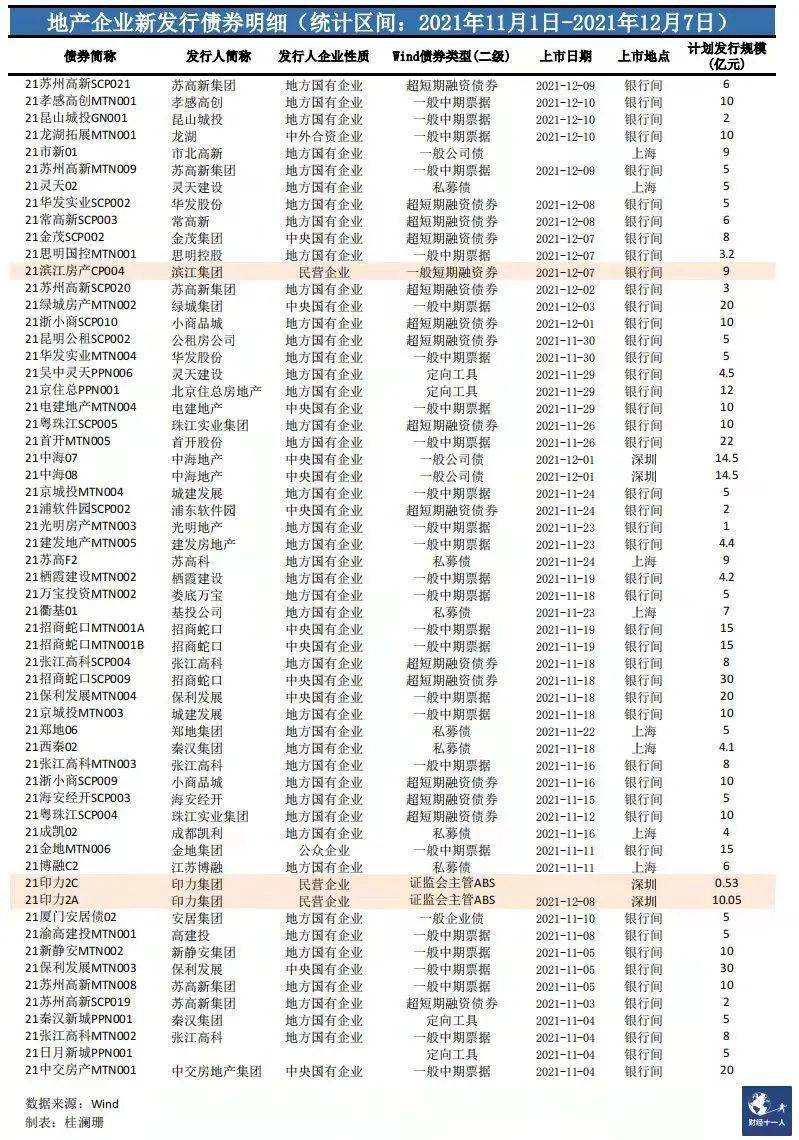

《财经》记者在一份银行业提供的2021年11月1日—2021年12月7日,地产企业新发行债券明细表中看到,一共59笔新发债,民企只占三笔,分别是滨江地产一笔,万科旗下商业地产品牌印力集团两笔。

据悉,在债市,民企中龙湖、万科、碧桂园等三条红线表现好的大型房企比较受欢迎,而中小型房企即使财务指标不错,也难有市场。

一位银行业人士透露,龙光地产的债最近在二级市场被抛售砸价很严重,此次新债的销售难言乐观。

采访中无论是房企人士、行业研究员还是金融从业者,都普遍认为以监管目前的放松力度,房企能得到一定现金流,但不会很多,紧缺局面不会有明显缓解。

随着寻求债务展期,以及传出经营不善欲出售资产的企业越来越多,影响企业销售、融资的头号因素已不是政策,而是极度低迷的市场信心。

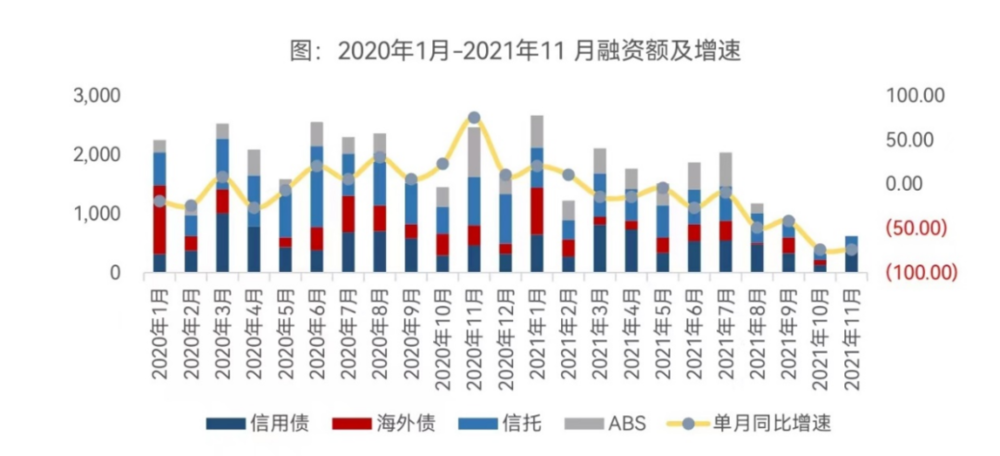

据克而瑞数据,七月份时,全国百强房企单月销售额同比降8.3%,之后越来越差,到了十月同比跌幅已超过30%。与此同时,房企融资也非常萎靡。

中指研究院数据显示,房地产行业融资额(包含信用债、海外债、信托和资产证券化ABS)自七月起连跌4个月,十月数据为2020年来最低值。

今年上半年,房企是有发债融资空间的,节奏也较平稳。

南方一区域性房企城市负责人向《财经》记者举例,他们公司作为一家没有上市、规模在百名左右的企业,还能在6月成功发出一笔公司债,卖得也很好。但到了7月想再做债融资时,作为买方的银行却收紧审核,周期拖了很久,随着宝能传出流动性危机,银行彻底拒绝了这次投资。

可见,监管尺度固然会起到一定作用,但市场主要由金融机构的风险偏好来主导。

前述券商投行经理说,今年其公司内部有明确的态度转变,“从高层领导传递下来的意思是,出于风控考虑,给地产业做债、承销的意愿要降低。这在行业内是普遍现象。”

券商的顾虑包括做债时审批难度大、操作费劲;承销时可能卖不动;以及万一未来逾期爆雷。

一位国有大行固定收益部人士介绍说,“券商投行部门一般不会给某个行业专门分配一支队伍。团队只要能完成背负的额度,什么行业做都可以。既然如此,为什么要做难的呢?”

据前述券商投行经理介绍,过去一年来,地产行业债的买家主要是银行。贷款两集中政策出台后,银行给地产业输送贷款被限制,便通过其它渠道投资这个行业。但如今,银行的投资意向也不明朗。

投资者态度滞后于政策,机构做债态度又滞后于投资者。因此在短期一两个月内,地产债市行情不会有明显增长。

上述投行经理和固定收益部人士认为,审批放松的可持续性存疑,也使金融机构不会很快放开手脚。没有明确的文件或窗口指导,万一金融机构现在积极跟进,监管却又很快转向收紧,投入的时间和成本岂不都是白费。

行业内也存在这样的揣度:“三条红线”政策出台后,交易所明确收到了对地产行业发债控规模信号。如果监管层考察其工作成果,肯定以年度为周期。所以即使降准释放了流动性利好,他们也想过了2021年再随机而动。

另外,债券投资是基于历史财务数据,机构都是看到房企基本面明显改善后再跟随,很少作为开路先锋贸然进场。

二、开发贷上有指导下有对策

《财经》获悉,十月之后,银行贷款部门收到了明确的窗口指导,有额度的银行可以为符合风控要求的房地产公司释放开发贷。

但同债市相似,对政策连续性的疑虑,以及对房地产行业风险的担心,让大多数银行非常谨慎。

福建、天津等地的银行高管证实了个人住房贷款在加快发放,但针对于房企的开发贷,银行还是不敢松懈。

其实,房企如果十二月拿不到贷款的话,明年一二月份经营还是会面临困难。这也是为何降准此时到来。

一位房企城市总透露,排名前50的房企,大多数已和供应商、施工方协商,将工程款延到明年支付。房企开发贷的首要去向就是支付工程款。从工程款延期可看出,多数房企还没有拿到所需要的贷款。

前述国有大行固定收益部人士承认,降准释放的1.2万亿元资金,会使整个债券市场的资金变得更加充裕,降低房企的融资利率。但是否会对房企发债和获批开发贷有实质利好还未可知。尤其是对资质较差的房企。

一位南方某区域性房企城市总劝房企不要心存侥幸。他认为,降准给房地产行业的资金流入,主要会以个人购房贷款方式释放。

按照“贷款两集中”政策规定的涉房贷款比例上限,现在贷款总量分母变大了,分子也会有相应比例增加。但这些钱监管层已经明确了,主要改善刚需购房。

三、销售回款有望增强

2020年最后一天,央行和银保监会针对银行业金融机构,发布的房地产贷款集中度管理制度,俗称“两集中”制度。该政策将银行分为5档,明确设定了各档银行涉房地产贷款、和其中个人住房贷款,占银行总贷款规模的比例上限。

政策发布后,2021年前10个月个人购房贷款一直处于紧缩状态。

据悉,为了避免触及红线,各大银行在实际执行时,压降力度又进一步被放大,不少银行并未比照上限放款,而是刻意与红线保持一定安全距离。

一直在十一之前,北京、上海、广州等重点城市,买房者从申请贷款到银行放贷,周期一般都长达6个月。

今年十月为了保刚需、稳市场,监管层和行业协会调研过房企之后,银行就已经开始加快个人住房贷款的放款效率。

11月市场变化更明显。一位上海的银行业人士介绍道,近期收到新的窗口指导,目前在上海,只要未触及上限还有额度,银行对个人购房贷的放款速度已普遍压缩至2-3个月。

《财经》记者获悉在成都,银行除释放额度,还在11月调低了购买新房的首套、刚需买家的贷款利率。

在北京,市场好时链家一个月的成交套数为500套左右,此前因为成交量下滑,链家已经多月没达到这一业绩,但11月交易量又反弹至500套左右。

此次降准,更是为银行在个人住房贷款业务上补足子弹。降准之后,随之而来的可能就是降息。

一旦,银行对个人住房贷款的放款效率提升,放款利息降低,市场活力就会被激发,那时,房企卖房子回款效率也会提高。

目前来看,虽然,金融机构仍然对地产行业心有余悸,信心修复还需要较长时间。但银行已经补足子弹,尤其是此次多位银行业内人士透露,尚未触及房地产贷款比例上限的国有大行在收到窗口指导后,都加快了个人住房贷款的放款节奏。

但如果开发商想此时立刻取消打折,涨价回款,短期内不太可能。

中指研究院数据显示,11月百强房企销售额同比下降28.3%,比起10月的24.9%,下滑幅度进一步扩大。购房贷放贷加速从10月下旬便已开始,可见,政策执行的第一个月,并没对销售带来明显提升。

在不少重点城市,一二手房交易价已连跌数月,再加上对按时交房的不信任,买房者的观望情绪很浓。这不是贷款放款加速所能解决的。过去几个月里,因贷款不到位没能及时办上网签,被积压的存量买家,有些已经搁置了买房计划。

虽然,降准有利于提震信心,保刚需,帮助业务水平优良的房企度过难关,但无论是金融投资者,还是购房者,都在对监管层放松调控的延续性持观望态度。

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:张光裕、王博、陈嘉瑶,编辑:王博