本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑(国信证券银行团队分析师),原文标题:《【随笔】不能让财富管理业务独木难支》,题图来自:视觉中国

一、什么是财富管理

近期,财富管理业务很火,银行、券商、其他机构都在谈论。

财富管理业是为投资人服务的,但它不是简单地推销产品,更像是“开药方”。即为投资者量身设计财富管理方案。当然,为执行这方案,会向客户销售资管产品(也可扩展到其他金融产品)。这些资管产品可以是本机构管理的,也可以是代销外部机构的。

管理这些产品则属于资产管理服务,仿佛是“制药”的环节。因此,财富管理业的存在逻辑,是金融知识有限的普通居民面对琳琅满目的资管产品,无法进行专业性选择(或者虽然懂行但没空进行专业选择),因此需要专业的财富管理机构为其提供专业服务。因此这是一种正常的社会分工。

在我国居民收入水平提升,尤其是人均GDP跨过1万美元的门槛之后,老百姓手上财富多了,于是自然而然有了财富管理的需求。但我们需要从更大视野去认识财富管理业,因为它是未来的资金融通方式中的一部分。

根据上面的比喻,开药方,那么上游肯定得有制药企业,也就是资管产品的提供商。而制药还得有原材料,也就是,资管产品得有东西可投,即投资标的(比如股票、债券或其他资产)。而生产投资标的的行业,就是投资银行业。

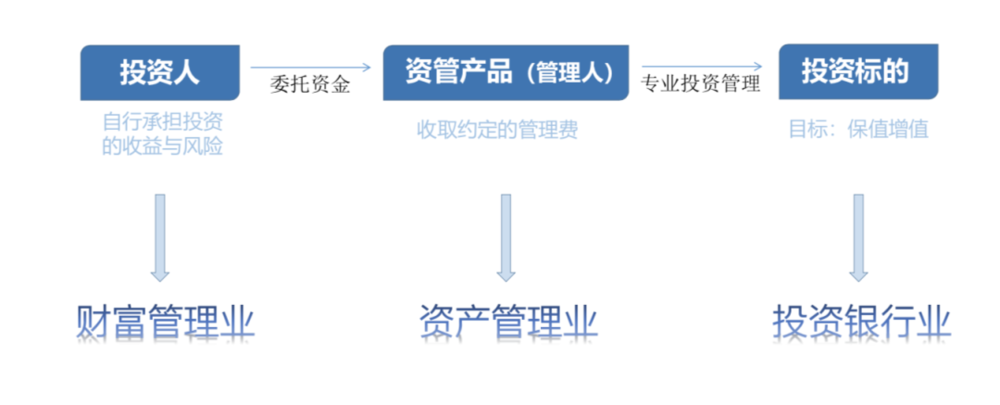

于是,财富管理业、资产管理业、投资银行业,形成了上下游关系(这同时也体现了资金融资方式):

这个图离初次提出来已经很多年了,2018年我们在文章《未来之门》中借用过。那时我们也不是原创,已在更早的文献中已经见到了。(详见:《未来之门:大资管竞合格局》)

但此图这几年才慢慢被人重视,原因也很简单,因为实践中确实慢慢成型了。图中呈上下游关系的三个子行业,有时被统称为“大资管”或“大财富”,叫法并不统一,但不管叫啥,反正就是统称。

当然,这个图还可以进一步细化。比如,资产管理业,又具体包括资管产品的设计、销售,以及具体投资工作中的研究,然后围绕资管产品还有托管、结算、风控等其他工作。本文就先不管这些细分。

二、上下通吃还是部分参与

这个图很自然地引出了一个话题,值得每家机构思考:我们自己要做这个链条中的哪些部分。毫无疑问,对于大型机构来说,最好是上下游通吃。小机构可能可以从事其中某些细分领域,或一个环节(小的机构可以做得非常细分,比如专心做资管托管,或者专门做精品投行,或者是精品研究所)。

那么,能不能只做财富管理业?也许是可以的,比如我手上有很多财富管理客户,并且很懂他们的需求,那么我为他们设计方案,并寻找资管产品(可以是我自己的产品,也可从外面去寻找),赚取服务费。

但是,对于大型机构来说,这样可能有点问题。因为这意味着没把上游“供应商”掌握在自己手中。万一“断供”呢?万一没找到合适的产品呢?因为一家大的机构,可能对上游资管产品的需求量是很大的,并且对产品丰裕度也要求很高。

所以,一种让人更有安全感的做法,自然是把上游也做下来,掌控在自己手里。自己要有很好的资产管理能力,尤其是主动管理能力。

有了资产管理能力后,万一找不到合适的投资标的呢?那么同样,再进一步,得把投资银行业务也做下来。而投资银行业务要做好,意味着手上必须掌握大量的企业客户,挖掘他们的融资需求,并为他们设计融资方案,完成投资标的的创设。简单地讲,需要对公业务很强,对公客户基础很好。并且,这些对公企业还得是些优质企业,才能提供优质的投资标的。

所以,最完美的状态:财富管理很强(这意味着高净值客户基础很强)、资产管理能力很强(尤其是主动管理能力)、投资银行业务很强(对公业务很强)。

能找到这样的机构吗?当然很难,甚至有点过于理想化了。这样的机构确实身边还不多见,至少国内估计该还没有一家机构敢举手。海外可能有更强的机构,比如摩根大通银行有这个潜力。

在大家都没通吃的情况下,强强联合是个好主意,优势互补。所以我们说“大财富”领域,“竞合关系”可能会成为一段时期内的主流。

总之,最好不要让财富管理业务单枪匹马上阵。

三、银行的抉择

然后回到银行业,还有个比较有意思的话题:如果一家银行财富管理业务很强,或者整个“大财富”很强,它的中间业务收入占比可能反而不会高。为什么?

假设有一家银行,手上掌握了很好的财富管理客户,为他们量身定做方案。同时,这银行又有很强的资产管理能力和对公企业客户资源,于是把上下游全做完了。

如果真有这么厉害的银行,那么它肯定拥有非常好的财富管理客户、资产管理机构(金融同业客户)、对公企业客户基础,那么这些客户肯定会在本行留下低成本、高稳定性的结算存款。这一点已经被很多优质银行证明了的。

高质量的财富管理业务,带来的不仅仅是佣金和手续费收入,还有客户存款,白花花的廉价存款。因为客户觉得你服务好,就愿意把主要结算户放在这里,然后便留存下来存款。这也就是我们在实践中看到的:财富管理业务不会分流存款,反而会增加存款。

此外,对于资产管理业、投资银行业也是一样。给同业客户、企业客户提供了很好的服务,那么资管产品的托管、企业客户的开户(比如证券发行的结算户)也都会过来。

这其实就是银行业最本源的一个要点:中间业务才是根本,综合服务到位了,存款是对银行优质服务的回馈。对个人、企业、同业客户,均是如此。财富管理业务,归根结底是为客户提供的优质服务的代表品种。

因此,如果财富管理业、资产管理业、投资银行业做得好的银行,哪怕其中一两样做得好,你肯定会得到充足的存款(这一点真让证券公司羡慕……券商即使做好了每一环节,也没有存款这种好东西)。

既然存款好,那么接下来就得开始考虑资产运用了,放贷款,或投资于债券或其他资产。于是,这家银行不知不觉又回到了传统的赛场:如何在有效控制风险的情况下获取更高回报。这才是银行业最核心的竞争力。于是,表内业务不会少的,也不会出现说中间业务占比过高的局面。

事实上,我们曾经深度研究过这些海外大行,他们的财富管理、资产管理业务的占比其实并不会特别高(显然不是因为他们没做好),详细请阅:《美国大型银行是怎么做财富管理的?》

这也就形成了另一种观点:商业银行的主营业务,永远是存贷款。先进的银行不是不做存贷款,而是用更厉害的手段获取了存贷款。

有些美国的大型银行非息收入占比很高,主要是因为有些资金没被用于放贷,而是用于交易业务,形成交易收入。当然,这其实也是表内业务。这些交易业务并不全是自己的方向性投资,很多是代客交易。所以,这也是一种服务。

因此,有两个推论:

不能简单觉得中间业务收入占比越高越好。除非你把优质的存款资源白白浪费于极差的投放,不追求息差收入,这相当于主动做低了净利息收入。恰恰相反,如果一家银行在掌握了优质负债后,还有很强的资产能力(当然是指在良好风控的情况下),赚取了净利息收入,那么它的中间业务收入占比肯定高不到哪去。

财富管理业务分部估值并不靠谱。财富管理业务的价值可能并不仅仅在于收费,而在于作为优质服务的一种,跟其他优质服务一起,帮银行获取了优质负债。如果银行能用得好这些负债,恰恰会让表内业务占比高起来。由于中间业务和表内业务之间的这种交错关系,缺乏相互之间的独立性,因此不具备分部估值的理论基础,要慎用此方法。

因此,最终的结论是:没有财富管理业务是不行的,但光靠财富管理业务也是不行的。我们最终希望能看到上下游通吃的、具有全面优秀的金融机构。

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑