本文来自微信公众号:明白知识(ID:mingbaizhishi),作者:明白知识er,题图来自视觉中国

超级富豪的任何一个举动,都会引发全球围观。

这不,7月20日,卸任亚马逊CEO的贝索斯(Jeff Bezos)又一次成为了世界关注的焦点。

在弟弟马克(Mark Bezos)、82岁的女飞行员玛丽·沃利·芬克(Wally Funk)和首位付费乘客——18岁的奥利弗·达门(Oliver Daemen)的陪同下,贝索斯乘坐自家公司研发的航天器登上了太空。

图片来源:CNN

贝索斯“上天”在互联网上成为了热门的讨论话题,特斯拉CEO马斯克(Elon Musk)便在社交平台上吐槽道:他只是去擦了一下太空边缘而已。

国际公认的地球大气层与外太空的边界线为卡门线(Kármán line),海拔高度为100km,而贝索斯的“新谢泼德号”(New Shepard)刚刚飞到106km,停留三分钟,擦了个边就回到地球,难怪马斯克要笑他。

不过,比起马斯克的玩笑话,美国民众对贝索斯的态度显然要尖刻得多。

在贝索斯宣布自己的太空计划后,互联网上迅速出现了“别让贝索斯回地球”的请愿。

请愿理由是:“亿万富翁不应该存在于地球或太空中,但如果他们选择了后者,就应该留在那里。”

截至7月21日,已经有超过18万名网友表达支持。

图片来源:change.org

美国民众对贝索斯的不满可谓由来已久,他在亚马逊内部实施的严苛管理政策,在疫情期间对员工采取的不当措施,都使他饱受批评。

众多批评中,最猛烈的声音莫过于指责贝索斯交税少。

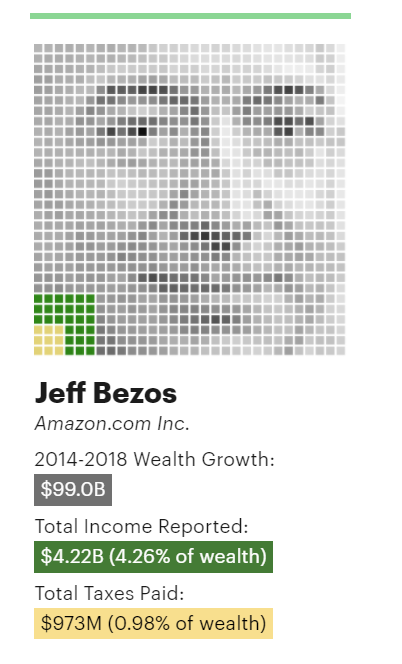

作为世界上最富有的人之一,贝索斯在在2014到2018年间,总共缴纳了9.7亿美元的税,这已经是个非常庞大的数字了。

但比起同时期他上涨了接近1000亿美元的身价来说,这个纳税比例又多少让普罗大众感到不满。

而在2007年和2011年,贝索斯甚至没有缴纳任何联邦个人所得税。

图片来源:ProPublica

时不时揶揄他的马斯克,缴纳的税也“并不多”。

同样是2014年到2018年,马斯克的身价上涨了139亿美元,但他总共“只”交了4.5亿美元的税。

身为超级大富豪的科技巨头,真是让普通人“羡慕嫉妒恨”,直呼富人逃税,贫富悬殊,社会不公,这才有了请愿让贝索斯上天,一去不返的奇葩活动。

难道,美国富人真的在逃税吗?

他们又是如何做到高收入、“低税收”的?

美国的富人在逃税吗?

严格地说,大多数美国富人阶层并没有在逃税,因为逃税是一种违反税法的行为。

之所以会看到越富的人,缴纳的税收越“少”,是因为美国的税收体制赋予了富人合法避税的权利。

是的,避税,而且是合法的。

2012年,股神巴菲特的秘书黛比·博萨内克(Debbie Bosanek,她从1993年起就是巴菲特的秘书)受到当时总统奥巴马的邀请,参加国情咨文演讲。

会后,有关博萨内克和巴菲特税收不平等的新闻炒翻了天。ABC新闻邀请两人接受采访,巴菲特也大方承认:秘书工作和自己一样努力,不过缴纳的税率是自己的两倍。

图片来源:ABC News

实际上,巴菲特的税率为17.4%,而秘书博萨内克则为35.8%,的确是两倍。

在这个大型凡尔赛现场,巴菲特还调侃道:

“以前人们总是说水涨船高,现在的事实是,水涨游艇高。”

(What has happened in recent years, we were told a rising tide would lift all boats, but the rising tide has lifted all yachts.)

一个是投资者、上市公司领导人,一个普通工薪阶层的秘书,二者的税率为什么会有如此大的差距呢?

而且,根据统计,在过去的40年里,美国富人阶层的税后收入增长了400%,而中等收入群体的税后收入仅仅增长了50%。这又是为什么呢?

原因在于美国的税率适用范围有不同的规定:

1. 普通的工薪阶层收入主要来自每月的工资和奖金,这部分收入的适用范围是个人所得税(personal income tax)。

在个人所得税领域,美国实行严格的超额累进税率,收入越高,所要承担的税率就越高。在美国,不同收入的人群承担的个人所得税率从10%到37%不等。

2. 对由资产升值而产生的收入,美国政府征收资产利得税(captial gains tax)。这一税种的税率同样与收入成正比,但最高税率仅仅是20%。

图片来源:Skloff

像巴菲特这样的超级富豪,其资产主要由持有的有价证券(股票、债券等)和不动产组成,他们主要的收入来源是这些固定资产的升值。

举例来讲,如果巴菲特卖掉一定数额的股票获得了100万美元的收入,他需要承担的税率是15%,需要缴纳的税款是15万美元。

而如果一个美国的未婚工薪阶层一年的工资收入是100万美元,他需要承担的税率是35%,需要缴纳的税款是35万美元。

资本利得税的税率不够高,这是美国的税收体制经常为人所诟病之处,但这还不是超级富豪合法避税的关键原因。

最核心的地方在于,富人的资产绝大部分不用交税。

实际上,美国的资本利得税只针对已经变现为实际收入的资产进行征税,而对于富豪们所持有的资产,无论它们怎么升值,只要没有被变卖,就不用承担任何税收。

譬如,贝索斯的个人资产近年来已经上涨到2000亿美元,这主要归功于其所持有的亚马逊股票的升值。但是如果贝索斯不卖掉他手里的任何股票获得实际的收入,他就不用为他自己资产的升值承担任何税收。

也就是说,像贝索斯这样的超级富豪,其所缴纳的税款与他的身价没有任何直接关系。他们所交的税,并不能直接反映出他们实际所拥有的财富。

为了直观地表现出富豪们没有缴纳与自己的财富相匹配的税收,美国研究机构ProPublica发明了“真实税率”(true tax rate)这一概念。

这一税率的计算方式为:

个人所缴税款/其在同一时期内的财富增值。

2021年6月,ProPublica披露了大量来自美国国税局的机密文件,这些文件揭露了美国的超级富豪们如何以合法手段避免缴纳巨额赋税。

图片来源:ProPublica

根据这一计算方式,2014到2018年间,贝索斯所承担的真实税率是0.98%,马斯克是3.27%,经常在公众面前号召要多征富人税的巴菲特只有0.10%。

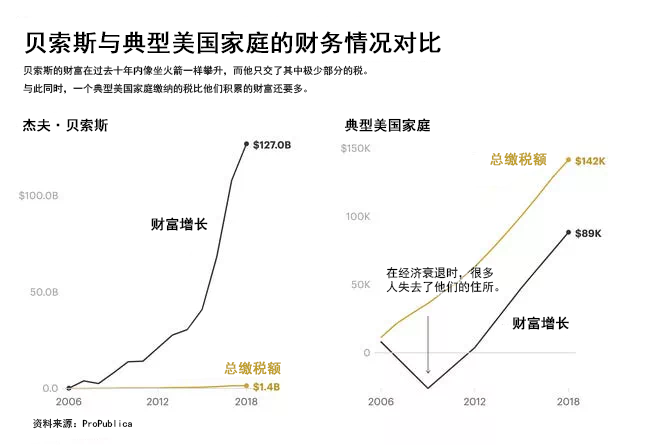

普通的美国人通常也会拥有一些固定的资产,如房子和少量证券,这些资产构成了他们的财富,这些财富也会增值,ProPublica也按照平均水平计算了美国普通工薪阶层的真实税率。

结论是,2006至2018年间,对于主要缴纳个人所得税的美国工薪阶层,他们在获得100美元财富增值的同时,需要缴纳160美元的税款。

但对于贝索斯而言,他只需要缴纳1.09美元。

图片来源:ProPublica

买,借,死:美国富人典型的“生活方式”

为了避免缴纳巨额的税款,美国的超级富豪们很少会出售自己手中的股票和不动产,因为这一类的收入需要承担相应的资本利得税。

同时,大部分富人也不会领取过高的工资收入,因为这类收入需要承担高额的个人所得税。

贝索斯每年从亚马逊领到的工资是8万美元;更夸张的是乔布斯,他在90年代重返苹果时的年薪是1美元!

问题来了,富人们既不轻易变卖资产,也不领高工资,那为什么美国人总是吐槽富人的奢侈生活?富人如何维持这种生活?

答案是贷款。

在美国,许多超级富豪都长期背负巨债,他们以自己的资产为抵押,从银行获得大量的贷款。

这些贷款既非工资收入,也非资产收入,因此不需要承担任何高额的税收。富豪们只需要按时偿还与他们本应缴纳的税款相比显得微不足道的贷款利息,便可以获得长期稳定的 “ 收入 ” 。

根据特斯拉公司的官方报告,2020年,马斯克抵押了9200万股的股票,这些股票价值约600亿美元,作为他进行高额贷款的抵押品。

在2016年和2017年,在福布斯富豪榜上排行40名的投资家卡尔·伊坎(Carl Icahn)没有缴纳任何的联邦税款,而他在美国银行的未偿贷款达到了12亿美元。

图片来源:Hedge Clippers

通过贷款,美国的超级富豪们能够以最小的税收损失维持高水平生活,他们同样可以拿这笔钱去投资,不断地增加自己的资产。

正如投资者莫里斯·珀尔(Morris Pearl)所说,如果你是一个亿万富翁,你其实并不需要任何收入;而如果你没有任何收入,那你就不用缴纳任何税款。

富人们乐意负上高额的债务以避免缴纳大量的税,他们为自己的生活免除了税收的烦扰。

留给他们唯一的问题就是怎么避免在死后交税了。

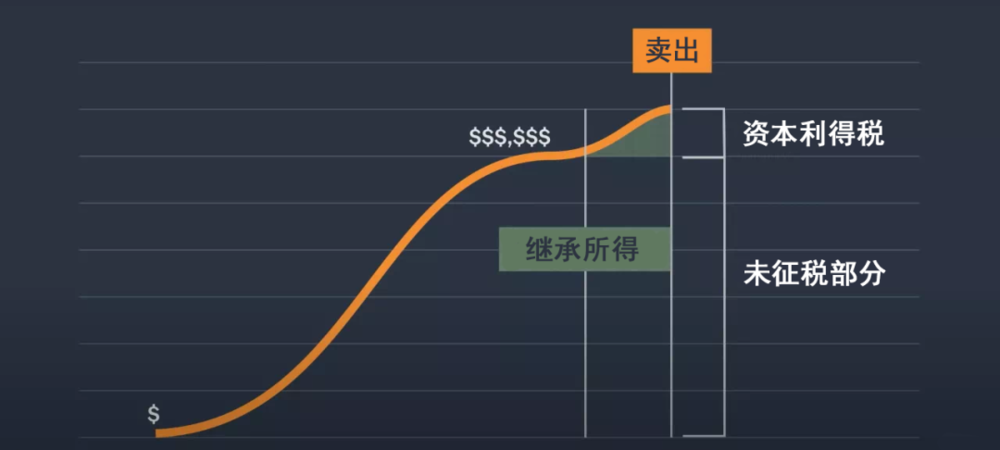

美国政府帮他们解决了最困难的一部分。在美国现行的税收制度中,有一个名为“递增基础”(step-up in basis)的法则饱受质疑。

根据这一法则,如果超级富豪的继承人们出售他们从上一辈人那里继承来的资产,只有他们在继承之后所获得的资产增值需要缴纳资本利得税,而他们父母所赚得的升值将不被纳入计算范围。

图片来源:Vox

举例来说,假设贝索斯以200万美元购入一间豪宅,在他去世时这间豪宅的价值上升到500万美元,而他的继承人决定在其价值600万美元时出售它,那他所缴纳的资本利得税以100万(600万~500万)美元为基础,而非400万(600万~200万)美元。

贝索斯所持有的大量亚马逊股票同样适用于这个规定,也就是说,在某种意义上,他的继承人最终会将他的税收全部免除。

当然在此之前,他需要先处理遗产税的问题。

美国对遗产的征收税率是40%,这个比例让许多人将遗产税视作向富人多征收的最后机会。

但实际情况是,从美国国税局的数据和一些研究报告来看,富人们可以轻而易举地规避差不多一半的遗产税。

很多时候,依靠信托,美国的超级富豪们可以在不支付遗产税的情况下,将大笔资金交给他们的继承人。

最终结果是,富人的绝大多数的财富可以完好无损地从上一代继承到下一代。

南加州大学的法律教授爱德华·麦卡弗里(Edward McCaffery)将这一整套流程总结为一个简明扼要的标语“买,借,死”(“buy,borrow,die”)。

富人应该多交税吗?

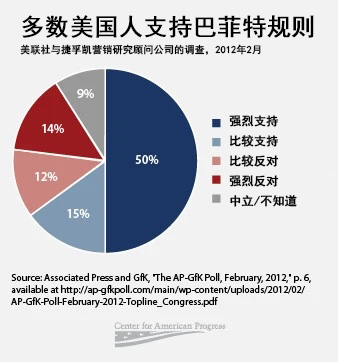

2012年,奥巴马在竞选连任时提出了著名的“巴菲特规则”(Buffett Rule),呼吁增加对百万富翁的征税。

说白了,就是:百万富翁承担的实际税率不应该低于普通工薪阶层。

奥巴马的税改方案尽管在坊间呼声很大,但最终没有实现,提案在参议院遭到否决。

图片来源:Center For American Progress

税收问题,表面是经济问题,本质还是一个政治问题。

20世纪60年代,林登·约翰逊(Lyndon Johnson)总统的财政部长约瑟夫·巴尔(Joseph Barr)在即将离任时透露,有155名收入超过20万美元(相当于今天的160万美元)的美国人没有缴纳任何税款。

这一事件震惊了整个美国。

此后,虽然美国国会通过了一些改革,想要给富人加税,但由于民主党和共和党在政治理念上的差异,对富人的税收政策经常出现反复。

总体来说,民主党更为积极地提高对富人的税率,以推行他们在竞选时经常允诺的高福利政策;而共和党人出于增强社会经济活力的考虑,倾向于将整个社会的税率维持在一个较低的水平。

一句话就是,高福利高税收,低福利低税收。

这两种倾向在最近几年表现得更为明显:

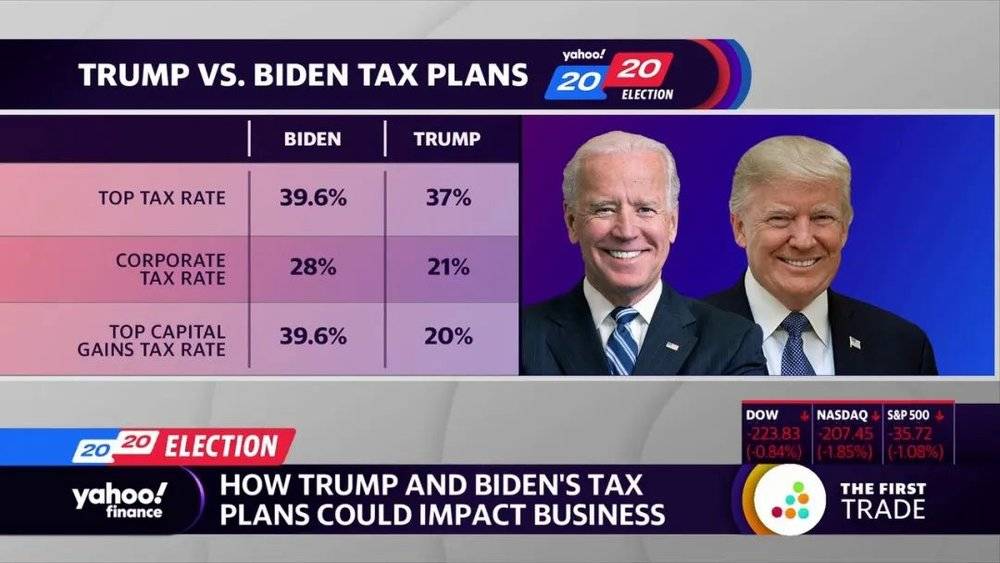

共和党的川普在执政时期,通过了一系列减税法案,个人所得税和资本利得税的最高税率都有所降低;

而民主党的拜登甫一上台,就决定进行大规模税收改革。他和内阁宣称,要推行一系列向富人加税的政策,其中就包括将年收入超100万美元者的资本利得税率从目前的20%提高到39.6%。

图片来源:Yahoo Finance

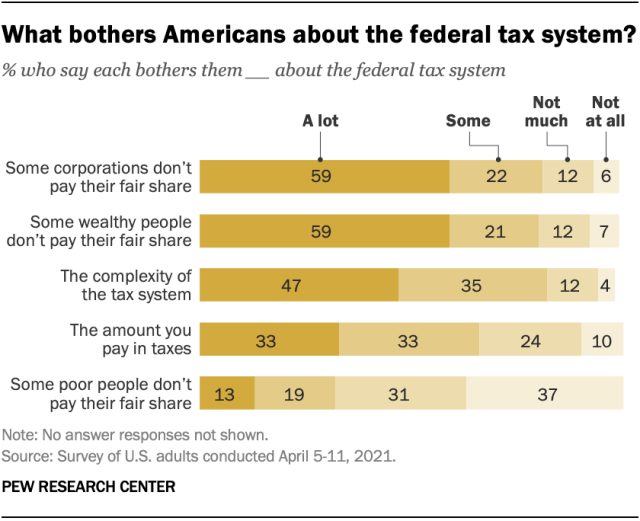

拜登的政策,除了沿袭民主党的执政理念外,也一定程度上反映了当下美国民众对税收的不满。

皮尤研究中心(Pew Research Center)在2021年4月发布的一项调查中显示,近60%的受访民众对大公司和富人没有缴纳他们应缴的税款而感到担忧。

图片来源:Pew Research Center

美国税收制度非常繁杂,比起普通人,富人的收入结构更加多样,还可以聘请专业的财务团队制定避税方案,合法避税,这也是贝索斯和马斯克能够在一些特定的年份完全避免缴纳任何所得税的原因。

到底该不该向富人多征税,这个问题始终困扰着美国人。

归根结底,这个问题背后依然是税收与福利之间的张力。

从历史的经验来看,给富人加税虽然可以暂时增加财政收入,维持高福利制度,却会造成更大的问题(何况,提高税率未必能长期增加政府收入,参见《欠债的美国该怎么办?》)。

一方面,富人所拥有的资本通常拥有较高的回报率,能够促进就业和社会生产,带来庞大的社会正面效应;给富人加税会降低投资热情,甚至逼迫他们将资产向国外转移,最终影响经济的良好运行。

另一方面,由于富人处于整个社会金字塔的最顶端,在社会生产领域有着绝对的控制权,同时又不用承担太高的消费压力,因此给他们增加的赋税压力,很大可能将会通过工资和物价水平的改变下移到普通中产阶级和底层民众身上,最终反而降低社会的消费活力。

故而,长期来看,将整个社会的税率保持在一个较低水平,将会更有效地提高经济的活力。

而从福利事业的角度来看,即使政府从富人手中征得了更多的税款,一个冗杂的官僚系统能否高效率地将这些资金用于公共事业和社会福利的建设,也是问题。

在美国,由于拥有较为完善的慈善基金会制度,很多时候,企业家以专业的市场化模式做公益事业要比政府更灵活,也更有效率(参见《盖茨夫妇宣布离婚,财产分割之外,我们更应关注这个》)。

因此,富人为社会创造的价值并不能仅仅用他们上缴的税款来衡量,而一味提高对高收入人群的税率,未必真正有益于经济和公共事业的发展。

美国虽然一直是一个低福利、贫富分化较大的国家,但也是个充满竞争活力的国家(关于自由与福利的关系,参见《自由与福利之间,人们选择了用脚投票》),向富人多征税,无疑会削弱经济活力。

不仅如此,在合法交易中所获得的财富,属于个人私产。对财产权的破坏,本质就是对个人权利的破坏。

正如经济学家哈耶克所说:

“哪里没有财产权,哪里就没有正义。”

当位于社会上层的富人的财产权也遭到侵害时,处于底层的穷人们,又有什么理由会认为,更严重的侵害行为不会发生在自己身上呢?

参考资料

The Secret IRS Files: Trove of Never-Before-Seen Records Reveal How the Wealthiest Avoid Income Tax. ProPublica. 2021-06-08.

Top tax frustrations for Americans: The feeling that some corporations, wealthy people don't pay fair share. Pew Research Center. 2021-04-30.

Biden Leans Into Plans to Tax the Rich. The New York Times. 2021-05-28.

Capital Gains Tax Definition & How to Calculate CGT. Investopedia. 2019-05-24.

Buffett says he's still paying lower tax rate than his secretary. CNN. 2013-03-04.

本文来自微信公众号:明白知识(ID:mingbaizhishi),作者:明白知识er