本文来自微信公众号:家办新智点(ID:foinsight),作者:foinsight,题图来自:《英雄本色》剧照截图

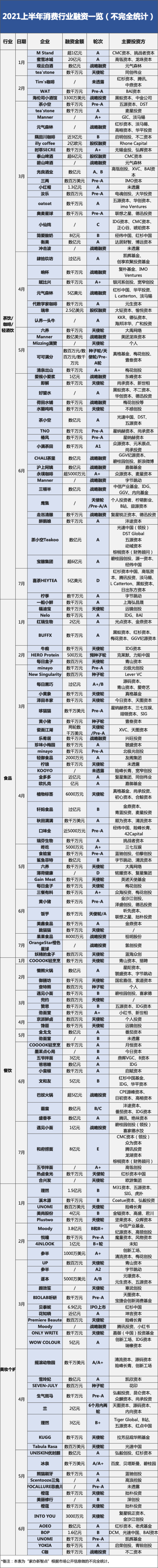

消费投资有多火?

一家投资机构如果说自己不看消费赛道,似乎就要被市场淘汰了;一个投资人如果说不投消费,似乎已变成了“古典投资人”。

而寡淡的创投市场也迎来久违的亢奋,千亿估值、万店模型、万亿赛道……这种我们在过去O2O、共享经济等“大风口”中才能见到的宏大叙事,回来了。

“所有消费赛道都值得重做一遍”,很多创业者和投资人会把这句话挂在嘴边。于是,糕点铺、拉面馆、水饺店……成为资本追捧的香饽饽。甚至如果有一天,楼下的煎饼摊如果资本化了,你也不要惊奇。

然而,大风口之下往往隐藏着大泡沫和大风险。在访谈了近30位家族办公室从业者及GP负责人之后,《家办新智点》特撰写此文,我们想提醒家族办公室(以下简称“家办”)在投资消费赛道时:Be Cool。

一、“市梦率”

“过去,我想和很多大佬吃饭简直是奢望。现在,很多人主动过来拜访。”王勃告诉《家办新智点》。王勃是番茄资本管理合伙人,从去年开始,他几乎每天都要接待好几波LP和GP,其中不乏“大佬”。

坐了六年冷板凳,垂直于餐饮供应链赛道的番茄资本熬来了大风口,成为了名副其实的“当红辣子鸡”。这也使得他们能挖掘出水下的早期黑马企业,比如中式糕点项目“墨茉点心局”。

“6月初,墨茉点心局估值25亿元;隔了一周,又传出50亿元的估值;又隔一周传出10亿美金。即便如此,许多机构也抢不到份额。”一位投资人向《家办新智点》感叹道。

放烟雾弹是企业融资常用的套路,因此估值难免有些水分,但这依然“贵得吓人”。因为截至7月初,墨茉点心局仅15家门店,这意味着,单店估值至少超过1亿元。

殊不知,墨茉点心局去年8月才成立以来,彼时番茄资本以估值500万元投资了第一轮。一年不到,估值翻了500倍左右。

估值“跳涨”的不仅有墨茉点心局,主打精品咖啡的Manner Coffee是另外一个典型案例。继瑞幸咖啡爆雷之后,众多资本跃跃欲试,希望再造一个本土咖啡连锁品牌,毕竟在许多投资人看来,本土咖啡市场足够大,有机会诞生千亿市值的公司。

多个消息源向《家办新智点》透露,在过去的三个多月时间里,Manner Coffee的估值开始跳涨,从13亿美元,到20亿美元,再到最近的30亿美元。而这种跳涨没有逻辑可循,因为Manner Coffee的开店速度并没有跳涨。截至目前,Manner Coffee门店数不足200家。

估值跳涨也成为了消费项目融资的一大亮点,比如最近完成融资的面类快餐品牌“遇见小面”,在融资宣传稿中写道,“新一轮距上一轮披露仅过去三个多月时间,此轮融资过后投后估值约为前一轮的三倍。”

而在粉面赛道,被追捧的不止遇见小面。上个月,五爷拌面官宣融资3个亿后,于7月14日又宣布获高瓴创投的A+轮融资;紧接着,霸蛮宣布已完成亿元人民币B+轮和C轮融资;随后,和府捞面宣布完成近8亿元E轮融资。而拉面这个传统行业也成为了资本“新宠”,马记永、陈香贵、张拉拉等拉面品牌获得了融资。

此外,气泡水、低度酒、新茶饮、精品咖啡、植物奶、植物肉、蛋白棒……“所有消费赛道都值得重做一遍”,每个消费细分赛道都涌入了一批投资人。

资本涌入的一个直接结果就是过去的估值体系被打乱。据《家办新智点》了解,相比2017~2018年,当下消费类项目的估值平均贵了3倍左右,明星项目甚至高出5倍以上。

过去的一年多里,很多一级市场消费类项目的估值标准都提高了很多,许多投资人往往都能接受20~30倍的市盈率(PE),5~6 的市销率(PS)。“明星项目贵得‘离谱’,估值常常‘一口价’,根本没有讨价还价的余地。”某投资人告诉《家办新智点》。

“预支估值”法也陡然流行。估值通常是基于一个项目当年或下一年的财务数据,“预支估值”则是基于2年甚至5年后,这个项目在拿到融资扩张后的理想财务数据。

也许用“市梦率”一词来表达更准确,那就是投资人相不相信这个团队能做到理想中的财务数据,相不相信这个细分赛道能诞生百亿甚至千亿市值公司。

“你用原来正常的估值标准去看项目,别人以为你不正常,以为你不懂行。”一位家办资深从业者自嘲自己是“古典投资人”。

看不懂的不仅仅是家办从业者,就连泡泡玛特的天使投资人麦刚也有点看不懂当下的消费投资了,“一家公司把雪糕研发做得好,还是雪糕公司吗?如果还是,我们就应该用消费品公司的模型来估值,而不是把消费品公司和消费科技公司混为一谈。”

二、资本能加速发展,也能加速死亡

“手中有粮,心中不慌”,高估值、高额融资或许能让创业者短暂热闹一下。

然而,长期来看,这种热闹很难持续。“在这场消费投资盛宴中,创业者需警惕的是自己很容易被套,短期的高估值也不意味着创业成功。”麦刚提醒消费创业者。

同样,在加华资本创始合伙人宋向前看来,估值不等于市值,市值不等于价值。“不盈利的企业本质上都是在耍流氓,时间会狠狠地抽你的耳光。所有企业都逃不过时间这把度尺,时间自会恒定一切价值。” 宋向前向《家办新智点》表示。

消费创业者和投资人必须共同回答一个问题:资本能改变什么,又改变不了什么。

资本可以加速一个企业的信息化、数字化等需要砸钱的业务进程。然而人才培养、组织化建设等关键环节很难被加速。当一个企业走得太快,便会碰到各种问题,比如团队和产品的发展跟不上融资的节奏。

而当企业一旦被资本“绑架”,所有简单的东西都会变复杂,动作必然会变形。这时候,资本加速出的往往不是发展,而是死亡。

其中,成长期的消费项目风险系数尤其高。因为许多消费项目没有对照标的,无法量化高估值背后的风险;同时,项目本身蕴藏风险,因为当下的市场环境下,诞生一家年销售额5亿的新消费品牌并非一件易事;更何况,一旦企业未来发展不及预期,IPO或并购无望,将面临巨大难题。

而GP也必须慎重考虑另外一个问题:投资估值离谱的明星项目是可以赚到名,关键是面子有了,里子谁给你补?毕竟,GP最终是要给LP赚钱的。

“现在很多消费投资赚钱的方式就是赚资本的钱,我先投,只要有下一个机构来接盘,我就可以赚到钱。通过项目怎么赚钱?很多项目已经预支5年后的估值,谁知道到时候能不能达到。”一个投资人向《家办新智点》道出了一个赤裸而残酷的游戏规则:击鼓传花。

然而“击鼓传花”总会有尽头。一个家办从业者告诉《家办新智点》,当所有消费品类被重做了一遍后,早期消费项目便没有太多机会了,AB轮成长阶段的消费项目会变得更加内卷,于是产业大洗牌,新项目越来越少,老项目估值越来越高。但是不可能有那么多标的跑出来,于是过去曾被热捧的明星公司会变成一个平庸公司,甚至是倒掉。

而最终,曾经的收割者沦为被收割者。

三、“你当投资人是白痴吗?”

方凡(化名)在一家投资机构任公关负责人。

工作缘故,她常能旁听投资人谈论投资消费赛道的逻辑。

有时,她听得一愣一愣的,觉得这些逻辑真是厉害;有时,她又觉得这些逻辑让人困惑。“逻辑和新名词听多了,我们似乎渐渐变得没有了常识。你一点不觉得,这对消费者可能是没用的。”

“创业者需要创业,投资人需要投资,各自在各自的逻辑里陷得越来越深,以至于慢慢丢掉了常识。”方凡常常疑惑,“到底是消费者需要升级,还是VC和创业者想升级?”

方凡的疑惑不无道理,因为当下的消费项目扎堆,产品同质化严重。比如,低度酒品牌层出不穷,并纷获融资。又比如,新茶饮、新烘焙、拉面、宠物用品等消费赛道,新品牌扎堆,并备受资本热捧。

而热钱的涌入,也让一些以投机为目的的创业者大量涌现。

Leo(化名)是一家家办的负责人,3年前开始重仓消费赛道,投资过黑马基金,也直投过项目。最近在看消费项目的过程中,遇到了一些以投机为目的的To VC型创业者。“想挣快钱的消费创业者,越来越多了。”Leo称。

这些投机创业者,过去从未在消费领域深耕,然而履历光鲜。他们深谙资本但心理:投资人喜欢投什么,自己就做什么。很多人创业初心并非做实事,而是融资和捞钱。

更有甚者,刷单和数据造假。

某家办一级市场负责人马茗(化名)在尽调完3家低度酒项目后,直呼“太气了,想骂人”。因为在她看来,这些公司的刷单数据完全超越常识。市场上,一瓶低度酒的客单价通常为80元~120元。然而,这3家的数据曲线图却显示,A公司客单价为1600元;B公司客单价为2000元;C公司更甚,直接刷出了6000元的客单价。

“你当投资人是白痴吗?”马茗非常气愤,“这些人不洞察消费者,不打磨产品,却将精力耗费在了数据造假和融资圈钱上。”

在马茗看来,刷单没有带来任何用户和价值,且成本不菲。通常,花费300万元的刷单费用,只能刷出约400万的销量。每刷一单,浪费的都是投资人的钱。

然而,一些有着刷单行为的公司,却获得了主流机构的投资。

在马茗看来,只要GP稍微做下尽调,便可一眼看出端倪。因为这并非私密数据,天猫、京东等线上平台均可查询。“我会质疑GP,你们是在用心做投资吗?”马茗说。

另一个家办从业者方敏(化名)则早已对刷单造假见怪不怪了,仿佛这已经成为了行业的“潜规则”。

“当所有人都在刷单,你不刷单,你就是那个傻子。”方敏说。在他看来,许多创业公司如果刷单,还有机会获得下一轮融资,公司还能接着存活下去;如果不刷单,公司或许就是死路一条。

“那你说,到底该向左走,还是向右走?” 方敏反问。

四、“怪圈”

Rain(化名)是某家办一级市场的负责人,他最近因为GP“抢项目”有点伤神。

他所在的家办投资了多个消费赛道的GP,其中两家GP最近在争夺同一个消费项目,并竞相抬价。

“终归是我们的钱,”Rain叹息道。不过,转念一想,如果这两家GP不激烈争抢,或许该项目会被其他GP捷足先登。想到这,虽然心中有万般无奈,他却稍稍释然了些。

这不是他一个人所面临的窘境。在全球流动性过剩的大背景下,优质资产越来越紧缺。而随着新人群的崛起、需求升级或分级、国产替代等大潮兴起,消费行业成为拉动经济增长的重要引擎。

此外,全球黑天鹅事件频发,资本也更愿意追逐具备确定性增长的行业,消费赛道便是其一。因为通常来讲,消费企业拥有稳定的现金流,不需要疯狂烧钱,即使估值贵一些,也不至于本金荡然无存,同时还能获得相对确定性的回报。

再加上TMT、在线教育等赛道红利消失甚至“趴窝”,投资机构纷纷拉响了消费赛道“争夺战”。麦刚告诉《家办新智点》,当下有些投消费的投资人或许就是前几年投人工智能的投资人,他们将原来的募资PPT改了改又重新向LP募资。如今,很少有投资机构再提对消费行业的旧印象——“行业过于传统,无法指数级增长”。

头部平台型基金“铺赛道”的打法,也使消费行业的估值水涨船高。头部机构超募现象频现,动辄以百亿计,投资压力远大于募资压力。钱多、人多、品牌响,头部机构对项目争夺的激烈程度前所未有,投资“更狼性”,“更饥渴”。

近日,一家早期投资机构刚尽调完一个某天猫小二出身的创始团队时,却发现被某头部机构截了胡。在只有团队,没有产品和数据的情况下,该项目以1亿元估值拿到了该头部机构的投资,而过去这家机构只投成熟期。

“头部机构资金体量够大,有时甚至可以不计成本,因为他们不担心投贵,只担心没投到。”星途证券合伙人杨雨晨告诉《家办新智点》。

腾讯、字节跳动、美团等CVC更是一股强劲的力量,在消费投资上愈战愈勇。

腾讯多次强调,“衣食住行”的消费赛道早已成为战略布局的“关键城池”,近年来腾讯亦愈发注重对新生事物的布局,如生鲜电商、社区团购,便利店、化妆品连锁,新消费品牌等。

背靠美团的龙珠资本,也在消费赛道攻城略地,投资了喜茶、蜜雪冰城、Manner、谊品生鲜、乐禾食品和幸福西饼等诸多明星项目。

字节跳动亦在新消费领域出手频频。近几年,字节跳动财务投资与战略投资并行,活跃度堪比一线VC,在消费和内容流量紧密捆绑的当下,字节跳动对大消费领域的布局,亦是为了让内容离商业更近,完善商业化布局。

很快投资人就发现,消费创业者都不够用了。因为消费品牌和产品本身需要经过长时间培育才能成熟,优质项目本就供给不足,再加上优质项目自我造血能力很强,对资本的需求并不强。

于是,这进入了一个“怪圈”:为了能抢到优质项目的份额,投资机构必须抬价,优质项目看到自己被哄抢之后,就愈加惜售,投资机构就再次抬价,循环往复。

五、泡沫下可能孕育着伟大的企业

风口乍起,猪都能飞起来;然而,往往风口一过,便是一地鸡毛。

热闹非凡的消费投资盛宴,还将持续多久?

“只要一级市场还未陷入熊市,消费投资热度就会持续。”复旦大学经济学院客座教授洪伟力称。

在洪伟力看来,一级市场消费项目的估值热度,会随着整个一二级资本市场的流动性而调整。如果仍有流动性,消费投资热度便会存在;如果流动性边际收缩,便会出现阶段性的泡沫退潮。

而且,无论是宏观层面,经济增速依赖消费与内需;还是微观层面,高瓴、红杉等巨头手握巨额资金,每年必须“花出去”,所以,消费投资并不会短期内“凉凉”,子弹还会再飞一会儿。

更何况,消费企业与互联网企业的属性并不相同。

互联网企业属于赢者通吃、强者恒强。过去O2O、共享单车等行业出现了巨大泡沫,是因为这些企业并未极大触动原始业态。虽然通过凶猛的补贴能一时间吸引大量的消费者,短暂地冲击了线下业态的发展,但补贴一旦停止,消费者便对平台没有了任何忠诚度,而最终这些企业并没有并购价值。

但消费企业不同,多数消费企业拥有一定的现金流,不需要采用大规模烧钱补贴的方式做生意。即使某个细分行业已有第一名存在,未来市场上排名二三四名的企业也仍有机会,甚至出现风水轮流转的情况。

譬如,饮料行业中,过去,可口可乐、康师傅、农夫山泉等饮料巨头更新产品速度很慢;随着国产新锐消费品牌的冲击,饮料巨头公司开始快速更新产品和口味,促进了行业的流动和创新。

再譬如,奶粉行业中,诞生了2000亿市值的飞鹤奶粉。“新消费品牌的创业逐渐走完从0到1的过程,各个细分领域都涌现出了几个头部玩家,从1到100的过程中会涌现真正伟大的公司,即使当下估值较高,未来也会创造更高的市值。”高鹄资本管理合伙人金明称。

此外,市场永远都在变化,过去合理的估值,不一定意味着未来的合理性。当下估值不合理,也不意味着一家公司不是好公司。更何况,许多伟大的企业都诞生于泡沫之中。譬如,尽管O2O行业曾一地鸡毛,却也诞生了美团这样的公司。

然而,大部分投资人都会“赌”错,因为如果大部分人都能赌对的话,风险投资这个行业就不复存在了。

(《家办新智点》注:文内部分人名为化名。)

本文来自微信公众号:家办新智点(ID:foinsight),作者:foinsight