本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑,头图来自:视觉中国

经常会被投资者问到,各种利率、流动性是如何影响股票市场的?

我们平时讨论流动性,很多时候指的是银行间货币市场的流动性,但是,这个市场不交易股票(该市场主要是用基础货币交易债券),这个市场的主要参与者是商业银行,也是不直接玩股票的,这个市场的资金直接流向股市的渠道也不多(一些机构投资者可以从银行间市场融资,然后用于投资股票,但量极少)。所以,这个流动性宽或紧,跟股票市场几乎没有直接关联。

但有重要的间接关联。因为,任何资产(包括股票在内)的定价,最终都可以理解为未来现金流折现,那么就会用到折现率,而折现率中又必然包括无风险利率。而银行间货币市场是形成无风险利率的重要交易场所。

所以,流动性宽松提升股票估值,是通过无风险利率下行的逻辑(而不是说这些宽松的资金真去买股票了)。

上学时学习资产估值时,无风险利率一般就偷懒,直接使用国债利率。其实,折现率中的无风险利率其实是代表着机会成本的概念。也就是说,你这笔资产的收益率至少得超过我的机会成本(比如以国债利率代表),要不然我做这笔投资是不划算的。

但现实中,尤其在中国,国债并不是大部分投资者的主流投资品种,因此拿国债利率充当无风险利率不太合理。当然,做模型时,若对精度要求不高,这样使用问题也不大。但如果真的要细究无风险利率,那么就得回答一个问题:国内大部分机构投资者的主要机会成本是啥?

这个问题可以翻译成人话:这些投资者的资金不投资股票时,平时会投放什么无风险资产(或接近无风险的极低风险资产)。

我想了想,中国投资者(或大部分老百姓)的无风险投资品种,大概有这些东西:

存款、货币市场基金(背后是高等级短期债券和同业存款)、银行理财产品(尤其是里面的现金管理类理财产品,投向与货币市场基金类似,平时称为“类货基”)、信托产品、高等级债券等。

存款中,我们又要选择一些利率敏感型的品种。比如活期存款,大部分人存活期肯定不是因为了其利息,而是结算的需要,不属于利率敏感型的品种,所以可以将其排除在外。

那么剩下的利率敏感型的品种,包括定期存款、结构性存款、靠档计息存款等。

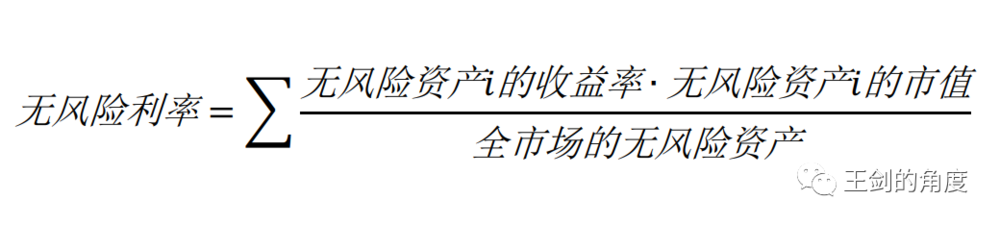

最终,一位投资者的无风险利率,可以用他自己的无风险投资的收益率。当然,如果衡量一项资产的市场价值,可以选取市场上全部无风险资产,收集它们的收益率,然后按各类资产的部市值进行加权平均。这是我们估计全市场无风险利率的一种思路。

思路定下来后,我们开始观察这种全市场无风险利率的走势。无风险利率发生变化,主要有两种原因:

某些重要的无风险资产类别,收益率下降。

某些重要的无风险资产类别,因为不再是无风险的,而被剔除出去;或者,这类资产就是因故消失了……

然后,我们可以看到,近几年,上面两种事情都在发生,因此,整体上驱动了无风险利率显著下降。

1. 无风险资产收益率下降

较为典型的,就是去年因为抗击疫情,货币政策宽松,银行间市场的利率下降,因此货基、类货基、债券等品种的收益率显著下降。这些数据是非常容易观察的。

此外,6月11日,银保监会和央行联合发布《关于规范现金管理类理财产品管理有关事项的通知》,对类货基的监管正式落地。按照此新规要求,类货基的收益率将会显著回落,可能会落到接近货基的水平,也就不是特别高了。因此,这也是一种收益率回落,只不过它不是靠货币宽松,而是靠监管从严。

2. 被剔除出无风险资产(或消失)

主要是在新的监管条件下,尤其是资管新规“打破刚兑”的要求下,很多原本被市场视为无风险(或几乎无风险)的产品,现在不再是无风险了,于是它们也就被剔除出了无风险负资产的名单。

比如,银行理财产品,净值化转型之后,将会转变为类似公募基金那样的产品,自然就不再是无风险资产了。类似的情况还包括信托产品,曾经收益率很高,现在也不再是无风险了。

再比如,结构性存款,本身就是一笔定期存款加上一笔结构(一般是衍生品),它本来就不是无风险的(因为那笔结构收益不确定)。但以前,银行其实做的是假结构,本质是高息揽存,于是就成了收益率不错的无风险资产。去年年底开始,监管部门开始整顿结构性存款,要么回归有风险的真正结构,要么就压缩,于是,也慢慢剔除出无风险资产了。

类似的情况还包括靠档计息存款、互联网存款等,本质上都是高息揽存,近年都在被取缔,慢慢消失于市场了。

3. 最新动态

当原来收益率较高的这些产品,要么收益率回落,要么被取缔之后,真正被纳入无风险资产列表的品种就少了,收益率也低了,于是最后计算出来的无风险利率就会低很多。

而最新的一件事情,是6月21日,银行业的市场利率定价自律机制优化了存款利率自律上限的确定方式,在新的方式下,存款利率自律上限“有升有降”,半年及以内的短端定期存款和大额存单利率的自律上限有所上升,一年以上的长端利率自律上限有所下降。尤其是期限较长的定期存款品种,利率下降幅度较大。定期存款无疑是最具代表性的无风险资产之一,它的利率下降,当然也是能够驱使无风险利率下降的。

综上,这几年,随着高收益、无风险(或几乎无风险)的品种消失,或收益率下降,那么全社会的无风险利率是下降的。所以,这也能够解释近几年部分股票估值上升。

走到今天,不规范产品(类货基、高息揽存产品等)的规范整顿文件已悉数出台,该剔除出无风险资产列表的东西也基本上都剔除了,很多无风险资产的收益率也已处于历史低位了,那么,无风险利率再进一步下降的空间变小。所以,再进一步拔估值就得注意风险了。

全文没有给出计算示范,但过程不难,感兴趣的朋友可自行试算。

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑