本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:国信证券银行团队分析师王剑、陈俊良、田维韦,题图来自:视觉中国

一、我国银行手续费净收入占比不高

手续费净收入是轻资产收入。银行的收入分为两部分:一部分是利息净收入和投资收益等非息收入,这些收入的产生依赖于资产负债表,是重资产业务带来的收入,也是商业银行传统的收入来源;一部分是手续费净收入,是手续费收入与相应支出轧差后的净值,银行的手续费支出主要来自银行卡及结算清算等业务。手续费收入既包括传统的收入,比如银行卡手续费等,也包括一些混业收入,比如财富管理业务手续费、投行业务手续费等。这些收入的特点是不依赖于表内资产,属于轻资产收入。

我国银行手续费净收入占比为16%。我国银行业的收入结构中,手续费净收入在营业收入中的占比近几年经历了先升后降的阶段。不过需要注意的是,虽然银行手续费净收入占比一度超过20%,但其中大量手续费收入并非真正的手续费收入,而是银行将部分本质上是利息收入的收入计入了手续费收入中,主要是两部分:一是信用卡分期手续费收入,这部分收入实际上依赖于信用卡透支,本质上是利息收入;二是理财业务收入,由于“资管新规”之前理财产品都是刚性兑付的,与表内存款区别不大,因此这部分收入本质上也是利息净收入。

2020年理财业务净值化转型已经过半,而且最新的会计政策要求银行将信用卡分期手续费计入利息收入中,因此2020年的手续费收入比较真实地反映了我国商业银行的手续费收入情况。从新口径数据中可以看到,上市银行的手续费净收入占比总体大约只有16%。

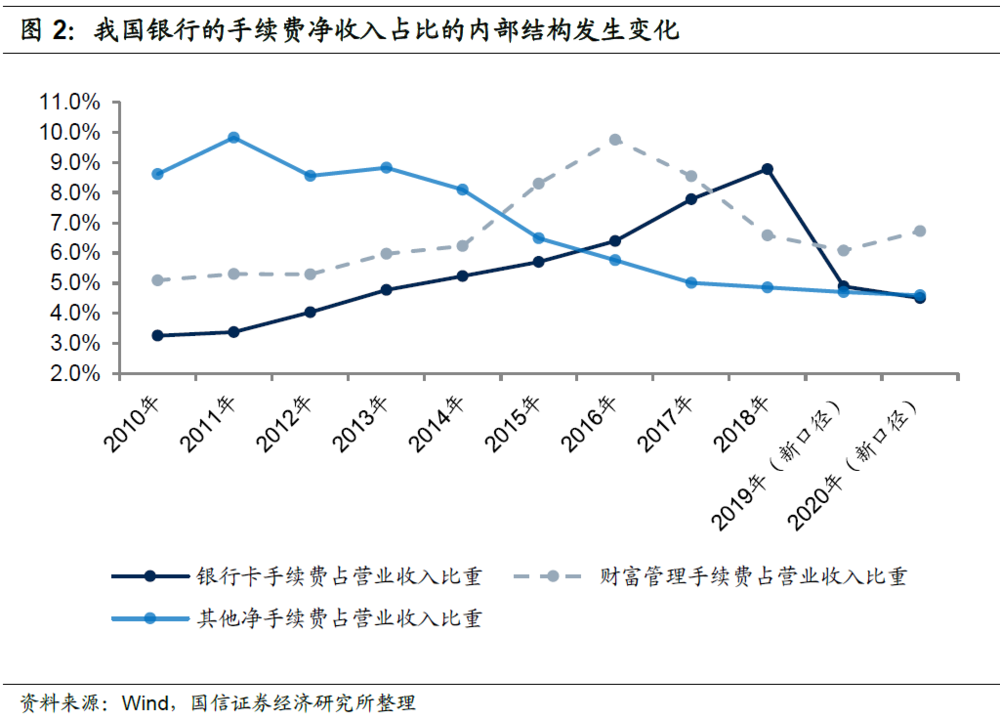

零售业务是手续费净收入的重要来源。虽然2020年手续费净收入占比跟2010年看起来差别不大,但内部结构有较大变化。近几年来,随着资产管理业务的发展,2020年银行手续费净收入中的理财和财富管理业务收入占比明显更高;而随着非现金支付的快速发展,银行卡手续费收入占比也有所提升;而由于银行“减费让利”的不断推进,以对公为主的其他手续费净收入占比不断降低。如此一来,零售业务便成了手续费净收入的主要来源。

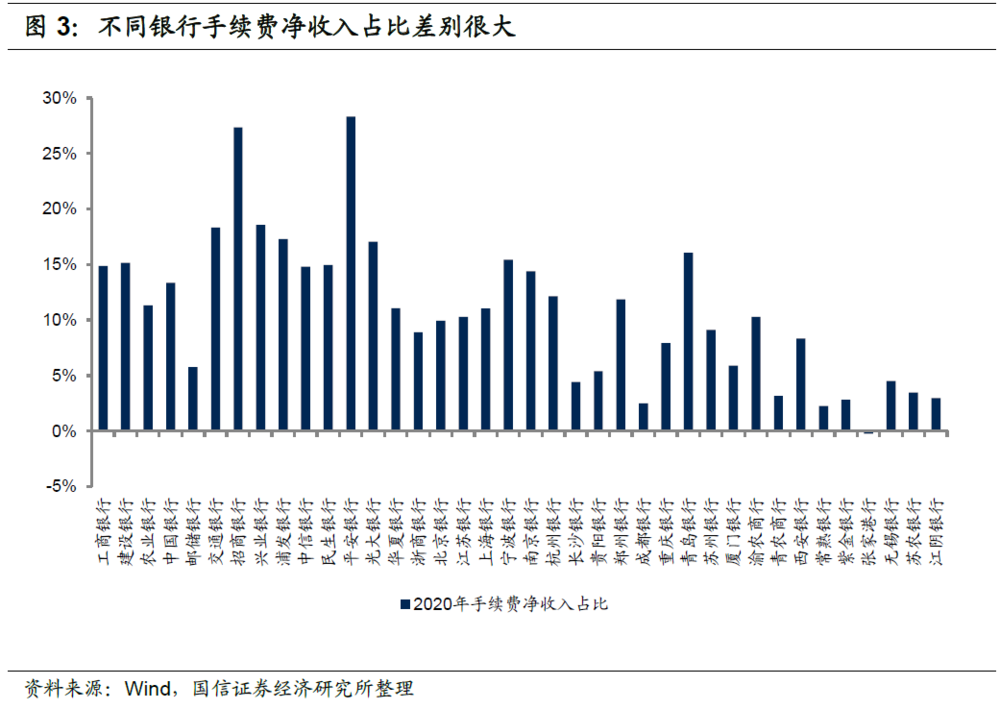

分银行来看,2020年不同银行之间手续费净收入占比差异很大。由于银行的手续费净收入主要来自零售业务,因此以零售业务见长的银行,如招商银行、平安银行,手续费净收入占比超过25%,而以对公业务为主的中小银行,手续费净收入占比普遍不足10%。

以上是国内情况。我们接下来分析境外成熟银行体系的情况,探讨一个问题:境外银行的手续费净收入占比和结构是什么样的,我国银行业还有哪些方面存在提升空间?

二、美国银行业手续费净收入观察

1. 美国银行业手续费净收入占比远高于我国

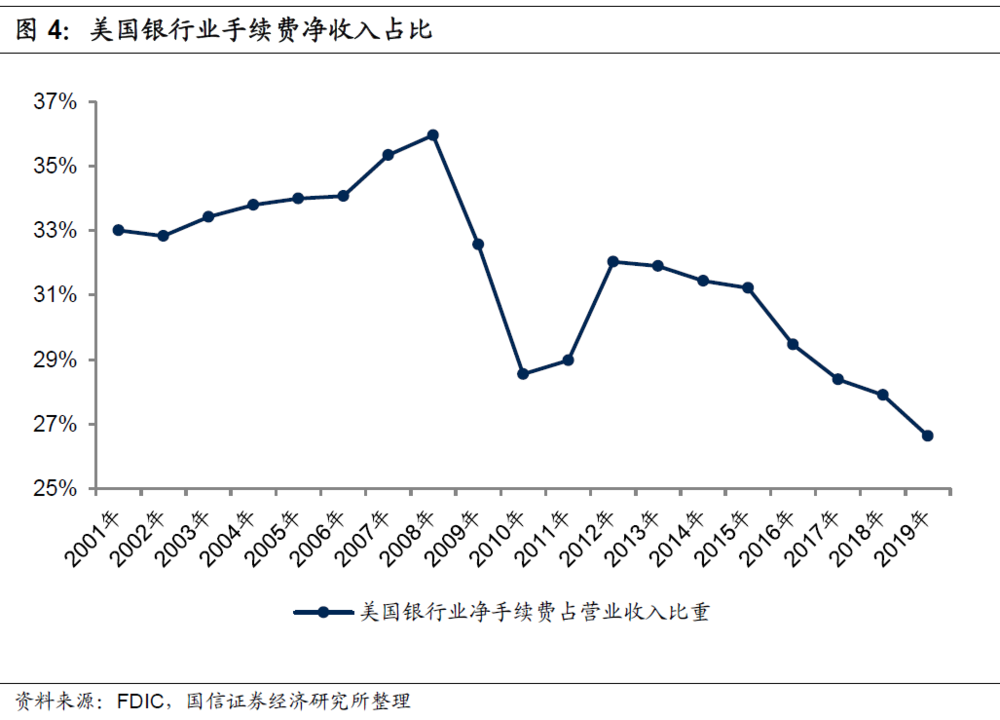

从行业整体数据来看,美国银行业手续费净收入占比近几年虽然持续降低,但仍然有27%,比我国银行业手续费净收入占比高出11个百分点。其中手续费净收入占比的降低,主要是因为次贷危机之后美国银行业的资产证券化业务收入减少,比如2001年时资产证券化业务收入占比是6.2%,2019年降至0.5%。

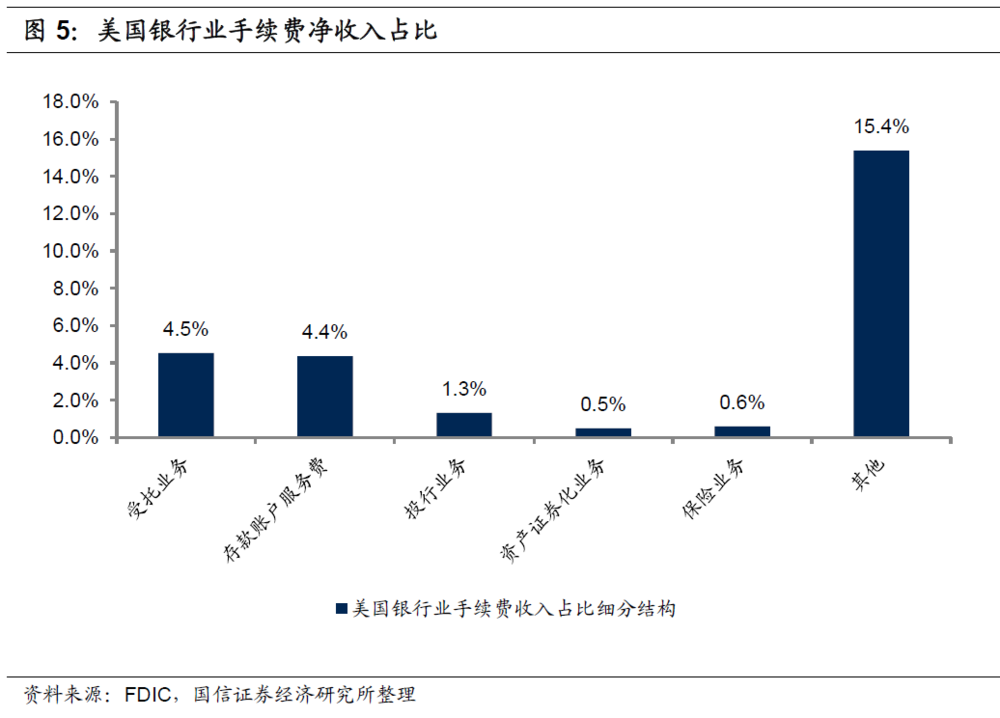

除存款账户服务费和资产证券化业务与商业银行传统表内业务高度关联外,剩余的手续费收入主要来自混业经营,包括受托业务、投行业务、保险业务等。

由于行业整体数据披露不够详细,尤其是“其他”占比过高,说明其收入结构划分可能存在一些问题,因此我们通过几家上市银行的详细报表数据,观察美国主要银行的手续费收入结构。由于2020年数据受疫情影响不具有代表性,我们以2019年报数据进行分析。

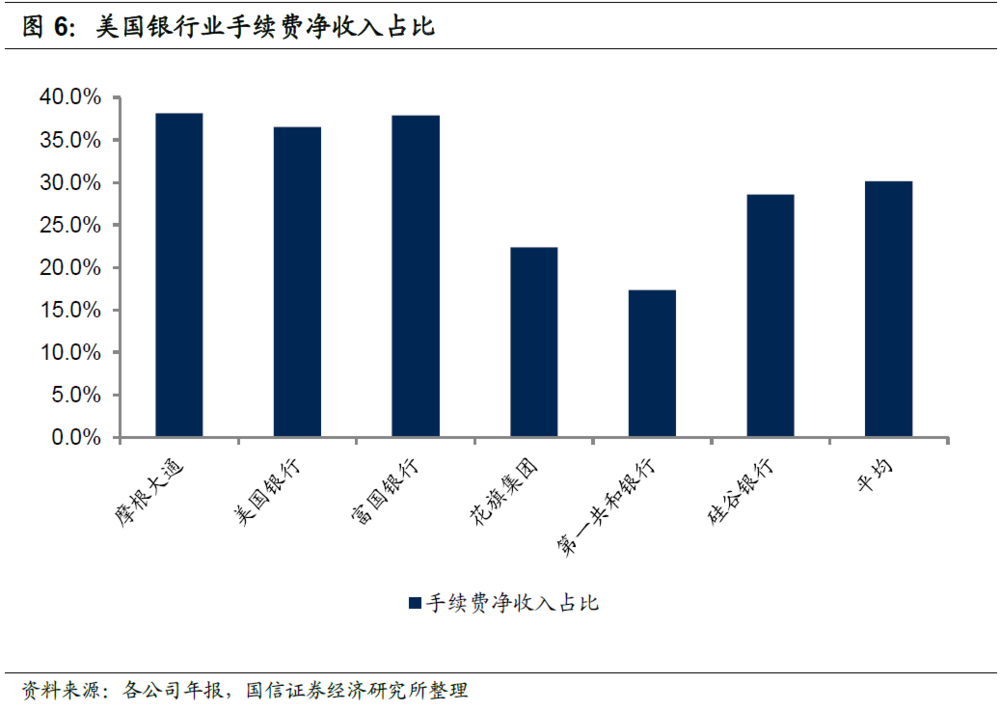

从数据来看,几家美国银行的手续费净收入占比有高有低,平均占比达到30%,跟FDIC披露的全行业数据接近,说明样本银行的数据比较有代表性。

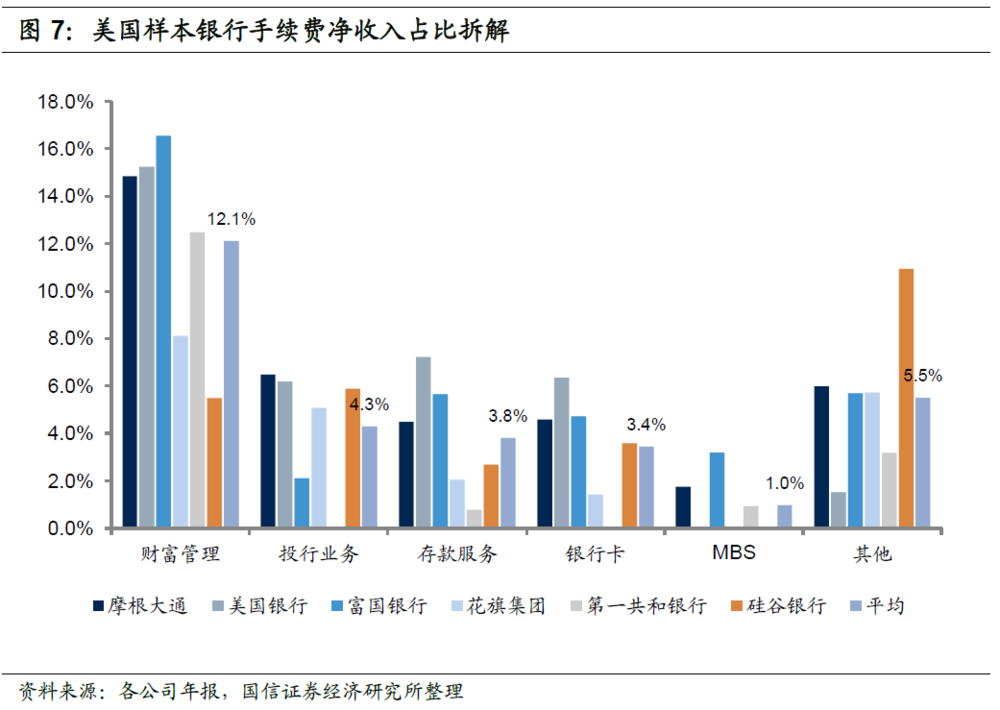

2. 财富管理是手续费净收入的最大来源

从样本银行的手续费净收入结构来看,最多的依然是财富管理收入(包括投资管理、经纪业务、托管等)。平均来看,财富管理收入占到营业收入的12%;其次是投行业务收入,占比大约在4%左右;接下来是传统的存款服务费、银行卡净收入,其他的收入占比则很低。对我国而言,银行卡业务手续费收入占比已经较高,而由于分业经营的限制以及大量服务的免费提供,目前来看只有财富管理业务收入有进一步提升的空间。

美国几家样本银行的财富管理收入差异非常大,比如摩根大通的收入主要来自投资管理,而以交叉销售出名的富国银行则主要来自经纪业务。

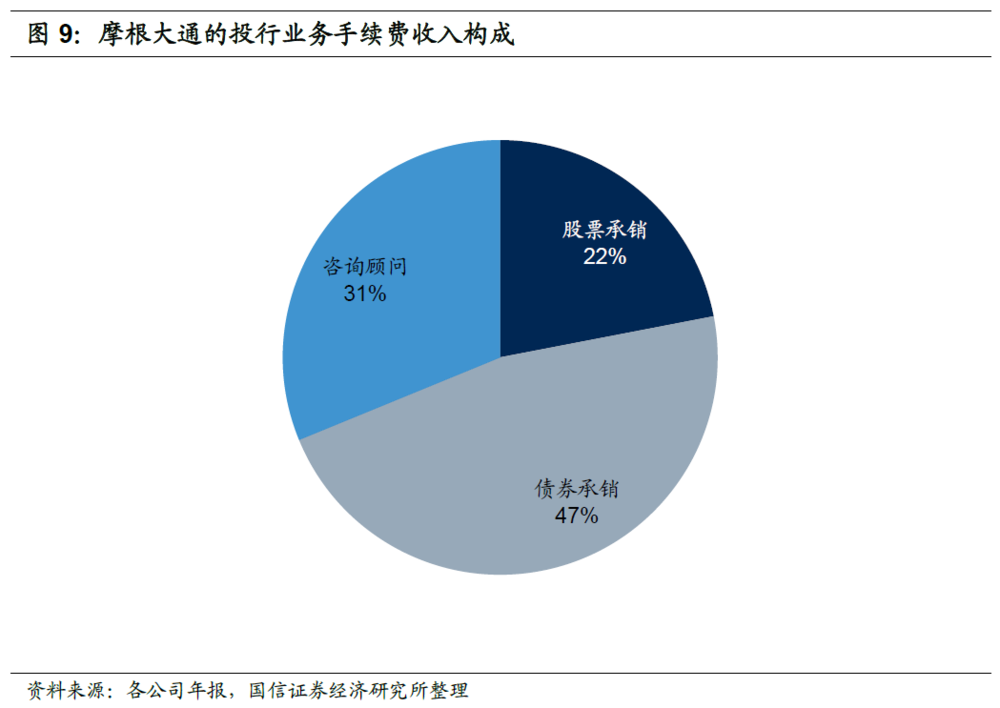

另一方面,在允许混业经营的情况下,银行的投行业务手续费收入占比高于我国,包括股票承销和对公司合并、收购、重组等提供咨询顾问的手续费。当然,与财富管理业务以手续费收入为主不同,投行业务还会产生一些依赖于表内资产的收入,如做市业务等,但这些业务仍依赖于表内资产,对提升公司的ROE水平帮助不大。

三、日本银行业手续费净收入观察

1. 日本银行业手续费净收入占比分化,大型银行较多

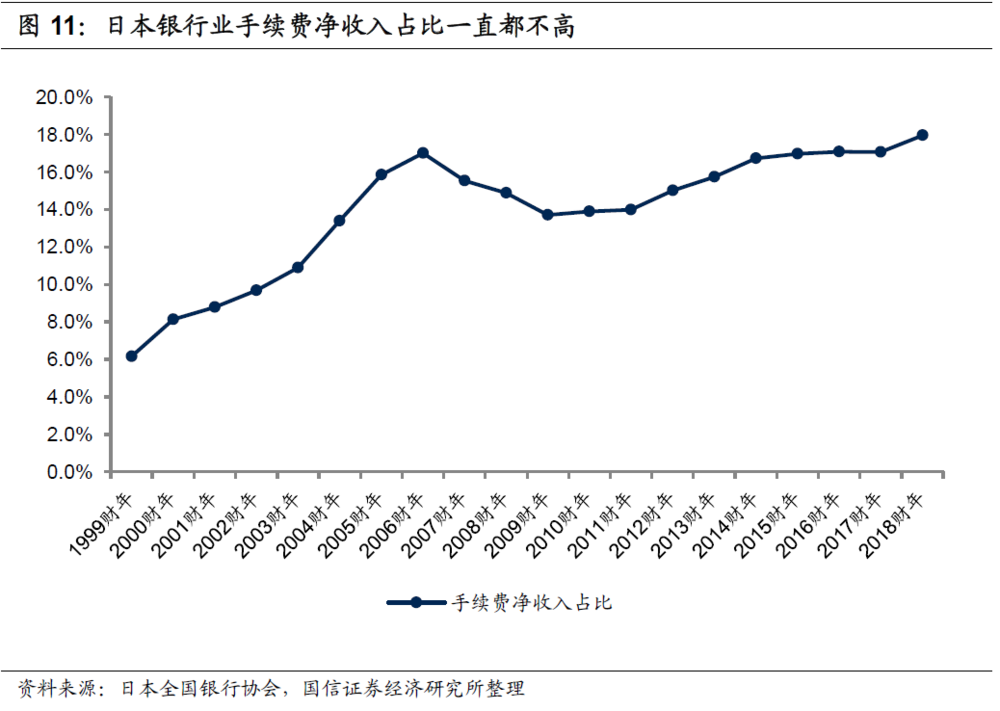

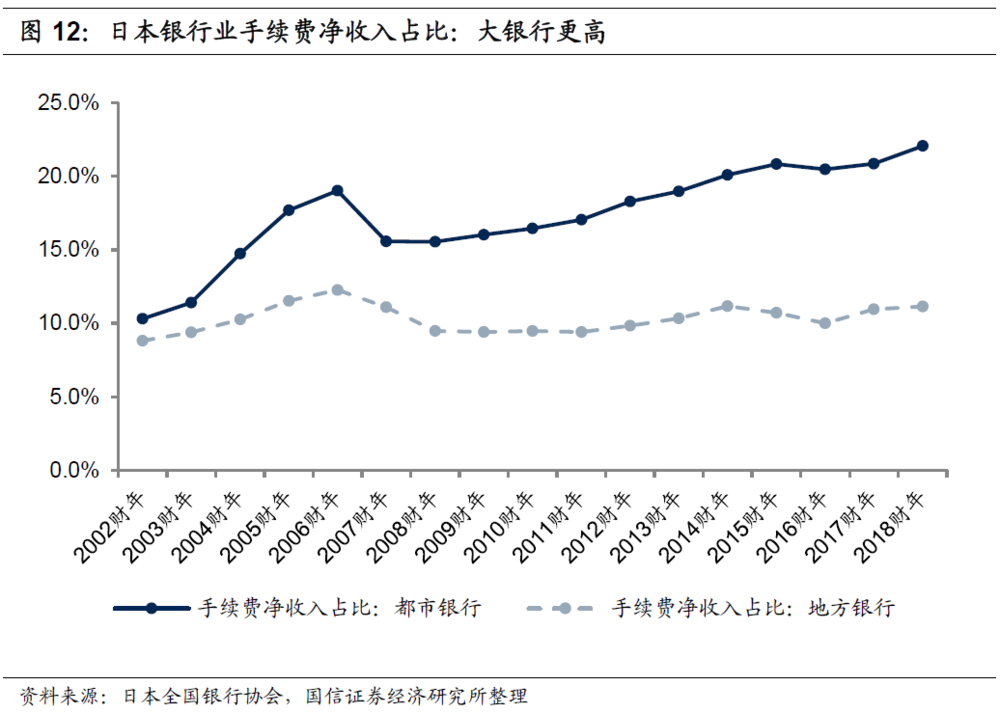

从行业整体数据来看,日本银行业的手续费净收入占比在1999财年(结束于2000年一季末,其他年份类推)~2006财年持续提升,之后保持稳定,但占比不高,2018财年手续费净收入占营业收入的比重为18%,跟我国接近,并不高。但日本不同类型银行之间的手续费净收入占比差别较大,大型金融集团的手续费净收入占比还是很高的,而中小银行占比则较低。

2. 手续费来源传统银行业务为主,大金融集团财富管理收入多

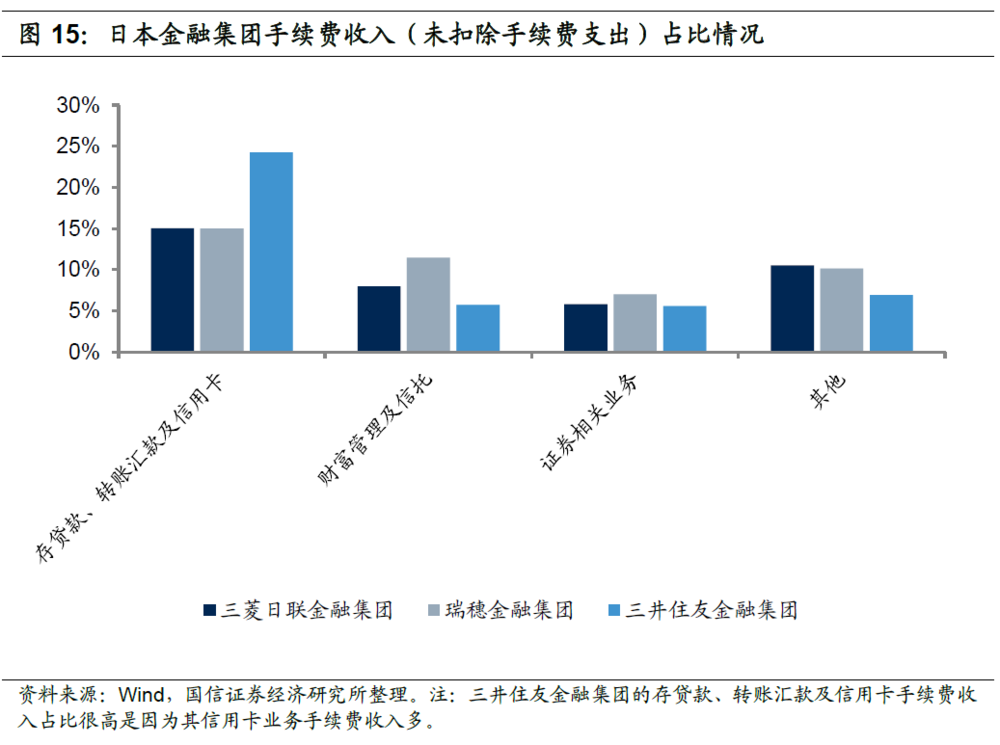

日本未披露银行业手续费构成的细节,因此我们同样通过几家上市银行的详细报表数据,观察日本主要银行的手续费收入结构。从数据来看:

日本商业银行的手续费净收入占比大致在12%左右。以青空银行为例,其主要手续费收入来自传统的银行业务,跟我国银行差不多。

日本几家大的金融集团手续费净收入占比高达33%左右,但与我们预想差别很大——这些金融集团的手续费收入依然以传统商业银行业务(包括存贷款服务、转账汇款和信用卡等)为主。当然,这几家银行的财富管理业务手续费收入占比还是明显高于我国平均水平,尤其是考虑到证券相关业务中有相当一部分是投资信托的销售及托管收入。我们估计其财富管理业务相关的手续费收入占比应该在10%以上,跟美国几家银行的平均水平接近。

总的来看,日本的商业银行手续费净收入以传统收入为主,而金融集团通过混业经营获得了更多的财富管理业务收入以及一些杂项收入,因此手续费收入占比更高。他们的传统手续费收入占比仍然非常大,但对我国银行来讲难以复制。

四、欧洲银行业手续费收入结构观察

1. 不同国家差别大

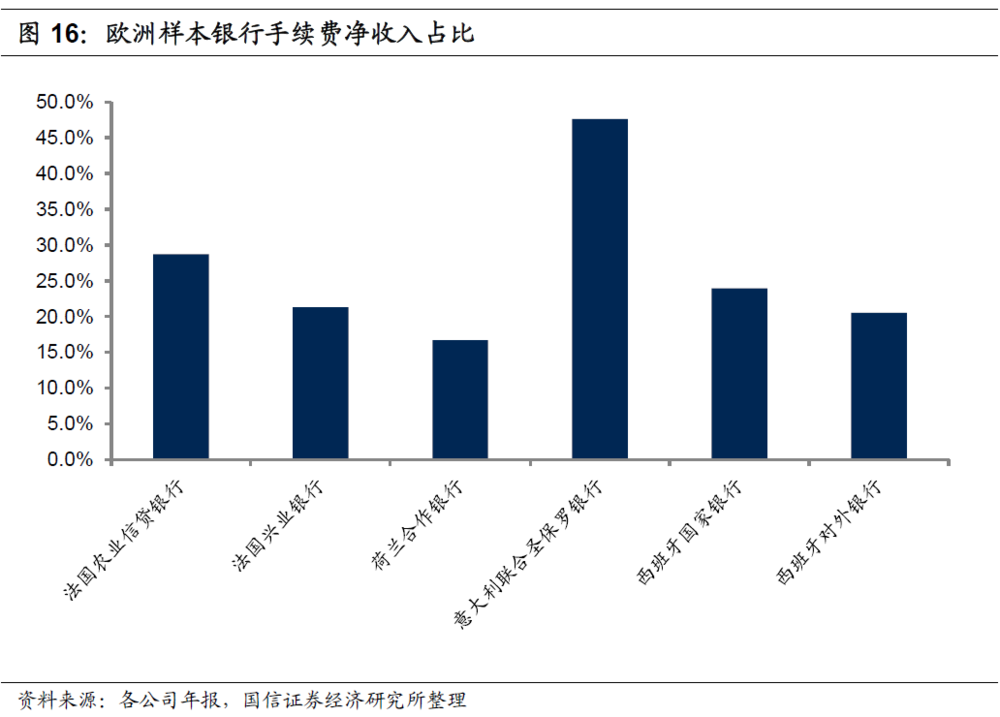

欧洲没有统一的行业数据,因此我们通过几家大型上市银行的详细报表数据来观察欧洲地区主要银行的手续费收入结构。从几家样本银行2019年数据来看,几家欧洲银行的手续费净收入占比有高有低,平均占比达到29%。其中最低的是荷兰合作银行的17%,比我国的一些银行还低;最高的意大利联合圣保罗银行手续费净收入占比则达到48%。

2. 手续费大多以传统商业银行业务为主

由于不同国家的银行报表披露内容差异很大,我们分国家来观察手续费净收入的结构。需要注意的是,欧洲很多银行都是混业经营,因此虽然名字中有银行字样,但实际上属于金融集团,并不是我们所理解的商业银行。

法国的两家银行手续费净收入占比均超过20%,但与我们预想的不同,一是他们的手续费收入基本都来自传统银行业务(包括支付、账户服务、信用卡、信贷承诺等),而我国银行在“减费让利”的要求下,这类业务收入占比已经非常低;二是不同银行差别很大,法国农业信贷银行的财富管理业务手续费净收入较多,占比约10%,但法国兴业银行则很低。

荷兰合作银行的手续费净收入占比很低,且主要是传统银行业务收入,几乎没有财富管理业务收入。

西班牙的两家银行的手续费及佣金收入也主要来自传统商业银行业务,其来自财富管理业务的收入比重不算很高,而且大部分都是保险销售佣金。

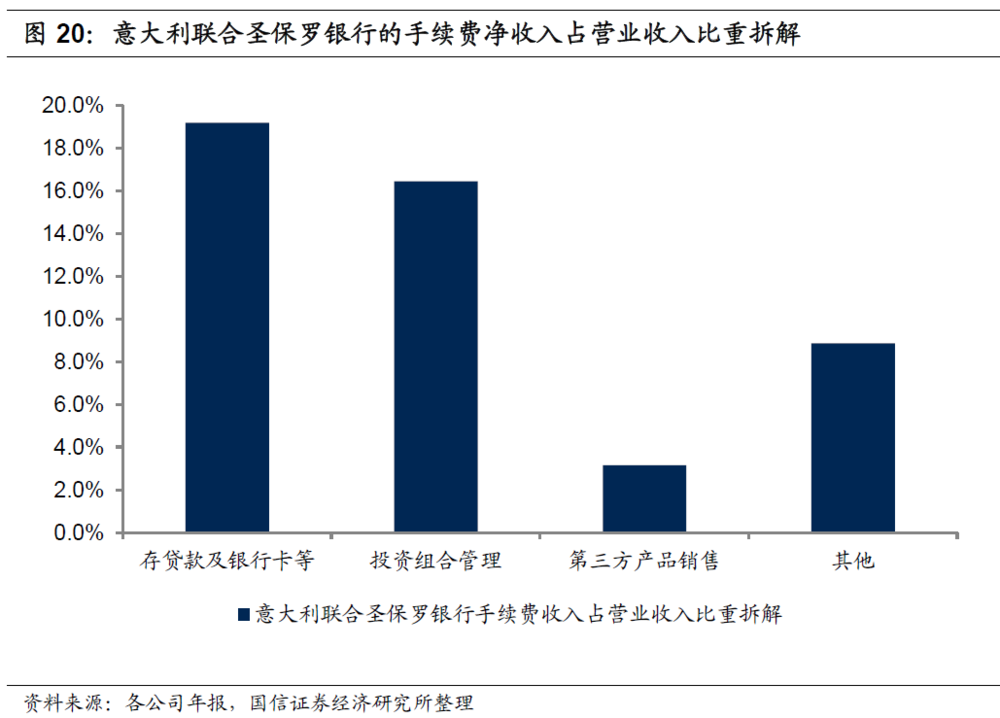

在这几家银行中,财富管理业务手续费收入占比最高的是意大利联合圣保罗银行,其财富管理业务收入占比与美国几家大银行接近。意大利联合圣保罗银行的手续费及佣金净收入占比高达48%,不过其中最多的就两项:一是传统商业银行相关的存贷款、银行卡等手续费净收入,另一项则是资产管理业务收入,主要来自私人银行和资产管理子公司Eurizon Capital这两项业务。

其中Eurizon Capital是联合圣保罗银行旗下的专业资产管理机构,2019年末AUM达到2658亿欧元,相当于集团总资产的33%。

总的来看,欧洲地区的银行手续费净收入占比较高,但以传统商业银行业务为主,跟日本比较类似。欧洲地区不同银行在财富管理业务方面的收入占比差异很大,但即便是混业程度较深,其诸多以银行为主体的金融集团的手续费收入仍然主要来自传统商业银行业务。

五、总结:关注财富管理手续费,仍需重视利息净收入

总体来看,我们认为:

从全球范围来看,手续费净收入主要来自两块:一是财富管理业务。目前海外商业银行的财富管理业务以投资管理为主要收入来源(比如以摩根大通为代表的大部分银行),我国商业银行以简单产品销售为主要收入来源。

从海外经验来看,纯产品渠道的业务门槛不高、竞争激烈,相关业务的手续费率非常低,倒逼银行向投资顾问模式转型以为客户提供更多增值服务,同时在需求旺盛的情况下向产业链上游延伸发展资产管理业务,相关分析可以参考我们前期报告《财富管理行业系列专题:美国大型银行财富管理借鉴》。

二是传统的商业银行业务,如存款账户、贷款担保及承诺、银行卡、转账汇款等,但受市场竞争及“减费让利”等影响,我国商业银行的此类业务收入占比不算高,未来发展空间预计也不大。

与市场预期的不同,长期来看,虽然我国商业银行的手续费净收入占比较国外而言仍有一定提升空间,但利息净收入以及依赖于表内资产的投资收益等仍将是商业银行最核心的收入来源。利息净收入的增长长期来看主要靠资产规模扩张,而资产规模的有效扩张受限于两个因素:一是网点扩张空间,二是ROE对资本内生增长能力的约束。

因此那些仍有网点扩张空间、竞争优势明显从而能够保持高ROE水平的中小银行,仍然是最值得关注的投资标的。美国近些年银行业大牛股第一共和银行、硅谷银行也是靠着资产规模的快速扩张实现股价快速增长(详情参考我们前期报告《海外银行业镜鉴系列:寻找21世纪美国银行中的明珠》《硅谷银行:高科技企业的专业服务银行》)。

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:国信证券银行团队分析师王剑、陈俊良、田维韦