本文来自微信公众号:财经十一人(ID:caijingEleven),作者:刘建中、郑慧、陈嘉瑶,头图来自:视觉中国

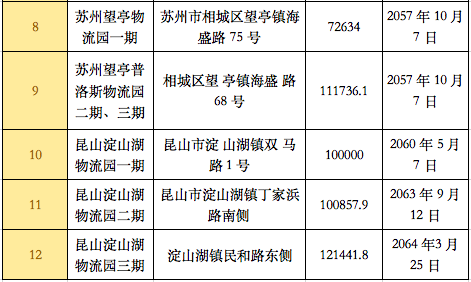

A股投资者不熟悉REITs,对物流地产REITs更加陌生。但因为普洛斯是物流地产行业的霸主,普洛斯REIT是上交所第一只“仓储物流类”REITs,许多中小投资者仍然跃跃欲试。

普洛斯REIT(508056.SH)的全称为“中金普洛斯仓储物流封闭式基础设施证券投资基金”,基金管理人是中金基金管理有限公司,原始权益人是普洛斯中国控股有限公司(下称普洛斯中国)。普洛斯中国是中国境内最大的仓储物流企业。截至2020年底,它拥有已建成建筑面积3170万平方米,约是行业第二名万纬物流的5倍。

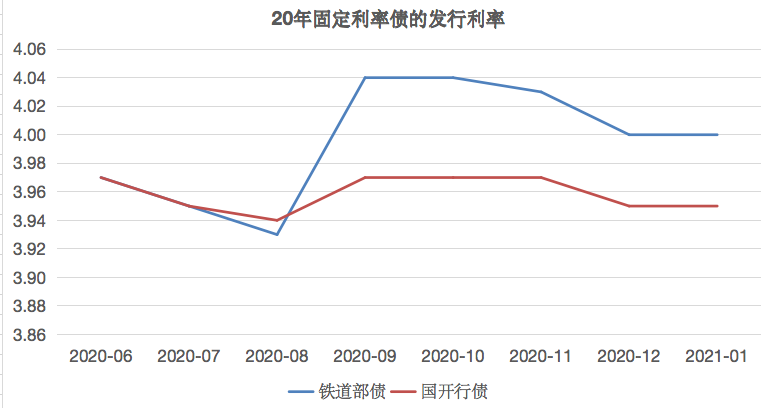

普洛斯REIT的基础设施资产由7处普洛斯仓储物流园组成,总建筑面积约70万平方米,估值约53.46亿元。

经过向大型机构投资者的前期询价,普洛斯REIT发行价定为3.89元/每份,共发行15亿份,募资规模为58.35亿元。

普洛斯中国通过此REITs的发行受益良多。首先,原账面价值12.08亿元的固定资产通过重估,升值为53.46亿元。其次,盘活固定资产,获得了大量自由资金。而且,REITs发行之后,普洛斯中国仍然掌握着这7个物流园的管理权。

中金基金通过此REITs的发行,可以拓展产品类型,而且每年获得约6000万元的管理费。

普洛斯REIT的发行利好普洛斯中国,利好中金基金,但普通投资者购买普洛斯REIT能否从中受益,需要具体分析。目前,大部分投资者既不熟悉REITs,也不熟悉物流地产,对其风险缺乏认知。

财经十一人总结出普洛斯REIT的四个特点,希望能帮助投资者正确决策。

一、普洛斯REIT基金管理费比同行高1到5倍

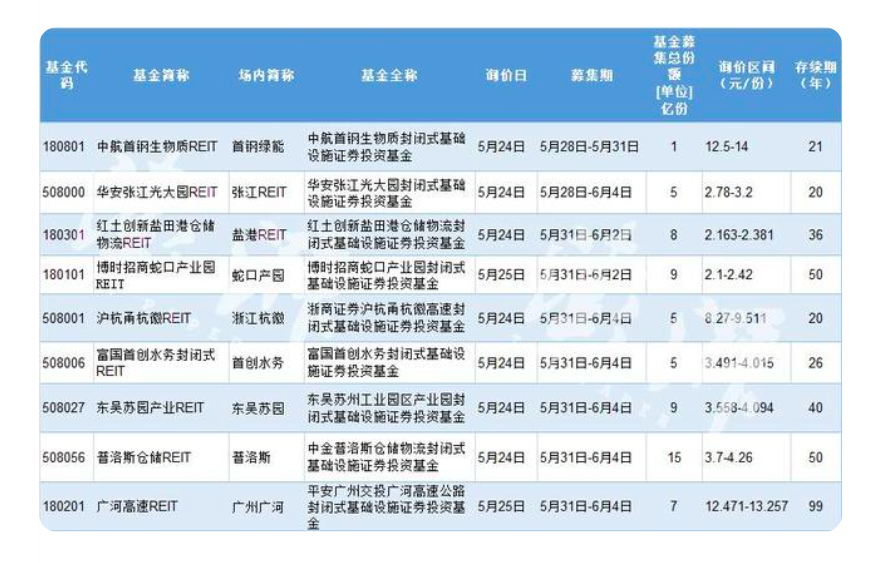

公募REITs的基金管理费,普遍采用固定管理费加上浮动管理费的模式。通常情况下,固定管理费大于浮动管理费。本文暂且把总管理费与募集金额的比值,称为“基金管理费率”。普洛斯REIT的基金管理费率在9只REITs最高,约为1%(见表1)。

经过前期询价,普洛斯REIT发行价定为3.89元/每份,共发行15亿份,募资规模为58.35亿。普洛斯REIT固定费为募集规模的0.7%, 浮动费为租赁收入的5%左右。

红土创新盐田港REIT(下称盐田港REIT)的底层也是仓储物流资产,这和普洛斯REIT类似。可以对比一下。盐田港REITs管理费也由两部分构成,固定费是基金净值的0.3%,浮动费是运营收入的4%左右。这两个费率都低于普洛斯REIT。

如果盐田港REIT在2020年已经成立,可以计算,其2021年的基金管理费率为0.5%。

普洛斯REIT的固定管理费为4080万元(583500╳0.7%=4080)。浮动管理费与租赁收入相关。按照招募说明书的预测,2021年租赁收入为3.78亿元。则浮动管理费为1890万元(37800╳5%=1890)。如果基金2020年已经成立,2021年全年总管理费为5970万元(4080+1890=5970)。基金管理费率约为1%(5970/583500=1%),比盐田港REIT高出1倍。

还可以从另外一个角度,感受普洛斯REIT的基金管理费有多高。2021年预测分配金额为2.5亿元,而管理费为5970万元。也就是说,每年的基金管理费约占分配金额的24%。

上文提到的在香港上市的顺丰房托,其管理费只占分配金额的10%左右。

普洛斯REIT的管理费率也大大超出债券基金的管理费。2019年以来成立的纯债基金平均管理费约为净资产的0.35%。

二、普洛斯REIT收益率不高

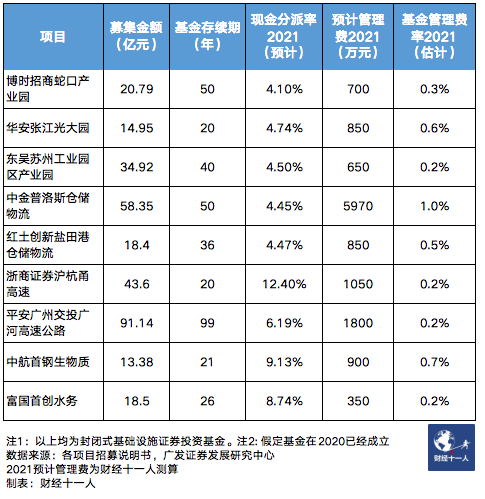

普洛斯REIT的2021年、2022年的预测现金分派率分别为4.45%、4.48%。而风险远远小于普洛斯REIT的20年期铁道部固定收益债券、国开行固定收益债券的发行利率维持在4%左右(图1)。一般来讲,风险越大,收益率越高;期限越长,收益率越高。所以,普洛斯REIT作为一款50年封闭基金,2021~2022年的现金分派率并不高。

普洛斯REIT现金分派率偏低,为何投资者仍然积极认购?因为投资者相信它具有良好的成长性,但是,投资者却对其风险认识不足。

首先,这7处物业中,北京空港土地使用权只剩余33年。除了昆山项目,其他各处的土地使用权期限也都不到40年。而土地使用权是普洛斯REIT中价值最高的资产。然而,在不到40年的时间里,这块资产的价值会归零(表2)。

土地使用权到期之后,需要重新缴纳出让金。

其次,这7处物业的建筑物多为钢结构。业内专家指出,除非像鸟巢那种特种建筑,一般的钢结构房屋在使用20年后,维修成本会大幅上升。而且,为了安全考虑,钢结构建筑的服役时间不宜超过30年。

普洛斯REIT里的大部分建筑从2004~2007年开始服役,那么在基金运行5~6年之后,除了昆山项目,其他6个项目的维修支出都要大幅上升,从而会降低可分派金额。在基金运行15~16年之后,又面临大规模重建支出。钢结构建筑的成本约1500元/平方米,重建支出约10亿元。而50年后,基金合约到期时,重建的这些建筑物的价值也基本归零。

以上风险,普洛斯REIT招募书中大都未提及,或提及了但没有对策。财经十一人就此向普洛斯中国问询,截至发稿,未获回应。

当然,在运营过程中,基金管理人可以购入新项目。但是,普洛斯REIT把90%以上的可分配金额分派给投资者,导致基金本身并无太多可用资金。普洛斯REIT需要通过负债来买入新项目,而负债就有成本。除非基金管理人水平超群,新购入项目本身带来的净利润和净现金流都有限。这里假定未来新购入资产可以总计带来100亿元的可分配金额。需要注意,这应该有所高估。

换句话说,普洛斯REIT可分派现金主要源于目前的7个项目。而这7个项目在40年后,价值几乎归零。在价值归零前,这7个项目可以带来多少可分配资金?

普洛斯REIT在2021年可分配金额为2.5亿元。假设未来每年租金收入会上升5%。如果此条件成立,每年的可分配金额也大约上升5%。那么这7个项目在价值归零之前,可以给投资者带来约300亿元的分红(2.5 + 2.5*(1+5%) + 2.5*(1+5%)2 + ... + 2.5*(1+5%)40 =300)。

所以,普洛斯REIT在50年的周期里,总可分派金额为400亿元(300亿元+100亿元=400亿元)。对应募集资金58.35亿,年化收益只有不到4%。

需要注意,4%的年化收益率是在租金每年上升5%的基础上得出的。有读者会问,5%是否低估了租金增长速度呢?并没有低估。原因如下:

第一,普洛斯REIT在招募说明书中,预测7个项目的租金年增速都在4%~6%的区间。其中只有北京通州光机电物流园租金增速为6%。其他都为5%或4%。

第二,物流仓储未来的租金上升会受到多种制约。

制约一,项目面临各种类型的竞争。比如北京空港物流园是本次7个项目中租金收入最高的项目,约占总租金的三分之一。而北京空港未来会受到大兴机场的竞争。大兴机场附近的仓储土地价格远低于北京空港周边。

制约二,未来中国经济进入中低速增长,与前十年比,未来50年的租金增长率会明显下降。再次,未来大物流企业会自建物流,而且物流企业的集中度会提高,大物流企业的议价能力会上升。

制约三,这7个项目,目前的租金已经很高。北京空港的租金约为70元/平方米/月。试想,租100平方米,一个月要7000元,这与附近的住宅租金价格基本相当。当成本如此之高,包括科技在内的诸多因素,都有遏制其上升的动力。

第三,大数据等智能技术的发展会降低仓储需求。仓储是一种缓存,是一种容错。当技术进步,预测更加精准,在大城市周边仓储的需求会下降。

三、普洛斯REIT流动性不足

普洛斯REIT除了收益率低,还有流动性不足的问题。

普洛斯REIT是一个新事物,刚开始,投资者不了解其风险和收益特性,也许有短暂的火热炒作。但由于中国经济已进入平稳发展期,该产品收益不高,而且可预测性强。这两点导致了普洛斯REIT天生就是一款成长性不足的产品。最终,其交易会归于平淡。

因此,满足于5%分红率回报的长期资金才适合投资普洛斯REIT。这种资金通常体量大,没有赚取波动价差的动力,交易不活跃。

如上所述,普洛斯REIT未来收益率想象空间有限,分红增速有限,远不及很多蓝筹股。加之流动性差,中小投资者会远离,导致流动性进一步降低。

当REITs运行一段时间之后,投资者对其未来的判断和认知就会比较一致。当认知一致,买卖交易就难以活跃。

流动性不足的问题在于:第一,当投资者想卖出基金变现时,难度比较大,因此需要相对高的收益率来补偿;第二,当流动性不足时,少量交易就会带来价格的大幅波动。从金融角度看,波动即风险,就需要较高的收益率补偿。

综上,普洛斯REIT产品具有内生的不足,导致流动性不足,却没有相应的高收益补偿。

四、封闭式基金的折价特性

在全球范围内,封闭式基金的折价现象普遍存在。这就是现代金融学里的“封闭式基金之谜”。这里的所谓折价,指的是基金总市值低于基金净资产。

对这个现象,金融学有三点解释:

1. 因为封闭基金没有赎回压力,而且基金管理费基本固定、激励不足。这导致基金经理缺乏保持高业务水平、高道德水准的动力,而新投资者需要通过折价对这些缺陷做补偿。

2. 当基金的投资组合主要由流动性欠佳的资产组成时,需要计入低流动性折扣。

3. 投资者情绪会推升折价率。从中国封闭基金的历史看,在到期前3~5年,折价率普遍在15%~20%之间。当投资悲观情绪浓郁时,折价会更大。

但普洛斯REIT的合理折价应该高于20%,这也有三点原因:

1. 在中国基金史上,封闭基金的封闭年限没有超过20年的。事实上,封闭期超过15年的基金都非常罕见。普洛斯REIT的封闭期为50年。从理论上讲,新进入投资者需要更多的折价补偿。

2. 在中国基金史上,封闭基金的投资标的为二级市场上市证券。这些证券流动性非常高。而普洛斯REIT的投资对象是物流仓储物业,这种标的不是标准资产,而且流动性非常差。当发生意外事件时,基金管理人几乎无法通过交易来规避风险。从这个角度看,普洛斯REIT折价率应该比以前的基金更高。

3. 2021年之后10~20年,中国经济增速必然再下一个台阶,此时投资者会更加谨慎,对风险更加敏感,因此2021年之后的封闭式基金会比此前的封闭式基金有更大的折价率。

普洛斯REIT的真实价值是未来50年现金流的折现,而未来有很多的不确定因素,投资者不能只考虑眼前两三年的情况。当前的募集价格是3.89元/份,如果未来市场给出30%的折价,那么未来稳定的交易价格为3元。

发行REITs是一个有益的尝试,可以为企业扩宽融资渠道,可以促进经济发展。但普通投资者参与REITs时,一定要充分知晓风险,以及风险和收益对等的投资常识。

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:刘建中、郑慧、陈嘉瑶