全球宽松货币政策带动全球经济复苏,旺盛需求之下,2021年大宗商品价格将持续高位。本文来自微信公众号:财经十一人(ID:caijingEleven),作者:韩舒淋,《财经》研究员刘建中对本文亦有贡献,编辑:马克,原文标题:《铁矿石领涨大宗商品,价格已向下游传导》,题图来自:视觉中国

“现在市场火爆,订单根本来不及做,很多用户拿着钱上门来买产品,我们实在是生产不出来。”4月26日,河南矿山起重机公司高级经理、业内资深的起重机行业专家须雷对《财经》记者表示。

河南长垣是中国起重机之乡,当地生产的中小型起重机占据全国70%左右的市场份额,河南矿山是当地起重机的龙头企业。长垣最近一次为外界所熟知,是由于它同时也是卫材生产基地,疫情至今口罩的重要供应地。这个靠近山东菏泽的河南省县级市产业集群的经济晴雨表,是疫情至今中国经济的一个微妙缩影。

须雷表示,疫情之初影响很大,所有建设活动全部停下来,我们(起重机)行业也停摆,但从去年下半年市场开始爆发性增长,这和整个工程机械行业是一样的。

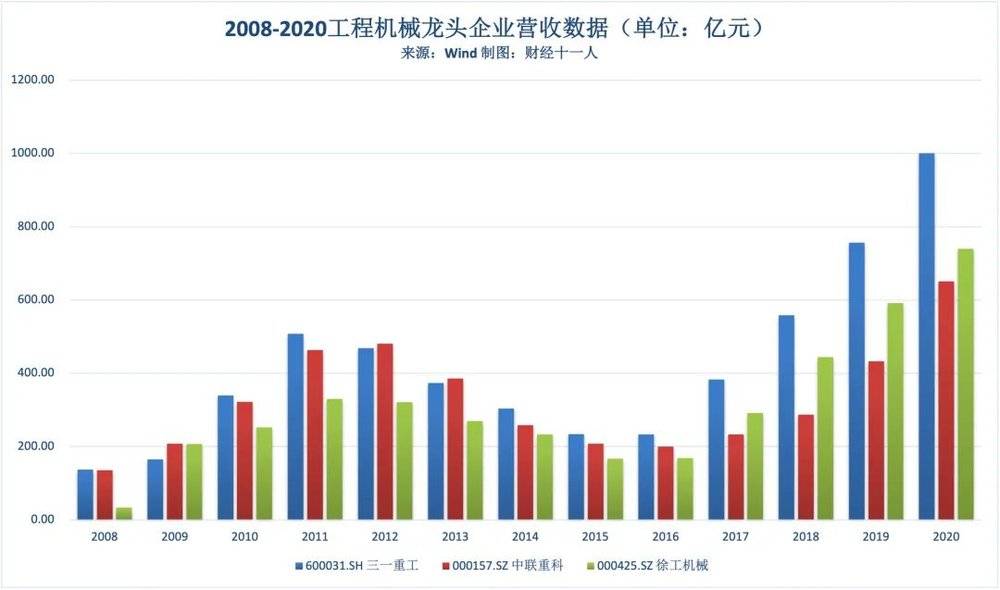

2020年,三一、徐工、中联重科等工程机械龙头上市公司尽管一度受疫情影响,但全年业绩均创历史新高。工程机械行业上一个类似的增长周期是金融危机时期的2008年至2011年,在经济发展承压时进行逆周期调控,对中国经济而言并不陌生。

工程机械爆发性增长是因为疫情之后中国政府通过基础建设拉动经济,这促使对生产资料需求强劲增长,而全球大宗商品受疫情影响陷入供应短缺,此消彼长,带来全球大宗商品创纪录的上涨。

5月10日,普氏62%品位的铁矿石价格达到创纪录的229.55美元每吨,在4月27日刷新历史新高达到193.85美元后,5月6日首次突破200美元并连续3个交易日刷新纪录。过去一年,铁矿石价格涨了160%。

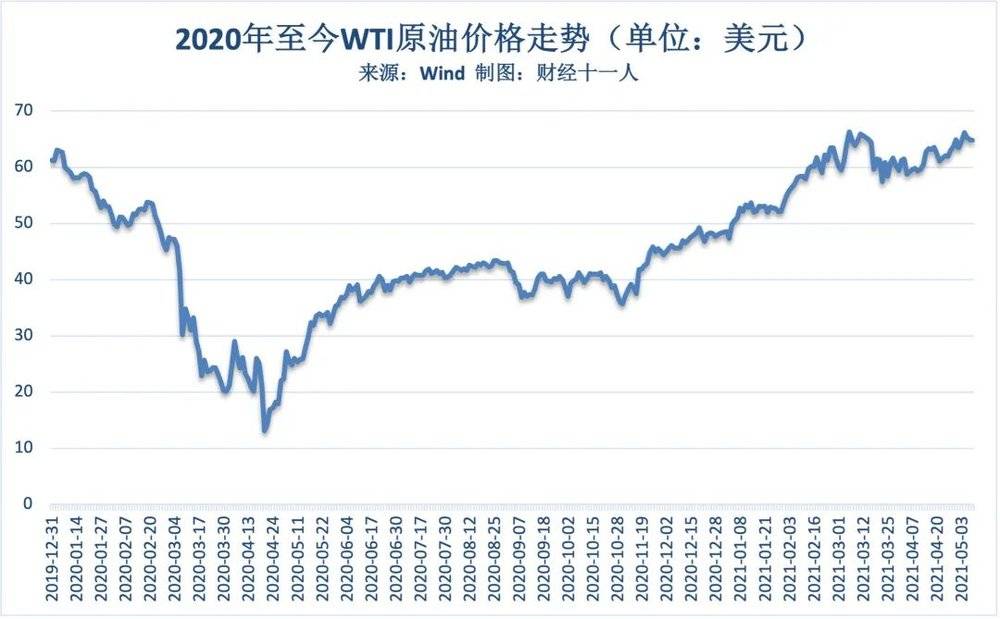

此轮铁矿石价格上涨的起点是2020年4月,并带动了下游钢铁产品的价格上涨。不仅铁矿石和钢铁,其他如有色金属、原油、棉花、大豆等各类大宗商品上涨的起点,都在2020年四五月份,这一时间节点基本与中国经济在疫情后恢复正常的节点一致。

供需层面的基本面向好之外,货币政策的影响也不可忽视。过去一年,全球主要经济体的广义货币供应量(M2)都迎来了快速增长,历史罕见,其中美国M2增速尤甚。普遍宽松的货币政策下,经济恢复提速,推升需求,而大宗商品的供应难以在短时间内快速跟上,进一步导致供应面偏紧,价格上涨,也给市场带来了投机氛围。这些因素彼此影响,都在推动大宗商品价格不断刷新历史纪录。

中国正在围绕“双碳”目标推动经济转型。大宗商品企业雪松控股相关负责人认为,以往高耗能、高排放项目的逐渐出清,将使得螺纹钢、铝、玻璃等大宗品的产能受到严格限制,供应端的收紧,形成了对大宗商品价格的强力支撑。

一、上游涨价已传导至下游

综合相关各方观点,供需基本面,是推动此次铁矿石价格上涨的重要因素。而当前随着全球经济逐步恢复,铁矿石供需基本面仍然偏紧。

雪松控股相关负责人对《财经》记者预测,2021年,全球经济复苏成为主旋律,主要经济体实施量化宽松的货币政策,全球范围的流动性处于宽松状态,国内经济复苏由投资拉动逐渐转为消费拉动。在此背景下,大宗商品市场也面临复苏与重构,多种大宗商品价格将持续上涨。

受疫情反弹冲击,大宗商品主要生产国在短期难以突破供给瓶颈。疫情影响叠加宽松的货币政策,大宗商品价格上涨态势仍将在震荡中延续,预计多数金属商品将出现供应紧平衡。

澳大利亚资源巨头力拓(Rio Tinto)CEO石道成(Jakob Stausholm)3月在一次媒体会上表示,支持铁矿石价格保持高位的是创纪录的需求,尤其是中国的财政政策刺激了基础设施建设、货币政策的宽松也刺激房地产的开发,这两个行业都支撑了铁矿需求,铁矿的需求和价格关键要看中国的经济发展如何驱动,就历史和目前的情况来看,中国经济的增长依然有很大部分由大宗商品相关行业驱动。

必和必拓CEO韩慕睿(Mike Henry)在4月初的一次媒体会上也表示,铁矿石的上涨主要是中国强劲的需求和疫情期间的供应侧制约。韩慕睿还表示,由于铁矿石价格走高,将会促进新项目的开发,这些项目未来建成投产后可能带来年产3亿吨的新增供应,其中约三分之二来自西非,未来会有新的供应进入市场,而未来钢铁生产将见顶进入平台期,这将导致铁矿石价格下降。

必和必拓(BHP)在今年2月的一份展望报告表示:2019年初巴西布鲁马迪纽尾矿溃坝事件扰乱了铁矿石价格,此后铁矿石价格一直高居不下,2020年下半年的行情尤其紧俏。中国的生铁产量十分强劲,巴西的出口量相较2019年的低位无重大提升,澳大利亚破纪录的出口量也无法中和两者的影响。

标普全球普氏铁矿石指数经理王杨雯对《财经》记者分析,从2020年4月开始,铁矿石价格一整年都是上涨趋势。总的来看,铁矿石价格上涨比较明显是由需求面拉动的。从2020年二季度开始,在中国的经济政策、基础设施建设、房地产等行业的拉动下,钢材需求恢复很快,钢材利润也明显好转,直接将原材料价格带上去了,2020年中国的粗钢产量、铁矿石进口量都是历史新高。

国家统计局发布的《2020年国民经济和社会发展统计公报》数据显示,2020年中国粗钢产量为10.65亿吨,同比增长7%,历史上首次突破10亿吨大关,粗钢产量连续五年保持增长。钢材产量13.25亿吨,同比增长10%。

这一增长趋势今年仍在保持。中国钢铁工业协会在4月27日的发布会上介绍,今年一季度中国粗钢产量2.71亿吨,同比增长15.6%,比2019年第一季度增长17.3%。需求也依然旺盛,据钢协测算,一季度主要用钢行业实际钢材消费增长47%,其中建筑业增长49%,制造业增长44%;粗钢表观消费量2.59亿吨,同比增长15.3%。

在旺盛需求的带动下,铁矿石、钢材价格都出现了明显上涨,并开始向下游传导。河南矿山高级经理须雷告诉《财经》记者,4月25日刚刚对产品进行提价,不同产品涨幅从5%到15%不等。

须雷介绍,起重机的成本中,普通钢材成本占比在70%以上,相比去年同期,目前价格上涨了超过20%,这一幅度还是明显低于原材料价格上涨的幅度,“开头(钢材价格)涨得少,我们自己就消化掉了,后来涨得太多,我们只能涨价”。

产业链的确会逐级消化原材料价格上涨的幅度,钢铁工业协会在发布会上也表示,矿价涨幅远大于同期钢价涨幅。此外,也有制造业人士对《财经》记者表示,原材料成本是否容易传导出去,也要看具体企业在价值链上的话语权。

在面向消费者、竞争激烈的家电市场,涨价也是普遍趋势。关注家电市场数据的专业机构奥维云网统计的数据显示,以冰箱为例,2020年冰箱线下市场价格同比涨幅分别为0.8%、8.6%、7.3%和7.1%。家电行业竞争充分,企业在涨价这一举动上相对谨慎,所以这一阶段,整机企业尚可以通过调整产品结构来缓解成本上涨的压力。

而进入2021年之后,上游原材料价格依然巨高不下,仅仅依靠产品结构调整已经不足以应对,部分企业不得不直接调价。奥维云网的数据显示,截止今年前9周,空调、冰箱、洗衣机市场均价同比涨幅分别为12.4%、10.9%和14.8%,且相比2020年涨幅进一步扩大。

二、碳中和背景下的大宗商品

政策面的因素也在对上游价格造成短期影响,但目前还难抵旺盛的需求。

首先是碳中和大背景下粗钢产能需求的不确定性。

工信部2020年底的全国工业和信息化工作会议上提出,围绕碳达峰、碳中和目标节点,实施工业低碳行动和绿色制造工程,坚决压缩粗钢产量,确保粗钢产量同比下降。这是官方首次明确提出要压缩粗钢产能,其后这一目标被官方多次强调。

在3月1日的国新办新闻发布会上,工信部肖亚庆在谈及中国的碳达峰、碳中和目标时表示,钢铁行业应该要率先努力。他还表示,钢铁产量冶炼能力要大幅压缩,具体压缩多少,工业和信息化部也正在配合国家有关部门制定规划。

3月两会结束之后,唐山不断出台针对钢铁产业的限产减排措施,力度空前。根据唐山市政府在3月19日发布的关于对钢铁企业进行限产减排的通知,要求其中7家钢铁企业6月30日前限产50%,7月至12月限产30%,其余16家钢铁企业至12月限产30%。

在工信部强调压缩粗钢产能之前,业内对2021年的需求预测普遍认为粗钢产量会小幅增长。3月之后,唐山开始出台文件落地这一政策,控制粗钢产能的大预期下,彼时一度使得铁矿石价格从超过175美元回落至160美元区间,钢材价格则应声上涨。

后来的情况表明市场的需求仍然旺盛,并且不仅中国需求依然强劲,海外也开始复苏。传统而言一季度是淡季,3月下旬开始进入开工旺季,也有压缩钢铁产量的政策背景,但世界钢铁协会4月下旬发布的数据显示,2021年3月纳入统计的64个国家粗钢产量为1.692亿吨,同比增长15.2%,其中中国粗钢产量9400万吨,同比增长19.1%。4月这一增长趋势仍在延续,中钢协发布的旬报数据显示,4月上中下旬重点企业粗钢产量相比3月环比仍有2-3个百分点左右的增长。

换言之,尽管有着全年压缩粗钢产量的政策预期,但至少在目前,产量没有立刻下降,钢产量仍然保持可观的增长,并叠加了海外需求的复苏,而在供应方面的基本面相对稳定。此外,王杨雯还对《财经》记者分析,由于粗钢限产的预期,钢厂也倾向于使用能减少污染的高品位铁矿石,其价格也更高。多重因素之下,铁矿石价格继续一路走高,在4月27日达到193.85美元每吨的新高。

碳中和的大背景下,资源企业也在寻求转型。过去一年里,铜、镍等与新能源、电力、电动车产业密切相关的有色金属的涨势也尤其引人注目,5月7日,伦敦期货交易所(LME)期货铜价收于10412.5美元/吨,创历史新高。

力拓集团CEO石道成3月对《财经》记者评论铜价走势时表示,之前铜一直处在低位,目前的市场预期给予铜很好的支撑,但世界铜矿资源的勘探和开发难度都很大,从找到资源到开发、生产运营都是比较大的挑战,所以即便需求上升,供给在短期也很难上升,力拓也在积极寻求铜方面的机会。

必和必拓CEO韩慕睿对《财经》记者分析了有色金属上涨的原因,除了前述和铁矿石类似的供需基本面外,他还表示宏观面来看,全球加大应对气候变化的威胁利好铜、镍的市场情绪。韩慕睿还表示,铜、镍和钾肥是必和必拓眼中面向未来的大宗商品。

根据必和必拓应对气候变化简报中的预测,在1.5度温升情境下,到2050年对镍、铜、钾肥的需求是过去三十年的3.7倍、2.1倍和2.3倍。其中新兴的需求方面,镍与电动车电池、电网储能密切相关,铜与风机、电池密切相关,钾肥则是与修复土壤和生物燃料有关。

三、关税调整影响有限

旺盛需求之下,到4月底,另一个业界预期依旧的钢铁产品关税调整政策落地。

4月28日下午,财政部、税务总局发布《关于取消部分钢铁产品出口退税的公告》,自5月1日起取消共146种各类钢铁产品的出口退税。同日,国家关税税则委员会发布《关于调整部分钢铁产品关税的公告》,自5月1日起对生铁、粗钢、再生钢铁原料、铬铁等产品实行零进口暂定税率;适当提高硅铁、铬铁、高纯生铁等产品的出口关税,相比调整前,税率提高了5%。

通过取消钢铁产品出口退税,提高出口税率,降低进口税率来减少钢材产品出口、增加进口,是此轮钢铁产品关税调整的基调。关税税则委员会在当日的解读中表示,上述调整措施,有利于降低进口成本,扩大钢铁资源进口,支持国内压减粗钢产量,引导钢铁行业降低能源消耗总量,促进钢铁行业转型升级和高质量发展。

雪松大宗商品相关负责人指出,在“双碳”目标之下,提高再生钢的利用量,正成为中国钢铁行业减碳的重要路径之一。与传统的长流程炼钢相比,用再生钢铁原料冶炼1吨钢,可减少1.6吨二氧化碳排放。按照“双碳”目标要求,中国废钢回收循环将成为主要措施之一,废钢消费需求量也会持续增长。

但当前形势下这一政策对价格的影响有限,在政策发布当日,铁矿石普氏价格指数小幅回落1.75%,我的钢铁网(mysteel)钢材综合价格指数下跌0.3%,但在节后继续进入上升通道,铁矿石价格一路飞涨至当前的历史新高229.55美元每吨。

综合接受《财经》记者采访的业内人士观点来看:

一是钢铁生产历来以满足国内需求为主,去年出口占比不到6%,对市场整体影响不大;

二是业内对关税调整政策早有预期,关税带来的潜在影响此前已经在价格上有所体现;

三是当前海外钢材产品价格明显高于国内,即便取消了13%的出口退税,可能出口仍然有利可图。几重因素下,关税调整并未对上游铁矿石和钢材价格造成明显影响,需求依然是价格上涨的第一动力。

一位钢铁业内人士对《财经》记者表示,高端钢铁产品的出口退税政策并未受影响,国家的政策导向是不鼓励进口铁矿石在国内生产中低端产品再出口,这样污染和碳排放留在国内,产品利润也很低。

必和必拓的展望报告认为,要使铁矿石价格从目前的高位有效回调,中国的需求和巴西的供给因素将需要经历重大调整。2020年代中后期,随着中国步入粗钢生产平台期,以及废钢比的上升,预计中国队铁矿石的需求将会有所下降。长期而言,预计澳大利亚或巴西的高成本生产商将决定铁矿石的价格。

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:韩舒淋,《财经》研究员刘建中对本文亦有贡献