缺芯危机尚未解除,全球汽车行业可能又将遭遇金属矿产紧缺的新麻烦。

前不久,国际能源署(IEA)发布了一份报告,题为《关键金属矿产在清洁能源转型中的作用》,重点强调了镍、钴、锂、铜和稀土元素的重要性,并指出,如果政府和矿业公司不加快投资提高金属产量,那么全球促进传统能源向清洁能源转型的步伐将受到阻碍。

关键金属矿产需求暴增

关键金属矿产需求暴增 IEA报告指出,许多国家正通过鼓励生产电动汽车,建设风能、太阳能等清洁能源发电站等措施,推进化石燃料向清洁能源过渡,这便导致相关金属矿产需求成倍上升。

汽车电气化转型,有赖于大量新型原材料。

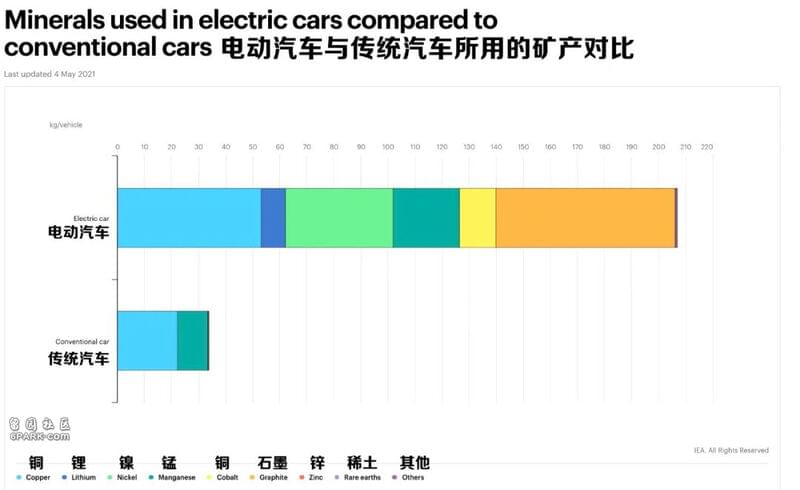

IEA分析,平均一辆传统汽车所需金属矿产约为33千克,而电动汽车则超过200千克,是传统汽车的6倍。

电动汽车与传统汽车所用矿产对比 图片来源:IEA

电动汽车与传统汽车所用矿产对比 图片来源:IEA传统汽车主要使用铜、锰和锌,而电动汽车除此之外,锂、镍、钴和石墨也是不可或缺的原材料,单是石墨,就需要66千克之多。

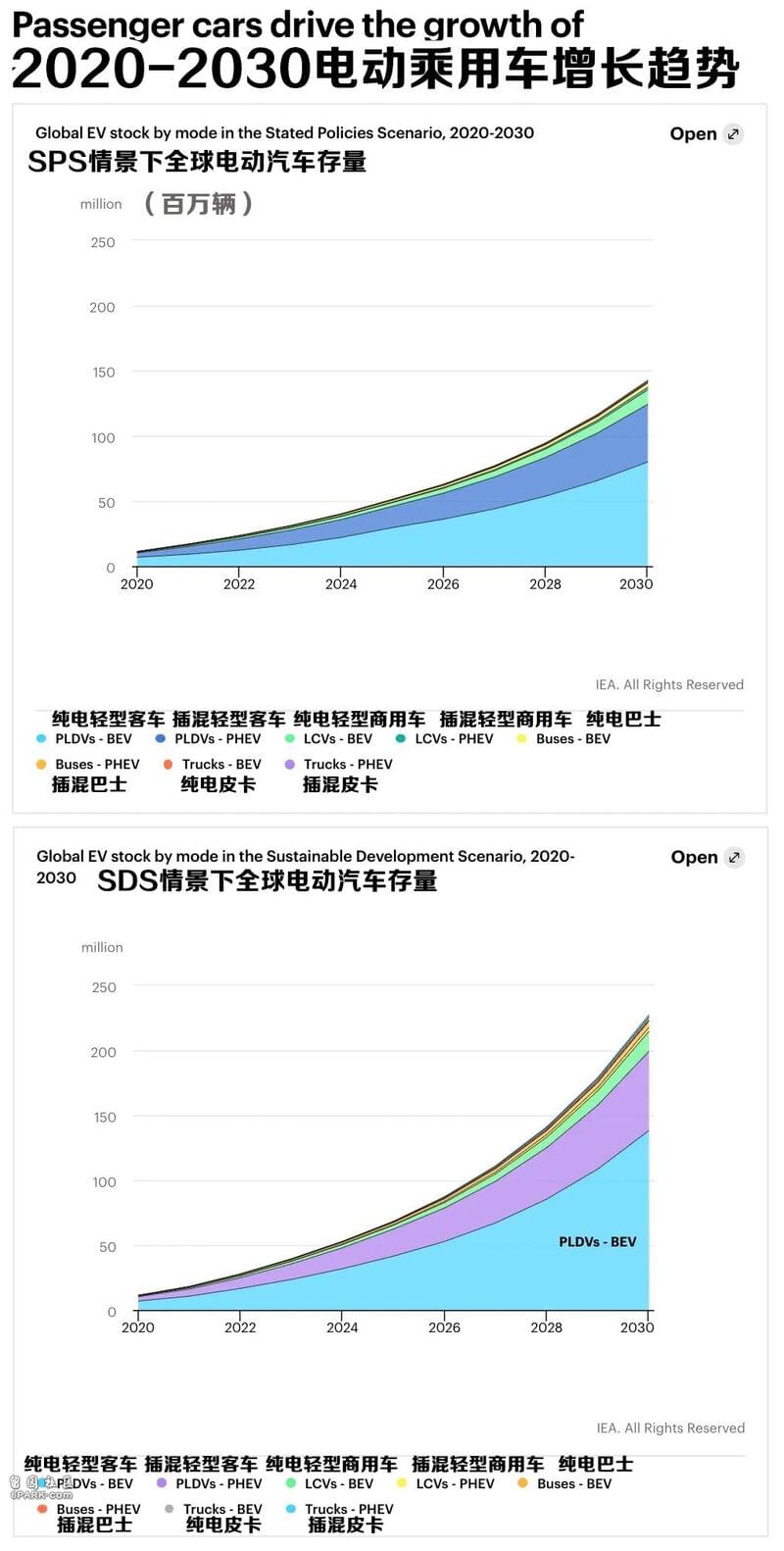

IEA按照SPS情景(即未来各国既定政策)测算,全球电动汽车存量将从2020年的1100万辆增长到2030年的1.45亿辆,年均增长率近30%,占道路车辆总数的7%。

而按照SDS情景(即实现《巴黎协定》的目标)测算,2030年全球电动汽车存量将达2.3亿辆,占道路车辆总数的12%。

2020-2030年乘用电动车增长趋势预测

2020-2030年乘用电动车增长趋势预测图片来源:IEA

未来10年间,将有数以亿计的电动汽车上路,势必导致金属矿产需求量暴增。

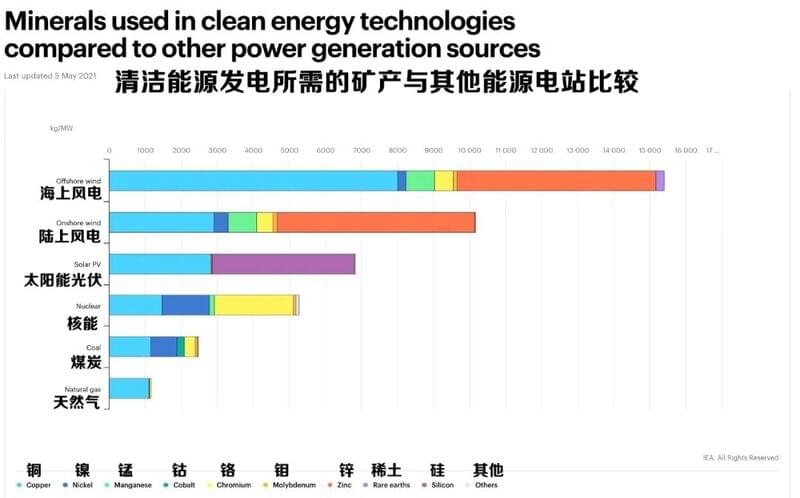

此外,建设清洁能源发电站,也需要远高于化石燃料发电站的金属矿产。

以海上风力发电站为例,每发电1兆瓦,需要超过15吨的金属矿产,约为一座普通天然气发电站的9倍,一座燃煤电站的5倍,建造清洁能源发电站,也将消耗大量锌、稀土、硅和锰。

清洁能源与其他能源电站所需矿产比较

清洁能源与其他能源电站所需矿产比较 图片来源:IEA

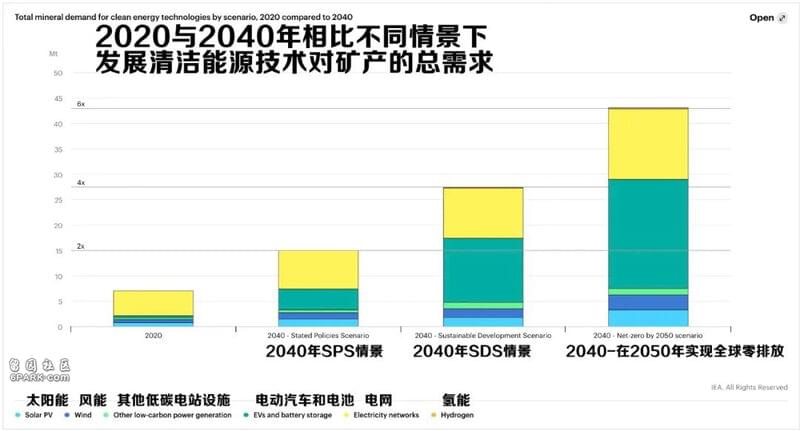

据IEA估计,在SPS情景下,到2040年,锂的需求量将增长40倍以上,但是现有的锂矿和在建项目,只能满足未来10年一半左右的预测需求;石墨、钴和镍的需求量,约增长20-25倍;稀土元素的需求量可能将增长3-7倍;铜的需求量也将翻番……

全球对清洁能源转型的要求越高,金属矿产消耗量也就越大。

按SPS情景测算,2040年全球所需金属矿物总量,将为2020年的两倍;在SDS情景下,2040年所需金属矿物总量,将为2020年的4倍;如果要在2050年实现全球零碳排放的目标,那么2040年所需金属矿物总量,将是2020年的6倍。

供应链挑战重重

供应链挑战重重 IEA的担忧在于,许多国家正在鼓励汽车电动化和使用清洁能源,但在确保金属矿产供应支持方面,几乎没有采取实质性行动,当前关键金属矿产的全球供应链分布极不均衡。

IEA执行董事比罗尔在声明中表示:“数据显示,全球改善气候决心与矿产供给之间错位问题已经迫在眉睫,这些矿产资源对实现可持续发展至关重要。业内需要采取共同行动,避免关键金属矿产价格波动和供应中断的风险。”

几乎每种与清洁能源转型相关的金属和矿产,都面临着一系列挑战。

最无可替代的铜矿,主要产地在南美西部的智利和秘鲁,产量占全球的40%。中国则是全球最大的精炼铜生产国,市场份额约为40%,其次为智利、日本和俄罗斯。

过去几十年来,铜的供应量一直在迅速增长,以满足新兴和发展中经济体的强劲需求。

可是近年来,随着矿石质量下降和储量枯竭,当今主要铜矿产量已达顶峰,全球最大的智利铜矿正处于减产状态。

铜产区还面临缺水、有害物质砷不断堆积等诸多环境问题。虽然秘鲁、刚果等地都在建设新铜矿,但能在近五年内正式开采的很少,接下来几年,铜的产量将进一步收缩。

还有电动汽车动力电池的关键材料金属锂,主要原材料来自智利和澳大利亚,但全球只有少数公司可以生产高质量、高纯度的锂化产品,中游供应链高度集中。

目前,中国生产了全球60%的锂化产品,80%的氢氧化锂。

全球90%以上锂化产品的产能,集中在中国天齐锂业、智利矿业化工(SQM)、雅保公司、食品机械公司和澳大利亚Orocobre公司。

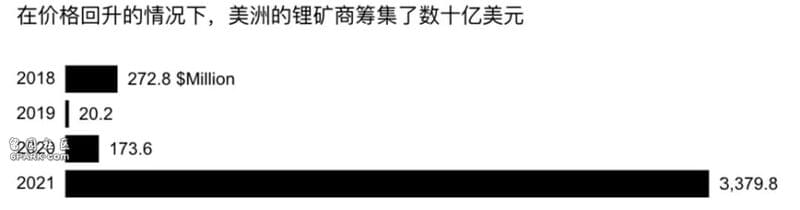

为了改变锂产品供应高度集中的现状,美国政府和矿业公司正在积极加快锂矿开采。

内华达州北部,美国近10年来第一座大型新建锂矿已进入开采阶段。

美国能源部长格兰霍尔姆表示:“中国希望成为动力电池的供应首选地,但美国也拥有锂矿,只是没有利用和开采它们。”

据彭博新闻社报道,仅今年第一季度,内华达州锂矿商就从华尔街筹集了近35亿美元,将投入锂矿开采、锂化产品的加工生产之中,筹资金额达到了2018-2020年总和的数倍。

今年第一季度锂矿商筹集数十亿美元投入美国锂矿开采

今年第一季度锂矿商筹集数十亿美元投入美国锂矿开采图片来源:彭博新闻社

分析师称,未来十年,锂矿开采与提取、锂化产品的加工以及回收锂的新型技术将成为重要战略资源。

电动汽车中不可或缺的钴和镍,供应链同样高度集中在少数几个国家。

印尼和菲律宾占当今全球镍产量的45%,这意味着镍供应未来可能受到印尼或菲律宾地缘政治风险的重大影响;

刚果(金)是全球钴的主要供应国,而中国加工了全球约70%的钴,其次是芬兰、比利时和加拿大,因此全球钴供应也极易受供应区域的政策变化,抑或是区域性突发事件的影响。

刚果(金)的钴矿

刚果(金)的钴矿清洁能源转型当然也离不开稀土。

自1990年代中期以来,中国就成为了稀土重要生产国,随着美国、缅甸和澳大利亚提高稀土产量,中国在全球稀土产量份额已从2010年的95%降低至60%以上。

不过,稀土的精炼和提纯加工产业链,目前依然在中国。

稀土的开采

稀土的开采2019年,中国稀土加工的全球市场份额近90%,占据市场主导地位。

美国能源部正在投资开发技术,试图从煤炭和煤炭副产品中提炼稀土元素。

供需失衡亟待破解

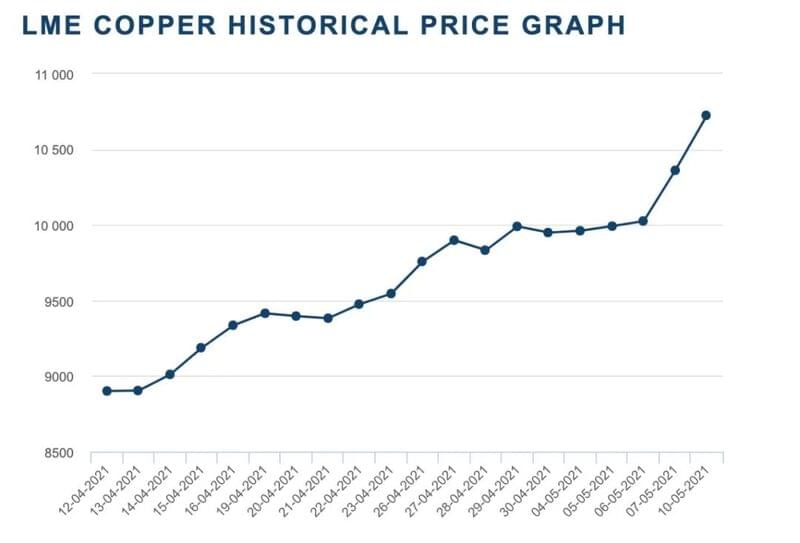

供需失衡亟待破解 因为需求不断增长,与清洁能源转型相关的金属价格,在过去一年已大幅上涨。

供应链中断和产能不足,助长了热钱流入,资金大举押注能源转型,衍生品市场上,各品种合约交易规模水涨船高,伦敦金属交易所铜价,近十年来首次突破1万美元/吨大关。

近日铜的价格走势 图片来源:伦敦金属交易所

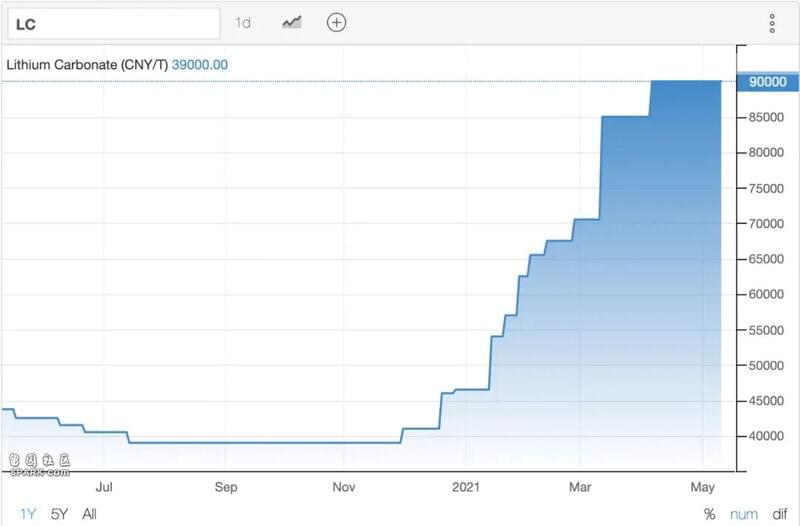

锂、镍、钴等电池原材料价格,也在今年开启暴涨行情。

碳酸锂价格在今年一路飞涨,伦敦金属交易所显示,目前其价格已经高达9万美元/吨,比去年12月翻了一倍;

碳酸锂价格比去年12月的价格翻了一倍

碳酸锂价格比去年12月的价格翻了一倍钴的价格在今年3月达到5.26万美元/吨的高位,是2019年1月以来最高水平;

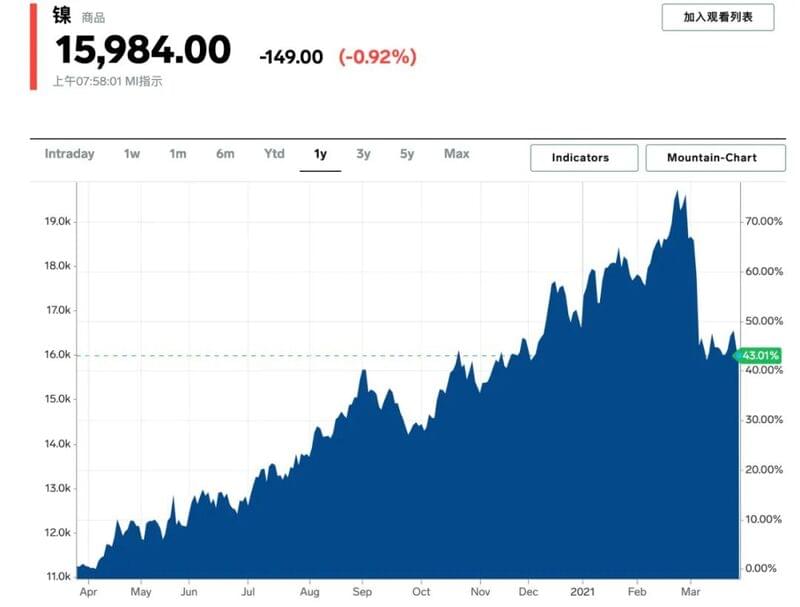

镍也在2月下旬涨到6年以来的历史高位,达到1.97万美元/吨。

一年来镍的价格波动趋势

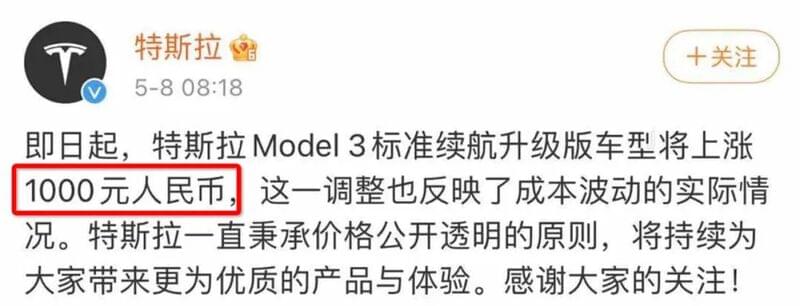

随着动力电池等原材料价格的上涨,特斯拉等车企已多次上调产品价格,继3月特斯拉Model Y涨价8000元之后,Model 3也在近日上调了1000元售价。

IEA署长比罗尔说:“各国对这些金属矿产需求增长如此强劲,以至于全球可能无法对此作出反应,我们可能将会看到价格大幅上涨,这将阻碍清洁能源转型的努力。”

在如今的供需状态下,IEA认为增加新的金属矿产产能、改变过于集中的供应结构刻不容缓。

而且新采矿项目建设周期很长,意味着矿商需要立即启动投资,让新的供应渠道更为多元化。

与此同时,各国政府必须就如何将气候承诺转化为行动释放出明确信号,通过简化开采许可程序、提供融资支持、加大关键金属的回收力度等措施,促进可持续和负责任的矿产开发。