一

经常有人问我如何进行资产配置,可聊几句后发现,只想知道买黄金美元好不好?买什么股票好?这是对“资产配置”有多大的误解啊。

很多人理解的资产配置:寻找目前风险最低收益率最高的品种,今天买这个,明天换那个,以争取收益最大化。

真正的资产配置:寻找一组风险收益比不同且相关度低的品种,将资产按照一定的原则同时配置于不同的品种,定期平衡与调换。

“一般人理解的资产配置”,实际上是“择时+择股”,不管是追涨杀跌还是高抛低吸,并不是配置,看上去可以获得高收益,实际投资中面对的因素太多,变化太多,很少有人能真正做到。

“真正的资产配置”,承认市场的不可预测性,但可以通过各种不相关的资产配置,在对冲风险的同时增厚收益,并且定期再平衡(比较卖涨买跌)操作。

市场上的各种资金之间有不同的相关性,比如股票和债券经常是反向的,商品和股票没有什么相关性。就股票而言,同为成长股的TMT行业与高端制造的相关性比较强,但这些成长性行业和煤炭、钢铁、有色、银行等价值风格的行业,相关性就比较低。

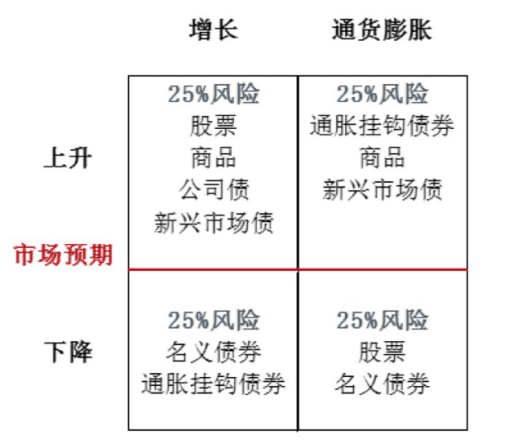

以桥水基金的“全天候策略”为例,用两个维度“经济上行与下行”,“通胀上行与下行”,构成四个象限,代表四种环境对应的相同风险权重的大类资产,使组合具有更高收益率的同时保持更低的回撤。

“全天候策略”为了让所有资产的风险等价,需要在某些低风险的品种(比如债券)中运用高杠杆,这就要求把不可测的黑天鹅风险也纳入整体组合来考虑,达利欧为此研究了主要经济体过去几百年发生过的所有极端风险事件。

当然,普通人不需要理解过于复杂的“全天候策略”,本文就介绍一个既好理解又好用,效果也不错的“杠铃策略”。

二

杠铃策略,是塔勒布在《反脆弱》一书中详细介绍的,指在⼀个领域采取保守性策略,在另⼀个领域选择开放性策略,放弃中间路线,比如本职工作是公务员,兼职摇滚歌手。

作为资产管理大师,塔勒布将杠铃策略运用在资产配置中,将90%的资产配置于几乎没有什么风险的国债、货币基金上,小部分资产配置于一些可以在“黑天鹅事件”中获利的高风险期权产品上,前者给他带来长期稳定收益,后者让他在911、2008年的危机中大赚一笔。

有人认为,一部分保守,一部分激进,最后不是就抵消成中间路线了?实际上并非如此。

为什么很多人看到了机会却不敢下手?一部分人是经验不足,还有一些人是担心做错了亏损太大,所以看到机会犹犹豫豫,直到非常确定了,才敢投入,但此时很可能已经不再具体合适的风险收益比了。

人性驱使我们喜欢中庸的选择,喜欢寻找“既要又要”的平衡点,但在一个非常内卷的市场中,大部分人都这么选择的话,中庸的机会总是风险收益比很差的机会,大家全部买到一起,最后都赚不到钱,就也是七亏二平一赚的由来。

要破“内卷”,就要有非常的选择,不是简单的冒险,而是一头保守,一头激进,拒绝平庸的选项——只有在你大部分资金都非常安全的情况下,冒险才是有意义的。

喜欢做债券的人,可能更熟悉这个策略,一头配短债,一头配长债,避开中期债,短债提供流动性,长债提供超额收益,同时使用可以抵消利率不符合预期的波动造成的不可控影响。

其实,很多成功的生意人在资产配置时,都会本能地使用“杠铃策略”,即大部分资产放在低波动稳定收益的固收类资产中,小部分资金大胆试错那些高赔率的机会。

这种“大部分保守,小部分激进”的策略,还有一个“赔率—胜率”策略的演变,也是我最喜欢用的,目前有一个正在用的:一部分仓位配置胜率较高的美股日股印股ETF,一部分仓位配置赔率较高的港股,回避中间状态的A股。

当然,塔勒布的这种“大部分保守,小部分激进”的不对称配置方法,只是杠杆策略的一种,更多的是两种相关度比较低的资产的平衡配置。

三

去年我尝试最多的杠杆策略是“总量经济—科技主题”的平衡,因为去年上半年的经济修复还不错,但没有预期的高,而且对政策还不是把握得很准,所以用了这个“杠铃”,一头配置经济修复最快的总量经济行业,一头配置经济不好时但流动性比较好的时候最容易表现的主题板块,这个策略在去年上半年非常成功,一头把握年初的白酒和四五月份的中特股,一头把握AI行情。

这类不同风格资产的“杠铃策略”的要求是两点:

一是要寻找“冤家对头”的行业,一种好另一种必定不好的行业;

二是要同时下注,最忌主观判断,仓位在两头移来移去。

比如现在的A股,“弱预期弱现实”下一路走低,但确实估值也很便宜,人心思涨,导致大量资金卖出后也不愿远离,只要出现一些能给市场增加信心的经济政策,就能扭转风险偏好,或者宏观基本面稍有好转,就有可能出现反弹。

在这种情况下,市场未来最有可能出现的两种风格:

现实转强:如果是经济基本面出现较弱的转机(强复苏可能性很小),那么更可能走强的方向是高股息的大盘价值股,类似煤炭、电力、有色、银行等等行业;

预期转强:如果是政策面扭转市场风险偏好,更可能走强的是与风险偏好强相关的小盘成长股,比如中小市值科技股指数。

大盘价值和小盘题材的相关性也比较弱,有明显的跷跷板效应,刚好可以组成一对“杠铃策略”,对应未来能让A股反弹的两种宏观现象:现实转强和预期转强。

说实话,择股是“股神”干的事儿,择时是“股仙”干的事儿,普通投资者(包括专业投资者),把资产配置做好才是值得努力的方向,“杠铃策略”很简单,但用好了,就是大智慧。

本文来自微信公众号:人神共奋 (ID:tongyipaocha),作者:思想钢印