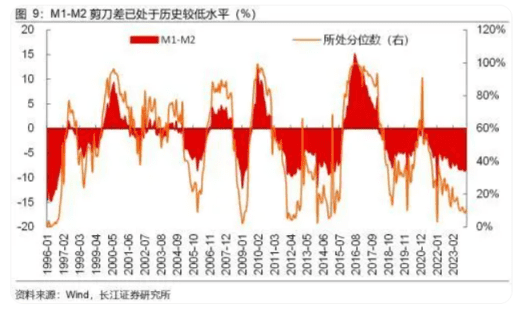

剪刀差是怎么形成的?

经济活动→融资→货币

经常听到有人问一个问题,说M2两年增加了22%。但是房价跌了20%,股价跌了20%,连猪肉也跌了,那这些M2到底跑哪里去了呢?

答案就藏在M1和M2增速的“剪刀差”里。

上周刚出的12月的社融数据,狭义货币M1保持1.3%的低增速,广义货币M2余额同比增长从10%放缓至9.7%,倍受关注的M2-M1的剪刀差稍稍收敛,从8.7个百分点降到8.4个百分点,但仍然很高,而且不是靠M1上升,而是靠M2下降。

M1和M2是央行每月发布的社融数据中最重要的两个,社融数据全称“全社会融资规模增量统计数据报告”,之前文章分析过,社融数据是所有经济数据中最可靠的,因为都是直接来自金融机构的报告,可以去验证其他经济数据,比如GDP数据、进出口数据等——钱是真实的。

社融数据最重要的两部分,一是融资数据,实体经济(包括企业和居民)从金融机构获得资金的情况;另一部分是存款和货币量。

为什么是这两部分呢?经常有一种说法,央行印钞票,让市场上的钱变多了,这个就因果倒置了,实际上是经济活动的增加需要增加相应的货币去进行支持,好比大企业比小企业需要更多资金才能正常运转,所以货币是经济活动的结果,而不是原因。

“经济活动→融资→货币”,就是社融数据的内在结构,而M1和M2正是从货币的总量和结构两方面,验证经济活动和融资情况的结果,“剪刀差”是货币结构的现象,本文就聊聊这两个数据背后的常见误解和真正问题所在。

剪刀差放大的三种形式

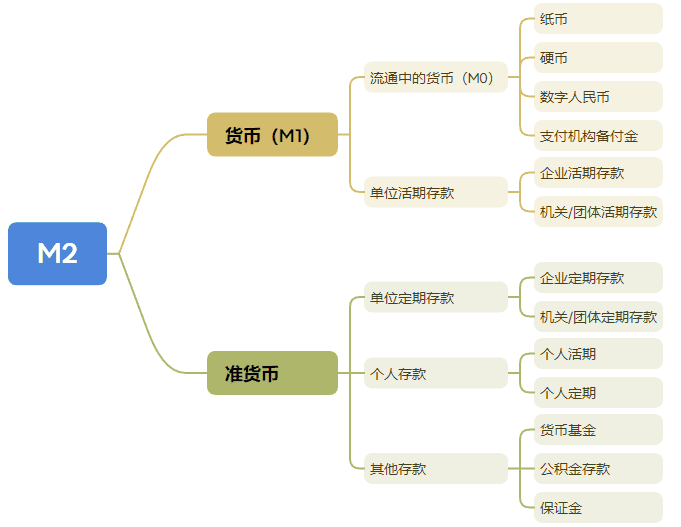

现代金融把货币分为M0、M1和M2,M0是指流通中的现金,M1又被称为狭义货币,它的范围包括全部M0和单位活期存款,最后是M2,又称为广义货币,它的范围包括M1和居民储蓄存款、单位定期存款和其他存款(比如余额宝里的钱)。

为什么要分M1和M2呢?简单说,M2是所有钱,M1是“活钱”,M2-M1是“死钱”。

这里的“死”与“活”是相对经济活动而言的,M1企业存款流动较快,直接作用于经济活动,所以是活钱;居民存款定期占70%,流动较慢,只有少部分消费后转化为企业存款,作用于经济,所以是死钱;而各种存款、理财产品、财政存款、银行间存款等,并不直接作用于经济活动,也都被归为“死线”,其中最“死”的钱是定期存款,M1一旦变成定期存款,年内基本退出经济活动。

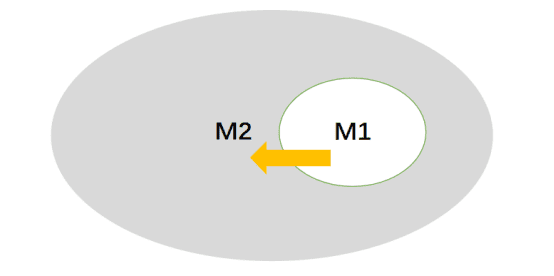

只有M1增速快,才代表经济活动繁荣,M2增速快,M1增速慢,被称为剪刀差扩大,代表M2-M1的“死钱”增速比M1活钱更快,所以开头问题的答案就是“高增长的储蓄”,今年人民币存款余额增长10%,超过M2增速。

不过,剪刀差扩大只是结果,想要解决这个问题,就需要找到原因,我将其形成的机制分为三类:

第一类:活钱变死钱,即M2不变,M1减少,比如下面的活动:

1、把发到手的工资存起来(不消费)

2、企业用账户里的钱买了理财产品(不生产)

第二类:活钱减少,即M2和M1同时减少,比如:

1、居民和企业还贷款

2、居民到香港买黄金

第三类:死钱增加,即M1不变,M2增长的活动

1、银行为了季末冲贷款任务,各种票据在银行体系内空转,企业并没有实际使用

2、发行国债的钱进入财政账户,但还没有形成实际使用

这三类导致剪刀差扩大的方法,其作用机制不同:

第一、二类的结果都是活钱减少,是居民或企业主动降低生产消费,降低杠杆等收缩行为所导致;而第三类死钱增加,是银行为了对冲前两类行为,主动进行扩张,但并没有起到实际效果造成的。

在居民和企业因为悲观预期而风险偏好太低时,社融的质量也会降低,有贷款能力的企业不愿借,没有贷款能力的企业银行不敢放,资金一部分在银行体内以票据的形式空转,应付央行的考核。

即便是放出去的贷款,也是效果不佳,今年对实体经济发放的人民币贷款余额同比增长10.4%,是M2增加的主要贡献者,但M1只增长了1.3%,说明很多企业拿低利率贷款并非为了生产,而是变成各种高利率的存款信托吃差价,另一部分进入生产的资金,最后会转变为工资、利润、分红,也没有重新投入消费和生产,而是大部分变成了储蓄存款彻底沉淀下来。

这一轮剪刀差发生在疫情期间,急剧放大主要是从2022年开始产生的。

但是,睡着的老虎不是猫,M2是真正的广义货币,只要M2在高位,第三类原因导致的“剪刀差扩大”往往是一种不稳定的状态,未来的“剪刀差缩小”也未必是一件好事。

别不把M2当货币

导致剪刀差缩小的方式相应也有三类:

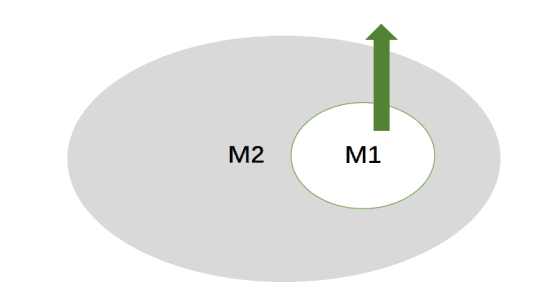

第一类:死钱变活钱(货币活化),即M2不变,M1增长的活动,如:

1、用存款付房子的首付(消费)

2、企业向银行提前兑付未到期商业票据,准备用于备货(生产)

死钱变活钱,实际上是市场风险偏好在提高,让居民愿意消费,让企业愿意贷款,此时如果M2非常高,其转化又非常迅猛,就好像高水位决堤,很容易引发通胀。

有人可能会说,现在这种经济谈“通胀”好像是天方夜谭,但美国的经历也告诉我们,从宽信用到通胀起来,往往隔了很长时间,通胀起来再控制下去,也需要很长的时间,付出极大的代价,央行作为控制通胀的主要部门,不可能不从技术上防止此事的发生。

所以就有了第二类降低“剪刀差”的方法。

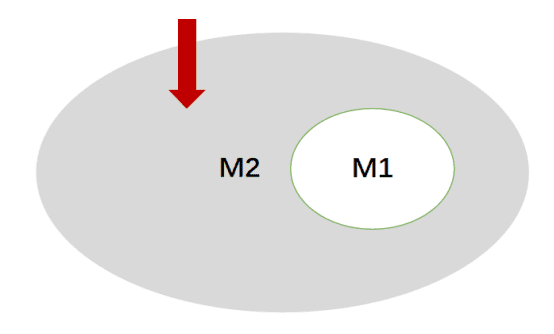

第二类:死钱减少了,即M1不变,M2减少的活动:

1、央行通过公开市场操作回笼银行间过剩的资金

2、存款利息下降,居民提前归还消费贷款

如果刺激政策无效,央行也要面对现实,不能放任资金空转,需要把市场上的“闲钱”收回,至少要控制在一个合适的规模。这就是11、12月央行的主要目标,从剪刀差缩小看,部分达到目标,但可能还没有完全实现,所以,虽然今年一季度的经济形势也不容乐观,但又很难指望央行流动性重归宽松。

这就是通缩的负反馈,居民和企业风险偏好下降,导致活钱向死钱转化,由于M2没有下降,央行的宽货币政策无效,这种状态持续久了,经济总量下降,反而要将空转的“闲钱”收回,以让金融系统的货币与实体经济的风险偏好相适合,最后巩固了通缩。

当然,央行这么做,也是两害取其轻,至少要保证未来的主动权,在合适的时机到来时,实施“宽货币”,出现下面第三类剪刀差下降——

第三类:活钱增加,M2和M1同时增加的经济活动:

1、央行降低准备金率,通过货币乘数,让银行释放更多贷款

2、居民刷卡消费

这是最理想的状态,这一类活动需要居民愿意消费、企业也愿意贷款、银行愿意扩张,市场风险偏好上升,央行可以顺风“放水”。

不差钱

前面分析的结论是,货币如果不以M1的形式存在,就是“死钱”,就不会对经济产生正面的刺激,也不会促使资产价格上升,这也是股市、楼市和CPI一直不涨的原因。

经济繁荣是由“活钱”决定的,央行可以直接控制的只有M2,在正常经济环境中,央行可以通过M2的扩张推动M1的扩张,实现货币宽松,但M1的主动权永远在企业和居民手里——最终在居民手里。

当然,绕开M2直接推动M1也有很多方法,比如定向宽松的财政政策,但大部分财政政策都是侧重于政府花钱,都是一次性;还有小部分减税的政策,侧重于解决企业居民的后顾之忧——没有任何手段可以确保市场主体愿意投资花钱。

所以说,“剪刀差”并不是最糟糕的,M2还在增长,不差钱只是差信心,但“剪刀差”也是最难的,因为这个年头,信心比黄金更稀缺。

本文来自微信公众号:人神共奋 (ID:tongyipaocha),作者:思想钢印