11月的统计局PMI采购经理人指数为49.7%,持续低于荣枯线,而次日公布的财新PMI指数为50.7%,上行至荣枯线。这两个PMI指数经常发生小幅分歧,主要是因为后者的样本偏小企业,样本数量也不及前者。

现在很多人对政府公布的经济数据半信半疑,但研究经济又不能不分析数据,所以对于政府发布的经济数据,需要有一个可靠性分级的概念。

最可靠的数据是央行公布的金融数据,直接来源于金融系统的财务报表,基本上不可能与实际经济有太大的出入,所以当任何经济数据不符合我们的直观感受时,先看一看有没有什么金融数据可以验证。

其次可靠的是统计局公布的PMI数据,为什么这个数据的可靠性也很强呢?

首先,它的编制方法是第三方直接调查而来,而非其他经济数据由各部门层层上报,有被“污染”的可能。

其次,调查样本数比较多,制造业的31个行业大类的3200家调查样本,非制造业的43个行业大类的4300家调查样本。

最后,也是最重要的,它的编制方法比较简单、科学——越复杂、越需要主动调节的方法越容易出现偏差。

此外还有一点,即时性很强,每月末出,基本上是最先出来的经济数据,本文就以11月末出炉2023年11月PMI数据为例,解释如何分析这套数据。

二

PMI全名采购经理人指数,是通过对企业采购经理的调查结果统计而成的指数,是国际上通用的监测宏观经济走势的先行性指数之一。

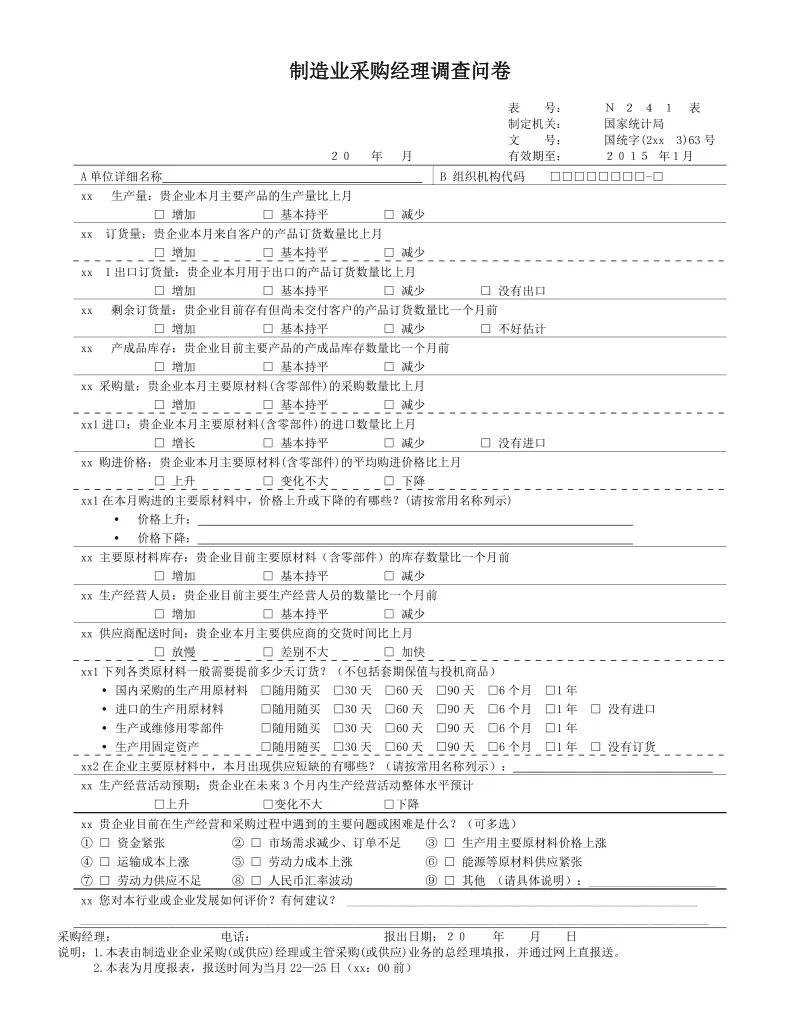

这个调查有多简单呢,给大家看一份问卷就知道了:

比如生产指数,它对应的问题是“贵企业本月主要产品的生产量比上月”,只需要你在“增加、持平、减少”三项中选择一项即可,问答都没有任何歧义。

这么简单的问题是怎么得到PMI数据的呢?这13个分类指数采用了一种叫“扩散指数计算”的方法,正向回答的企业个数百分比加上回答不变的百分比的一半,即可,比如3200家企业中,40%持正面回答,22%的企业回答不变,那这一项就是40%+22%/2=51%。

所以通常把50%当成荣枯线,50%之上就代表一半以上的企业持正面看法。3200家各行业的代表性企业,完全可以代表宏观经济的整体状况。超过50就代表经济扩张,否则就是经济收缩,甚至单独一个数据,不需要看上个月或去年的数据,也能大概知道发生了什么。

PMI不但有总指数,而且有分项指数。

问卷主体一共13个问题,对应“生产、新订单、新出口订单、在手订单、产成品库存、采购量、进口、主要原材料购进价格、出厂价格、原材料库存、从业人员、供应商配送时间、生产经营活动预期”等13个分类指数,分别代表需求、供给、库存和价格这四个制造业的主要分析维度。

其中生产、新订单、原材料库存、从业人员、供应商配送时间这五个指数,加权计算构成了PMI指数,具体权重是:30%、25%、10%、20%、15%;其他8个问题都是辅助参考的其他数据。

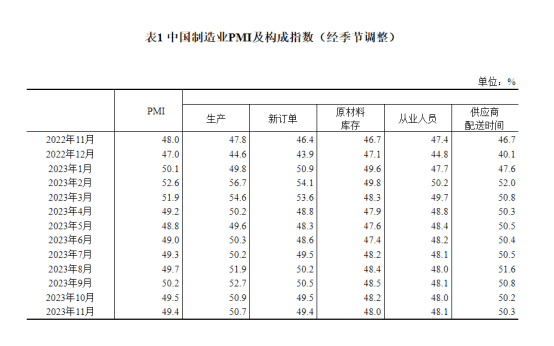

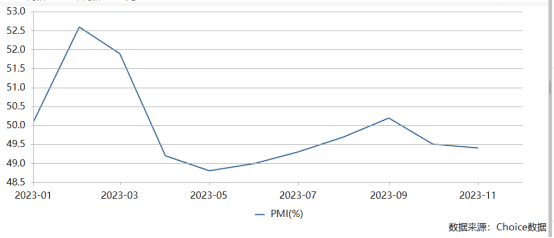

本月的数据中,生产指数和供应商配送时间在50%以上,其余三项都在50%以下,经过加权之后,就得到了49.4的总指数。

PMI数据需要看环比的趋势,今年1、2月开放后,有一个强烈的反弹,但3月就开始迅速转弱,5月份跌至谷底,6~9月弱反弹后,10、11月再度下滑,跟普通人感受的景气度比较一致。

这五项中,权重最大的是“生产指数和新订单”,分别代表供给和需求这两个制造业最重要的因素。

此外,生产代表现实的情况,而新订单代表客户的预期,可作为名义GDP增速的先行指标。

所以本月PMI的五项可以解释为:现实生产在荣枯线以上,但企业的信心不足,下订单谨慎,维持低库存、冻结招聘,以防止超出预期。

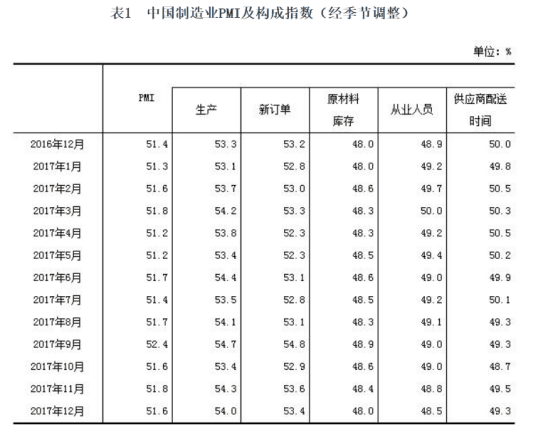

对比2017年的指数,新订单与生产始终处于荣枯线上方,且差别也没有那么大。

经济学有“短期看需求,长期看供给”的说明,而PMI指数也是,短期最重要的是“新订单”指数,长期最重要的是生产指数。

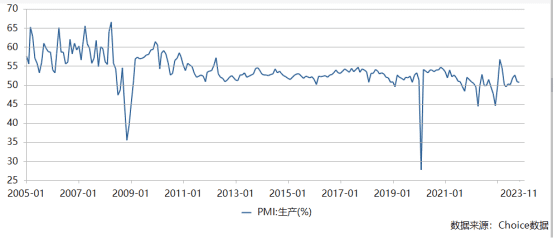

作为全球制造业中心,生产指数过去是一个相对稳定的指数,在2021年8月以前的十几年,除2019年2月和2020年2月两个特殊的月份外,都在50以上,体现的是制造业产能不断扩张。

但从2021年9月~2023年5月的这21个月中,有12个月低于50,说明我国的制造业产能近两年多处于收缩状态,甚至包括了没有疫情影响的今年5月,和疫情影响并不大的2021年9月和10月,这很可能是今年经济持续处于通缩状态的重要原因。

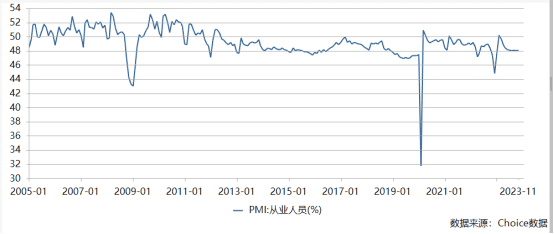

另外,从2011年以来,原材料库存和从业人员始终处于收缩状态,成为PMI的主要拖累项,实际上体现近十几年来,中国的制造业一直处于降本减员增效和能耗双控的过程中。

PMI指数中还有8项不构成指数的其他指标,其中最重要的是两个价格指数,跟PPI指标环比基本同步,但由于PMI公布时间早10天,因此参考意义很大。

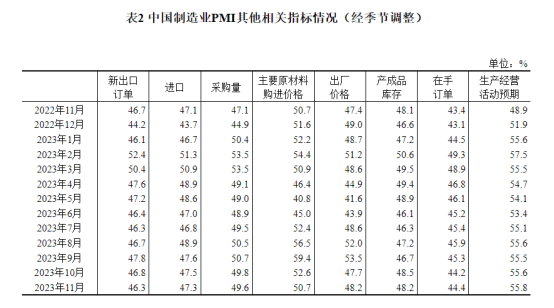

11月的原材料价格虽然高于50,但有所回落,预示着10天后公布的PPI指数也会回落,这与原油和其他大宗商品价格回落有关,出厂价格连续两个月在50以下,体现的是下游需求的疲弱。

另外,PMI的分项还可以进行组合分析,比如“新订单-产成品库存”可以做成生产指标的同步或略先行指标,原因也很简单,比如10和11月,新订单指数向下,产成品库存指标向上,验证了同期甚至下一个月的生产指标走弱。

还有“出厂价格-主要原材料购进价格”的剪刀差,可以预测本季企业的利润状况,今年三季度,材料涨价高于出厂价格,这个剪刀差达到了近两年较高的水平,11月开始才回归正常水平。

三

以上仅PMI指数中的制造业部分,还有非制造业,包括建筑和服务业,相对而言,没有制造业PMI那么重要,以后有机会再分析。

虽然PMI指数的调研比较简单科学,但也有人为调整,主要是季节调整,很多行业的订单有季节性,需要通过一系列调整因子去对冲季度因素的影响,其中采用的调整因子是用美国的X-12-ARIMA模型,对数据有一定影响,所以只能作为相对可靠的经济数据。

本文来自微信公众号:人神共奋 (ID:tongyipaocha),作者:思想钢印