本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,头图来自:视觉中国

今天我们来聊聊银行资本新规。

2023年11月1日,国家金融监管总局发布了《商业银行资本管理办法》,我们挑重点来说一说。

在我们印象中,银行总是很有钱。

但是,银行的钱也不都是自己的。

银行的钱有一部分是自己的或者能自行掌控的,我们称之为资本。

有一大部分是借来的,比如银行存款等,就是问储户“借”的,我们称之为负债。

那银行一般怎么赚钱呢?

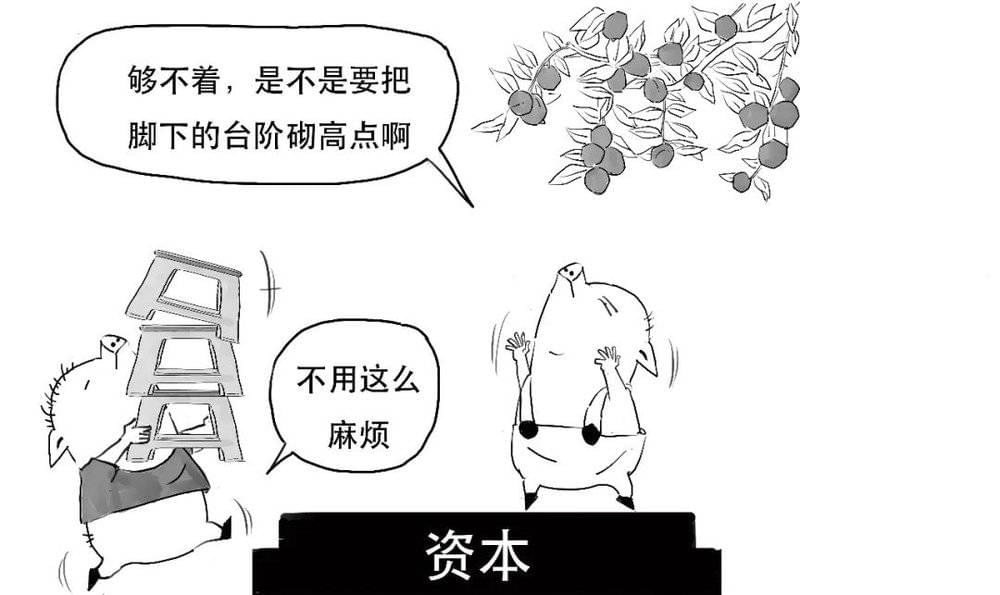

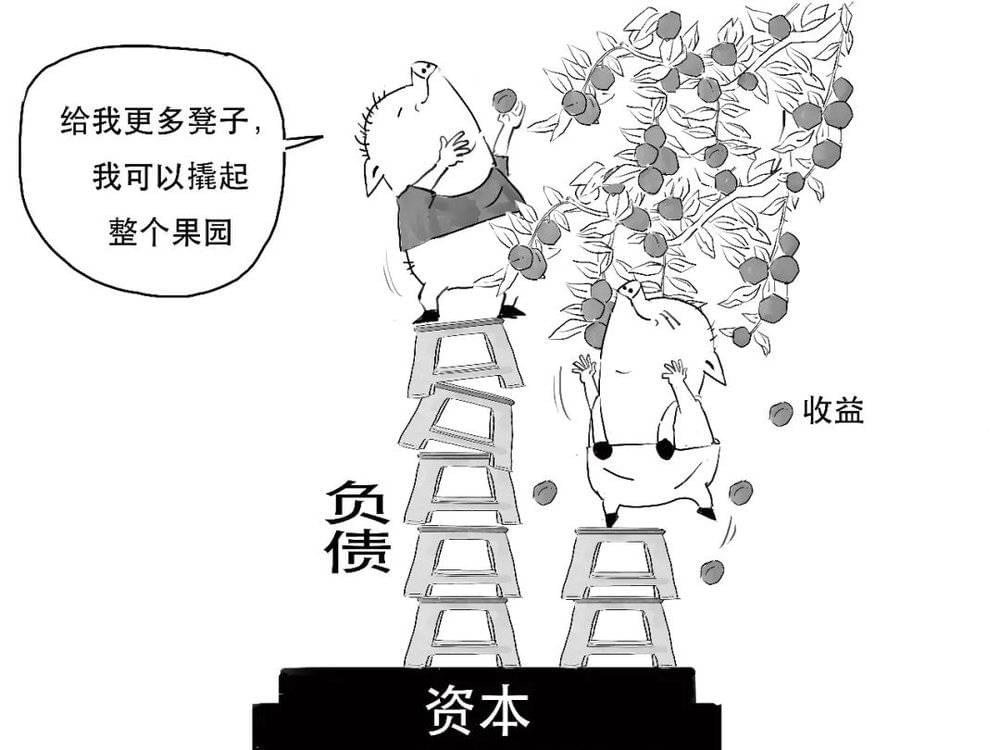

银行能够依靠少量“资本”运营大量“负债”资产,比如用借来的钱去发放贷款。

用借来的钱获得较高的回报,这就是“杠杆原理”。

虽然高负债可能带来更高收益,但风险也更大,这也正是银行可能产生系统性风险的根源之一。

为了让银行有足够的抵抗风险能力,防范金融业爆发危机引发社会动荡,1988年在瑞士巴塞尔召开的“巴塞尔银行监管委员会”会议上确定了资本充足率要求。

中国在20世纪90年代中后期也确立了资本充足率这个风险控制指标。

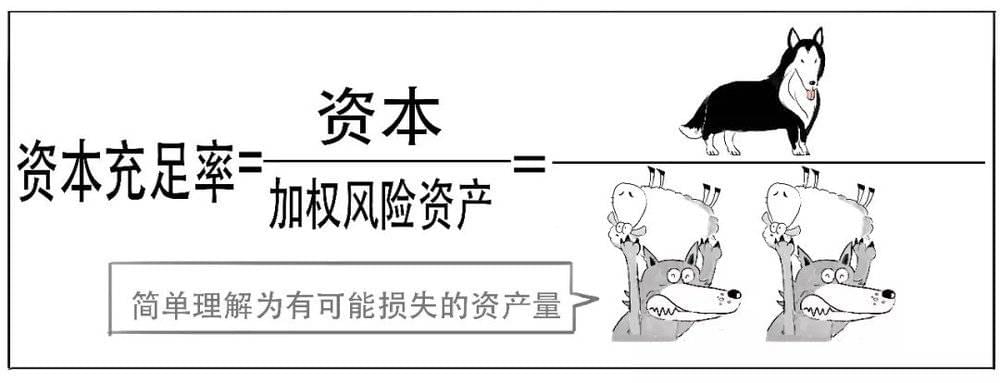

我们把牧羊犬比作银行资本,羊比作银行负债。

资本能吸收损失,具有保护存款人和其他债权人利益的作用。

但是若羊越来越多,就有可能出现“资不抵债”。

那到底需要多少牧羊犬合适呢?

于是,资本充足率这个指标出现了,这是用于反映商业银行在存款人和债权人的资产遭到损失之前,银行能以自有资本承担损失的能力。

资本充足率越高,表示偿付损失的能力越强。

资本充足率是对银行贷款扩张的重要约束,银行每笔放贷,都需要一定资本金作为“安全垫”,所以要扩大放贷规模,必须要有更多的牧羊犬。

因此,银行需要增加足够的资本。

资本充足率只有达到一定要求,才能表明银行具有相应的风险抵御能力。

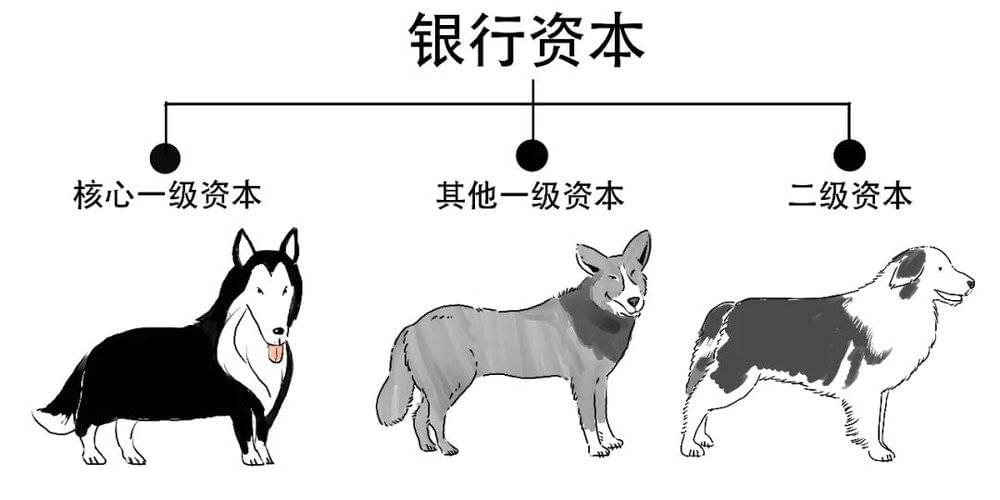

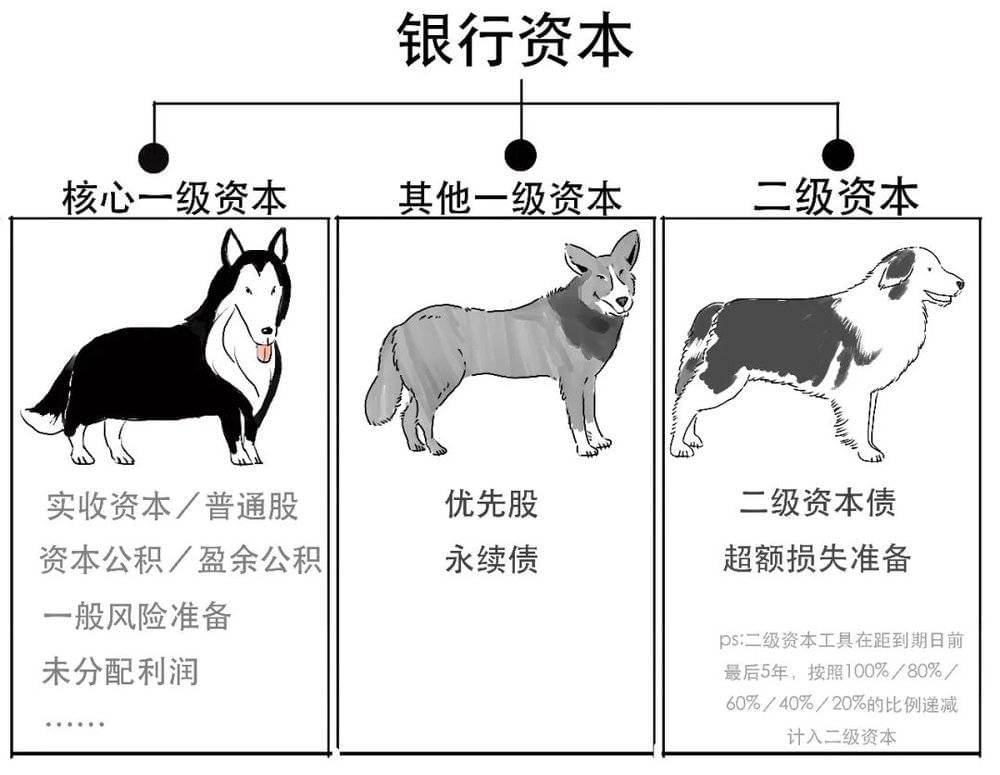

银行总资本可以划分为3种。

核心一级资本主要是普通股;其他一级资本主要是优先股和永续债;这2种资本是银行资本中最稳定、质量最高的资本,可以长期用来吸收银行在经营中所产生的损失。

而二级资本仅在银行破产清算条件下承担损失,二级资本债就属于二级资本。

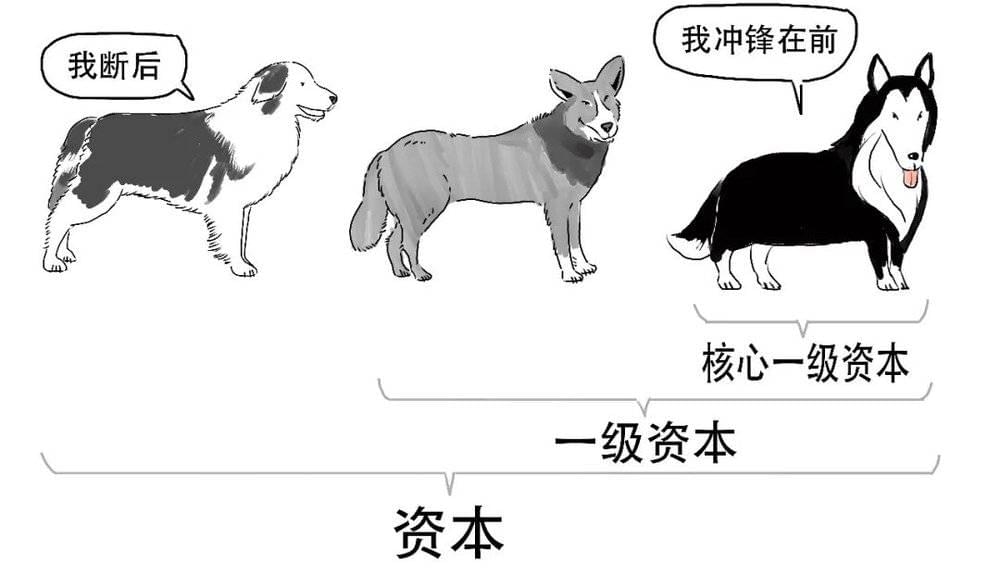

3种资本又可以组成三档资本,分别是核心一级资本、一级资本和总资本。

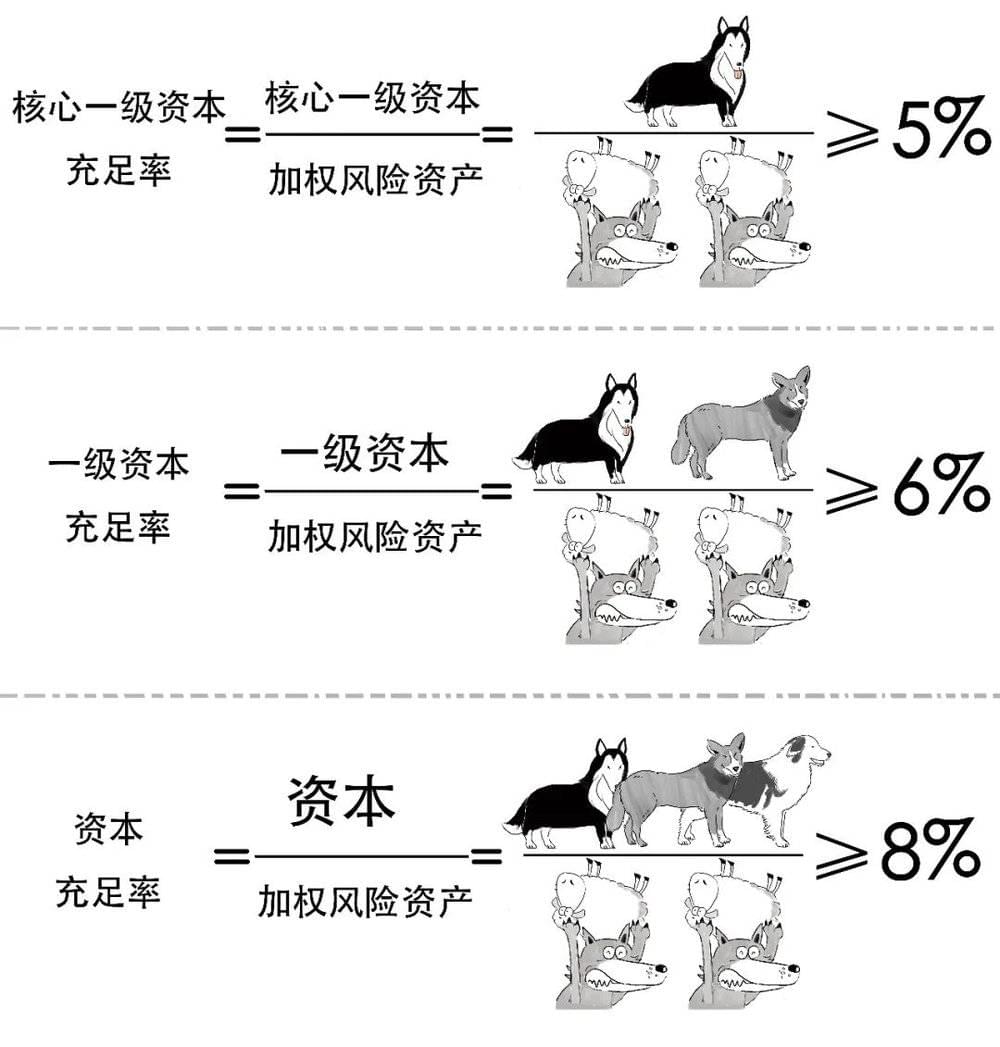

对于不同的资本,都有相应资本充足率要求,最低要求如下:

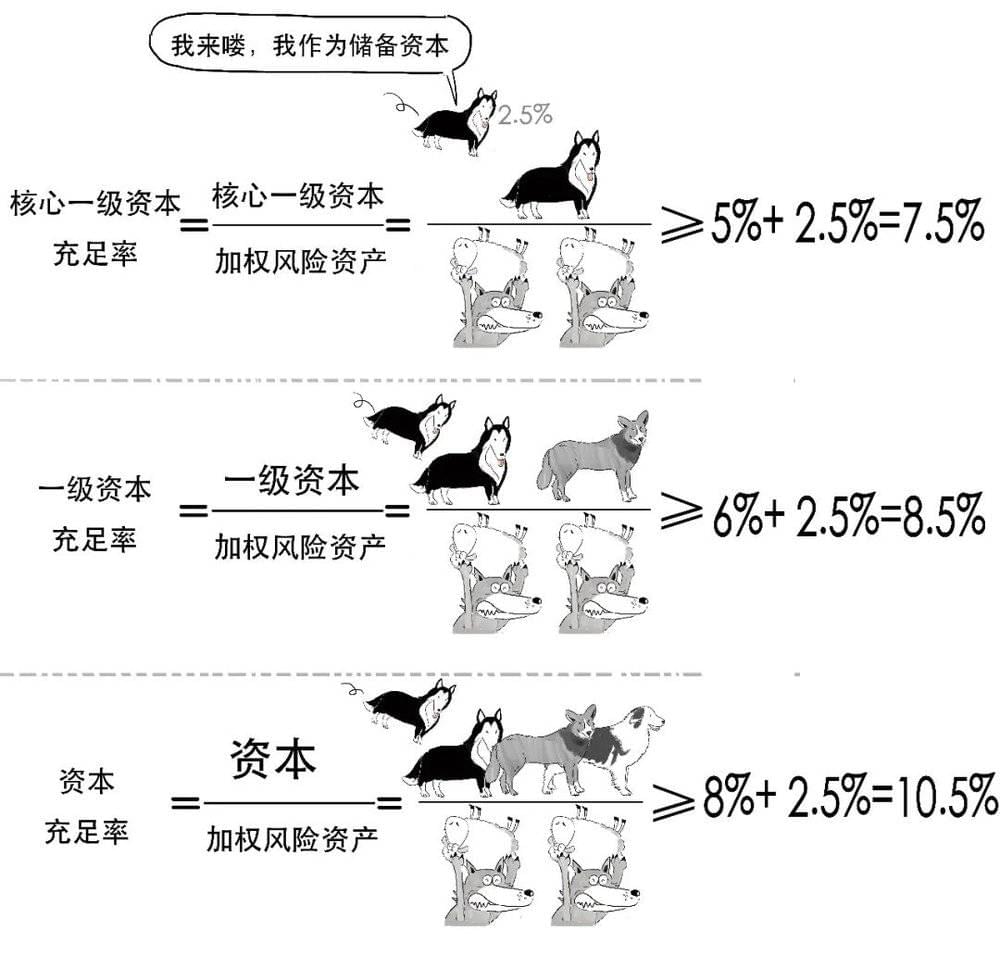

为了进一步缓冲风险,银行在最低资本要求的基础上应当进一步计提储备资本,由核心一级资本充当,比率为2.5%。

银行在最低资本要求和储备资本要求的基础上,还要计提逆周期资本,比率是0~2.5%;系统性重要银行还要计提附加资本。

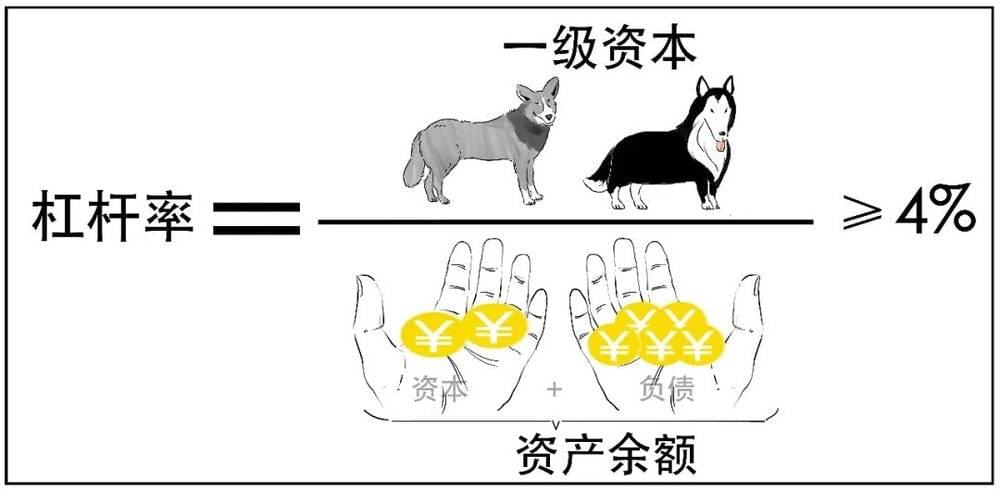

前面我们说过,银行过高的杠杆可能会引发系统性风险,所以管理办法对银行的杠杆率也有限制。

银行的杠杆率是指一级资本和资产余额的比率,这个比率不能过低。

但是银行有大有小,风险管理能力也有高有低,要求不能一概而论。

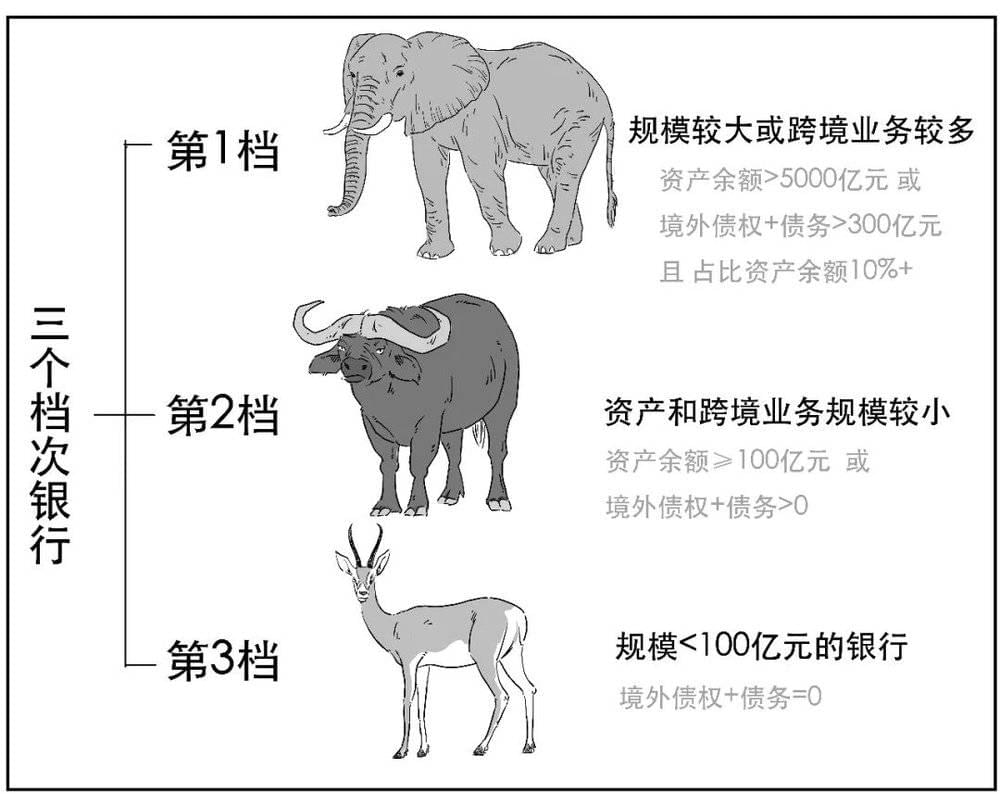

根据银行间的业务规模和风险差异,银行被划分为3个档次:

不同档次的银行匹配不同的资本监管方案,在加权风险资产计算、信息披露上要求不同,构建了差异化的资本监管体系,在保持银行业整体稳健的前提下,减轻银行合规成本。

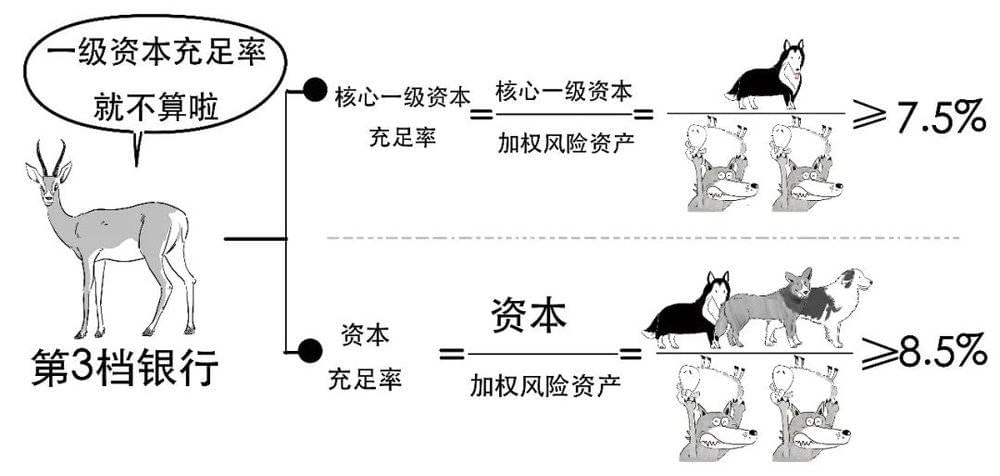

其中,第三档银行不用计算一级资本充足率,可不计提储备资本,但要满足下面最低资本要求。

此外,管理办法还修订了风险加权资产计量规则,包括权重法、内部评级法等等,提升了资本计量的风险敏感度。

我们以权重法为例,看看该如何计算风险加权资产。

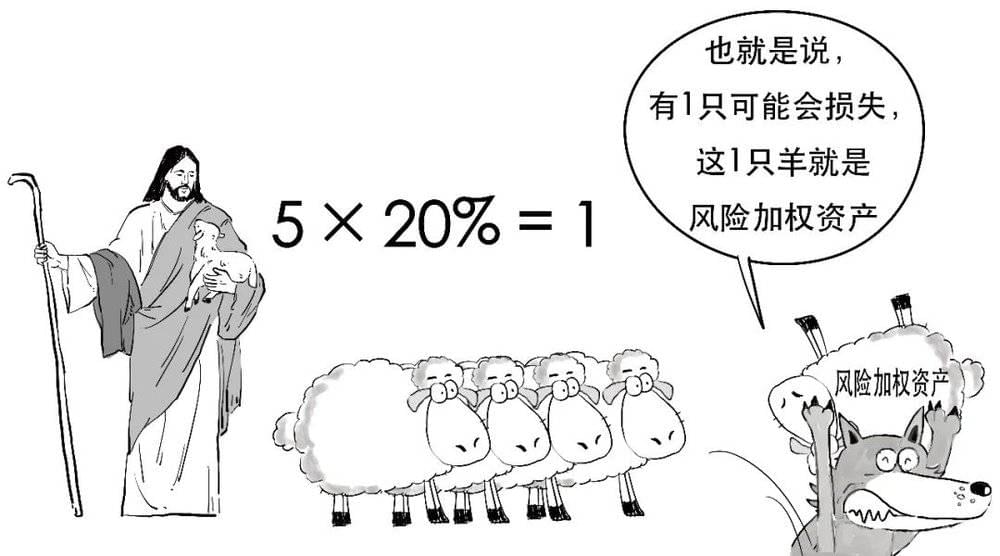

如果牧羊人有5只羊:

换句话说,这批羊有20%的概率会被狼抓走,造成风险损失。

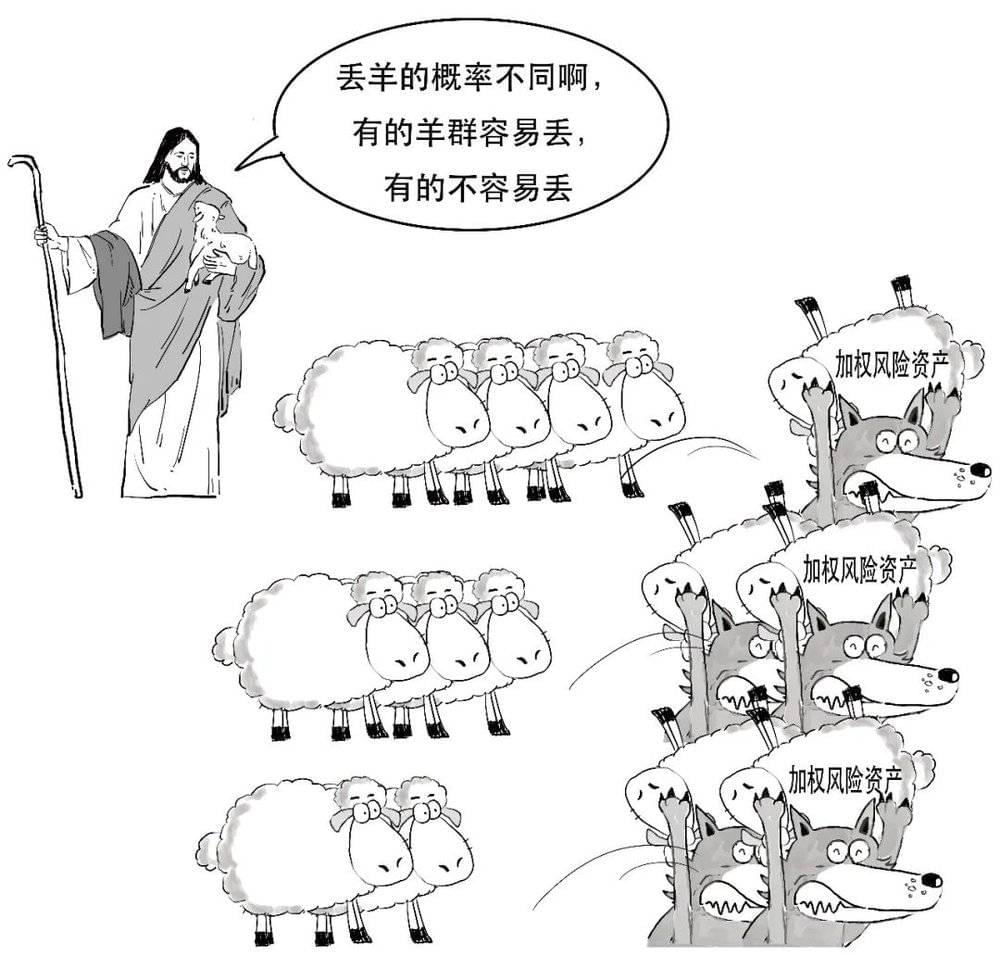

而牧羊人养了不同类型的羊群,不同羊群的风险权重不同。

我们不妨看看具体资产的风险权重是多少。

我们以房地产为例,比如管理办法调整了银行对居住用房地产这类资产的风险权重。

可见,银行为客户提供贷款,如果贷款金额占比抵押物价值比例越低的,风险权重就越小。

风险权重的设定要客观体现银行业务的风险实质,这样才能使资本充足率准确反映银行整体风险水平和持续经营能力。

总之,管理办法进一步完善了商业银行资本监管规则,推动银行强化风险管理水平,提升服务实体经济效率。

管理办法将在2024年1月1日正式实施,并设置了过渡期。

好了,今天就说到这吧。

老规矩,以下为彩蛋时间:

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生