“同一个投资机构有三四拨不同人找上门,都不知道该接待谁。”一家新能源赛道公司的工作人员吐槽称,公司成立不足一年,前来调研的VC、PE络绎不绝,“接待麻了”。

内卷调研的风,不止吹向一家公司。

社交平台流传着一张照片,江苏某硬科技项目的狭窄厂房通道里,黑压压挤满了投资人们,几乎一眼望不到头。

硬科技的风口之下,VC、PE从北上广深的CBD不断飞向县城的工厂,一周出四五次差,安排见至少6家企业,下沉到一线开启“沉浸式投资”。然而被调研的项目却发出了不同声音。

“不以打钱为最终目的看项目都是耍流氓!”“想尽调先打1000万”“平庸的投资人都别来沾边”……一些创始人们以较为戏剧化的形式和言论,表达着不满。

细分领域的稀缺项目面对源源不断的投资人造访,分身乏术,以自己的方式反向筛选机构。而投资人对于长周期、高风险的硬科技项目,出手相对谨慎,只看不投。

本应是合作共赢的双方却公开互怼,到底是一时的实力错配还是长久的分歧显现?

一、创始人和投资人互怼:你有钱吗?你技术成熟吗?

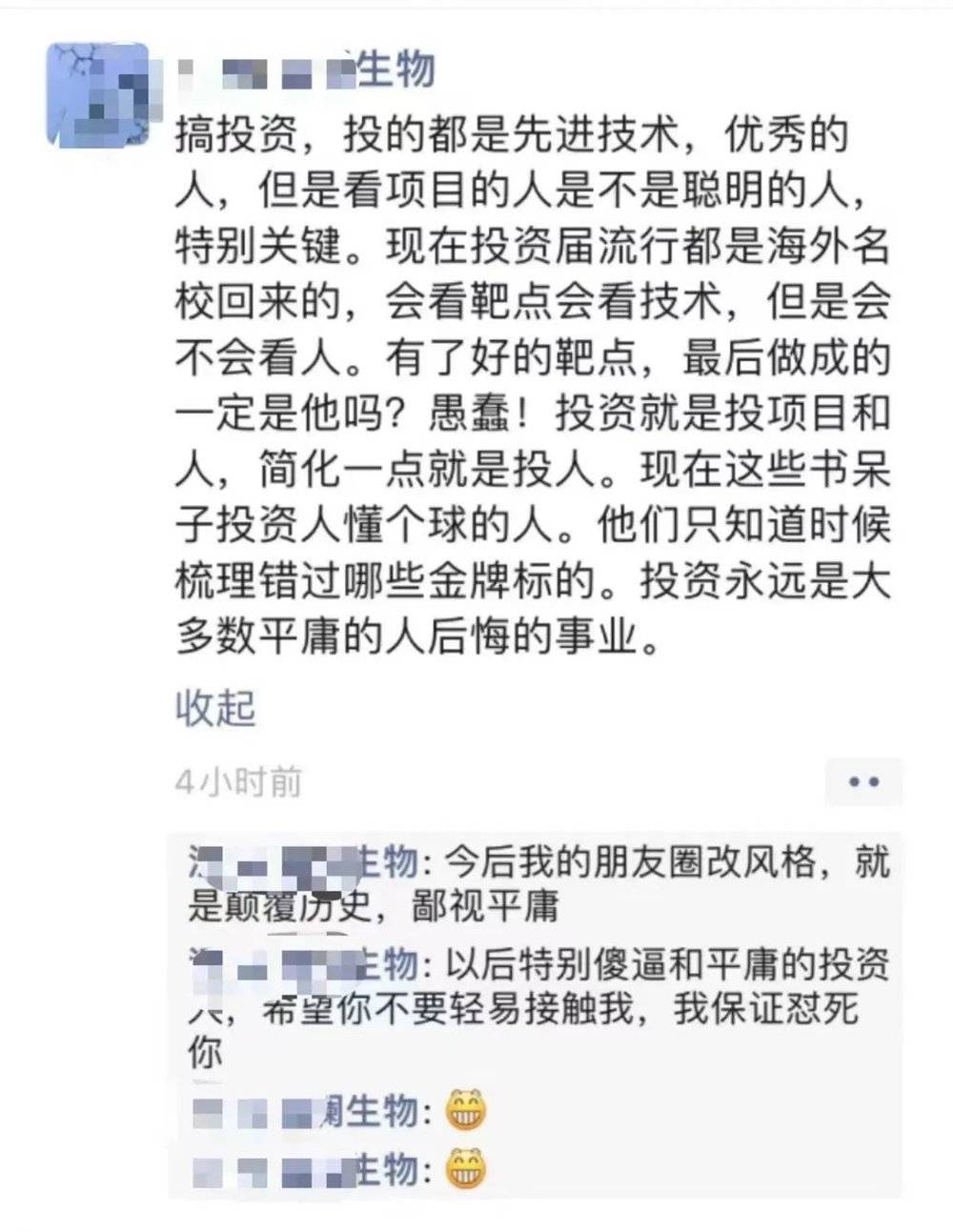

近日,一家新材料创始人在朋友圈发表言论称,“现在投资界流行从海外名校回来的。平庸的投资人,希望你不要轻易接触我,我保证怼死你。”

如此尖锐且简单粗暴的言论引发了不少投资人吐槽,纷纷表示“性格不好的创始人更要慎重”“明明各有所需,戾气怎么都这么重”……

不少创始人们感慨不懂技术和业务的投资人屡见不鲜。“有时候已经在用大白话解释问题了,对方还是听不懂,内心是非常绝望的。”不止一家硬科技公司创始人告诉小饭桌,有钱又合适的投资机构太少了。

“他们最关注技术成熟度,又想挖来知名专家,还要求你被所有人看见。如果我们能满足所有要求,早就上市了。”另一名创始人告诉小饭桌,资本的惯性思维就是不给马儿吃草,还得让马儿快跑。

一名硬科技FA告诉小饭桌,投资人看到一些项目的BP和官网信息,大概就知道适合不适合继续跟进,但出于了解行业竞品、打听上下游企业的需求,仍旧会继续和创始人聊,甚至有项目方收到NDA、TS都没有什么用。经验是直到钱到账,融资才能停。

“全国一次性拿出一亿的机构,应该不超过100家。”某芯片公司创始人告诉小饭桌,市场现状就是这样,但机构不会说他们没钱。

如何在成千上万个投资机构里去选择有钱且合适的?该创始人的方式是直接问,“钱到账了没有?到账了多少?”

“一些机构宣传跟政府成立了10个亿专项基金,但其实里面没钱。很多是有项目了,双方才会按比例出钱。”上述创始人称,空壳基金不在少数。

2023年上半年募资规模在50亿元及以上的大额基金共计16只,单只基金的平均募资规模下滑至2.23亿元。

清科研究中心报告显示,无论是大额基金还是中小规模基金,普遍存在资金实缴不足的情况。

据不完全统计,2023年上半年的全部新募基金中约1/5的基金存在实缴比例低、存续规模低或是个别投资者实缴为0等情况,而募资规模在30亿元及以上的基金中,实缴到位不足的基金比例已达到60%以上。

二、投资门槛能有多高:亮资、没BP以及反向尽调

如果一家公司没有BP、尽调要交保证金或者需要亮资,十有八九会被投资人直接判断为不靠谱。但有话语权且不走寻常路的人变多了。

“我们已经融了三轮,但公司现在没有BP。”领存技术创始人楚一兵告诉小饭桌,他们采用思维导图形式和投资机构沟通,更有逻辑地讲述技术、业务、竞品和行业,同时避免了BP满天飞的情况。

此前领存因1000万尽调保证金“出圈”,楚一兵解释是因为刚做过A轮融资尽调,公司业务相关数据并未有太大变化,再度尽调耗费精力,同时有可能泄露商业机密。

“如果不让尽调的话,那么公司100%是有问题的。用之前的尽调报告上会,也需要投资方认可尽调内容。”小饭桌采访的数位投资人均表示,融资不是小数目,绝大多数机构都有自己的投资流程及风控流程,要尊重各机构的内部机制。

一般而言,完整的创业项目尽职调查包括业务尽职调查CDD、财务尽职调查FDD、法律尽职调查LDD,整个过程往往会持续数月。不仅要采访行业专家、产业链客户,还需要资产评估机构、会计师事务所、律师事务所等第三方机构的配合,流程复杂且繁琐。

有早期科技项目投资人对小饭桌吐槽,现在的第三方尽调报告很水,可信度要打上问号,从逻辑角度来看项目方提供的尽调报告可信度更低。哪怕报告可信,机构也不可能把报告抄一遍就上决策会,报告里必然有很多需要和项目方、尽调者的细节沟通,不是扔一份报告就万事大吉。

不过,领存一直有投资人在官网认证、交纳保证金的流程,这是公司对投资人进行“摸底”,也就是所谓的“反向尽调”。实际上,想掌握融资主导权的公司,不止领存一家。

“优质项目的话语权确实高一些,会要求亮资后再约谈尽调,这也是业内潜规则。”一位关注医药行业收并购的投资人告诉小饭桌,亮资金额一般是总标的金额的10%—20%不等,具体数额及操作方式都可以聊。

一些热门项目的尽调会面向机构设定门槛,FDD和LDD不单独开放。即便如此,机构也是抢着签协议。一旦机构内部流程过长,也有可能错过了close的节点,甚至有项目直接拒绝给出份额。上述硬科技赛道FA称即便有人不尽调就投,也没人会公开承认,因为这是对基金方的不负责。

今年上半年,硅谷AI公司Rewind创始人直接把融资PPT通过Twitter用视频公开播放,让感兴趣的投资人填写表格并报价。该视频浏览次数超过170万,公司收到超过1000家VC的初步报价和170个TS,其中报价最高估值超10亿美元。

公司创始人在社交平台表示,他放弃了私下只与少数人交流融资的愚蠢传统,同时对投资人进行反向尽调。

Rewind 的融资方式,完全反转了 VC 和创业者的地位。创始人不再花费大把时间会见一个个VC、PE,而是所有 VC 前来竞价,创始人从中选择最适合的投资人,几乎掌控了融资过程的主导权。博弈的底气在于,该公司 ARR 营收数据几个月内呈直线式增长,达到了 70.7 万美元。

三、强势还是弱势?套路之外,看的是实力

创投圈的人常常把投融资比喻成相亲、恋爱、结婚,这就需要圈子里的人互相介绍、频繁交流、线下面基、彼此试探。

习惯了卷的投资人,尽管不一定真投,也要不停去工厂实地看项目,提高对一线的认知,才能跑出来一手的信息和资源。他们必定不如硬科技的创始人懂业务和技术,然而说不定有其他产业资源或人脉,能够实实在在地帮助到创业者。

“真正懂的人不会做投资,因为看到的全是风险。大多数项目尽调后和预期都不完全一致,总有或多或少的瑕疵。”一位关注硬科技的FA对小饭桌表示,机构决策者因为朋友的一句话,放弃项目的例子也很多。

有民营航天项目的投资者所做的前期尽调非常简单,问一圈航天研究院的原同事,大概就能摸清项目的具体情况。

套路化的博弈常常上演。上述医药行业投资人称,当遇到强势的企业方,一般会抓住公司的经营负债、业务发展、法律纠纷等问题并放大,摆到台面上,先把对方的气场压下去。有时候双方都心知肚明,只是公事公办,为己方多争取一些权益。

当头部美元机构式微,中小机构愈加分散,项目方想要摸清对方的专业能力和实力比以往更难一些。

一位关注半导体行业的FA告诉小饭桌,前几年,创业者需要融资可能拜访下头部和第二梯队的机构,聊一聊前20家就差不多了。如果这些机构都看不上,那也没必要再去找。

但如今的情况变成了,一个项目找了六七十家机构,其中80%的要不没听说过,要不搞不清楚到底有没有钱。也就是说,绝大多数的创始人遇到的是不专业但有钱,或者不专业还没钱的投资人。

虽然许多创始人对领存的筛选方式表示支持,却少有人效仿。在融资市场上,实力雄厚的一方还是相对强势,缺钱的始终弱势。赛道冷、质地一般的公司,几乎不用考虑提高什么门槛,能活下去、拿到钱就实属不易。

而硬科技越来越投早、投小,有产业基金投资方向小饭桌表示,大多数人蜂拥而至的明星项目反而不太看了。“目前看的项目都是在研发中,产业化公司成立之前,我们就已经在里面了。”

擦亮眼睛,找到自己的生态位和前进方向,对投资和创始人来说,或许都比朋友圈互怼来得更有意义。

本文来自微信公众号:小饭桌(ID:xfzmedia),作者:王露,编辑:张丽娟