本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,头图来自:视觉中国

就在前几日,央行、金融监管总局、证监会联合召开电视会议,其中提到调整优化房地产信贷政策。

整体来看,房地产政策力度越来越大,持续保持宽松。

存量房贷利率是否调整,让我们拭目以待。

但今天与房贷利率息息相关的LPR是出现了调整,但调整结果稍许有点意外!

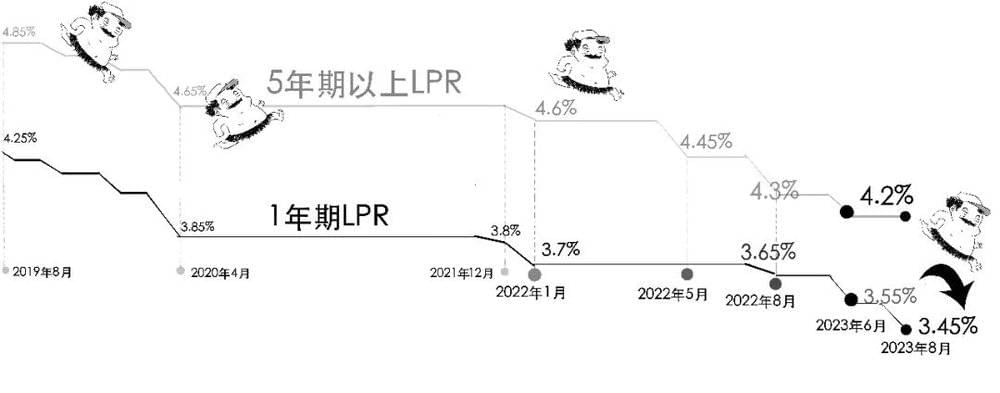

今天,央行授权全国银行间拆借中心公布了最新的LPR,5年期以上LPR没有变化,1年期LPR下调10个基点。

这次调整后,5年期以上的LPR维持在4.2%,1年期LPR下降为3.45%!

这次降息主要是推动实体经济融资成本下降,进一步支持实体经济。

LPR全称Loan Prime Rate,原意是指金融机构对其最优客户执行的贷款利率。

从字面可以这么理解:

LPR起源于美国的最优惠利率,即Prime Rate,我们把时间拨回到1929年美国大萧条时期,当时美国经济恶化,企业大量倒闭。

信誉良好的企业更是非常少。

但银行业资金过剩,总得找个地方投资,于是部分商业银行开始有意降低信贷标准,并压低贷款利率,把一些资质差的企业纳入贷款目标客群。

由此引发了恶性竞争,使银行业的不良贷款率进一步恶化,造成不少银行纷纷倒闭。

为防止恶性竞争,美国出台了相关法规,其中有一条就是最优贷款利率(Prime Rate)。

《华尔街日报》倡导推动形成统一的基准利率作为贷款最低利率,各银行放贷利率要在这个最优贷款利率之上。

到了20世纪70年代以后,随着直接融资市场发展,大型企业可以通过直接从票据市场融资,银行面临的竞争加剧,Prime Rate的底线才被逐步突破。

如今,美国的Prime Rate主要用于中小企业贷款、个人住房贷款及消费贷款等对银行依赖较强的资金业务的定价基准。

我们银行贷款定价也会以LPR为基础,因此居民和企业融资成本就和LPR相关。

一般情况下,我们的房贷利率也是和LPR有关。

我们把LPR称为贷款市场报价利率。

2019年8月,央行改革完善了LPR形成机制。

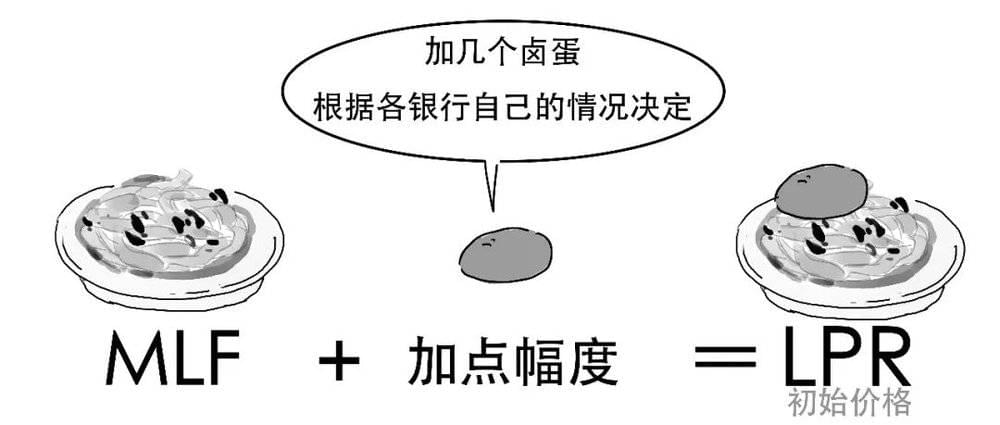

LPR的多少与公开市场操作利率挂钩。

公开市场操作利率主要是指MLF利率。

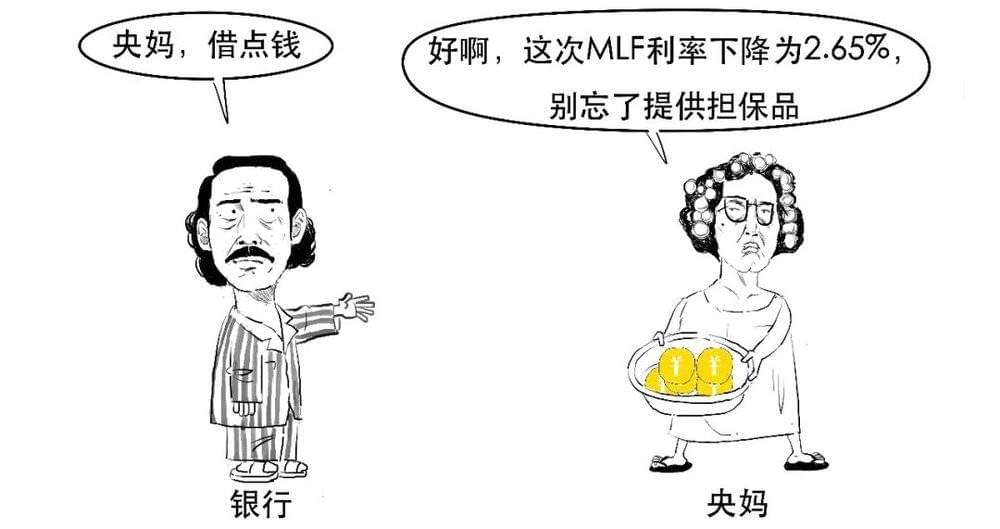

MLF全称中期借贷便利(Medium-term Lending Facility),你可以简单理解为央行向符合一定条件的银行提供贷款的利率。

MLF被戏称为麻辣粉。

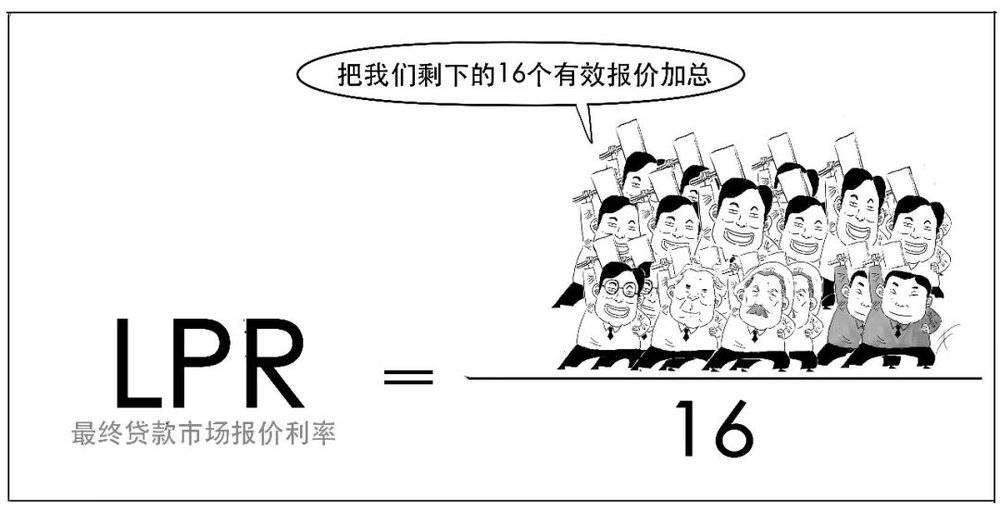

LPR不是由央行直接发布,而是由18家具有代表性的商业银行,分别报价后算出来的。

我们看看具体运算过程:

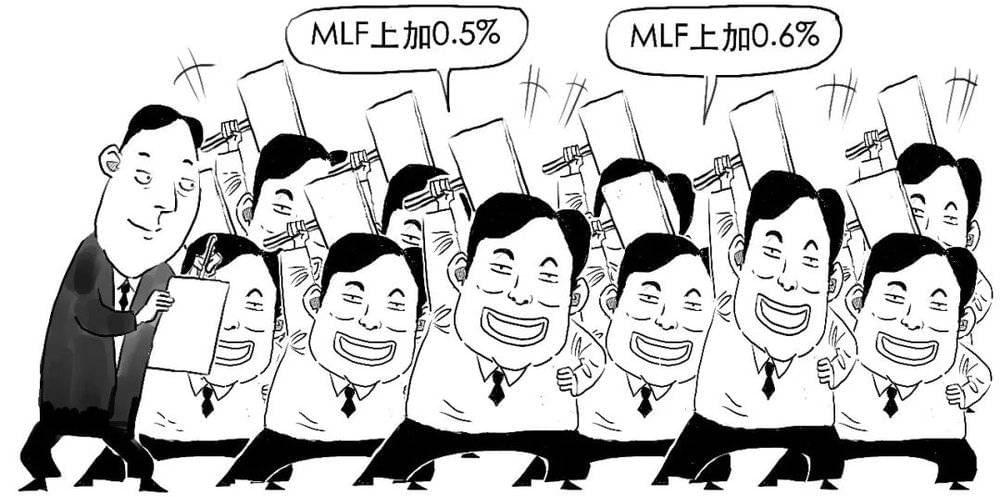

首先,18家报价银行会分别报出1个LPR初始价格。他们的LPR初始价格会参考MLF利率,也就是在MLF利率基础上加点后得出来的。

这里各报价银行的加点幅度的多少,主要取决于各家银行自身资金成本、市场供求、风险溢价等因素。

然后,将各报价银行报出的18个LPR初始价格,剔除掉其中最高和最低价格。

最后,把剩余的16个报价用算术平均得出LPR。

LPR一个月公布一次,发布时间一般为每月20日,遇到节假日顺延。

根据市场情况,每个月算出来的LPR利率可能升可能降。

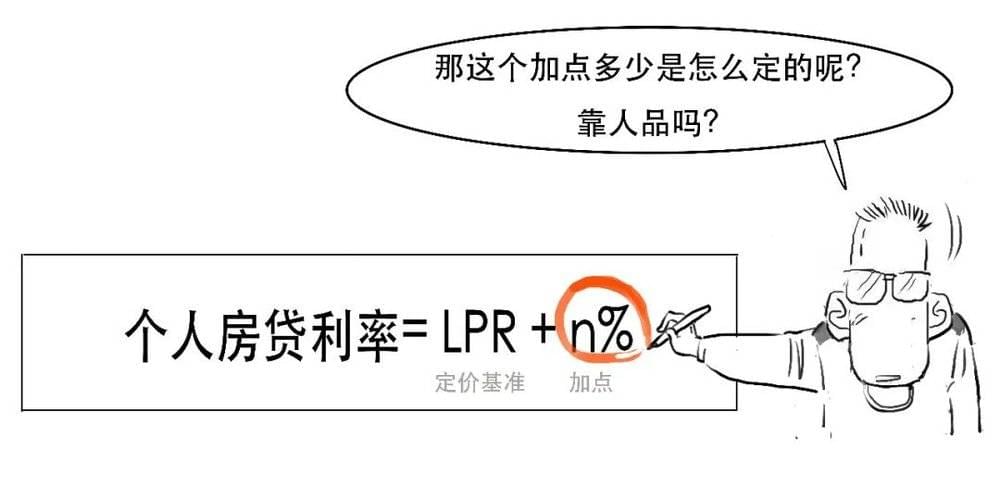

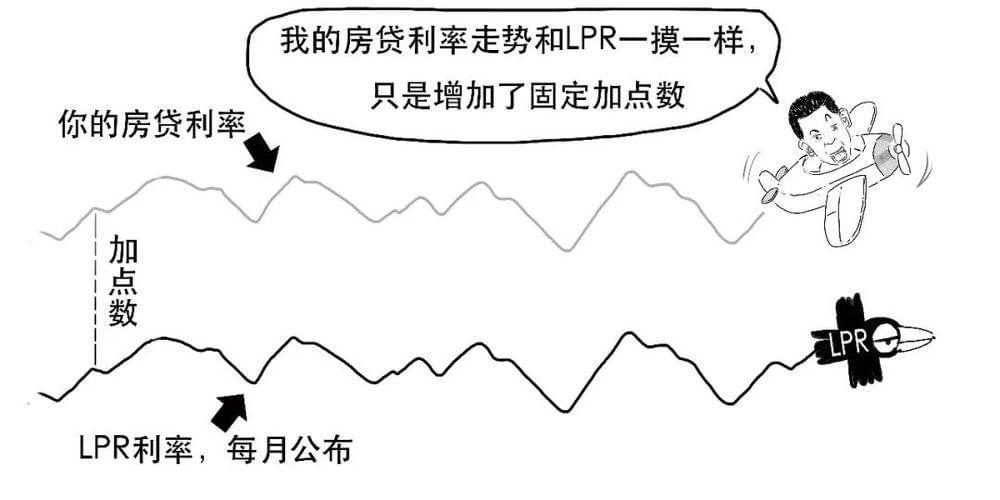

我们的个人房贷利率就是在LPR基础上,再通过加点确定的。

比如5年期以上LPR利率是4.6%,如果一个人的加点数是0.5%,那么这个人的房贷利率就是4.6%+0.5%=5.1%。

加点多少,是银行根据自身的经营情况、客户个人的风险状况和信贷条件等因素来确定的,每个人不尽相同。

n%一旦确定,在客户还贷过程中就不会变了。

如果是购买首套房,个人房贷利率还会在原有加点基础上给个优惠。

具体我们就不说了。

我们的房贷期限一般都是大于5年,如果你选择浮动利率,那么你的房贷利率就会和5年期以上的LPR挂钩。

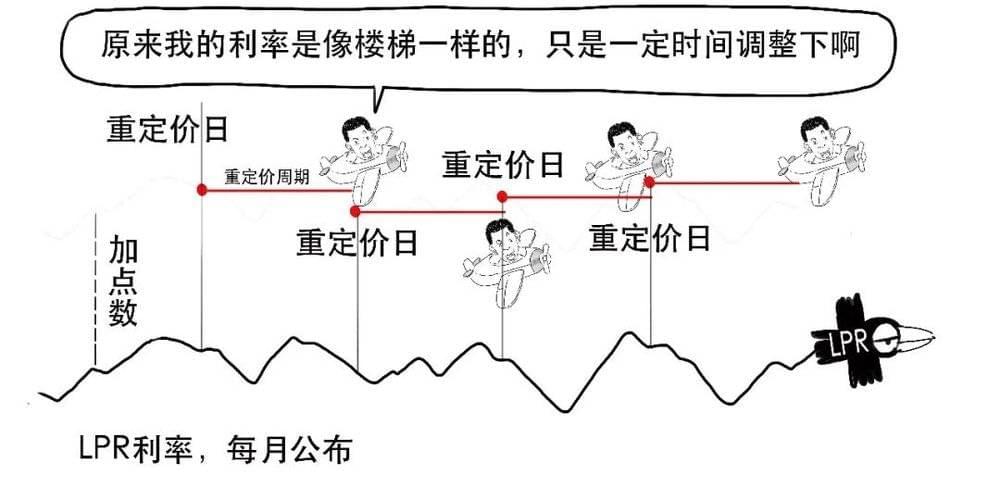

如果你是已经买了房,处在还房贷的过程中,一旦LPR降了,那么你的房贷利率并不会立刻变化。

你可能认为房贷利率和LPR是同步变动。

但事实上,房贷利率调整是有要求的,并不是和每个月的LPR同步变动。

我们在办理房贷的时候,会需要与银行协商,约定好利率的重新定价周期。

重定价周期最短为1年,这时候每1年都只能调整1次贷款利率。

调整的时间一般定在每年1月1日或者贷款合同生效日。

到了重定价的这一天,你的贷款利率才可能会变动,调整为最近一个月公布的LPR利率,再加上点。

对于存量贷款购房的客户,如果重定价日在1月1日,那么最近降低LPR,并不影响你目前的房贷利率,该交多少还是多少。

而且,房贷利率挂钩的是5年期以上LPR,但这次只下降了1年期的。

别急嘛。

这次属于非对称下降,主要是为了提振企业和居民的信贷需求,增强银行信贷供给的意愿和能力。

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生