一、基金是在骗人吗?

经常有人问我:为什么银行理财经理给我推荐的基金会亏钱?不是说这些基金都有强大的投研力量吗?我看之前展示的业绩都很好,是不是基金经理做了老鼠仓?还是平台在骗我?

这个问题看似简单,想要回答好还真不容易。

首先要说,利益输送、老鼠仓只是极少数现象,更不会是基金亏损的原因。如果是十年前,我还不敢这么断言,但以现在的大数据分析水平,这种异常交易长期很难逃过证监会的监控系统。

其次,平台展示的过往业绩也是真的,但过往业绩不代表未来业绩,这可不是一句套话,而是一个大概率事件,后文会详细解释。

最后,公募基金的业绩并没有大家感受到的那么差,今年以来,2346支股票型基金的业绩中位数为-0.82%,同期沪深300涨0.33%,只是略低;再看近两年,1619支股票型基金的业绩中位数为下跌-20%,同期沪深300下跌-23%;近三年,1218支股票型基金的业绩中位数为下跌 -7.8%,同期沪深300下跌 -17%,时间拉长,都是跑赢指数的,只是因为这三年的绝对收益都是亏损,这才让大家觉得基金业绩很差。

但毕竟是亏损的,上面分析的相对收益只是方便不同基金之间进行比较,对于普通人的理财而言,有意义的还是绝对收益。

所以我还是要试着回答一下开头的问题。

导致公募基金亏损的原因,我总结了两类,市场风格问题和基金营销机制问题,最后,还会分析一下,主动型基金有没有投资价值,并给出一些投资建议。

二、市场风格对基金业绩的影响

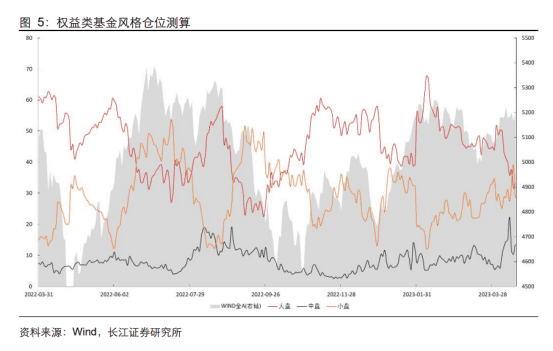

前面我在基金业绩比较时,用的是沪深300指数,一是因为这是最常见的比较基准指数,二是因为沪深300指数里的这些大盘股,基本上是股票型基金最核心的持仓,如下图,近几年平均持仓占比在50%左右,所以公募基金的业绩往往与沪深300指数高度相关。

但这300支股票占A股数量不足6%,即使再加上中证500后的800支股票也只有16%,这就意味着,如果现在的市场上的小市值公司涨幅超过大市值公司,基金的业绩就会弱于大部分股票。

这种大小盘涨幅的差异是否明显呢?答案是肯定的。

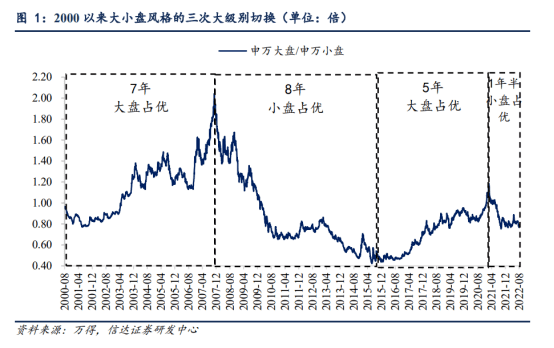

上图是2000年以来A股发生过的三次大小盘风格轮替,每个风格期在5~8年,期间大小盘涨幅差的最大值可以达到1倍,目前刚好属于小盘占优风格,从2021年4月开始,已经进行了2年多。

所以,如果用国证2000这个典型的小盘指数来比较,结果就完全不一样了,这个指数今年以来/近两年/近三年的涨跌幅分别为1.64%/-6.1%/-1.8%,远好于沪深300的0.33%/-23%/-17%,也好于大部分公募基金。

而2016~2020这五年大盘风格期,刚好是公募基金表现较好的几年,现在的那些明星基金经理,大都是这段时间出现的,可谓时势造英雄。

由于这种大小盘风格轮动过于极端,我认为是影响基金相对业绩的最主要的因素,也是从2021年以后公募基金亏损的主要原因。

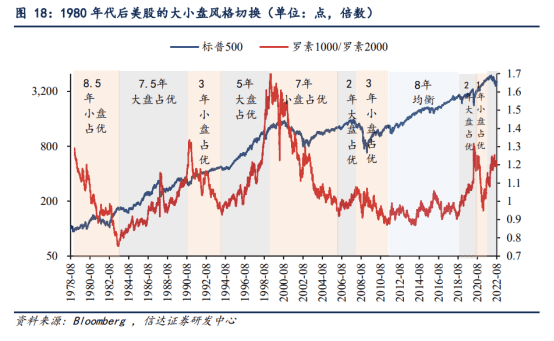

成熟市场,比如美股,也有明显的大小盘风格的切换,所以这一影响因素将长期存在。

那么公募基金是否能在小盘风格占优的时候,将持仓切换到小盘股呢?

答案是“臣妾做不到啊”,特别是规模较大的基金。

一位传统价值投资型基金经理,能够有效管理的核心持仓,很难超过20支,所以这20支股票总持仓占比要超过80%。假如该基金经理总管理规模超过50亿,这20支股票单支平均持仓市值就将达到2亿。

国证2000成份股中的小微盘股,一天交易金额不超过1个亿,假设要买到这个持仓规模,成本又不能太高,大概要买上一个月;想卖的时间就更长了,这些小盘股一旦基本面发生变化,散户一秒钟就能卖掉,机构的持仓很可能被闷杀。

投资是沙里淘金,深度研究10支可能才能选中1支,小市值股票的研究成本跟大市值公司差不多,但又买不了多少,投资性价比太低;对于管理规模50亿以上的基金经理,百亿市值以下的小盘股几乎不会对基金业绩产生太大的影响,自然就不会去持有。

对于10~50亿中等管理规模的基金经理,小盘股投资也有限制,因为不能像散户一样今天发现机会明天就买到,今天发现有问题明天就全卖掉,所以调研就要更谨慎,花更长的时间。

像近几年这种熊市,机会本来就少,一个新机会出来,同时看到的资金很多,包括一些规模小进出灵活的私募和大游资,等你研究清楚,这一类资金早就把股票价格买上去了。

这些因素,都导致大部分基金经理不得不放弃大部分小盘股的投资机会,遇到典型的小盘股行情,也就只能做到尽量少亏一点。

影响基金业绩的风格因素除了大小盘,还有行业轮动节奏,节奏越快,大基金同样不利。

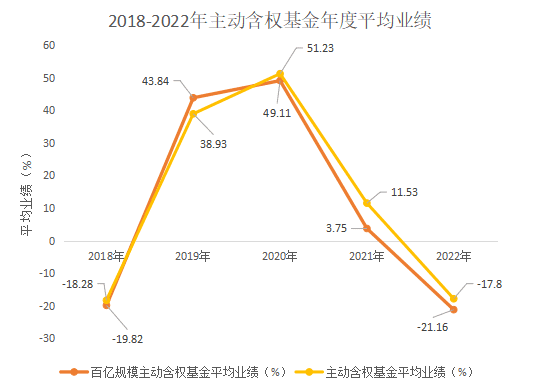

基金规模对于业绩的影响是非常明显的,2018~2022年,百亿规模以上的基金五年有四年跑输基金整体业绩,其中2021年更是大幅跑输。

很多人觉得,我也没有非要买大盘基金,为什么受伤的总是我?

这就是第二个原因——基金营销机制。

三、营销机制对基民投资的影响

大家可以想一想,你是怎么在目前的1万多支基金中买到目前持有的基金的?

无非是几种:一是支付宝等第三方渠道推荐的,二是银行理财经理推荐的,三是自己拉排行榜选出来的,四是朋友推荐的,五是看了基金公司的广告。

这些渠道看似很多,实际上都指向同一类基金——你自己买的都是近期业绩好的;朋友肯定推荐那些赚了钱的基金;近期赚钱的基金好卖,渠道也会力推,基金公司也会主打。

问题在于,过去赚钱的基金,未来也会赚钱吗?

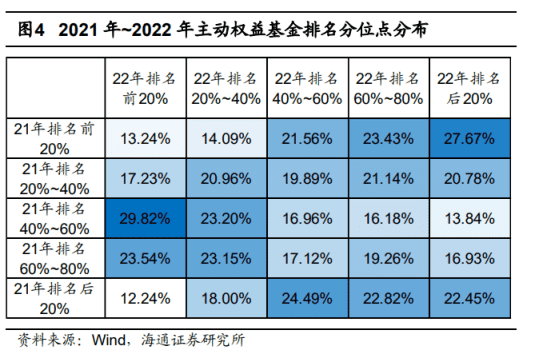

下面的图是2021年业绩排名五个20%档的基金,假设你在2022年初去买基金,大概率会买到第一排(业绩排名前20%),但它们中有28%的概率变成业绩最差的一档,只有13%的概率还留在最好的一档。

这就是基金投资中常见的“赢家的诅咒”,其原因在于,当年排名靠前的基金,主要是风格因素,而风格年年变,所以第二年有更大的概率表现不佳。

所以,喜欢买业绩好、渠道平台力推的基金,也是基民亏损的原因之一。

渠道平台和基金公司还愿意推荐的一类基金是明星基金经理管理的产品,原因无它——好卖,但这又是一个基金亏损的大坑。

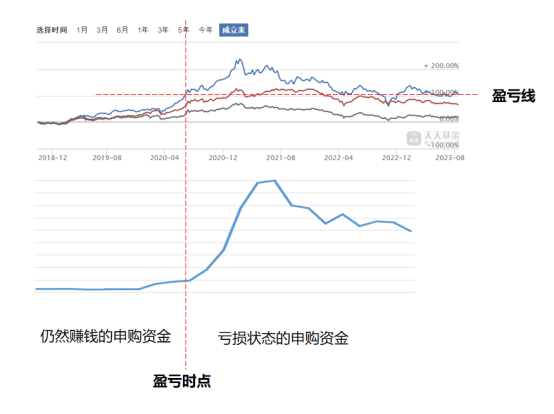

下图的一个明星基金,成立四年半以来累计收益107%,复合收益率17.5%,算是一个不错的成绩,不管是基金公司还是平台肯定都愿意推,基民也愿意买。

但从下半部分的基金规模与业绩对应关系看,绝大部分份额是在高位申购的,目前基金的净值已经跌到2020年6月的水平,就算2020年6月以前的申购资金都没有卖出,目前持有基民也只有20%是盈利的。

明星基金经理的傲人业绩都是在不出名、规模小的时候做出来的,新的基金经理总是从一、两个亿甚至几千万开始管,这个规模对投资品种和投资方法几乎百无禁忌,可以选择自己最擅长的方法,也可以利用信息优势做一些短线套利、事件套利。

但这个业绩看得见,摸不着,一旦业绩太好,规模迅速增长,原先的投资方法就不能再用了,这往往是很多年度新星迅速陨落的原因,之前被业绩吸引入坑的基民,也就真的“入坑”了。

那主动型基金还值得买吗?

四、主动型基金到底行不行?

如果单纯从近十年总体业绩回测上看,主动型基金还是比指数型基金收益略高一些。

美股主动型基金基本上很难跑赢指数基金。主要原因是A股散户成交占一半的比重,散户交易基本符合“七亏二平一赢”,总体相对指数亏损,作为对手盘,机构资金自然是有相对指数的超额收益,除去交易机制更灵活的私募基金和游资,公募基金也能获得一些超额收益。

从这一点看,主动型基金还是有投资价值的。

但问题在于,主动型基金的研究难度远远超过指数型基金。

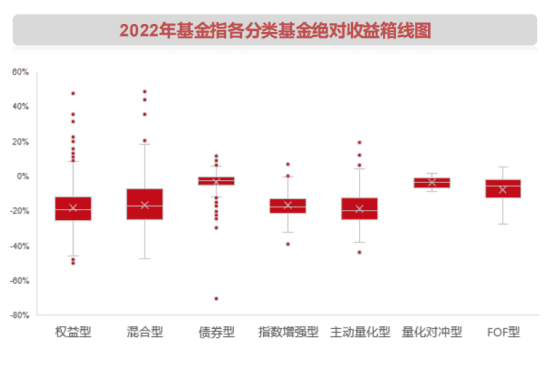

上图是各类基金内部表现的差异,权益型和混合型是两类典型的主动型股票基金,收益最大差距都达到近100个点,就算是中位数与排名前面第25%的基金,收益也相差了8~10个点。

相比而言,跟踪同一个指数的宽基基金,收益差别非常小;就算是不同的指数,差异也可控。

这么大的差距,如果有研究能力,当然有可能获得超额收益,可这个收益并不好拿。

主动型基金本质上是在研究“人”,包括基金经理的能力与风格两个方面。能力是长期稳定的因素,是选基金的主要依据,而风格相当于市场特征与基金经理的个人特征的吻合程度,可以看成是运气,是一个不可控的因素。

可风格对业绩的短期影响又远超过能力因素,定量研究风格的影响,需要非常专业的分析,这也是FOF基金的核心优势。

对于一般基民而言,唯一的方法是拉长时间,让风格有利影响期与不利影响期相互抵消,但这个时间要求普遍超过A股的基金经理任职期限,这也导致五年以内的基金经理的过往业绩,可参考性非常有限。

如果有十年以上的长期优秀的业绩数据,这一类行业顶流或元老级人物,要么大部分时间用于行政管理、要么处于“营销吉祥物”或半退休状态。

很多人对这条可能不服气,美股中不是有巴菲特、霍华德·马克思这种长青树的基金经理吗?问题在于国内的公募基金都是国企,这类基金经理功成名就后,既不出来单干,又不担任领导工作,那图个啥呢?

还有研究信息来源的问题,有大量资料中可供研究的明星基金经理,由于规模等上面说到的原因,很难超过过去平均水平;而有真正潜力的新生代基金经理,基本上没有什么研究资料,基金公司也不会推荐——没有名气和长期业绩,推了也很难卖。

那么有五到十年优秀业绩的基金经理呢?

过去十年很成功的基金经理,往往是典型的高度成长风格,随着规模变大,普遍存在风格转变的问题,需要从高度成长风格转变成价值成长平稳的风格,从偏好TMT 、高端制造和周期风格,转向消费医药为主或更均衡的风格,这个转变期不但影响业绩 ,而且使之前的业绩和风格数据的有效性下降。

从某种程度上说,人是不可研究的。

当然,如果你仍然想尝试一下主动型基金的超额收益,希望配置一部分,我也有几个建议。

五、主动型基金的建议

1. 避开处于规模迅速增长期的基金经理

前面分析过,规模是限制基金业绩的核心原因,当你关注或持有的基金业绩排名稳定上升两三个季度,基本都会出现规模急剧增长,而且基金公司也会快马加鞭,趁好卖再发行一两个新基金,如果该基金经理的总管理规模超过50亿,此时基金经理将面对巨大的业绩考验,建议果断赎回。

2. 只要不是大牛市,灵活配置型基金优于偏股混合和股票基金

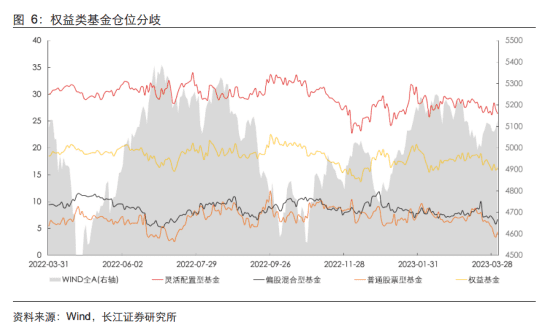

上图为权益类基金的仓位统计,灵活配置型基金的仓位配置差异大,基本在30个百分点左右,这类基金理论上仓位可以降为零,能灵活调整仓位可以降低回撤;而偏股混合和股票基金的仓位都有比较高的要求,彼此差异不超过10个点。

当然,如果是大牛市,那就要选仓位要求更高的股票基金。

3. 用FOF基金代替主动型基金

前面分析过,FOF基金有丰富的资源和方法,通过多个因子对潜力基金经理进行全面的分析,相当于帮你挑出未来的明星基金经理。

而且FOF基金可能不止投A股,也扩大了资金配置的范围,增加了净值的稳定型。

4. 回避基金经理交接期

大部分基金换基金经理时,都会对前任的重仓进行清理,规模越大,冲击成本越大,此时大多会跑输指数,给基民带来损失,所以要回避正在换基金经理的基金。

如果觉得主动型基金研究太复杂,建议还是以指数基金定投为主,最简单的是各种宽基指数基金,或者你看好的行业指数基金,坚持定投,长期必有回报。

本文来自微信公众号:人神共奋 (ID:tongyipaocha),作者:人神共奋