对于全球创业生态系统来说,过去半年并非一帆风顺。整体来看,与2022年上半年相比,2023年上半年的风险投资水平下降了50%以上,但生成式AI的热度在一定程度上缓解了投资的下降。

虽然相比近些年,2023年上半年的投资水平有所下降,但仍与2019年和2020年相当。我们预计,在宏观环境保持稳定、通胀持续消退的情况下,即使围绕人工智能的热度降温,风险投资也将在年底恢复到更线性增长的状态。

聚焦教育科技领域,全球教育科技市场仍缓慢前进,Chegg股票的波动就是一个例子。Chegg将股价下跌归因于学生用免费的ChatGPT代替Chegg的付费订阅课程。一家总部位于中东和北非的教育科技公司首次募集1亿美元,这对中东和北非地区不断发展的生态系统来说是个好兆头,此前该地区更依赖于美国和英国的初创公司。

1亿美元的大额交易往往来自进入后期轮次的公司,如Degreed和Begin。

聚焦欧洲,挪威游戏化应用Kahoot!宣布以17亿美元被由高盛为首的买方收购,实现私有化,为2023年下半年带来了一个光明的开端。总体而言,我们预计2023年下半年欧洲活动将小幅增加。与2022年下半年相比,2023年上半年的资金有所增加,许多在2021年年中筹集到大笔资金的公司将募集更多资金。

除了交易活动增加外,标志着生态系统健康状况的指标有:1. 公司募集资金是为了抓住机会,还是维持运营?2. 公司在融资后能否维持资本高效增长?

要点提炼:

1/3全球教育科技交易来自欧洲,但总体融资进程放缓,仅占2022年总额的29%;

相比2022年下半年,2023年上半年的融资更多,平均交易规模更大;

在全球范围内,只有1笔交易超过2.5亿美元,其中欧洲最大规模的交易为5500万美元;

在欧洲范围内,英国位列第一,法国、德国、希腊和西班牙跟随其后;

教育科技专业风投更活跃。

一、纵观全球概况

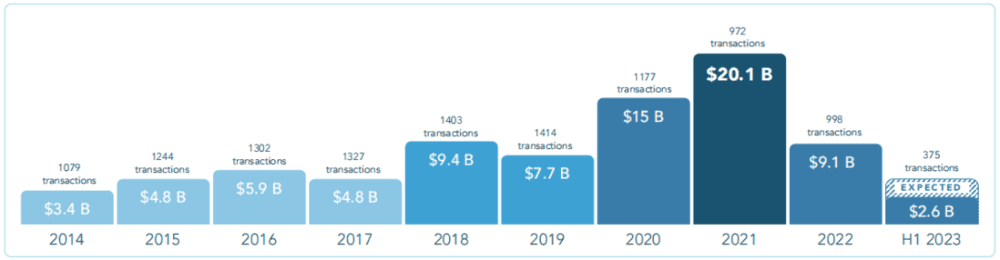

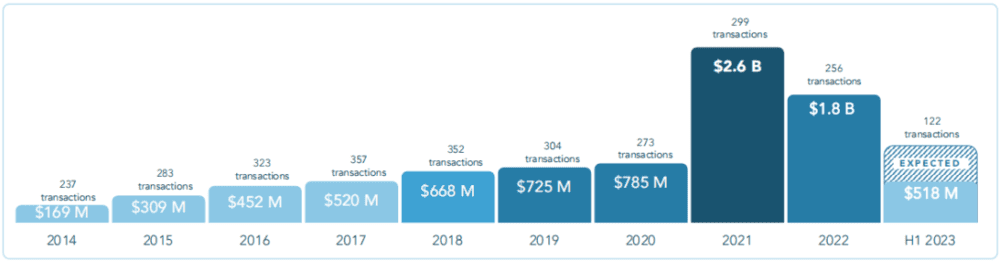

2014年~2023年上半年,全球教育科技融资次数和总额

2019年至2020年,全球教育科技融资总额增加一倍,并在2021年再次上升,但随着大环境收紧,2022年大幅下降,并一直持续到2023年。2022年上半年的融资额为65亿美元,2022年下半年为26亿美元。2023年上半年的26亿美元与2022年下半年的融资额旗鼓相当,标志着市场还在继续缓慢前行。我们可以合理地预估,到2023年,教育科技风险融资总额将达到50~60亿美元。

正如1月份发布的2022年全年融资报告所述,除了教育科技,健康科技与金融科技等其他行业也面临严峻的下滑形势。同时,交易次数也在下降,2023年上半年约为2020年的1/3。我们可以合理地预计,交易次数将达到750~900笔,这将是自2014年我们记录融资数据以来的最低数字。2022年下半年共有566笔交易,而我们在2023年上半年统计的数据为375笔。

二、全球多数地区融资下降

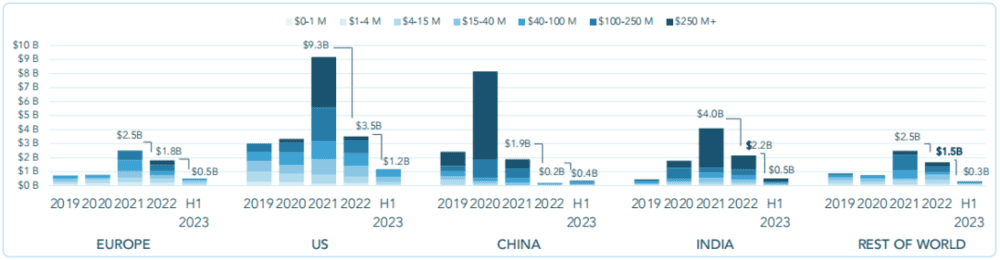

2019年~2023年上半年,欧洲、美国、中国、印度和其他地区融资总额和交易规模分布

从全球来看,除中国在2021年重大监管变化后稍微出现复苏外,其他所有地区现如今的融资水平与2022年、2021年和2020年相比都有所下降。

三、平均规模为2019年以来最低水平

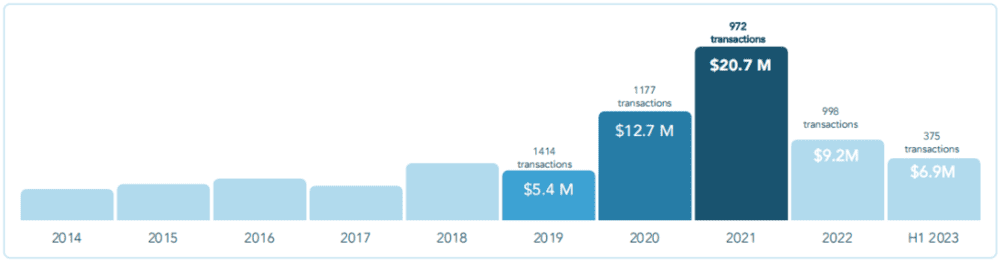

2014年~2023年上半年,全球年平均交易规模

2014年至2019年的平均交易规模相对稳定,2019年至2021年大幅增长,2022年大幅下降,从2021年的2070万美元陡降至2022年的920万美元。到2023年目前为止,这一数字为690万美元,为2019年以来的最低水平。

四、小额交易居多

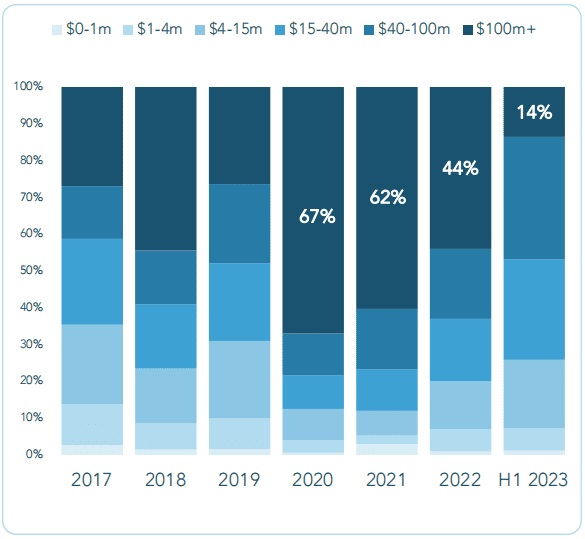

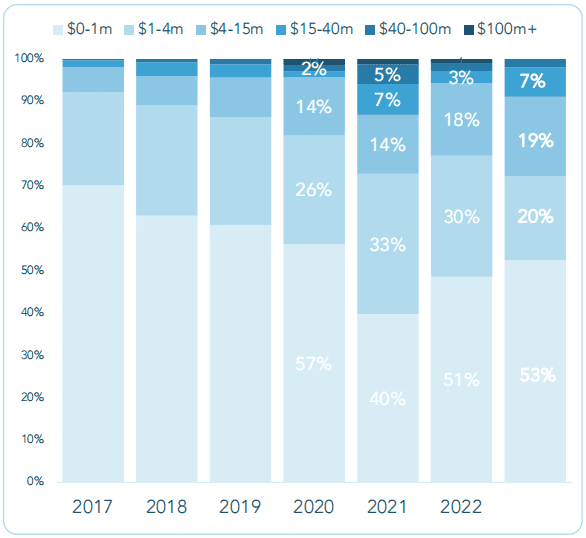

2017年至2023年上半年,各规模交易融资额占比情况

近年来,大额融资交易在融资总额的占比有所下降,从2020年的67%下降到2021年的62%、2022年的44%和2023年迄今为止的14%。

积极的一面是,小规模交易仍在继续进行,为企业创造了一个更长、更深的融资通道。当市场开始重拾势头时,我们有望看到这些公司反弹。

五、教育科技风投活跃

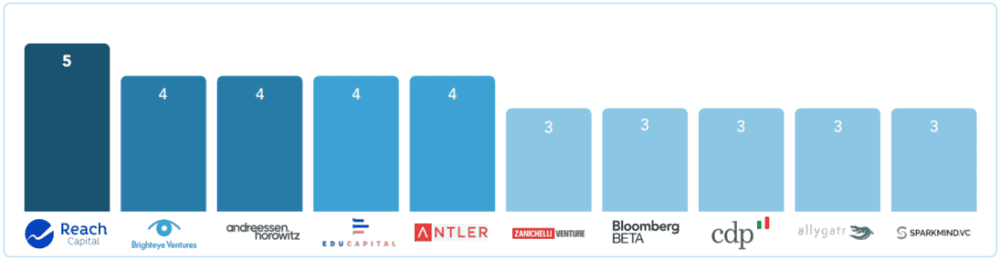

2023年上半年,投资次数最多的前10家风投

在前10名中,教育科技专业风投占据5个席位,其余的为有一定知名度的投资“多面手”,包括Andreessen Horowitz、Antler和Bloomberg Beta。

在教育科技专业风投中,有3家总部在欧洲,包括Brighteye Ventures、Educapital和Sparkmind。

六、聚焦欧洲市场

2014年至2023年上半年,欧洲地区融资总额和交易次数

据报道,2023年上半年,欧洲和美国比其他大多数地区更具韧性。但尽管如此,融资规模仍大幅收缩。2022年上半年欧洲的融资总额为14亿美元,2022年下半年降至4亿美元。2023年上半年的融资额为5.18亿美元,略高于2022年下半年。

我们预测2023年全年早期阶段的交易活动将保持强劲,全年融资总额将在2020年至2022年的水平之间。

七、平均规模

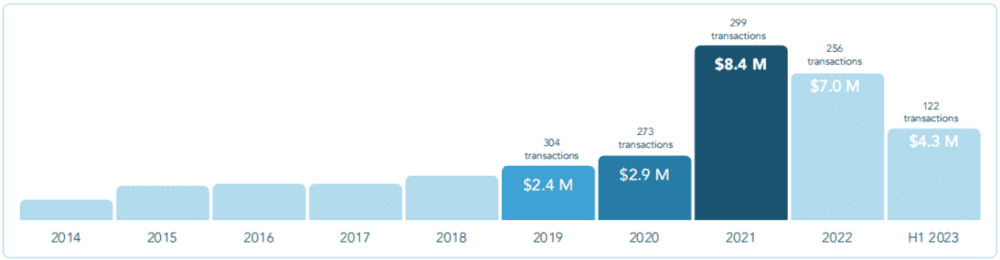

2014年至2023年上半年,欧洲地区平均交易规模

从交易次数来看,2023年上半年完成的交易数量占2022年总数的48%。我们预计今年达成的交易次数与去年持平。

今年迄今为止的平均交易规模为430万美元,比2022年下半年高出160万美元,表明投资者在面临逆风时仍葆有一定的信心。

然而,如果将2023年上半年与2021年的水平进行比较,必须面对的现实是,2023年上半年的430万美元仅略高于2021年840万美元的一半。

八、中等规模交易居多

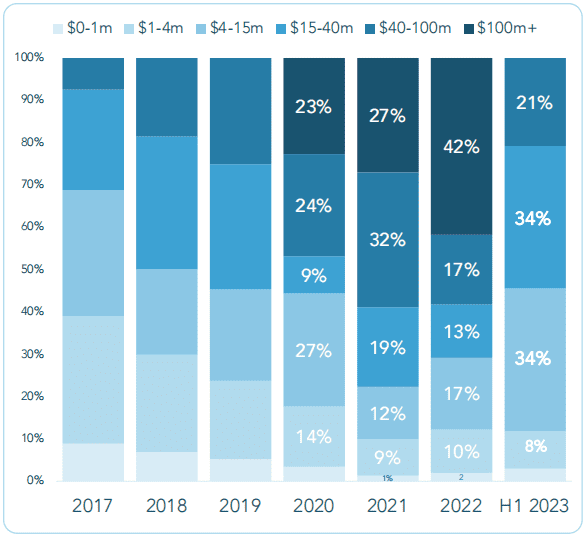

2017年至2023年上半年,各规模交易融资额占比情况

近年来,1亿美元以上的超大额融资的比例大幅增加,这一趋势一直持续到2022年。但截至2023年目前为止,这一趋势已经停止。目前,68%的融资是通过400万至4000万美元的轮次募集的。

自2021年以来,1亿美元以上的融资轮次开始减少,2021年为5笔,2022年3笔,2023年上半年降至0笔。

从图表的另一端来看,我们可以观察到,400万美元以下小额融资金额的占比情况与前几年类似,约占融资总额的10%。

2017年至2023年上半年,各规模交易次数占比情况

尽管市场不断变化,但不同交易规模的交易次数占比情况仍然类似。

行业成熟的一个信号是,尽管2022年和2023年上半年的宏观条件都具有挑战性,但与2022年相比,2023年上半年的中型和大型规模交易(1500万美元以上)的占比更高,2023年上半年为28%,2022年为24%。

2022年,3家公司的单笔融资额超过2亿美元,但到2023年为止,只有一家公司的融资额超过5000万美元。

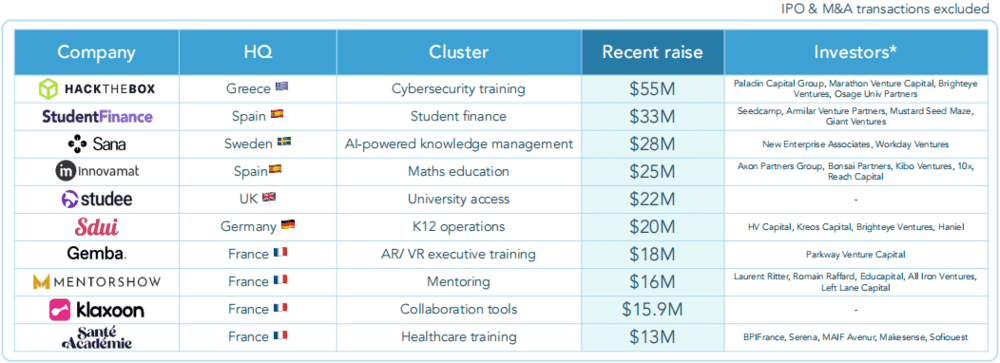

九、欧洲前十名

2020年,有2笔交易超过5000万美元,2021年有11笔,2022年7笔。到2023年目前为止,只有一家公司的融资额超过5500万美元。在去年的前10名中,只有Sana这一家公司今年再次出现,该公司今年获得了5500万美元B+轮融资。

这些交易往往分布在多个垂直领域,表明生态系统正在成熟,垂直赛道开始出现大玩家。

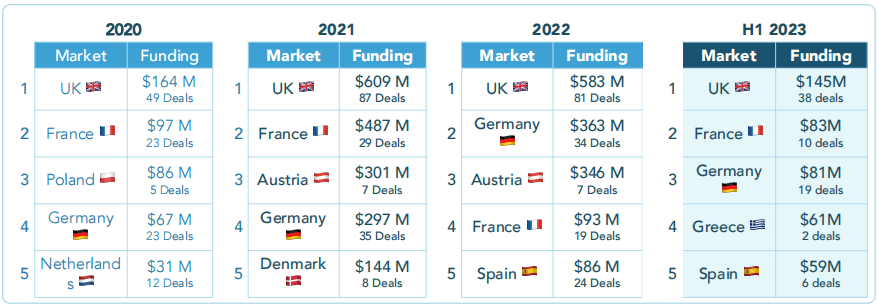

十、英国第一,法国第二

2020年至2023年上半年,欧洲地区融资额国家排行榜

直到2023年上半年,英国已连续三年多保持领先。然而,2023年上半年的1.45亿美元落后于2022年和2021年的水平,不过与2020年的相差无几。英国初创企业的交易次数比第二名的法国多一倍。法国通过10笔交易获得8300万美元,排第二。虽然英国和法国之间的差距为6200万美元,但法国和前五名的其他市场之间的差距较小,排名第五的西班牙和第二的法国之间的差距为2400万美元。

法国似乎很快就会超过其在2022年的9300万美元融资总额。值得一提的是,希腊首次跻身前五。

*本文节选自The Half Year European Edtech Funding Report 2023,芥末堆经原作者Brighteye Ventures授权编译与发布。该报告综合自Dealroom、Crunchbase、Pitchbook、Tracxn与Brighteye Ventures的数据。

本文来自微信公众号:芥末堆(ID:jiemoedu),作者:Brighteye VC,编译:阿宅,编辑:芥末堆