本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,原文标题:《资产队伍里有坏人?新分类法正式实施啦!》,头图来自:视觉中国

《商业银行金融资产风险分类办法》在7月1日正式实施了!

这到底是个啥办法?我们不妨来回顾下。

在电视剧里,我们可以把人进行分类。

在现实生活中,垃圾都要进行分类。

现在啊,银行的金融资产也要进行分类啦!

话说银行经营,并不是躺着赚钱,也要面临各种风险。

比如信用风险就是银行面临的主要风险,这是指交易对手不履行到期债务的风险。

基于这个风险,银行需要对自己的金融资产进行分类,完善的风险分类制度是有效防控信用风险的前提和基础。

因此,银保监会、央行在今年2月联合制定了《商业银行金融资产风险分类办法》,并在2023年7月1日正式实施。

新办法主要是为了进一步推动商业银行准确识别、评估信用风险,真实反映资产质量。

下面我们挑重点看一看办法内容。

一、哪些资产要分类?

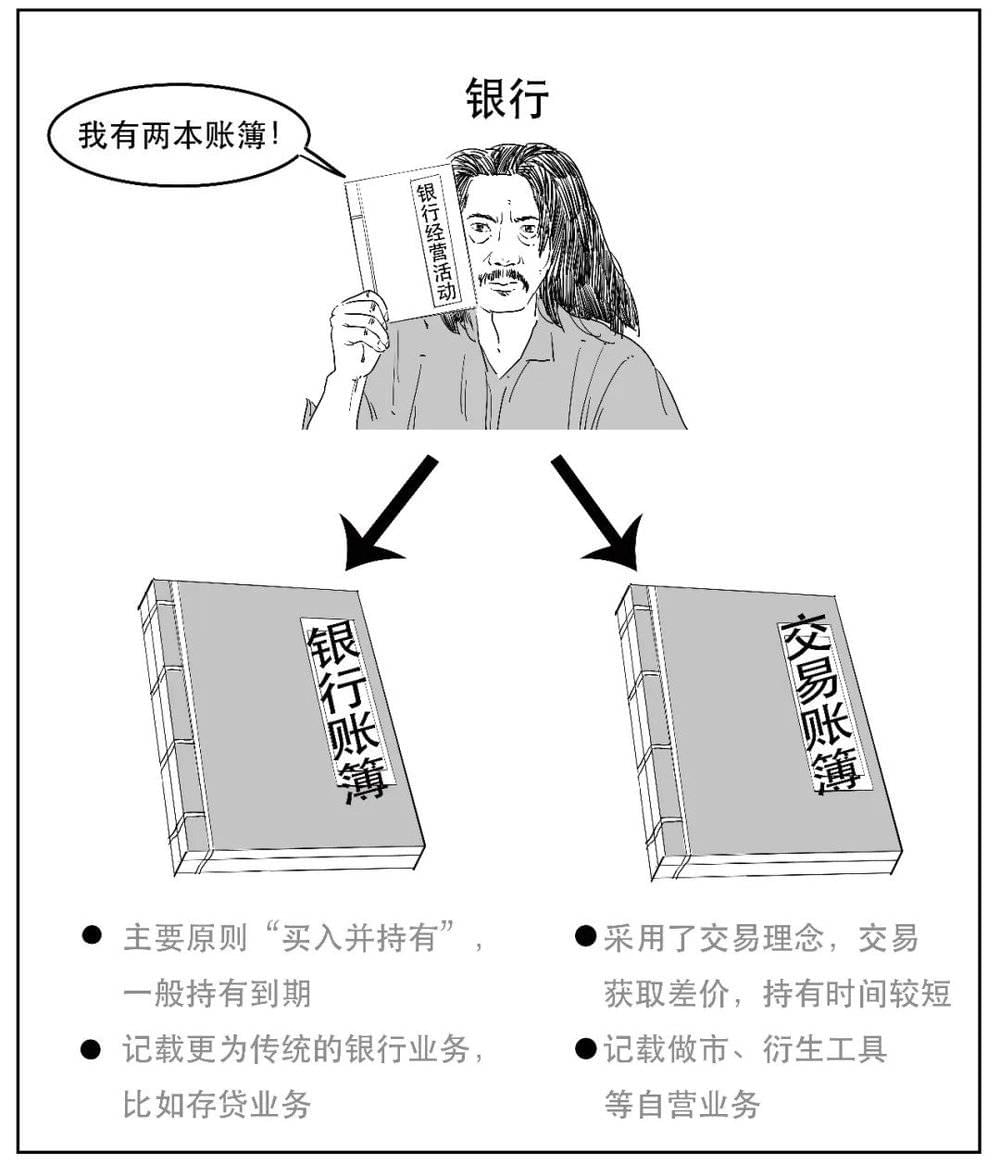

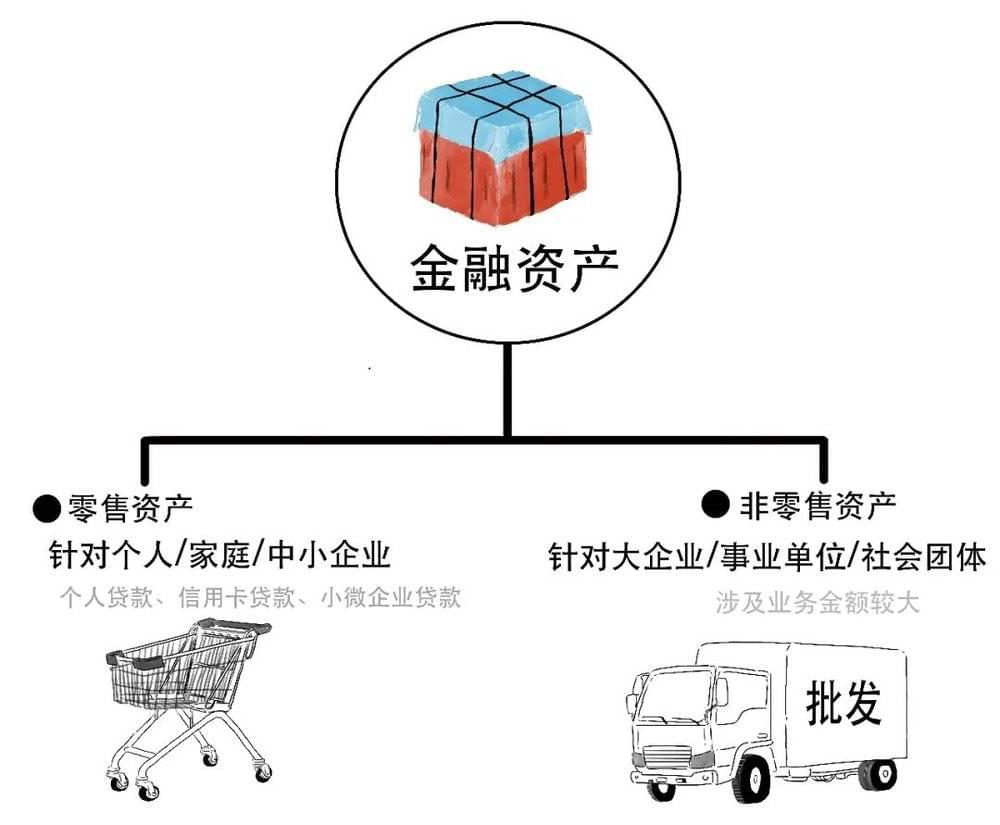

银行出于资本管理的目的,将其经营活动进行分类,通常可以划分为2类。

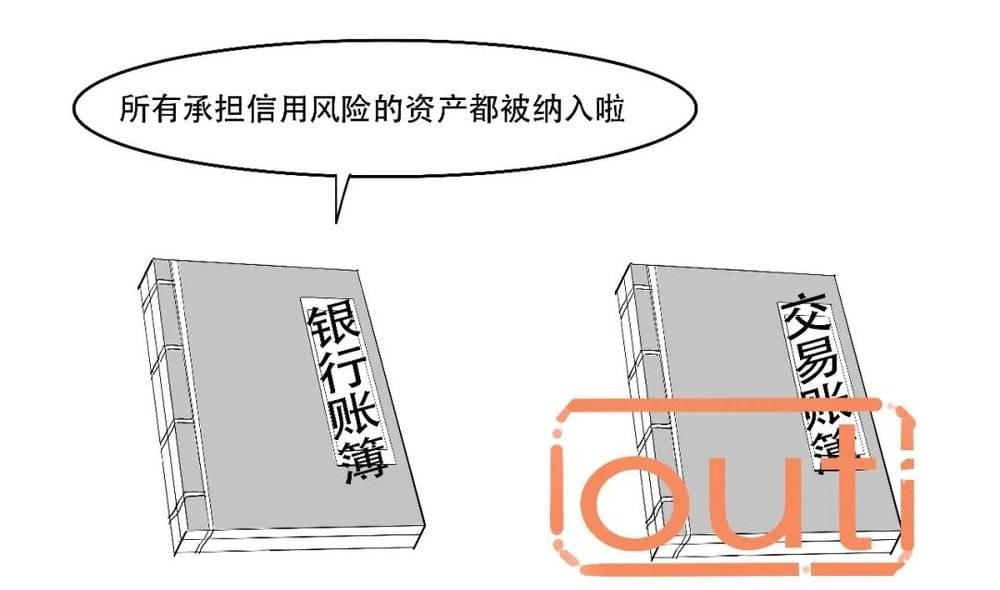

本次办法主要是对银行账簿下,对承担信用风险的金融资产进行风险分类,而将交易账簿下的金融资产以及衍生品交易形成的资产排除在外。

这些纳入分类的金融资产包括了贷款、债券和其他投资、同业资产、应收款项等。

二、具体怎么分?

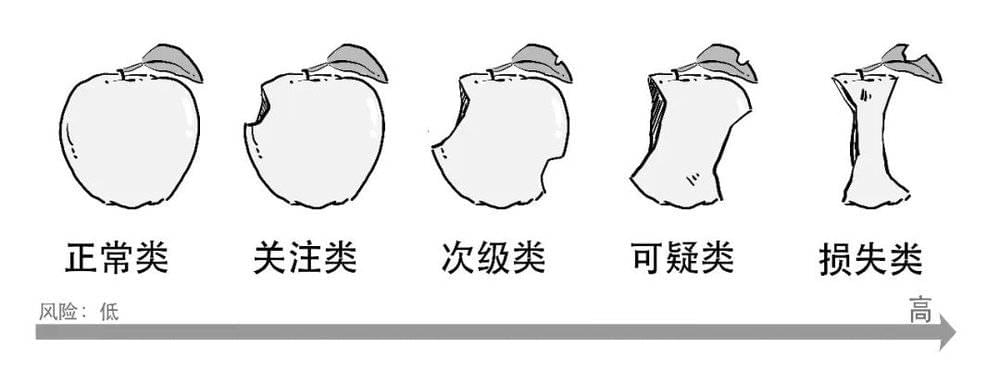

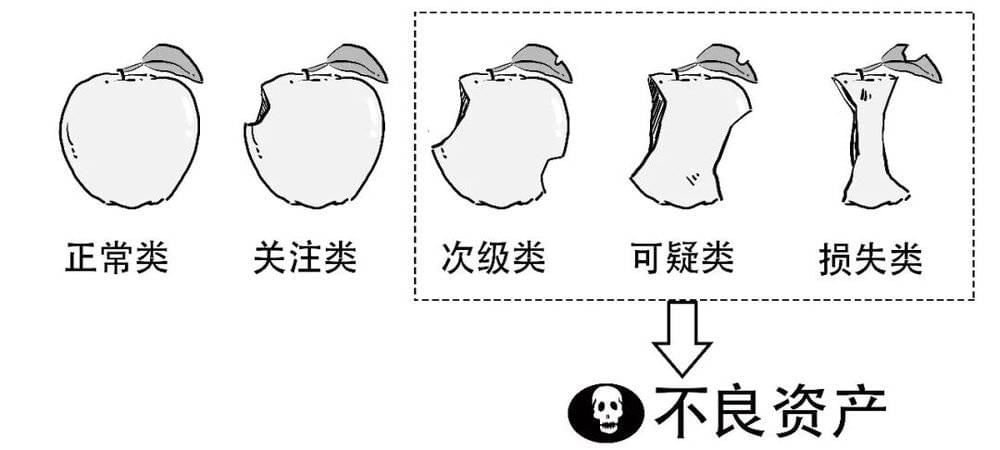

本次办法,将金融资产按照风险程度分为五类,分别为:

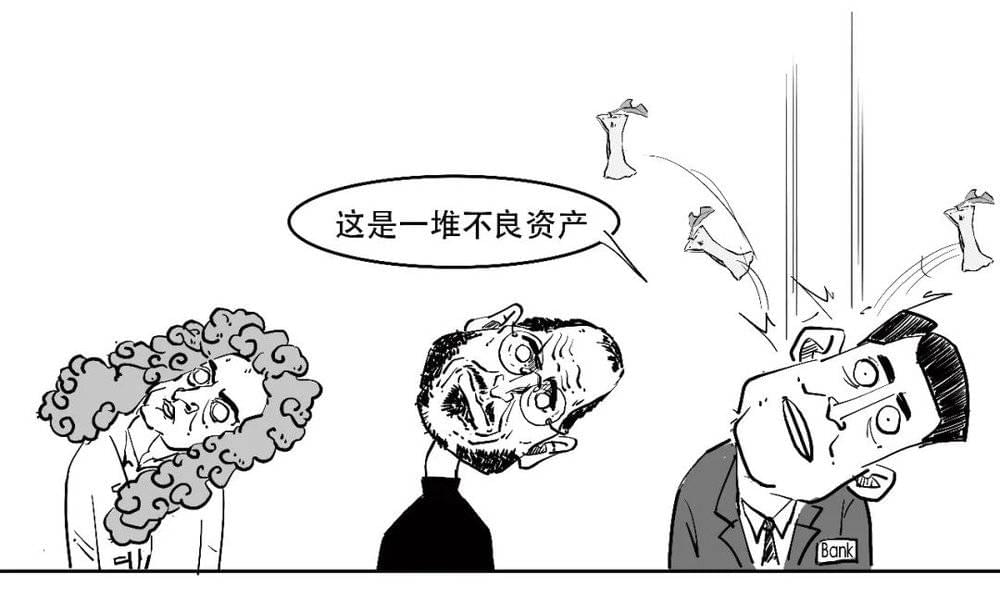

其中,后面3类合称为不良资产。

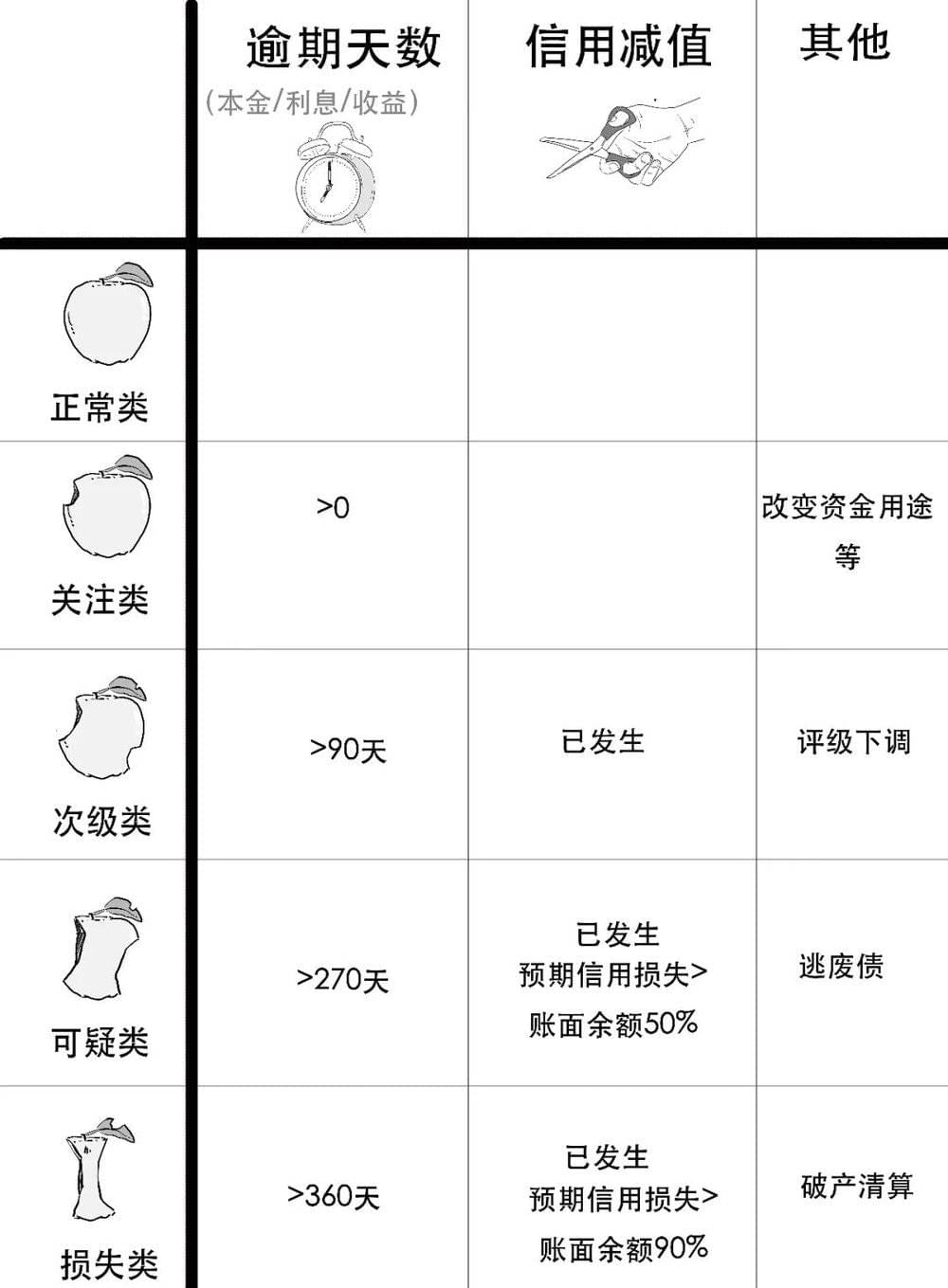

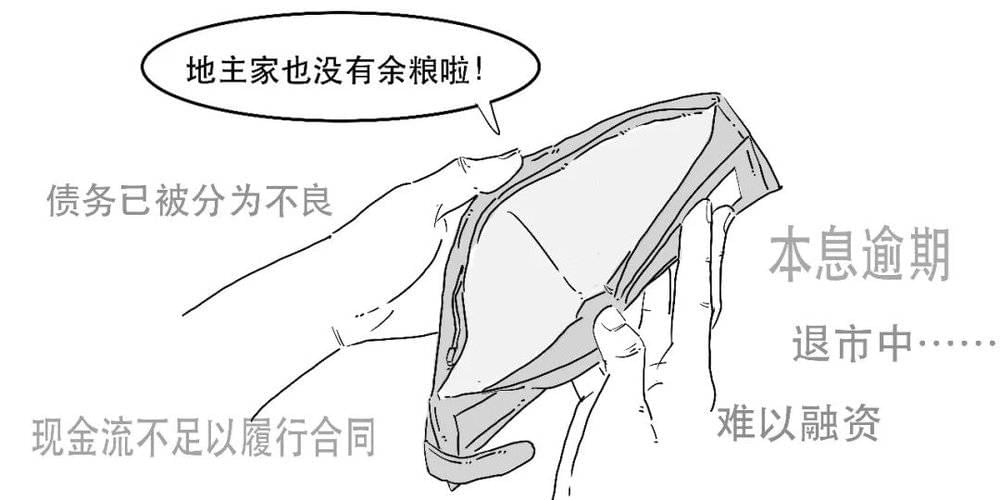

要看一个资产质量好不好有多种标准,而逾期天数和信用减值是资产质量恶化程度的重要指标,能反映出债务人的偿债能力高低。

我们简单罗列五级分类的标准:

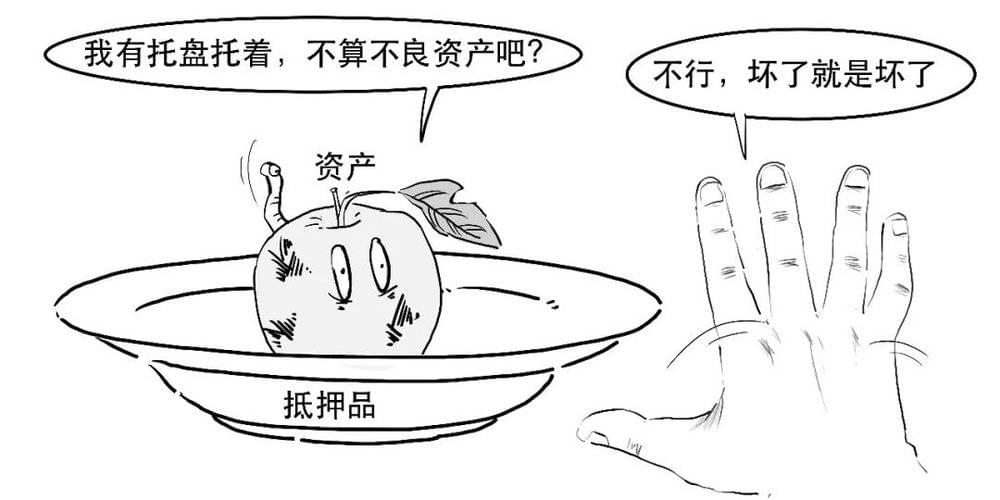

对于逾期超过90天的债权,即使抵押担保充足,也会被归为不良资产。

划分后的资产风险等级也不是一成不变的,对于符合一定条件的不良资产,可以上调至关注类或正常类。

三、分类理念是什么?

我们首先明确一个概念,根据债务对象和业务数额大小,银行的金融资产可以分2种:

其中,零售资产一般是分散、小额的资产,而非零售资产与之相反。

好了,下面我们问一个问题,如果一个屋子主人家里有一只蟑螂,那屋子里是不是有可能还有更多蟑螂?

如果我们把屋子主人看作债务人,蟑螂就是不良资产,那整间屋子都可能有问题。

新办法采取以债务人为中心的风险分类理念,主要评估债务人的履约能力,不良认定也更为严格。

对于非零售金融资产,如果债务人在银行债权超过10%分类为不良的,该债务人在该银行所有债权都要算为不良资产。

同一个非零售债务人,在所有银行的债务中,逾期超过90天的债务已经超过20%的,各银行均应将这个人的所有债务归为不良资产。

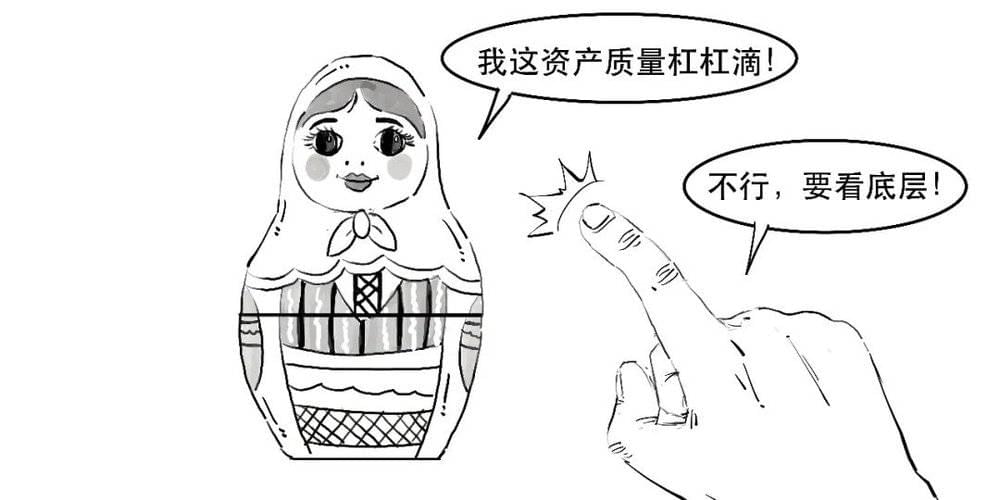

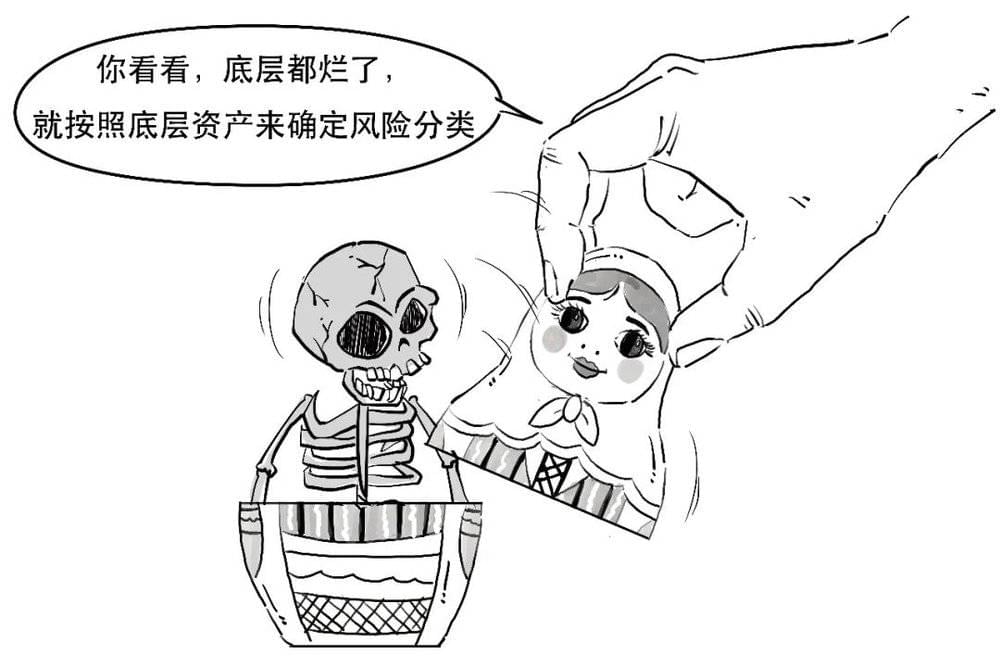

商业银行对投资的资产管理产品或资产证券化产品进行风险分类时,应穿透到基础资产,按照基础资产风险状况进行风险分类。

对于无法完全穿透到基础资产的产品,要按照可穿透的基础资产中风险分类最差的资产来确定产品风险分类。

对于暂时难以掌握风险状况的金融资产,应该从严把握分类标准,从低确定分类等级。

四、重组资产怎么分类?

如果债务人发生财务困难,碰到偿债能力下降的情况,债务人确实无法拿出钱偿还债务:

这时候,该怎么办呢?

进行资产重组就会是一个方法。

这时候,商业银行对债务合同作出有利于债务人的调整,或对债务人现有债务提供再融资,包括借新还旧、新增债务融资等。

其中,合同调整包括延长还款期限、降低利率、减免部分本息和费用等等。

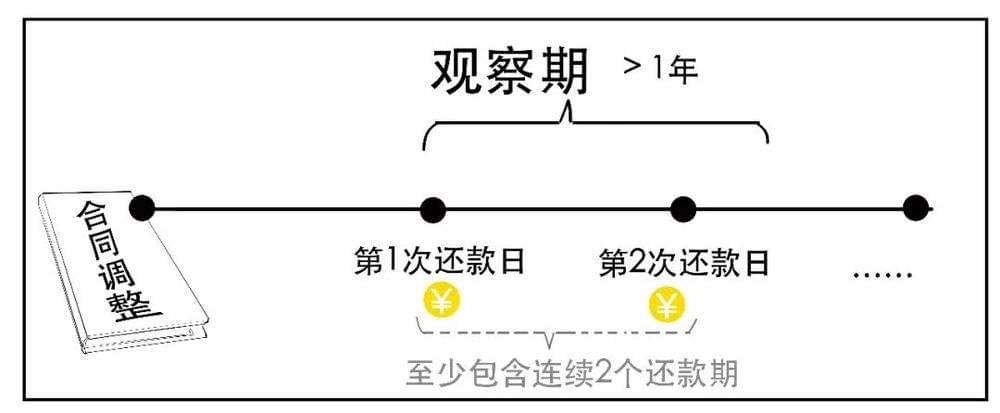

银行对重组资产要设置重组观察期。

观察期从合同调整后约定的第1个还款日开始计算,不得低于1年。

对于重组资产,银行也应该按照本办法进行分类。重组后至少归为关注类,不一刀切地归为不良资产。

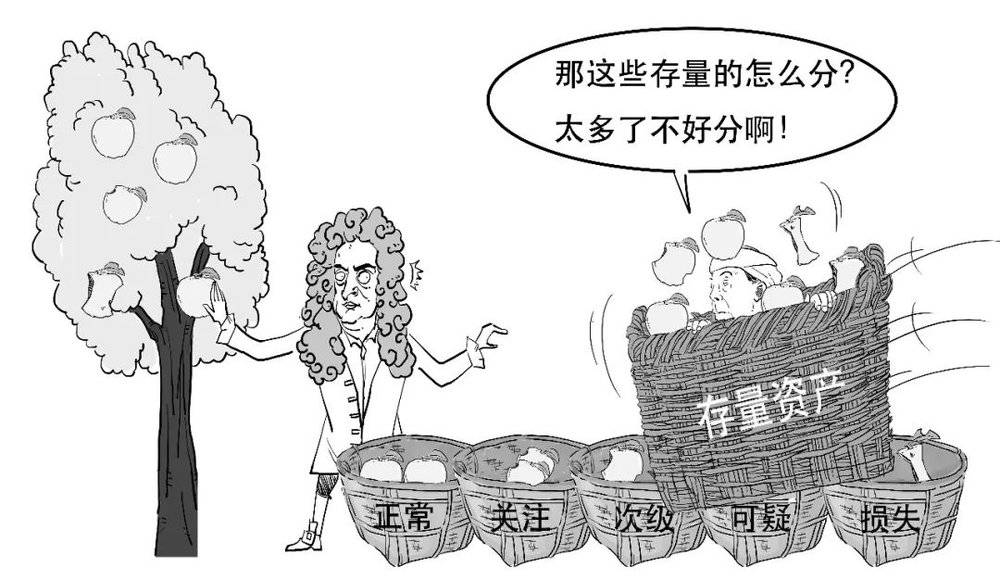

五、存量资产怎么办?

从2023年7月1日起,对于新发生的业务都按照本办法来分类。

银行需要至少每季度对全部金融资产进行一次分类。

2023年7月1日之前发生的业务,银行需要制定重新分类计划。

对于这些存量业务设置2年半的过渡期。

总之,新办法对不良资产认定标准更加科学合理,更有利于银行真实、准确反映资产质量情况,实现信用风险的有效防控。

好了,今天就说到这吧。

老规矩,以下为彩蛋时间:

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生