本文来自微信公众号:Ethan聊跨境新市场 (ID:kjdsxxsc2022),作者:Ethan,原文标题:《2023年全球线上用户调研数据报告 | 电商数据看板》,文中图源:GWI,头图来自:视觉中国

本报告中的所有数据均来自GWI对16岁至64岁不同年龄、涉及超过50个国家中的97万名互联网用户展开的线上调研,因此人群数据仅代表线上用户情况,而非该国家/地区的总人口情况。

值得注意的是,在拉丁美洲、中东和非洲以及亚太地区等许多新兴市场中,较低的互联网渗透率,一定程度上也意味着线上用户人群比该地区人口整体情况更年轻化、更城市化、更富裕、受教育程度也更高。

以下为本报告在经济衰退期间的关键性洞察:

自2022年以来,减少支出的线上消费者数量增加了27%;

随着越来越多的人购买自有品牌的产品,各种优质品牌正在蓬勃发展;

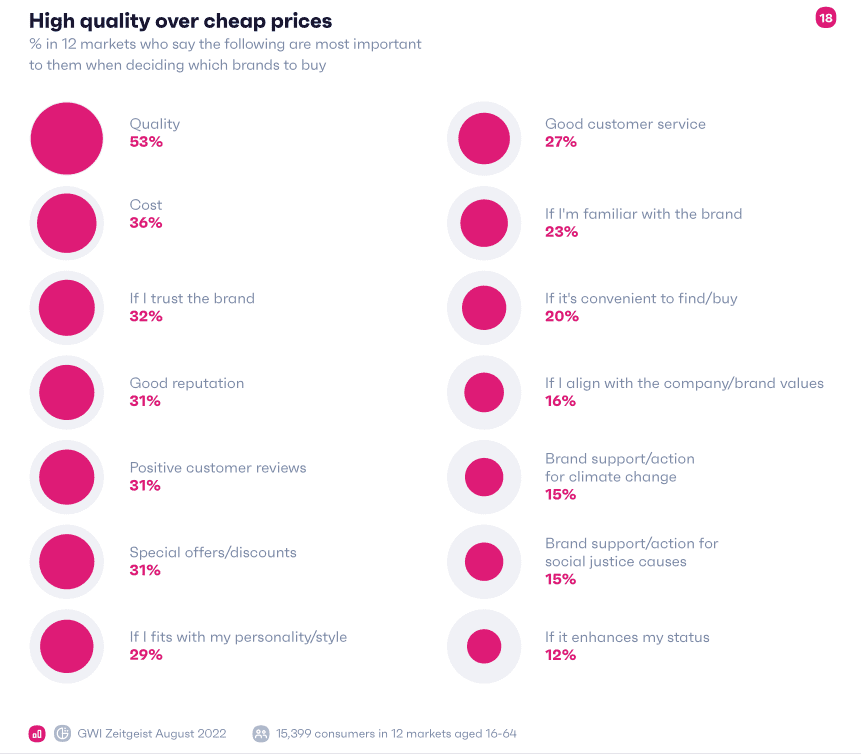

在选择品牌时,更多的线上消费者更看重质量,而非单纯关注花销成本;

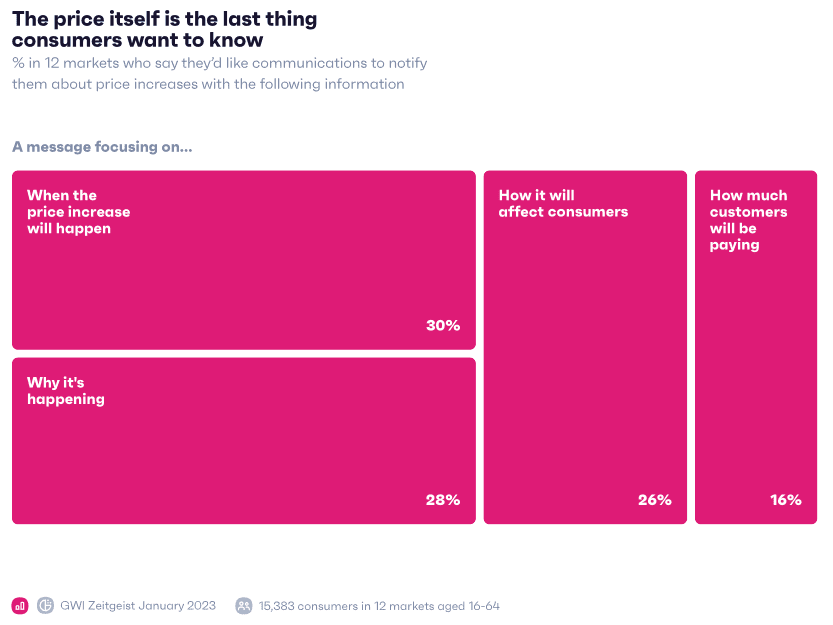

比起物价上涨幅度,更多的线上消费者想知道物价何时上涨。

一、全球经济衰退期中的市场反应

从经济学角度出发,2020年初,全球经济与贸易体系遭受了短暂性冲击。民众对金融环境的担忧也起起伏伏,甚至部分人将该周期内的经济衰退称之为“假性衰退”。

经济衰退期间,人们在一段时间内无法外出消费,许多国家也开始向消费者提供财政补贴。事实上,相比于新冠爆发前,许多人发现自己的存款变得更多。因此,尽管经济不确定性仍然无处不在,但民众对于非必需品的消费需求并不像此前那般微弱。

下图为2018年至2020年全球经济与国家经济衰退周期梳理:

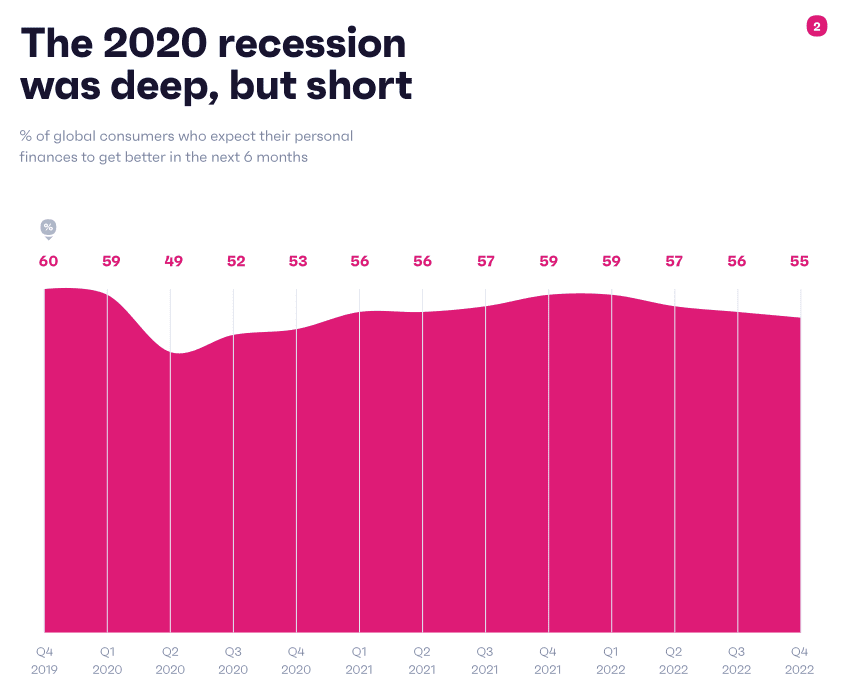

2020年的经济衰退期虽然影响程度较为深度,但周期较短。与疫情前时代相比,2020年全年的线上消费者对于自己的金融预期向好比例仍保持在高位水平,区间落于59%~53%,Q2仅存在49%的民众金融预期向好,该季度中民众对市场的信心震荡显著。

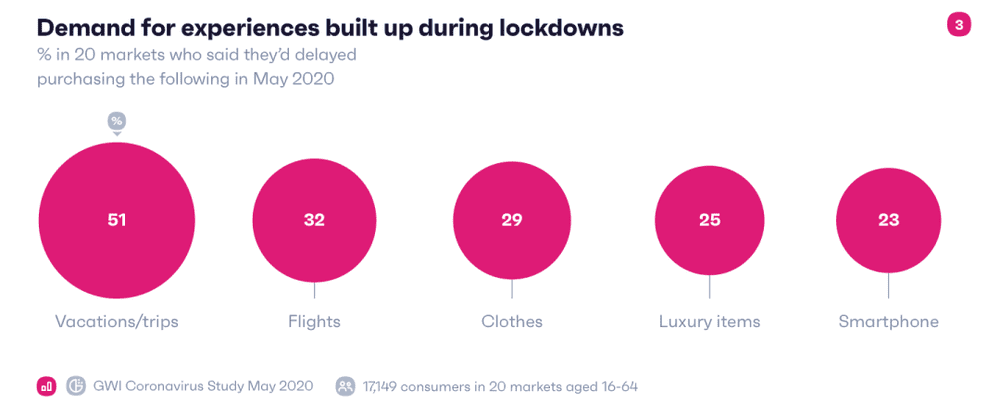

2020年5月,许多品类销量低迷,20个国家市场的线上消费者对自己的支出做出了严格控制并推迟购买计划,主要的品类涉及旅行用品(51%)、机票(32%)、服装(29%)、奢侈品(25%),以及智能手机(23%)。

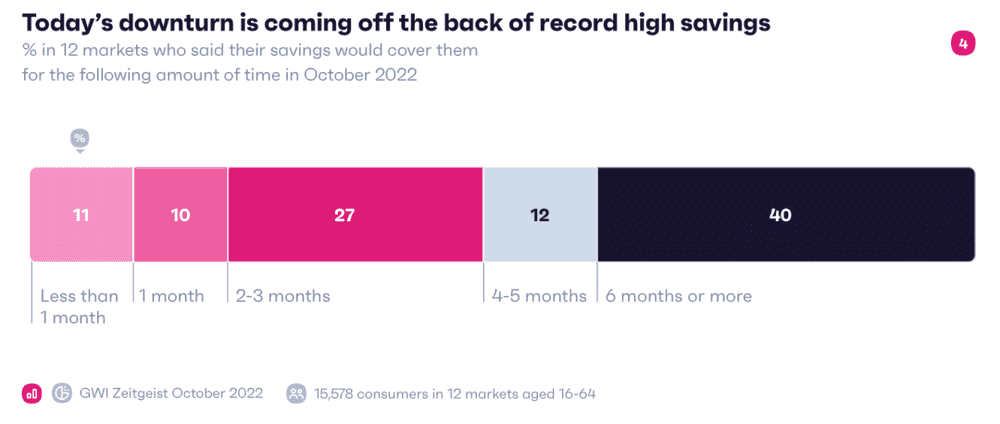

而在疫情中后段时期(2022年10月),GWI数据显示,“12个国家市场中的线上消费者的存款能维持多久的生活成本”这一问题中,40%的线上消费者表示,他们的存款可以覆盖6个月及以上的生活花销,27%的人群存款可以覆盖2~3个月的基本花销。

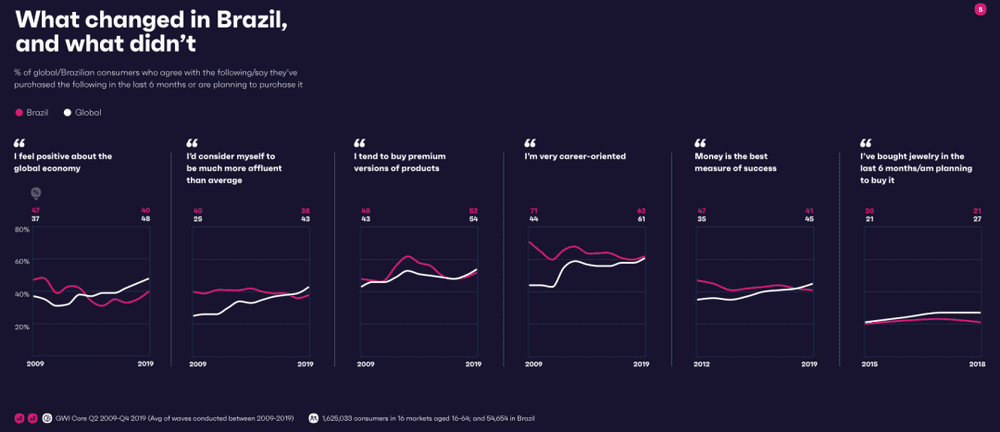

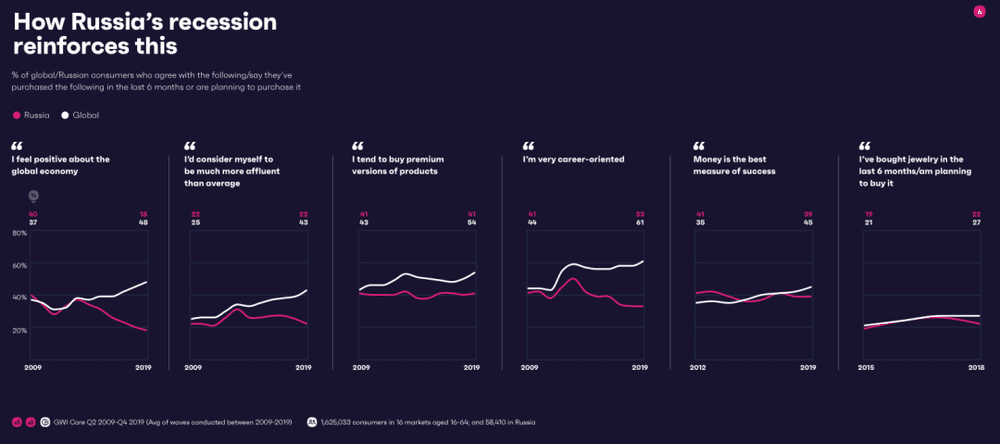

以巴西与俄罗斯两个国家市场为例。2019年,40%的巴西线上用户对未来经济持乐观态度,这一比例低于全球平均水平(48%)。同时,购买高溢价产品与珠宝产品的巴西线上消费者比例也均低于全球平均水平,分别为52%与21%。

俄罗斯市场中,2019年仅有18%的线上消费者对未来全球经济持乐观态度,远远低于全球平均水平(48%),同时,购买高溢价产品与珠宝产品的俄罗斯线上消费者比例也均低于全球平均水平,分别为41%与22%。

二、全球消费预期整体下调,Z世代成为奢侈品与非必需品消费主力军

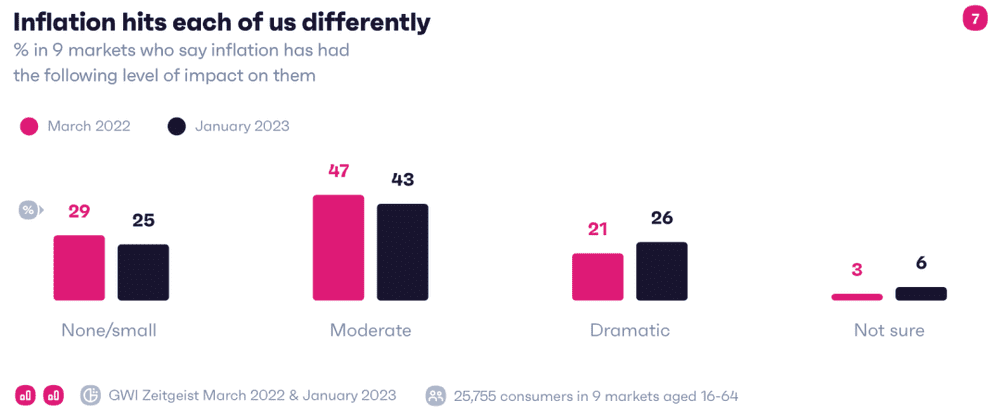

2022年~2023年,9个国家市场中,通胀对个人生活影响程度的人群比例情况如下:

暂无产生影响/影响程度较小(从29%下降至25%);

中等程度影响(从47%下降至43%);

影响程度极大(从21%上升至26%)。

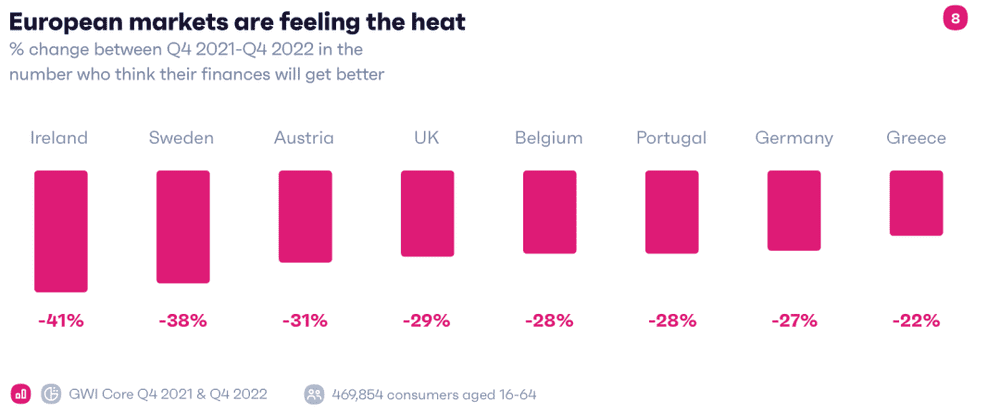

2021年Q4至2022年Q4期间,欧洲市场的线上消费者对个人金融情况的乐观程度整体严重下跌,其中芬兰、瑞典与奥地利为三大民众信心崩塌“重灾区”。

此外,那些认为通货膨胀对他们的生活产生了巨大影响的线上消费者,反而更有可能在2023年增加在非必需品方面的支出额度。

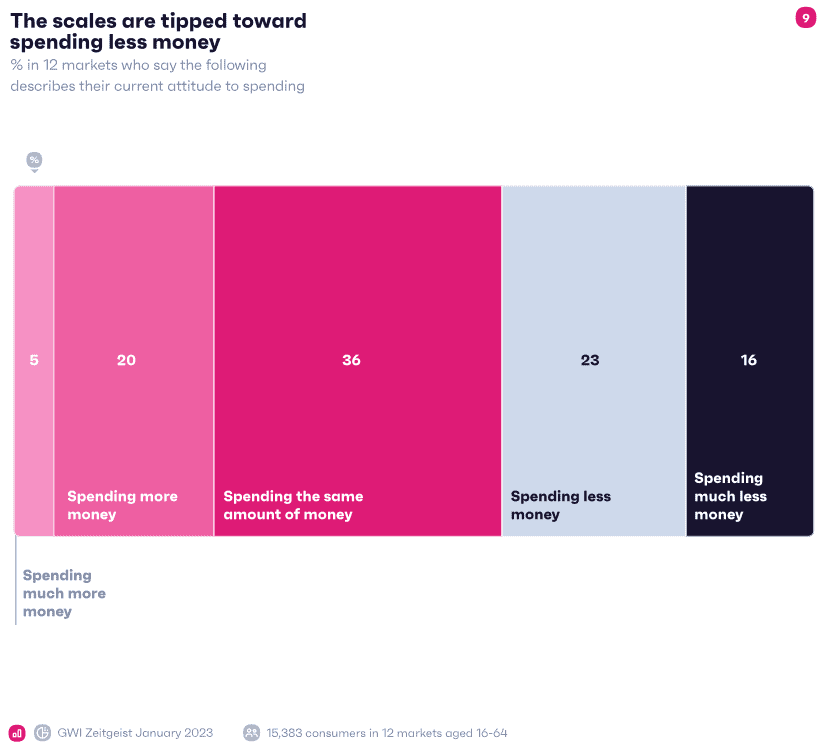

2023年GWI的一项线上调研结果显示,36%的线上消费者表示本年度的支出金额将与以往保持一致,20%的消费者则选择上调消费预算,5%的消费者预算将大大提升。

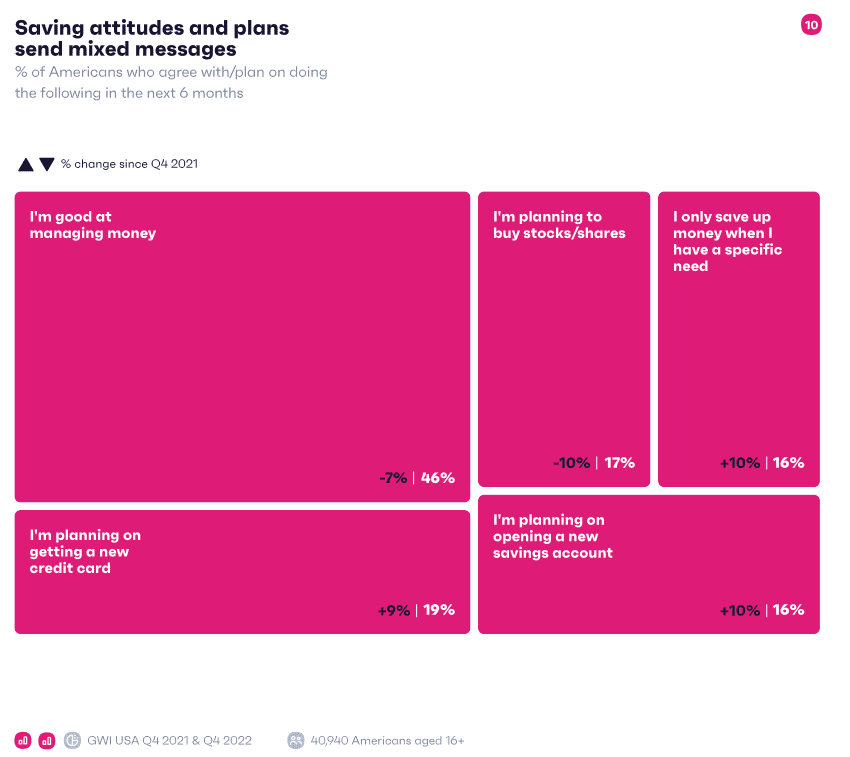

此外,2021年Q4至2022年Q4期间,46%的线上消费者认为自己的理财能力表现突出。

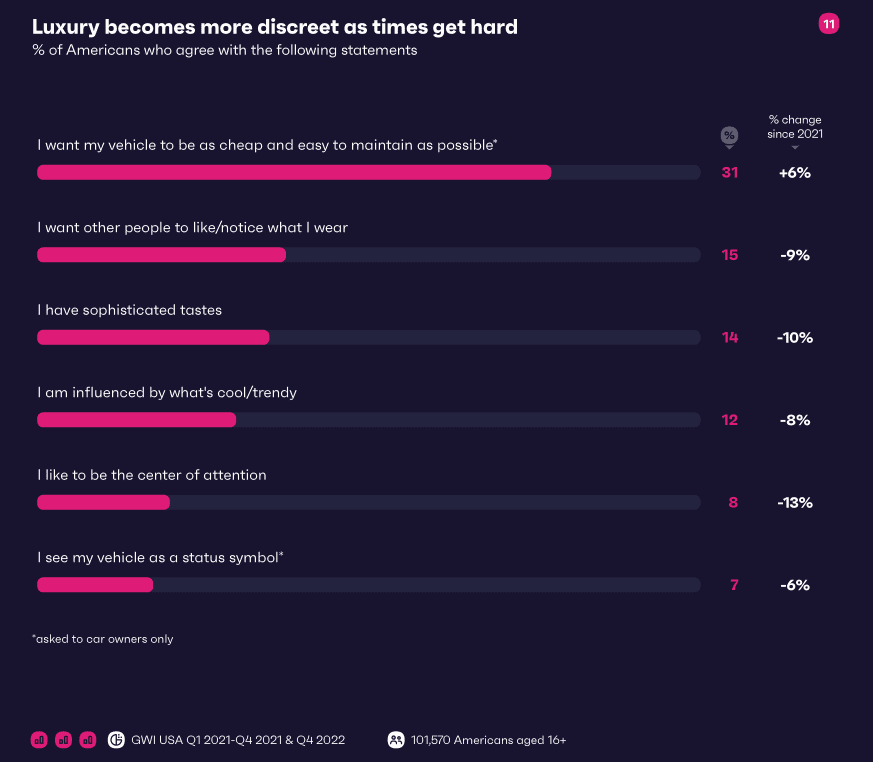

2021年Q4至2022年Q4期间,美国线上消费者对于享受型生活质量进行了调控,各方面人群比例变化情况如下:

购买便宜且便捷的出行工具这一人群比例同比上涨了6%;

让他人关注到自己的穿着打扮的这一人群比例同比下降了9%;

拥有多重品味很难被满足的这一人群比例同比下降了10%;

追逐潮流趋势的这一人群比例同比下降了8%;

热衷于成为焦点的这一人群比例同比下降了13%;

将出行工具视为社会地位的这一人群比例同比下降了6%。

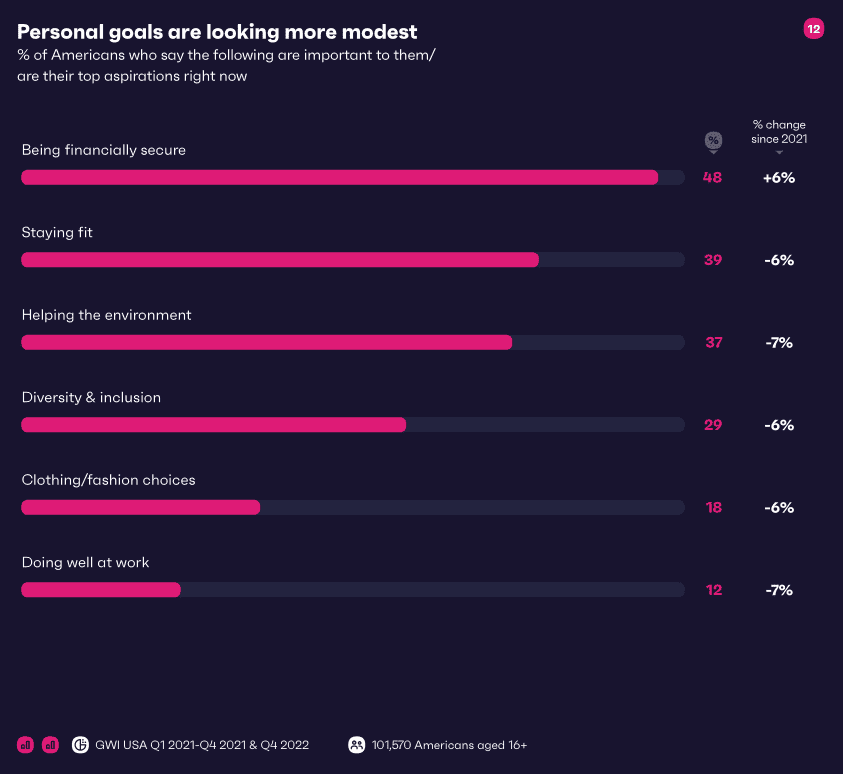

同一人群样本中,美国的线上消费者也更关注个人的金融健康状况、身体健康状况、环境保护等诸多因素。

Z世代消费者将成为未来的线上消费主力军。年轻人群对于个人的财务金融状况更加积极乐观,因此这一人群在2023年也更倾向于购买奢侈品或非必需品,甚至存在54%的Z时代线上消费者认为他们的收入将会有所增长。

虽然Z世代的消费能力低于年长群体,但他们找到了支撑可支配收入的方法:住在父母家里。事实上,49%的西方Z世代年轻人仍表示他们与父母住在一起,而在亚太地区这一人群比例则上升到72%。

品牌不能再使用过去的故事型营销策略,并期望年轻人为此买单,Z世代是唯一期待品牌趣味性而非排他性的一代人,传统的品牌调性对这一人群而言较不具备吸引力。他们参与品牌游戏的可能性也比其他人群高出24%,这也解释了Gucci为何涉足元宇宙只为博取年轻人的欢心。

Z世代不仅购买了比过去更多的非必需品,而且这一代人未来与品牌的联系也会越来越紧密,这也是为何这一人群应该成为其长期品牌建设战略的关键细分群体。

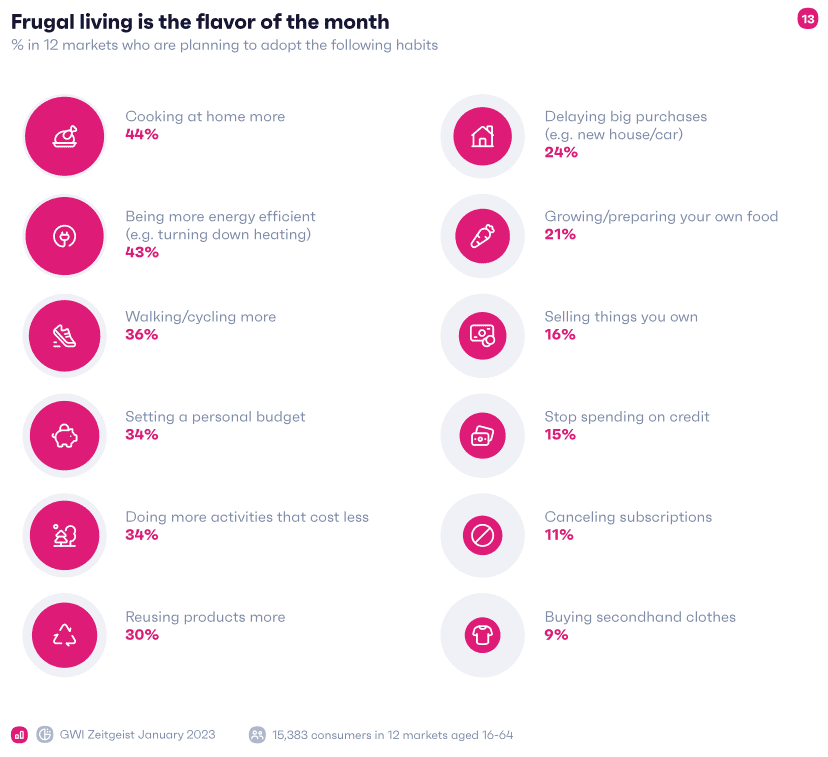

2023年1月份的GWI线上调研结果显示,12个国家市场中,24%的线上消费者选择延迟大宗产品的采购计划,11%的线上消费者取消了会员订阅服务,9%的线上消费者选择购买二手服装。

三、经济衰退下的“口红效应”,电动滑板车或成“消费新黑马”

“口红效应”总是不断重演:2001年经济衰退时,人们成群结队地购买口红。2008年,奢侈内衣销量不断飙升。

如今,购买化妆品的女性消费者人数依然非常可观。美国消费者经常使用高光和轮廓产品(+19%)和液体唇膏(+13%)。

CorePlus研究发现,欧洲人在日常购物中也逐渐转向自有品牌产品,少数品牌正在蓬勃发展。

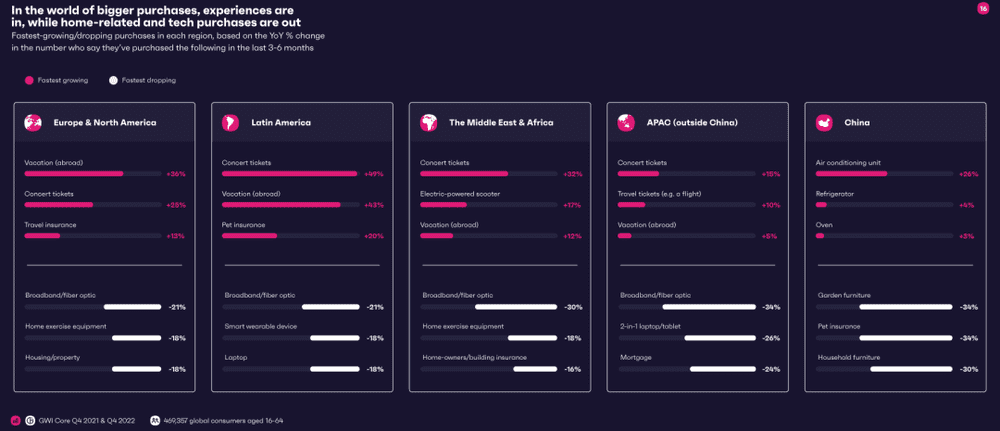

2021年Q4至2022年Q4期间,全球线上消费者的境外旅行意愿均呈现不同程度的上涨,其中拉丁美洲的人群比例增长最大,达到43%。值得关注的是,中东与非洲地区的电动滑板车消费意愿强烈,人群占比增长17%。

此外,欧洲、北美、中东、非洲地区的家庭健身器材消费意愿显著减弱。

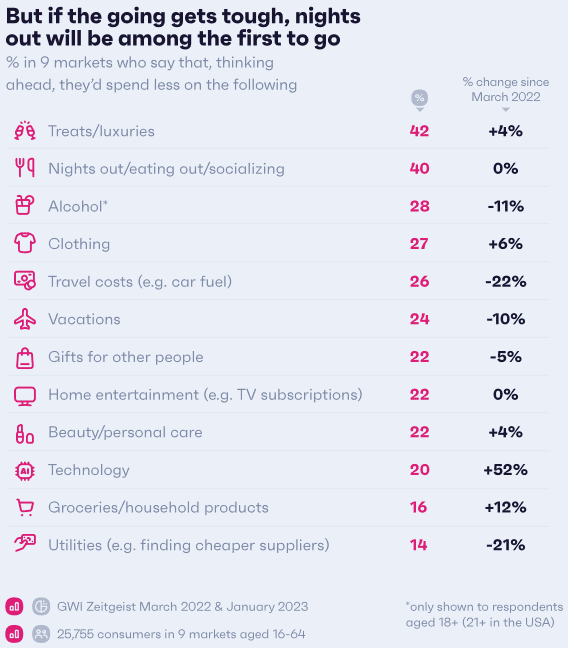

2023年1月的GWI线上调研结果显示,9个国家的线上消费者将减少购买的产品为享受型产品/奢侈品、外出社交、酒类饮品、服装、旅行度假、送礼、家庭娱乐、美妆个护、技术类产品、家庭杂货、实用产品等。

四、产品质量+性价比“组合拳”,永不过时

对于品牌而言,产品质量永远应该排在第一位,这也正是消费者的核心诉求所在。

对于家用产品来说,质量仍然是影响人们购买的首要因素,但价格和特价优惠比以前更具吸引力。品牌的影响力已经下降,这是在经济低迷时期的趋势,消费者忠诚度也受到了考验,人们开始探索更便宜的替代品。即使品牌不能降低价格,他们也可以强调产品尺寸等质量。像厨房卷、卫生纸和洗洁精这类可制成大包装的物品,会让消费者觉得他们买到了颇具性价比的选择(即使事实并非如此)。

生产成本不断上涨的当下,虽然品牌应该采取乐观的态度,但也需要正视现状。超过一半的美国线上消费者希望所选择的品牌做到诚实且值得信赖,信息透明化则是留住消费者和激发忠诚度的关键。

70%的消费者希望在涨价前至少一个月收到通知,40%的消费者希望品牌倾听市场的反馈。

产品价格反而是消费者较不关心的“表面问题”。按照涉及涨价的相关维度与人群比重进行归纳可发现,人们更希望品牌清晰地表述出价格上涨时间(30%)、涨价原因(28%)、涨价后对消费者的影响(26%),以及涨价后的具体价格(16%)。

本文来自微信公众号:Ethan聊跨境新市场 (ID:kjdsxxsc2022),作者:Ethan,文中图源:GWI