本文来自微信公众号:Ethan聊跨境新市场 (ID:kjdsxxsc2022),作者:Ethan,原文标题:《2022年拉丁美洲电商市场报告》,头图来自:视觉中国

本文聚焦阿根廷、巴西、智利、哥伦比亚、哥斯达黎加、墨西哥、巴拿马和秘鲁等八大国家市场,并进行综合性深入分析。

拉美地区的市场潜力巨大,当前的零售市场主要参与者为阿根廷的 Mercado Libre,本报告也对此进行了详细介绍。

跨境卖家如选择在拉丁美洲拥抱机遇,也将意味着需要克服各种市场挑战。该地区中各个国家的多样性特点对卖家们而言不仅提升了本土化的难度,也对差异化提出了高要求。跨境卖家们需要从物流、支付到消费者行为和购物习惯的变化等多个维度进行击破,才有可能在这片大陆闯出一番天地。

一、拉美地区概况

拉丁美洲由 20 多个国家/地区组成,规模巨大且市场密度各不相同,从北美的墨西哥、中美的哥斯达黎加、南美的秘鲁与智利,到加勒比海市场(如多米尼加共和国和波多黎各),地理位置呈现出丰富的多样性,电商市场扩张也因此具有一定挑战性。

本报告重点关注拉丁美洲的八个主要市场。其中,巴西、墨西哥、阿根廷、智利和哥伦比亚是该地区电商规模最大的国家市场。

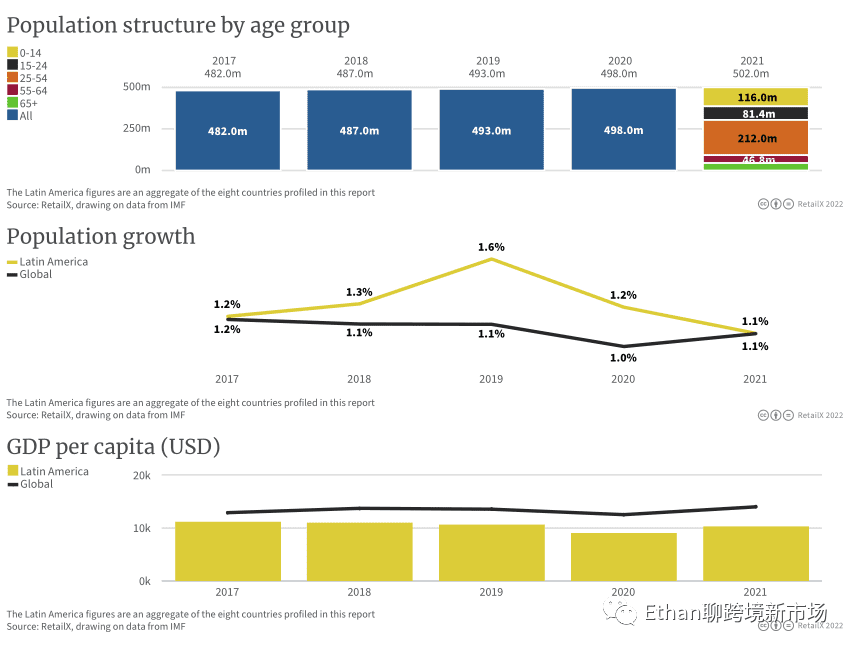

拉丁美洲消费者往往更喜欢本土零售平台,Mercado Libre 和 Falabella 等企业在当地拥有强大的影响力。然而,该地区 5 亿多人口对选择新型零售平台的渴望也正日益增加。海外零售平台们也将此作为关注焦点,以寻求国际性业务增长机会。

二、市场概览

拉丁美洲是一个机会成熟的市场,许多品牌和零售商正在利用该地区的增长机会。

疫情期间,拉丁美洲国家的电商业务增长率居全球最高,并且良好的发展势头正在持续发酵。

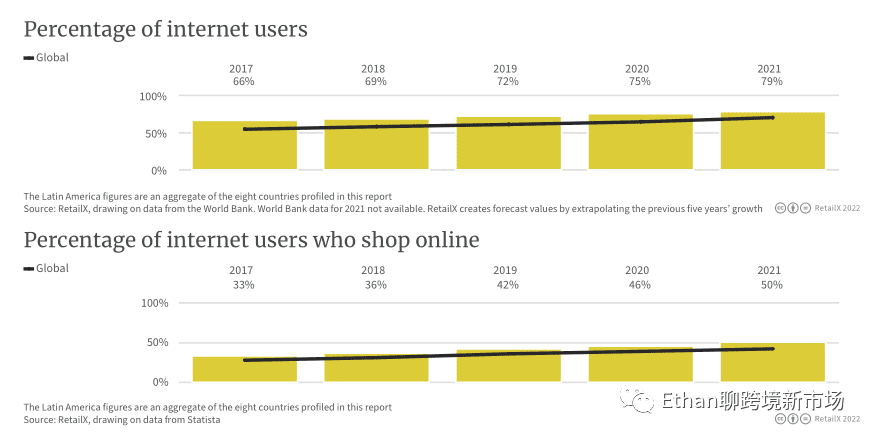

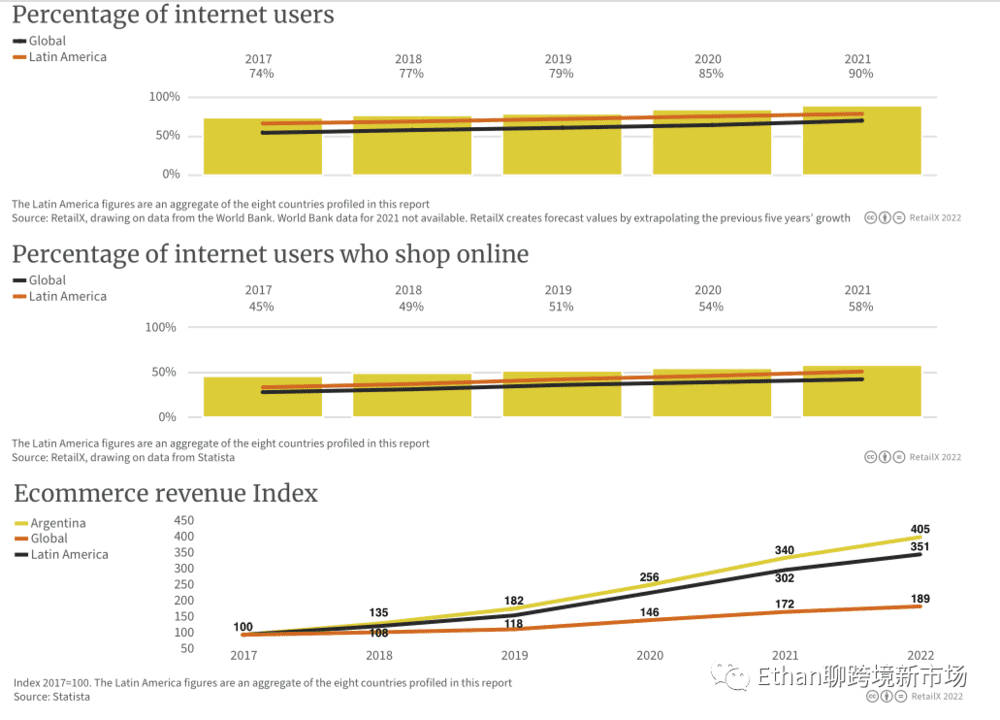

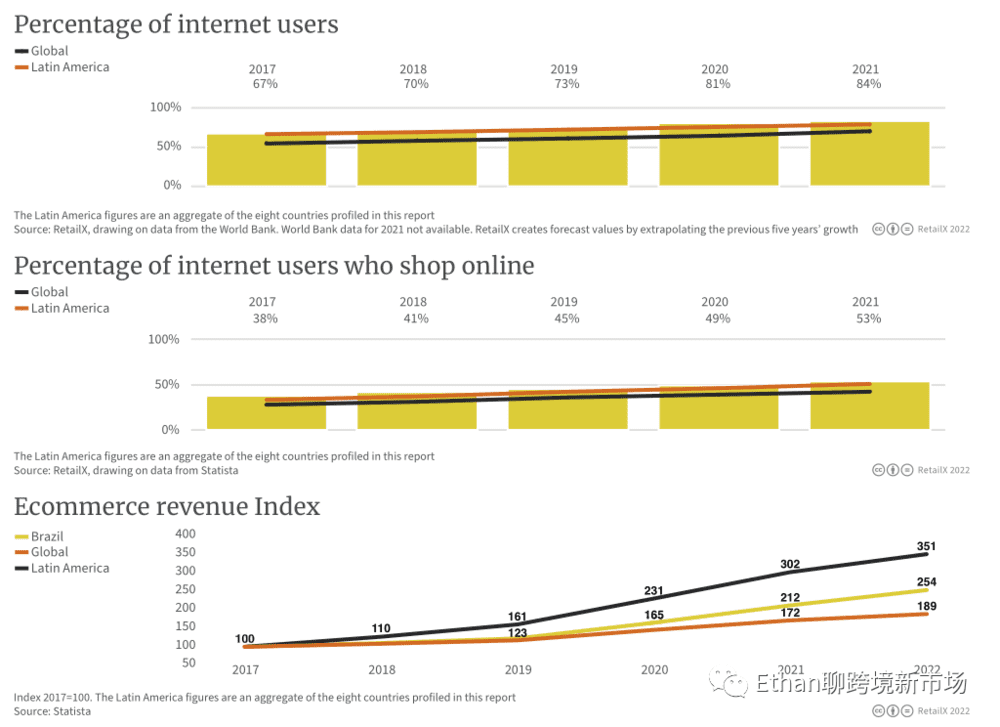

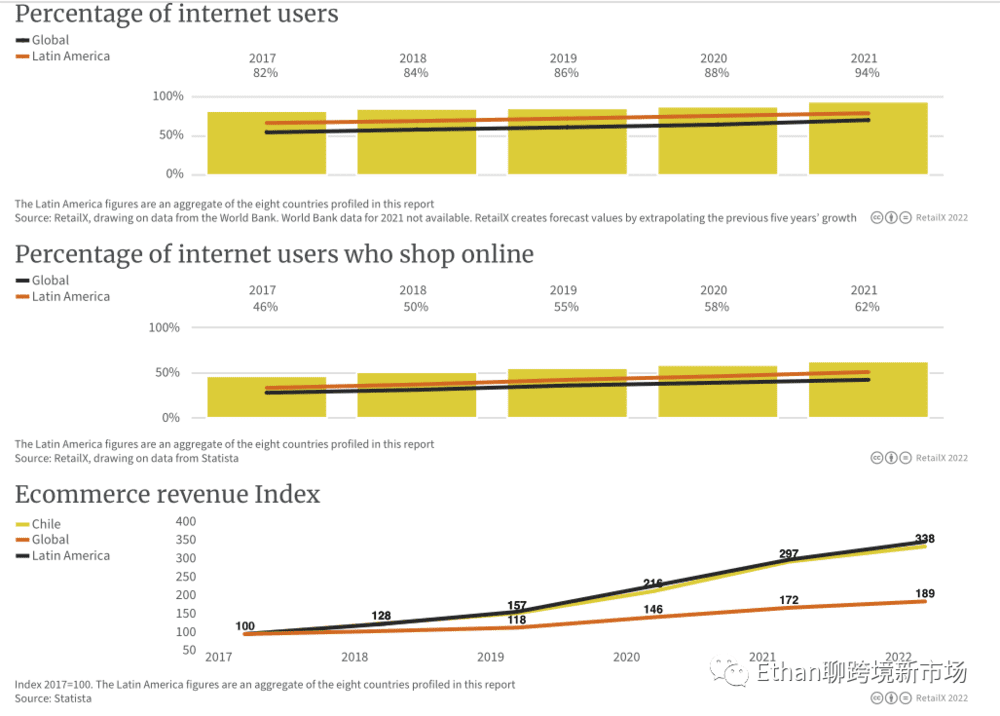

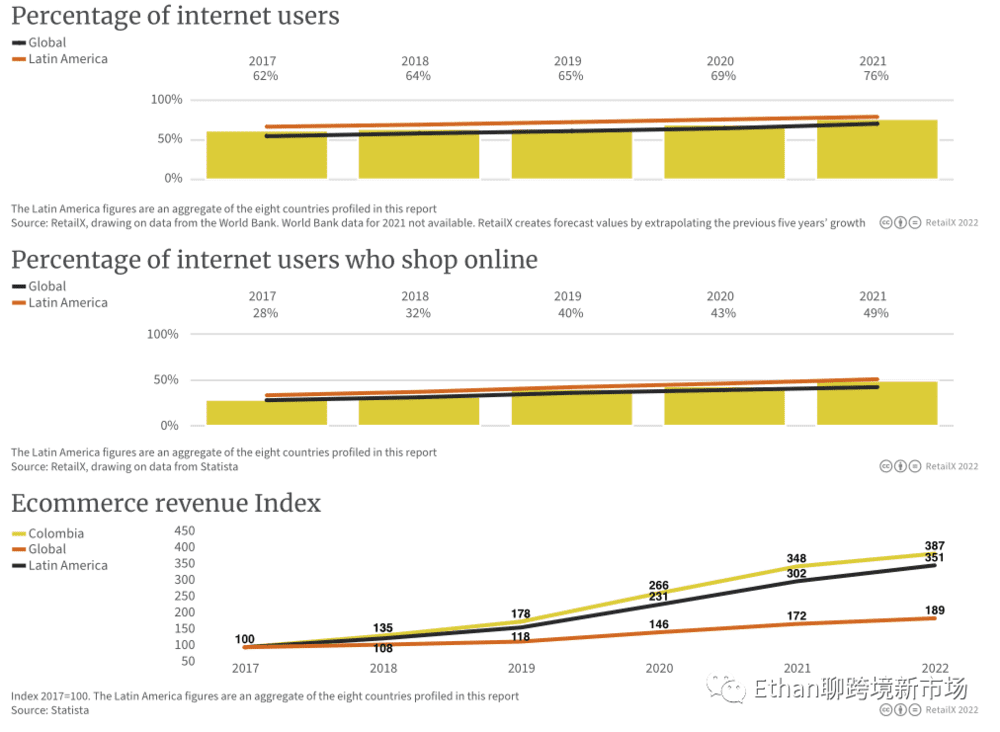

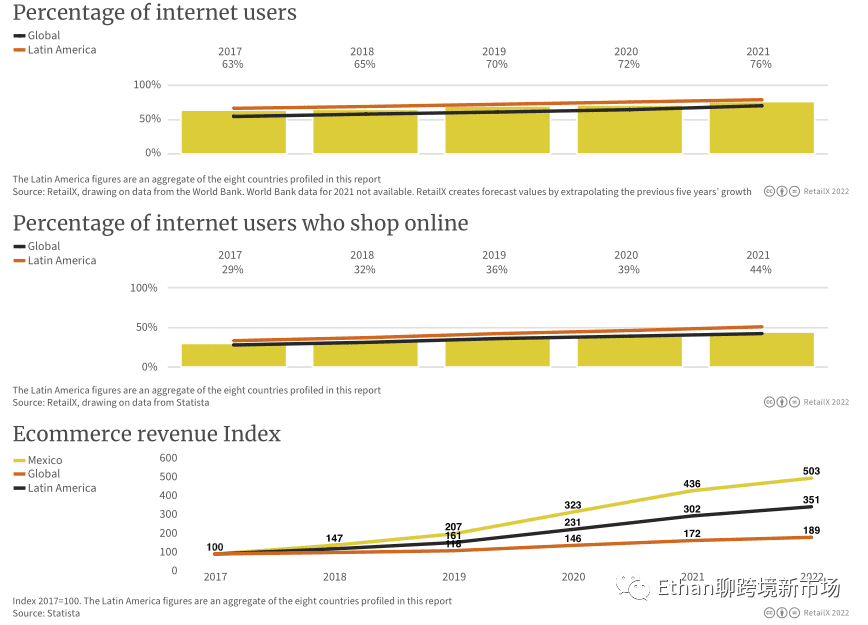

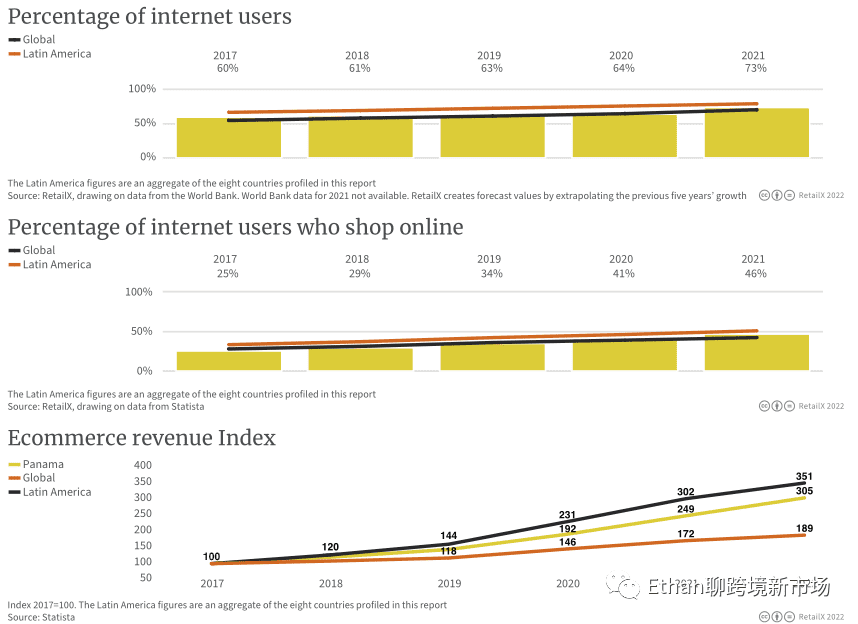

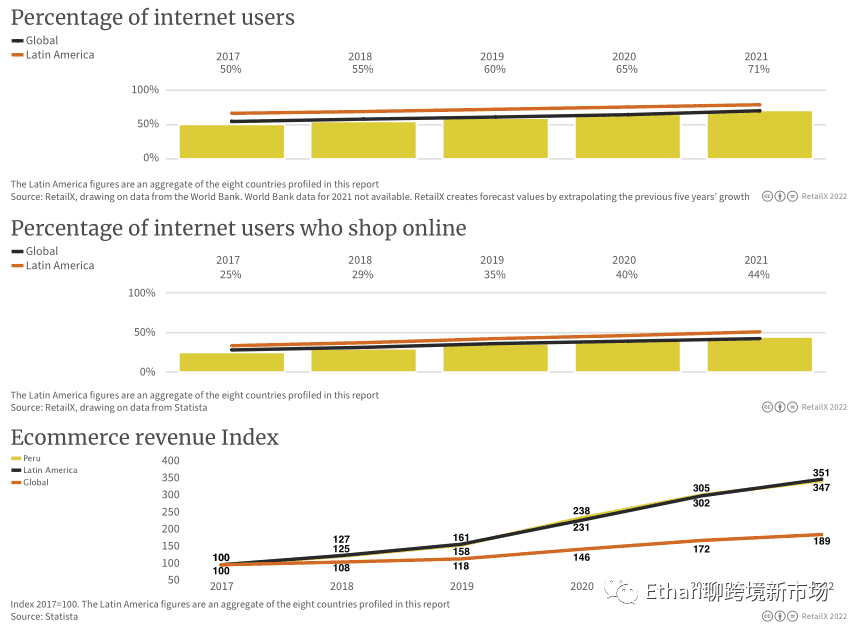

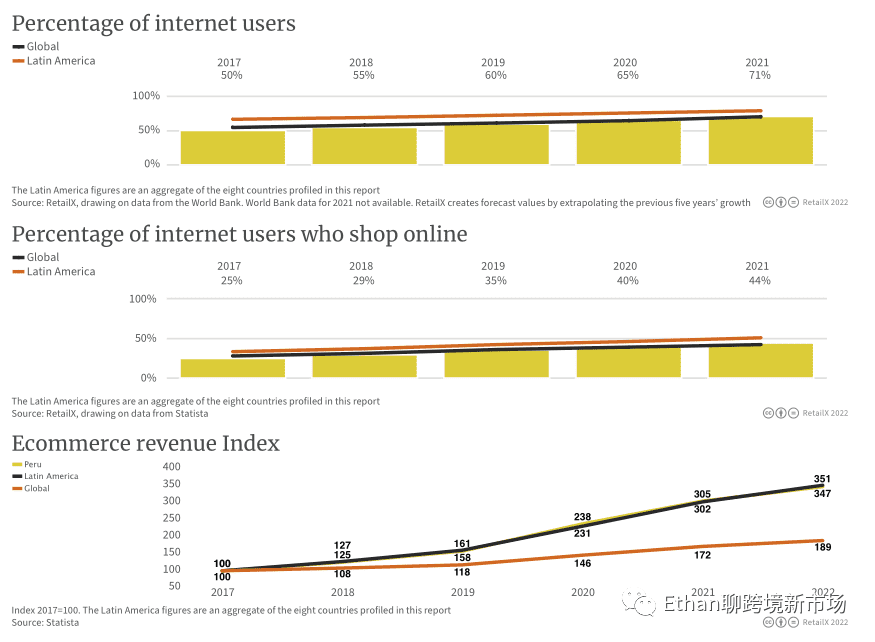

总体而言,本报告中的八个拉丁美洲国家的互联网普及率高于全球平均水平。79% 的消费者可以访问互联网,50% 的拉美互联网用户会选择线上购物,高于 2017 年的 33%,同时也高于全球平均水平。智利等市场的电商消费者比例甚至更高。

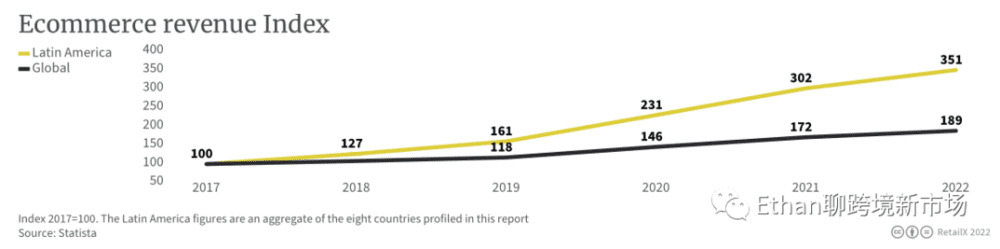

相对来说,拉美地区电商市场的基数较小。因此自疫情以来,当全球电商都迎来增长态势时,该地区的成绩则显得尤为突出,电商收入指数远超全球平均水平。预计到 2024 年,该地区市场将继续保持增长势头。

巴西是市场增长最为显著的国家,2022 年电子商务销售营收较去年同比增长了 81 亿美元。就销售额而言,巴西也是最大的国家市场,创造了 492 亿美元的电商零售额。

墨西哥在大疫情期间实现了优越性增长,2022年市场规模增长了 62 亿美元,总额达到 465 亿美元。

其他国家市场规模如下:

阿根廷(113亿美元)、哥伦比亚(106亿美元)、智利(99亿美元)、秘鲁(97亿美元)、哥斯达黎加(18亿美元)和巴拿马(17亿美元)。

智利的消费者线上购物比例最高,为 62%,而墨西哥最低并与秘鲁持平,占比为 44%。

拉丁美洲零售商的网络流量份额最高的是巴西,其流量份额为 84%。

三、各项指标数据

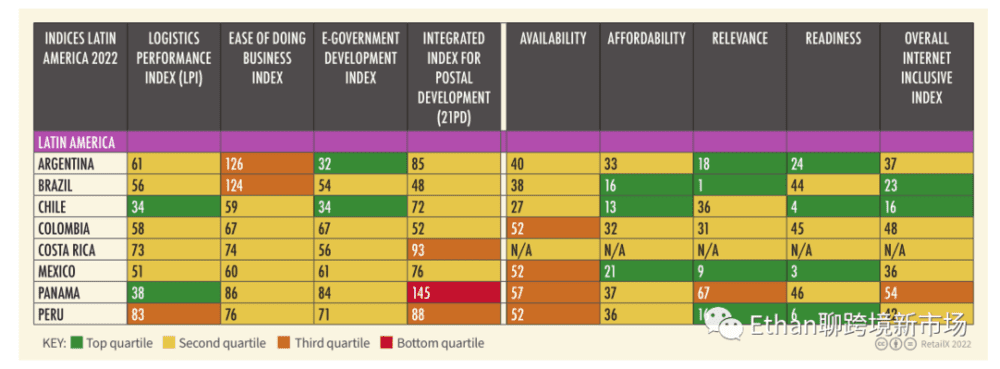

阿根廷和巴西的营商便利指数排名靠后,而巴拿马的邮政发展综合指数排名最低。

相比之下,智利在这两大指数中的表现更为强劲,位列第一梯队。同时在构成整个互联网指数下的四个指数中,智利在其中两个指数中也名列第一梯队,排名第 16 位。

互联网指数中的相关性方面,巴西为全球排名第一。墨西哥在相关性和准备度方面都位居前十,尽管该国家的互联网的可及性得分拉低了其整体互联网指数得分。

四、拉美消费者概况

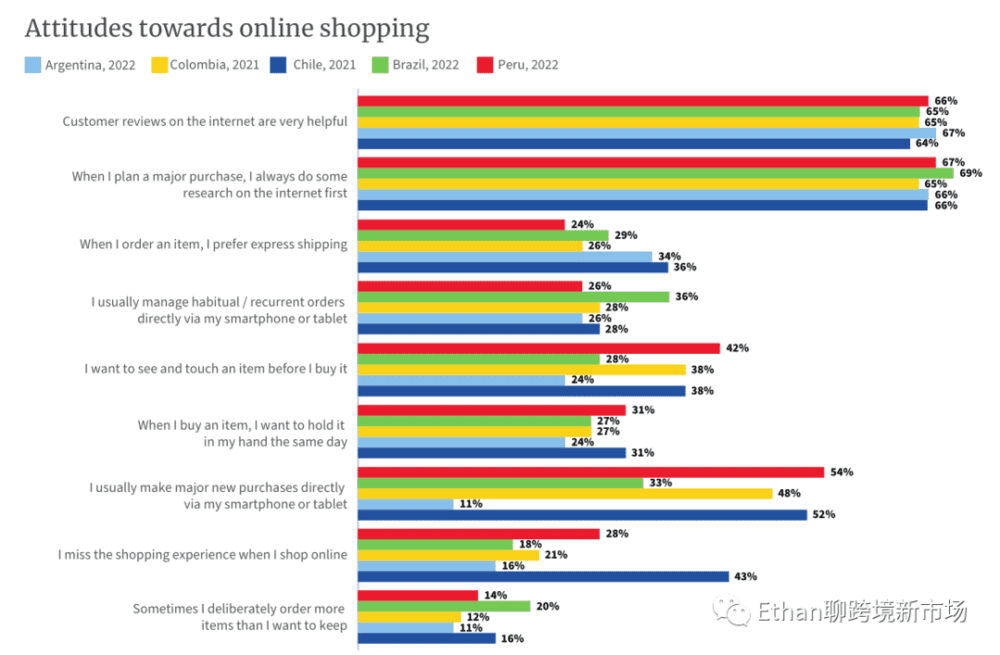

阿根廷、哥伦比亚、智利、巴西和秘鲁等国家约三分之二的消费者,对产品评论和线上产品信息研究非常感兴趣。

智利和阿根廷的消费者对快递的偏好更高,而秘鲁、哥伦比亚和智利的消费者希望在购买前就能摸到真实的商品。

秘鲁、哥伦比亚和智利的消费者使用移动设备进行重大订单采购的需求最高。然而,智利 43% 的消费者表示,他们在网上购物时错过了线下该有的购物体验。相比之下,只有16% 的阿根廷消费者持有如此想法。

五、品类概况

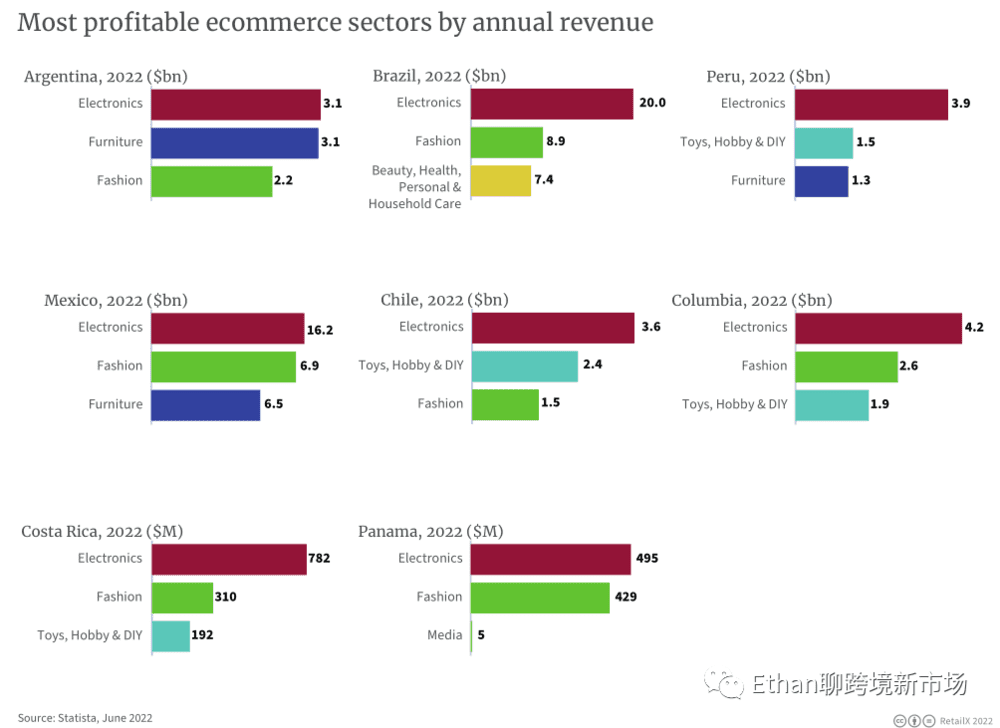

数据显示,电子产品是最赚钱的品类之一。但每个国家的销售规模差异较大,该品类的年营收范围从巴西的 200 亿美元到巴拿马的 4.95 亿美元。

时装品类表现也很强劲,位居巴西、墨西哥、哥伦比亚、哥斯达黎加和巴拿马等国家市场的第二名,位居阿根廷和智利的第三名。该品类年营收范围从巴西的 89 亿美元到哥斯达黎加的 3.1 亿美元。

家具类与电子产品类在阿根廷的年营收额并列第一,高达 31 亿美元。该品类在墨西哥和秘鲁(13亿美元)均排名第三(65亿美元)。

六、支付方式

自疫情以来,数字支付正在改变支付方式的传统格局。

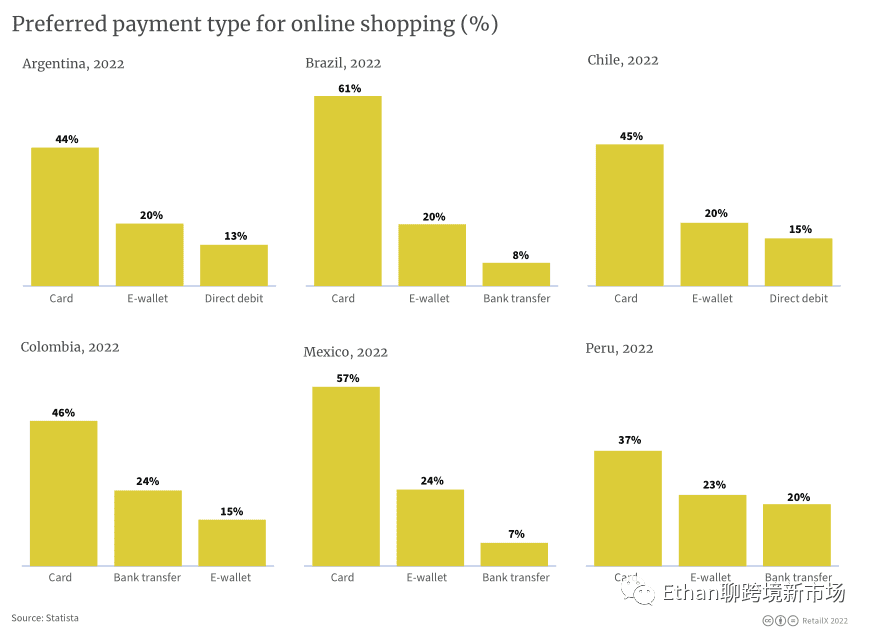

此前,拉美的账户拥有率较低,近一半的人口没有开设银行账户,阻碍了支付市场增长。

与此同时,银行和其他金融科技组织也采取了新的举措。例如在巴西,央行于 2020 年底推出了Pix,这是一种点对点即时支付选项,在推出后的八个月内完成了 8.85 亿笔交易。

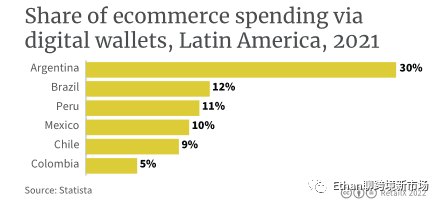

可以看到,卡片支付为拉美各国主要的支付方式,随后是数字钱包。根据数据显示,2022年消费者在线上购物时,巴西消费者最喜欢使用卡片支付(61%),墨西哥和哥伦比亚消费者最喜欢使用数字钱包支付,占比均为 24%。

七、物流概况

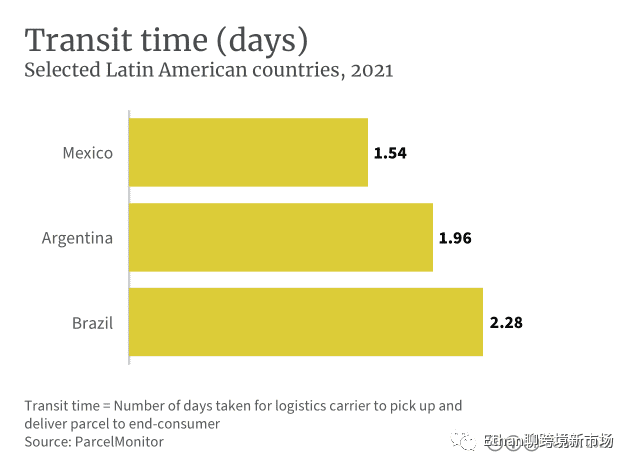

物流是拉丁美洲地区零售商面临的主要挑战之一,因为基础设施的质量和承运能力可能会有很大差异。这也意味着电商市场通常集中在主要城市,而城市交通集中的密度也可能会带来进一步的挑战,所产生的运输时间也会有所不同,如墨西哥最快的是 2021 年的 1.54 天,而巴西为 2.28 天。

所有从业者都在寻求解决交付问题,投资无疑是巨大的。Mercado Libre 是该地区领先的电商平台之一,并正在大力投资物流建设,以改善交货时间并提高成本效益。

八、移动电商概况

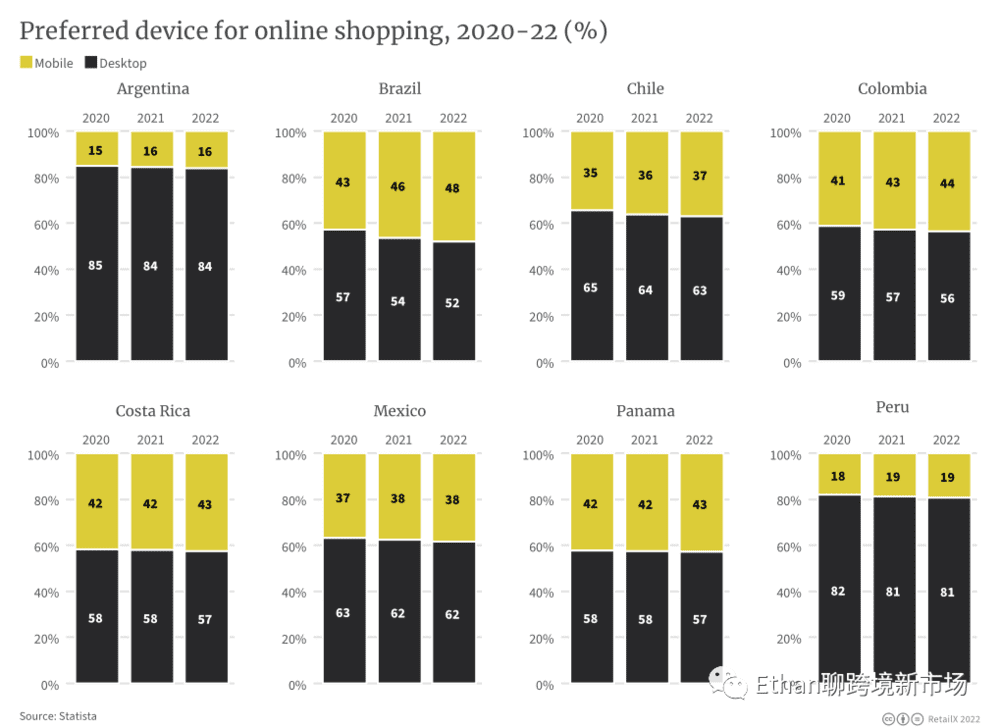

近一半的巴西消费者(48%)选择桌面端购物,高于 2017 年的 27%。据估计,到 2021年,巴西的移动商务销售额约为 230 亿美元,预计到 2025 年将增长 126%,达到 520 亿美元。

2021 年,秘鲁只有 19% 的消费者更喜欢通过移动端购物,市场销售额仅为 60 亿美元,预计到 2025 年将翻一番,达到 130 亿美元。在阿根廷,16% 的消费者更喜欢移动端入口而非桌面端入口购物。

预计到 2025 年,移动商务市场将达到 1070 亿美元。数字钱包应用率所呈现的上升趋势,也将让金融科技企业加大投入,使得消费者比以往任何时候都更容易通过移动设备进行支付。

九、电商平台概况

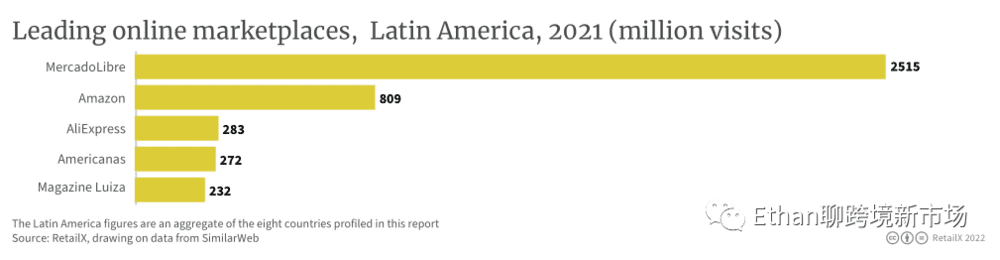

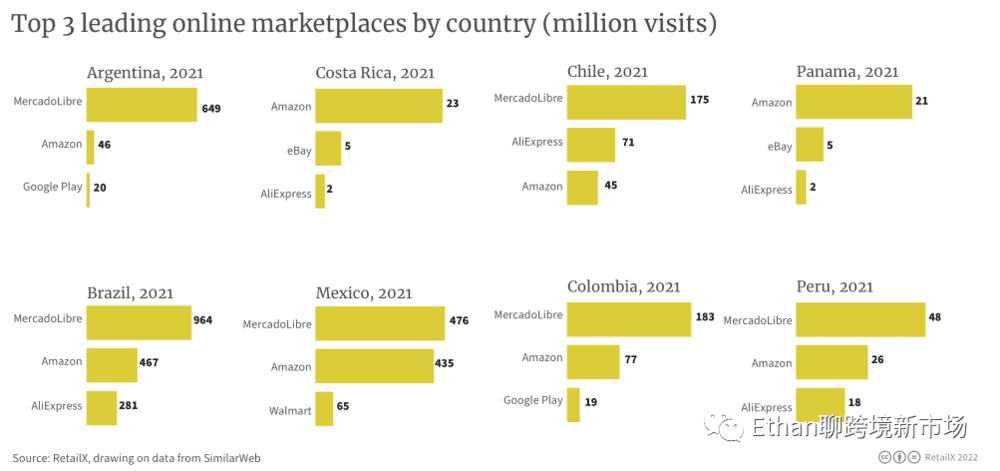

自 1999 年推出后的 20 多年来,阿根廷的 Mercado Libre 一跃成为拉丁美洲主要的电商平台,访问量超过了 25 亿。其中近 10 亿来自巴西,超过 5 亿来自其本土市场阿根廷。

Mercado Libre 以比实体竞争对手更便宜的价格为消费者提供范围广泛的商品。所有列表都代表新产品,该平台可供企业和个人使用。

虽然本土平台领跑在先,但美国越洋而来的亚马逊也迅速站稳了脚跟,该平台是哥斯达黎加和巴拿马的主要电商平台,在本文介绍的其他国家中排名前三。亚马逊和 eBay 等巨头一直在该地区投资并建设运营基础设施,以期利用拉丁美洲的市场机会。

十、假期消费概况

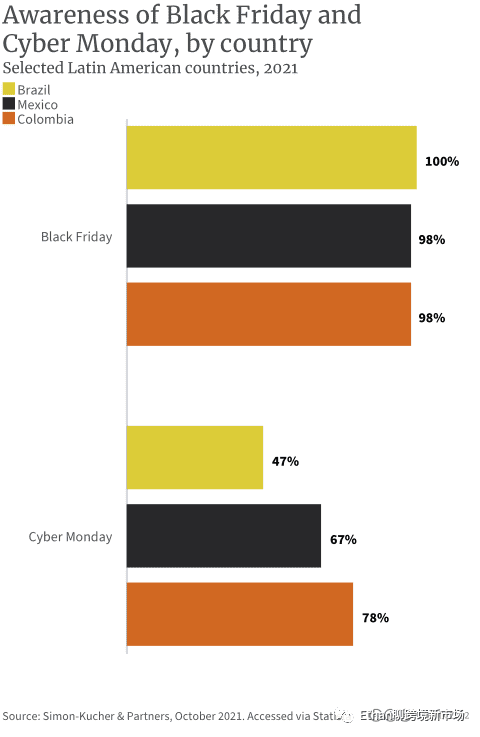

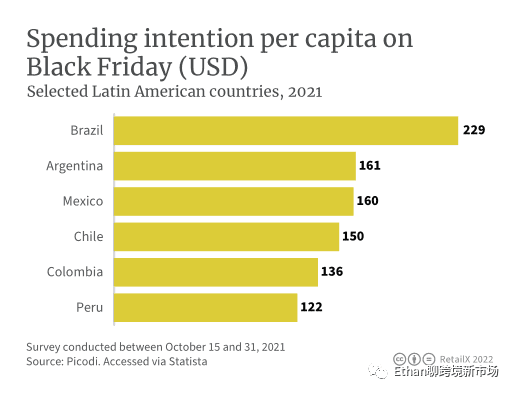

拉美地区对黑色星期五的认知接受度较高,2021年巴西消费者对该购物期的人均预期支出最高。

在 2021 年 6 月 12 日举行的巴西情人节活动中,该活动前 15 天的销售额达到了 69 亿雷亚尔。因此,该节日也成为该国最赚钱的购物假期之一。

11 月中旬的 El Buen Fin 购物节于 2011 年推出,一般是在墨西哥革命日前的周末。零售商延长营业时间并提供特别促销活动。后来,墨西哥的线上零售商协会于 2013 年发起了 5 月下旬或者 6 月初的促销活动。

在秘鲁,自 2012 年以来,网络星期一由利马商会(Lima Chamber)负责推广,同时还有在秘鲁母亲节(即五月的第二个星期日)举行的 CyberMami。

网一是智利较受欢迎的零售购物活动之一。2021 年的网一于 5 月 31 日举行,销售额为 6.4 亿美元,几乎是 2020 年的两倍。

十一、拉美八大国家市场深度解析

1. 阿根廷

阿根廷的互联网和移动普及率都很高,有助于推动电商和移动商务的普及度。

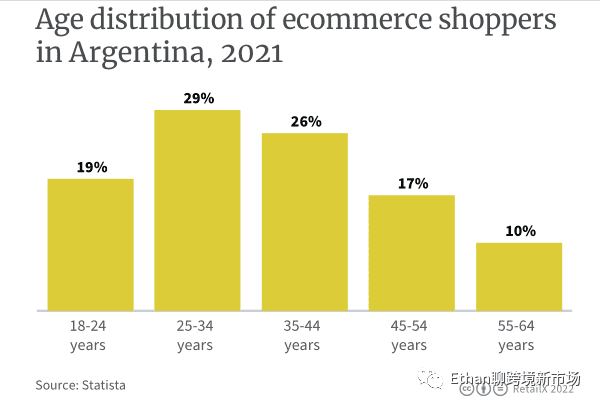

互联网用户的比例为 90%,这是本文研究的第二高市场。其中 58% 的人在网上购物。这两大占比均高于全球水平和拉丁美洲整体水平。

根据阿根廷信息与通信协会(CICOMRA)数据显示,90% 的国人拥有手机并通过手机访问互联网。

阿根廷电子商务商会(CACE)负责帮助促进该地区电子商务行业发展,自 2010 年以来对该行业进行了年度研究。

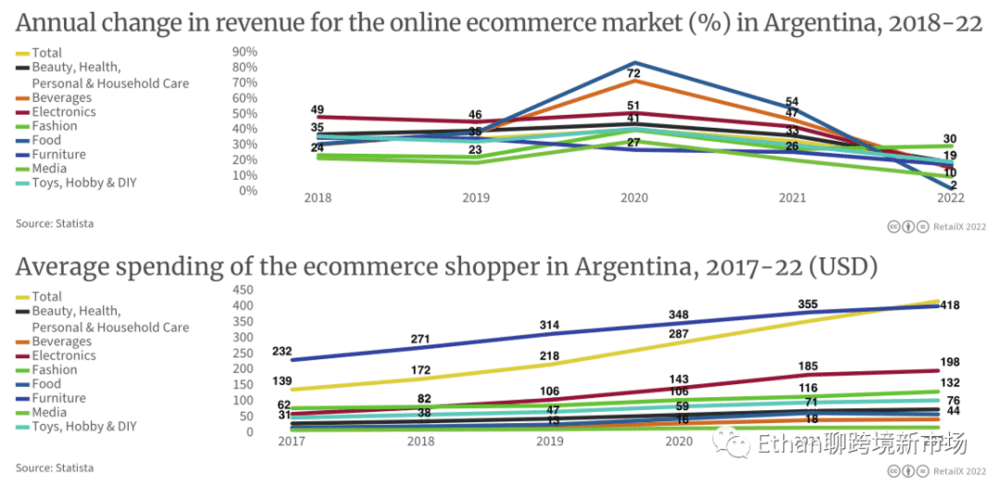

其数据显示,与前一年相比,2021 年阿根廷的电子商务增长了 68%,比 2020 年增长了52%。其数据还显示,80% 的线上交易通过信用卡支付。

根据CACE的数据,2021 年是移动商务首次超过桌面端商务,超过一半(56%)的交易通过智能手机进行,而通过桌面端进行的交易量为41%。

与拉丁美洲的其他国家市场一样,增长通常集中在人口较多的地区,例如大布宜诺斯艾利斯地区。

阿根廷是拉丁美洲地区最大的电商平台 Mercado Libre 的所在地,阿根廷市场营收占该公司净收入的22% 。截至 2021 年 4 月,该企业净资产估值为 61 亿美元。

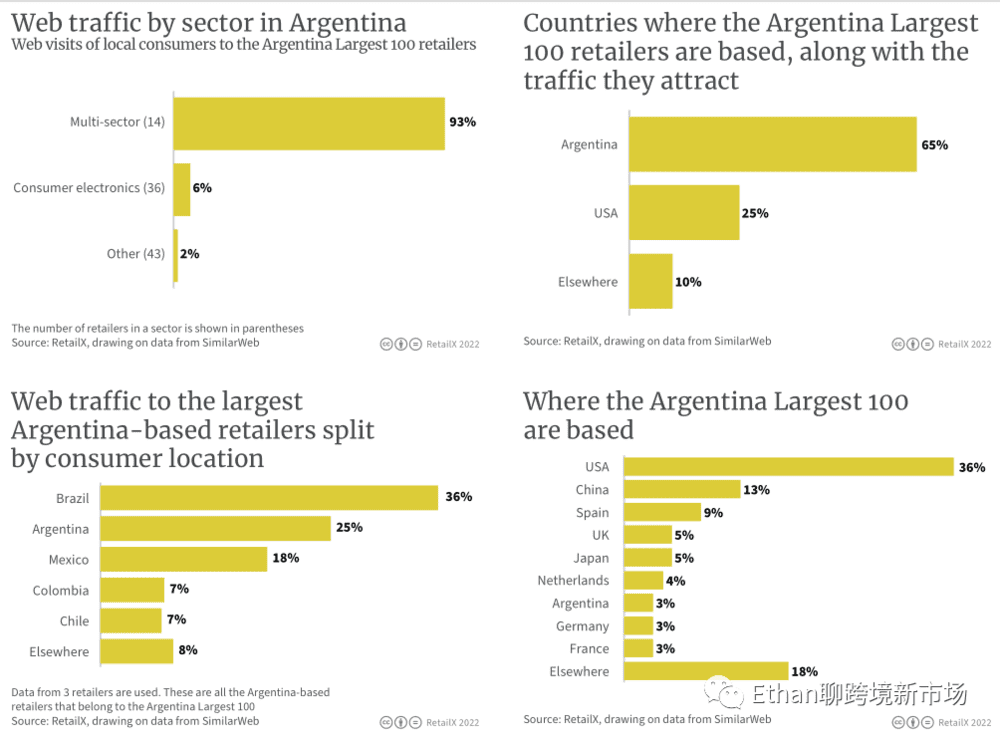

阿根廷 TOP 100 零售商中,本土零售商收获了近 65% 的流量。其次总部位于美国的零售商,流量份额占比为 25%。超过 36% 的阿根廷 TOP 100 零售商位于美国,其次是中国(占13%)。尽管流量份额巨大,但阿根廷 TOP 100 零售商中只有3%的企业总部实际位于阿根廷本土。

高流量份额可能是由于本土零售商 Mercado Libre 在该国市场占据了主要地位。

2. 巴西

尽管墨西哥的增长也令人印象深刻,但巴西已经是拉丁美洲最大的电商市场。

2021 年,巴西线上销售额是 2019 年的两倍多,也比上一年增长了 30%。该国家的移动商务也发展强劲,巴西也是该地区的领导者。84% 的人口为互联网用户,但电子商务渗透率较低,53% 的互联网用户进行网上购物,高于 2017 年的 38%。

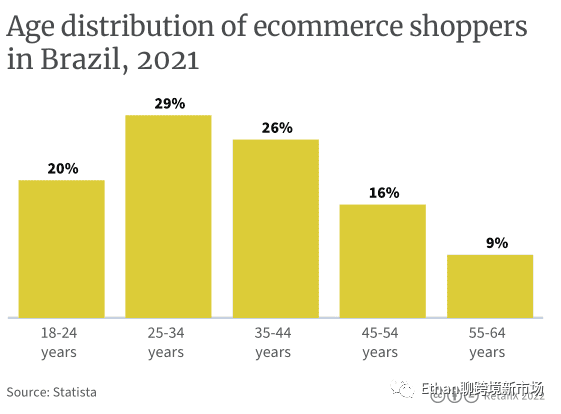

巴西电商消费者往往更年轻,49% 的巴西电商消费者未超过 35 岁,只有 9% 的消费者年龄在55岁或以上。

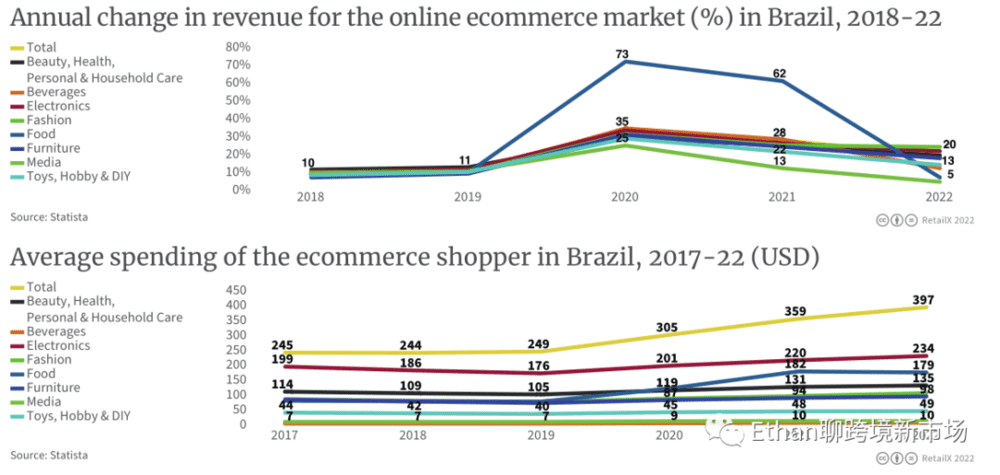

线上渠道是 6% 的电商多渠道购物者的首选渠道,是 2019 年的两倍。因此自疫情以来,巴西的电子商务收入稳步增长。电子商务购物者现平均线上购物支出为 397 美元,而 2019 年为 245 美元,电子类消费占比最高。

就疫情导致的线上销售变化而言,食品类销售额出现了最大跌幅,2019 年增长了 11%,到 2020 年达到 73% 的峰值,2021 年达到 62%。此后,这一数字已回落至疫情前水平。

与该地区的许多国家一样,巴西的主要电商平台为 Mercado Libre,这是该国早期访问量最大的电子商务网站之一。

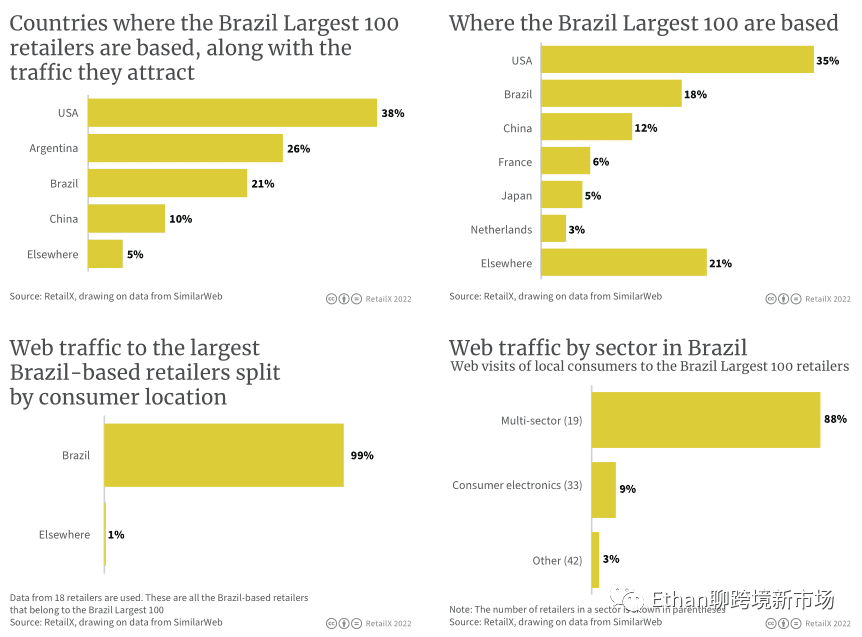

巴西 TOP 100 零售商中,超过三分之一(35%)的总部设在美国,18% 在巴西本土,12% 在中国。该国强大的区域市场表现在巴西零售商 99% 的流量均来自巴西本土。

美国零售商吸引了超过 38% 的流量,其次是阿根廷的 26% 和巴西的 21%。

巴西消费者主要选择多品类零售商,这部分零售商占巴西 TOP 100 零售商流量池的 88%。

3. 智利

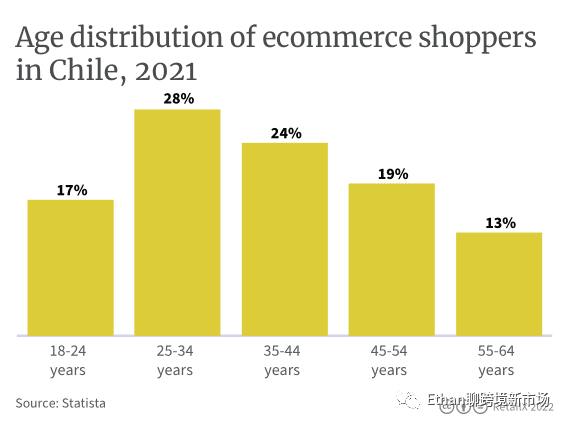

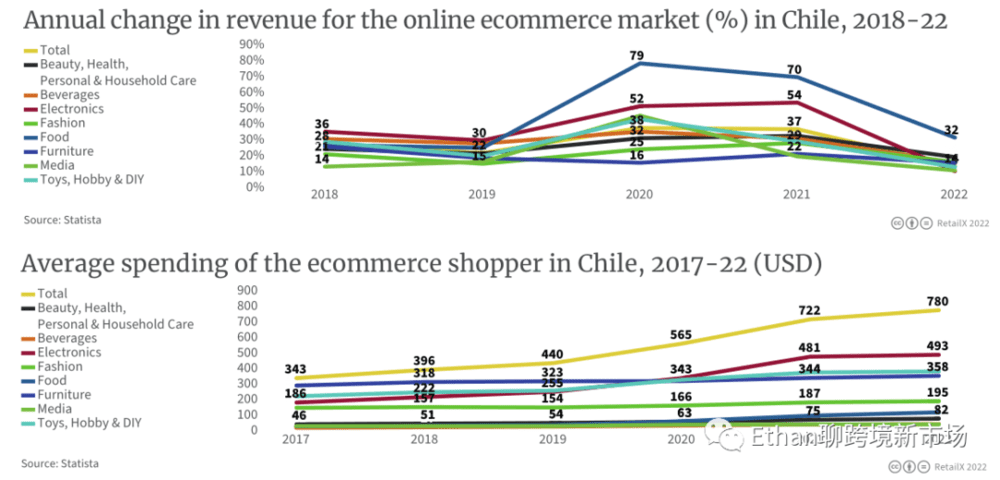

智利的电商市场正在迅速趋向成熟。其 1970 万人口的增长略高于拉丁美洲人口增长平均水平,人均GDP远高于区域平均水平。该国互联网用户的比例最高,2021 年为 94%。62% 的互联网用户在网上购物。同时,该国电商平均支出较高,巴西等国的两倍多,2022 年为 780 美元。37% 的智利电商购物者属于高收入水平。

该国的电商发展也得到了《Matrix Digital 2018—2022》的支持,这是智利政府旨在帮助数字经济发展而提出的网络发展计划。

2018 年底,近一半(44%)的智利家庭无法使用固定连接的互联网,但如今智利的高互联网应用率,说明了这一巨大变化背后的坚实力量。

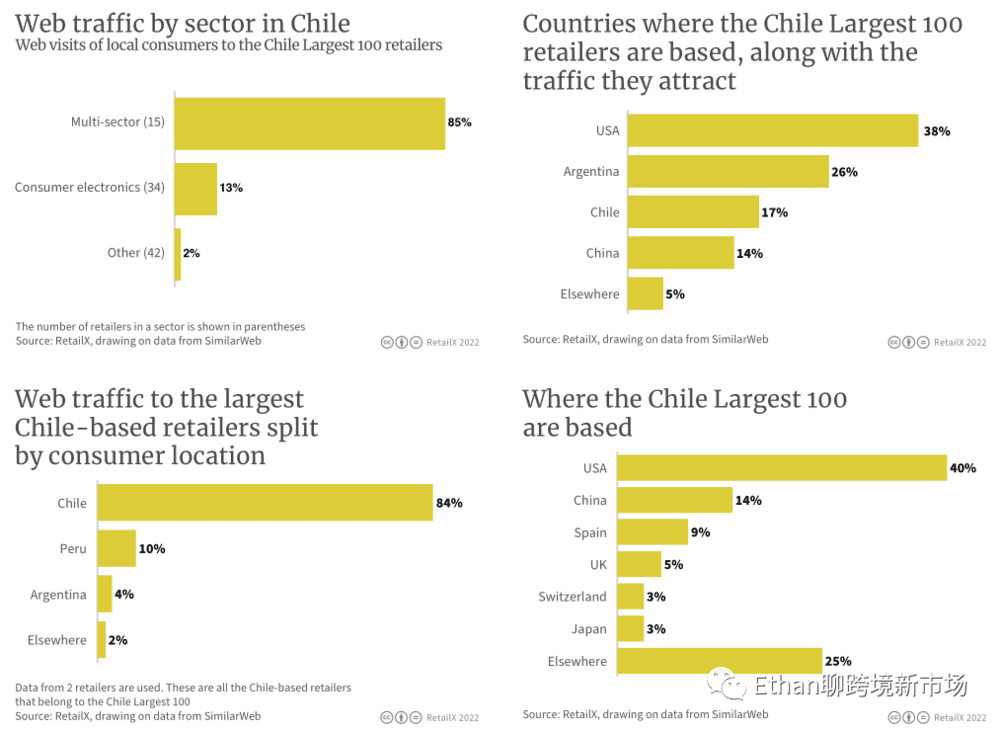

智利对美国的依赖程度很高,智利 TOP 100 零售商中有 40% 的总部位于美国,14% 位于中国,这也吸引了 14% 的流量,9% 位于西班牙。

总部在英国的零售商占 5% 的份额,其次是瑞士和日本。而总部位于智利本土的 TOP 100 零售商仅占 2% 的份额。

美国零售商吸引了 38% 的网络流量,阿根廷零售商吸引了 26% 的流量,智利吸引了 17% 的流量。85% 的流量来自多品类零售商。

对于智利的零售商来说,其流量有 84% 来自智利本土,10% 来自秘鲁,4% 来自阿根廷。

4. 哥伦比亚

更广泛的互联网普及度,以及银行和支付服务得到了改善,积极因素正在帮助加快哥伦比亚电商普及度。2021 年,哥伦比亚被评为拉丁美洲第三大电子商务市场。

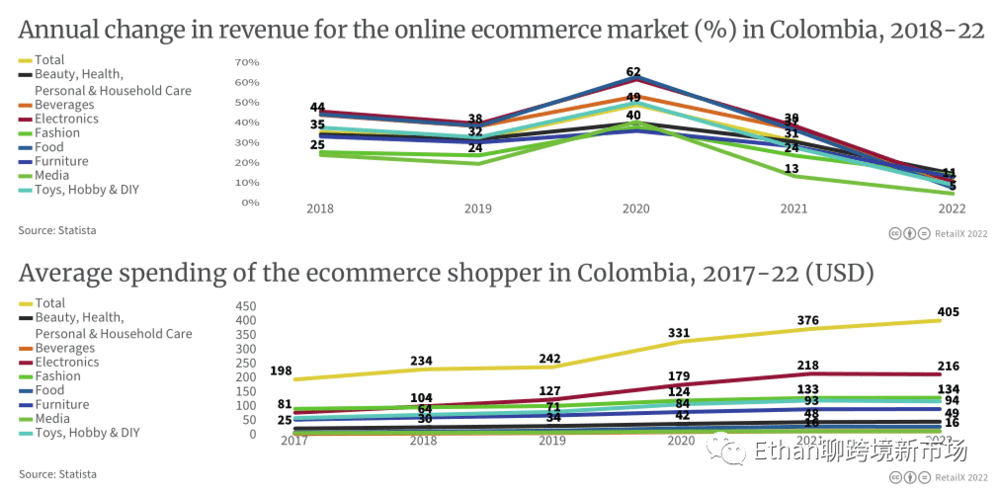

2022 年,哥伦比亚的电子商务收入指数为 387,高于拉丁美洲平均水平。自 2017年 以来,将线上渠道视为首选的购物渠道的消费者数量增加了两倍。

尽管人均 GDP 仍低于拉丁美洲的平均水平,但它的人口增长率高于平均水平。76% 的人口是互联网用户,49% 的人在网上购物。这比 2017 年的 28% 有所上升。53% 的电子商务购物者年龄在 34 岁或以下。

然而,尽管电子商务行业发展在该国具有较大潜力,但基础设施问题仍在影响着供应链和订单交付。

运输网络不发达,无法满足消费需求,这意味着零售商和消费者都承受了额外的成本和派送延误率。

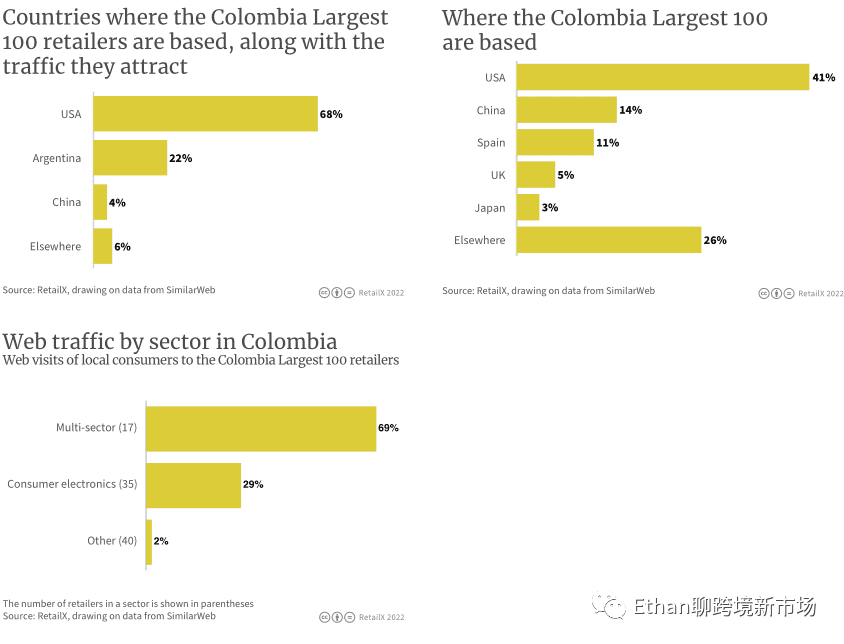

哥伦比亚 TOP 100 零售商中,大多数总部都位于美国,占 41%,吸引了超过三分之二(68%)的流量。

在美国之后,阿根廷吸引了第二高的流量份额,为 22% 。TOP 100 零售商中有 14 家位于中国,相比之下仅吸引了 4% 的流量。TOP 100 零售商中有 11% 位于西班牙,5% 位于英国,3% 位于日本,26% 位于其他地方。

超过三分之二(69%)的本地消费者选择多品类零售商。29% 的本地消费者选择消费电子产品零售商。

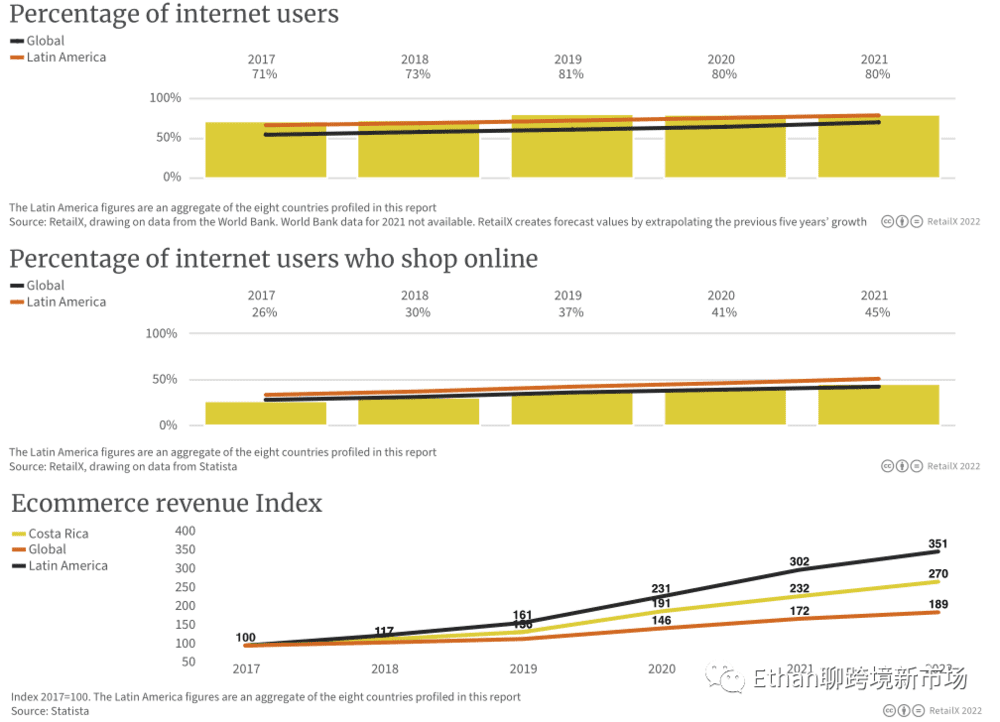

5. 哥斯达黎加

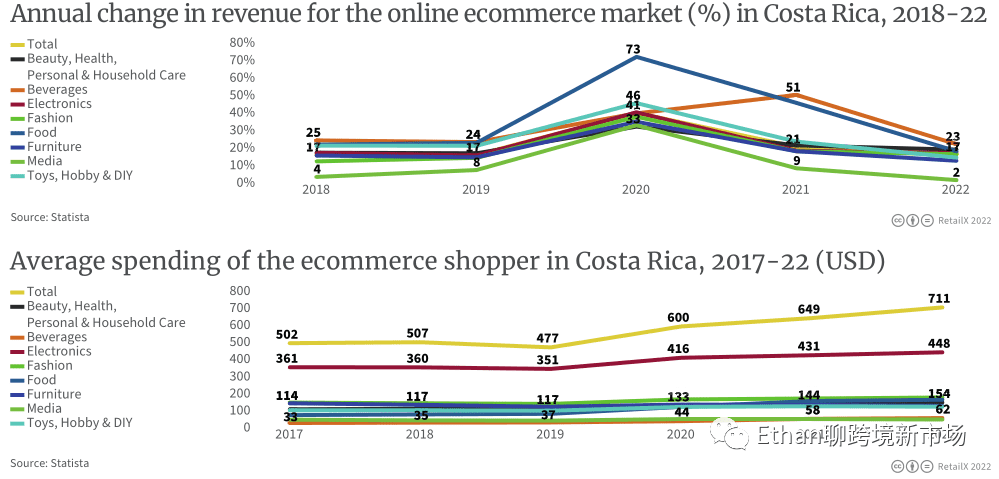

哥斯达黎加在西班牙语中意为“富裕海岸”,拥有520万人口。80%的人口是互联网用户,但只有不到一半(45%)的人在网上购物。该国电商收入水平低于拉丁美洲平均水平。

但消费者对线上购物的偏好正在增长,自 2017 年以来翻了一番,2022 年电子商务购物者的平均支出估计为 711 美元,高于 2019 年的 477 美元。

哥斯达黎加的食品线上收入增长了 73%,饮料市场在 2021 年达到了顶峰,增长了 51%。

总体而言,哥斯达黎加消费者更喜欢实体店而非电子商务,但这种情况也正在发生改变。根据当地贸易协会的数据:由于疫情,该国的电子商务市场规模从 2019 年的 0.3% 增长到 2020 年的 41%。

2021 年,哥斯达黎加在联合国贸易和发展会议(UNCTAD)的电子商务贯彻实施年度指数中上升了六位,居拉丁美洲所有国家中最高。

哥斯达黎加通过建设自由贸易区,让货运公司可以从投资和税收优惠中受益,也有助于为制造业和服务业在该国的运营提供激励措施。

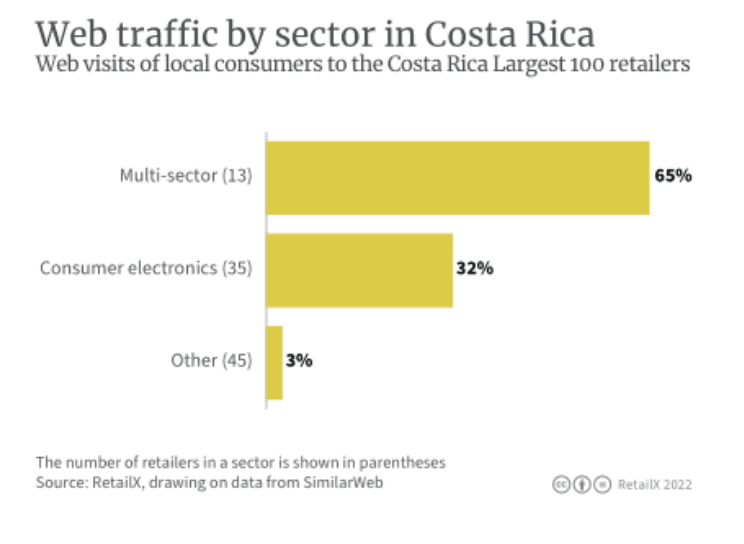

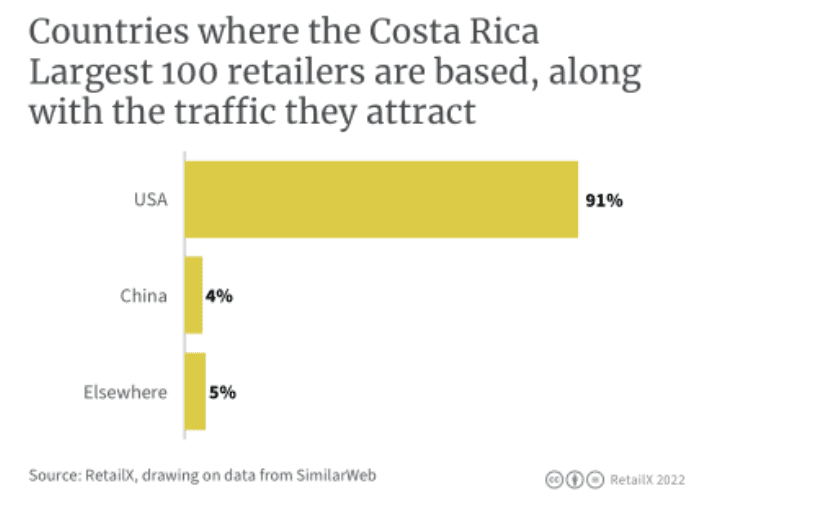

哥斯达黎加 TOP 100 零售商中有一半以上(55%)位于美国,来自美国的流量份额也是该地区最高的,占比 91%。TOP 100 零售商中有 17% 位于中国,吸引了 4% 的流量。

韩国、日本、瑞典和加拿大在内的国家在哥斯达黎加 TOP 100 零售商中的份额各占2%。

哥斯达黎加 TOP 100 零售商的网络流量中,近三分之二(65%)是多品类零售商,而消费电子行业的零售商只有不到三分之二(32%)。

6. 墨西哥

根据墨西哥线上销售协会数据显示,墨西哥电子商务市场在 2019 年至 2020 年间增长了 81%,使其成为全球增长第四快的电子商务市场。

预计到 2025 年,墨西哥将有大约 7700 万电子商务购物者,基础设施以及数字素养等其他因素将继续推动采用。相比 2020 年的 5070 万电子商务购物者,将有所增加。

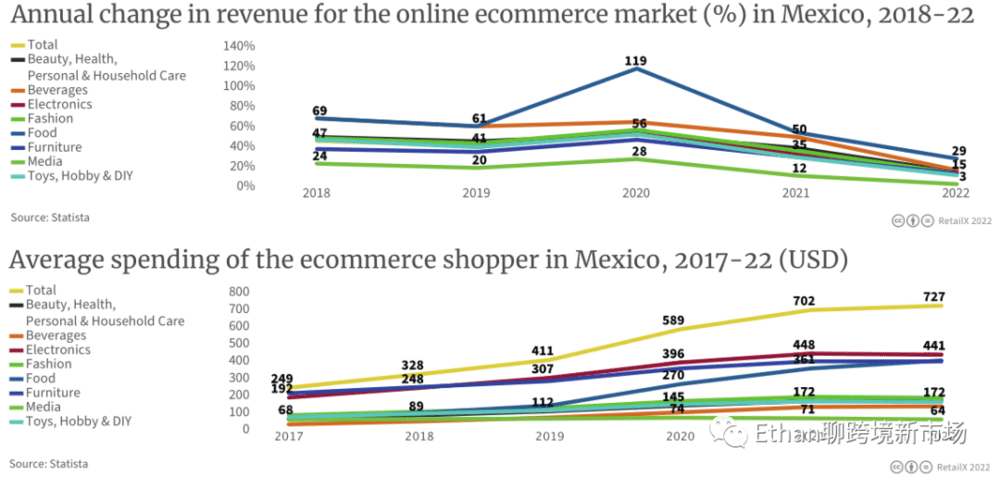

数据显示,2021 年,76% 的墨西哥人口是互联网用户,其中 44% 的人在网上购物,高于 2017 年的 29%。该国的电子商务收入指数高于全球和拉丁美洲市场,并且已经出现了稳定增长。线上购物者在 2022 年的平均花费为 727 美元,与 2017 年的 249 美元相比有了显著增长。

2 月,Mercado Libre 官方宣布计划在墨西哥投资近 15 亿美元时表示,墨西哥是其业务发展重点,将比 2021 年投入的投资增加 34%。

墨西哥的电子商务市场规模仅次于巴西,市场的快速增长导致部分人认为其将很快超过巴西。墨西哥国的消费偏好正转向线上,2022 年有 13% 的多渠道购物者更喜欢线上购物而非线下购物,这一比例是 2017 年的 4 倍。

但与秘鲁等其他国家一样,由于互联网使用率较低,农村地区的电子商务水平则要低得多。

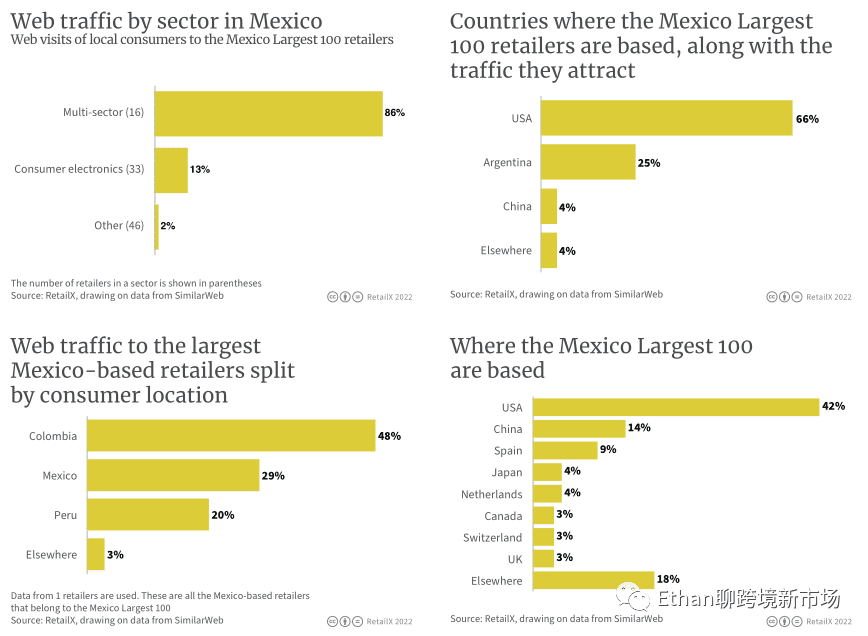

墨西哥 TOP 100 零售商有 42% 位于美国,66% 的流量来自美国。紧随其后的是阿根廷零售商,它们吸引了四分之一(25%)的流量。TOP 100 零售商中有 14% 来自中国,占流量来源的 4%。

墨西哥和哥伦比亚之间建立起了强联系的跨境贸易,TOP 100 零售商中近一半(48%)来自哥伦比亚。相比之下,来自墨西哥本身的零售商不到三分之一(29%)。TOP 100零售商中,国内零售商的流量中有 20% 来自秘鲁。多品类零售吸引了大部分流量,为 86%。

7. 巴拿马

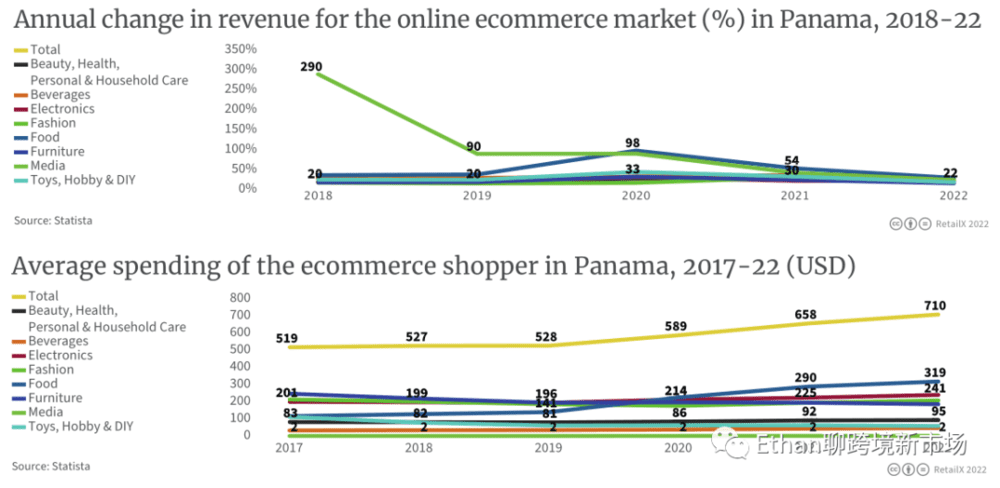

巴拿马的 430 万人口中,近四分之三(73%)是互联网用户,只有不到一半(46%)的消费者在网上购物,这一数字比 2017 年的 25% 有所上升。

2022 年客户平均在线花费为 710 美元。自 2017 年以来,消费者偏好正在发生变化,那些更喜欢线上渠道的多渠道消费者增加了一倍多。

据说巴拿马消费者和公司已经接受了包括 Banco General 的 Yappy 服务等支付方式。送货平台在该国也越来越受欢迎,包括 PedidosYA、Uber Eats、ASAP 和 Glovo。

巴拿马为在其自由贸易区经营的公司提供有吸引力的税收优惠。美洲最大的自由贸易区——科隆自由区(Colon Free Zone)——最近也推出了电子商务。该国正处于数字化转型过程中,商业和工业部(MICI)正在帮助该地区的电子商务企业在国内外实现良性发展。

8. 秘鲁

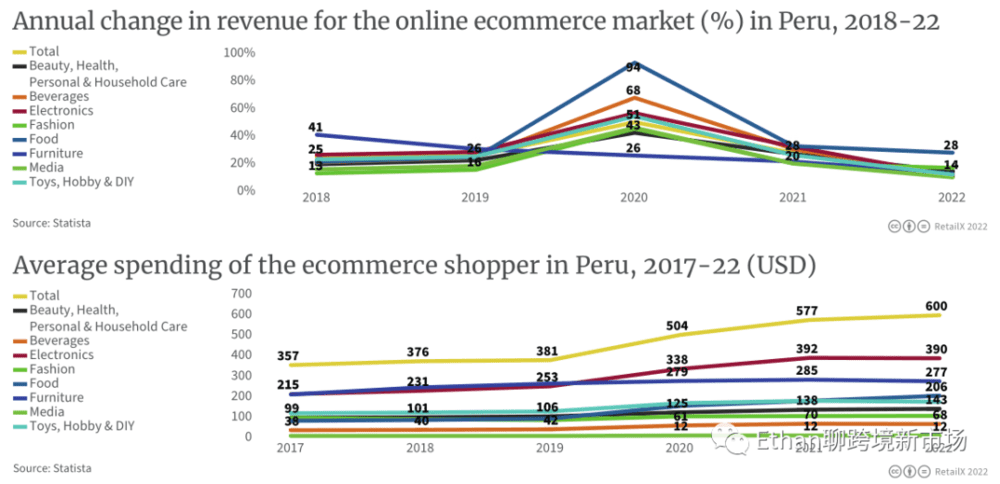

2020 年的高峰期之后,与前一年相比,在疫情期间电子商务增长了 50%,秘鲁对电子商务的使用再次稳定下来,但仍保持良好增长。

据报道,2020 年,疫情使线上销售的企业数量翻了两番,到今年年底从 1.5% 增加到 5%。

秘鲁的电子商务预计将在 2021 年至 2025 年间实现 8% 的年增长率,高于全球 6% 的平均水平。

2021 年,71% 的秘鲁居民是互联网用户,但只有 44% 的人在网上购物。然而,自 2017 年以来,线上购物的消费者数量几乎翻了一番,当时为 25%,同期对线上购物的偏好增加了两倍。

秘鲁三分之一(33%)的电子商务购物者的年龄在 25~34 岁之间,20% 的人年龄在 45 岁或以上。

根据秘鲁电子商务商会(CAPACE)的数据,超过一半(52%)的线上销售来自电子商务零售,近一半(47%)的线上购物是在电商平台进行的。

但是,尽管秘鲁正在显示出一定的增长水平,但消费者仍然集中在首都,这意味着在该国其他地区仍有很多机会可以刺激电子商务行业发展。

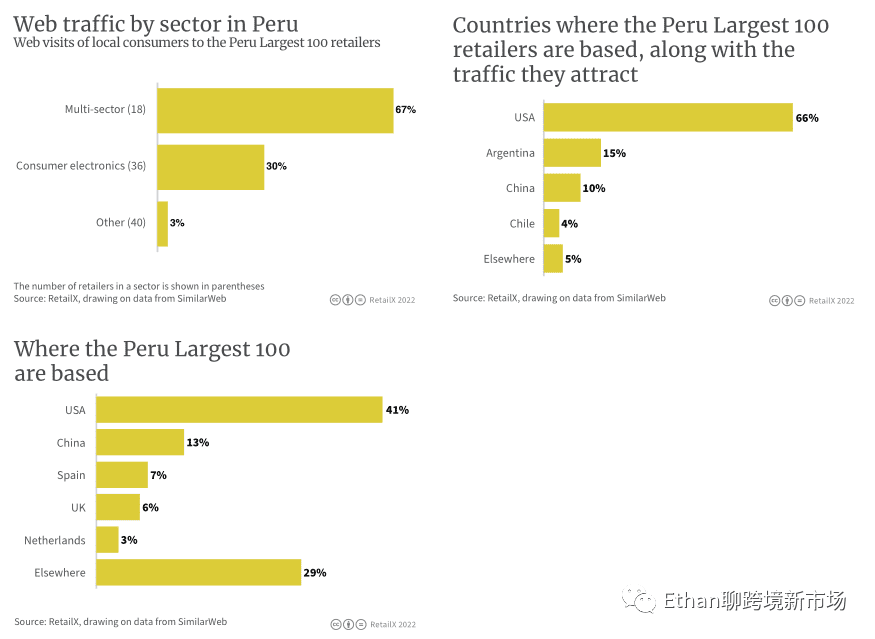

美国、中国、西班牙、英国和荷兰是秘鲁 TOP 100 家零售商总部的主要分布国家。

TOP 100 家零售商中有 41% 位于美国,13% 位于中国。美国吸引了三分之二(66%)的流量,而中国吸引了 10% 的流量。阿根廷零售商吸引了 15% 的流量。

超过三分之二(67%)的流量流往多品类零售商。30% 的流量流往消费电子零售商。

十二、拉美主要电商平台介绍

1. Mercado Libre

Mercado Libre 是拉丁美洲电子商务技术企业,提供两个主要平台——Mercado Libre 和 Mercado Pago,为线上购买、销售、广告、支付和服务的个人和公司提供解决方案。

Mercado Libre 业务遍及拉丁美洲,为数百万用户提供服务,并在本报告重点关注的所有主要市场以及总共 19 个拉丁美洲国家开展业务。该公司于 2007 年上市,现在在纳斯达克全球市场交易。

Mercado Libre 销售范围广泛,包括从汽车、计算机、艺术品到古董等各种产品,是全球访问量第七大的零售网站。

该公司在 8 月发布的第二季度业绩中表示,第二季度其独立买家达到 4080 万,其用户在此期间平均购买了 7 件商品,平台总计共售出 2.75 亿件商品。阿根廷、巴西和墨西哥等主要市场增长最为强劲。

消费者可以通过多种方式为商品付款。例如,该平台在阿根廷的本土市场,消费者可以选择通过信用卡或借记卡、银行直接转账或现金支付等借款方式。或者,消费者也可以使用 Mercado Pago 账户中的资金进行支付。

2. Falabella

Falabella 是拉丁美洲领先的零售集团之一,最初可追溯到 Salvatore Falabella 于 1889 年在智利圣地亚哥开设的一家裁缝店。

如今,该公司在拉丁美洲地区拥有 500 多家门店,以及 400 多家“线上购买,线下取货”网点。

Falabella 零售据称是拉丁美洲最大的零售平台之一,在智利(47 家店)、秘鲁(29 家店)、哥伦比亚(25 家店)和阿根廷(10 家店)设有实体店和线上商店。

该集团的超市部门 Tottus 于 2002 年开始在秘鲁开展业务,两年后扩展到智利,现在经营着 150 多家商店,大致分布在两国之间。在该地区的四个配送中心运营,并在智利圣地亚哥提供 90 分钟送货服务。该集团还经营金融业务、购物中心和 Linio,该集团的市场产品在墨西哥、阿根廷、智利、哥伦比亚和秘鲁都设有业务。

本文来自微信公众号:Ethan聊跨境新市场 (ID:kjdsxxsc2022),作者:Ethan,文中制图来源:RetailX