中国一季度GDP同比增长4.5%!这个数据,不仅超过了预期(4%),也接近了全年增长目标(5%)。

毫无疑问,中国经济正走在复苏的轨道上。

但如果把一季度的经济数据抽丝剥茧,一层一层剥开就会发现,金融、出口、消费数据的爆发与通胀、工业利润、投资数据的疲弱相互撕扯、胶着,形成了巨大的反差。

复苏从来就不是一蹴而就的,需要持续付出巨大的努力。唯有看清了以下五对矛盾,才能窥探到一个更为丰富和真实的中国经济运行图景。

1

第一对矛盾:消费复苏和物价下降

中国消费正在强劲复苏,但是出现严重的分化,重要的大件消费仍然期待被看见。

今年一季度,社会消费品零售总额达到114922亿元,同比增长5.8%。尤其是3月份,社会消费品零售总额37855亿元,同比增长了10.6%!

这个两位数的涨幅对你来说是不是没有什么概念?别急,把过去一年的社零变化一拉,你就能明白如今居民消费的反弹有多剧烈。

看到了吗?10.6%的涨幅远远超过了过去一年的任何一个月,并且延续了今年以来的正增长趋势。

然而,把消费增长具体拆开看,餐饮收入占了大头,26.3%的涨幅跟商品零售(9.1%)相比都不在一个量级。

这说明,消费的持续改善主要集中在餐饮行业。联系到最近大火的淄博烧烤,憋了三年的大学生们快把这座老工业城市挤爆了。

但几块钱的烧烤和大学生们的“军训式穷游”,本质上还是走出来看看,热闹的还是花钱不多的地方,进而能带动的消费也是有限的。

真正的消费复苏,还是得靠工业生产端的复苏,还是得靠大量的消费者敢于去买家电、汽车等大件商品。光是穷游,离消费繁荣还很远。

在许多不被看见的三四线城市和农村地区,因为需求偏弱,物价出现了下降。

而在北京、上海、成都等奢侈品重镇,一万多一个的LV包包甚至被抢光了。中国奢侈品消费者的热情,让LVMH集团的股价在今年第一季度增长了17%,让奢侈品品牌集聚的法国迎来了股市大涨。

餐饮消费偏强、高端消费火爆和物价下降并存,这是中国消费当下极为复杂的一面,也是一季度中国消费数据背后的隐忧之一。

2第二对矛盾:融资偏热和实体偏冷

许多地方的物价下降,也体现在了中国3月份的通胀数据当中。

中国3月份通胀率连续第二个月回落,CPI同比仅上涨0.7%,为2021年9月以来最低同比涨幅;3月份PPI同比下降2.5%,降幅大于2月份的1.4%。

物价走势令人颇感意外,也跟上述的消费热潮形成了观感上的矛盾,一些担忧开始冒头。

然而,3月份的中国金融数据却比预期要强得多。货币政策仍在持续发力稳增长。

3月中国新增贷款和社融增量分别增长18.8%和15.7%,M2增速达到12.7%,创下2016年4月份之后的新高。

更令人惊喜的是,中国的金融数据不仅在总量上改善了,在融资结构上也明显优化了。比如3月份的居民信贷投放为1.2万亿,短期和中长期贷款增长都超过了6000亿,比2021年3月还高。一季度新增居民贷款1.7万亿,高于22年的1.3万亿。人们终于出来借钱了,一扫过去大半年的信贷低潮。

通胀数据和金融数据的一弱一强,也许在对应着“实体偏冷,融资偏热”的现实(民生证券)。

这里的矛盾是,住户存款在增长,印钞机的力度也不弱,但为什么物价还在低迷,全面的消费繁荣没有出现?钱都到哪里去了?

我在今年2月份的文章中提到过,中国新增加的货币,没有拉动起跟过往同等规模的新经济增量了。货币扩张正在产生越来越多的名义储蓄。

银行通过频繁大量地贷款给企(事)业单位,后者再通过投资重大项目或者其他交易把钱存入银行或者流转到个人手里,大量拿到的钱又存入了银行。

在这个过程中,名义储蓄相对集中于少部分的家庭,同时大项目的投资成为了舞台上的主角,消费却是幕后被人遗忘的角落。所以新扩张的货币既没有带来通胀,也没有带来资产价格的上涨。

事实上,如果这个链条维持下去,银行信贷投放规模越大,这笔名义储蓄就越大、越集中。而这笔钱何去何从,才是物价结构性变化的决定性因素。

从最近央行的一系列动作也能看出上述判断的一丝端倪。

央行似乎倾向于认为复苏过程中的不均衡和曲折是合理的。央行在4月份开展1700亿MLF操作,到期规模是1500亿,小幅超量,但投放规模远低于市场预期的2200亿左右,净投放规模是2022年12月以来最低。可以看出,当前央行在呵护经济稳增长的同时,也有所节制。

从这个角度出发,下一阶段高层的重点会从开年的大项目投资拼经济,转向鼓励和支持消费,“五一”假期就是一个观察窗口。未来针对大基建的刺激政策加码可能性已经变得很低。

3第三对矛盾:出口金额的爆发和新出口订单的下降

第三组远超预期的经济数据,出现在出口这驾“马车”上。

4月13日,海关总署公布3月出口数据。3月中国对外出口金额3155.89亿美元,同比增长14.8%。一季度出口增长0.5%,其中1-2月出口累计同比-6.8%。

3月出口数据背后出现了三大异常变化。

第一,劳动密集型商品和地产链商品出口猛增。

反映出行需求的箱包(同比3.3%到同比29%)、纺织(同比-22.4%到同比-12%)、成衣(同比-14.7%到同比-1.3%)、鞋靴(同比-11.6%到同比-0.2%)等劳动密集型商品出口金额全都较今年前两个月和去年同期明显回暖。

反映房地产相关需求的家具(同比-17.2%到同比-6.8%)、家用电器(同比-13.2%到同比-4.4%)、音视频设备(同比-9.8%到同比0.5%)、灯具(同比-17%到同比-1.7%)等上下游链条商品出口同样明显修复。

这两个类别的商品出口变化,充分体现了中国出口的韧性。背后也许是春节后大量工人回到工厂上班了,产能得以恢复,去年第四季度积压的订单也能继续完成了。

第二大变化,几乎所有类别的商品出口都在修复(跌幅急剧收窄或从负回正)。

除了上述的两大类别商品之外,一直保持高速增长的汽车、成品油和肥料出口继续保持涨势。还有,医疗器械出口大幅增长(同比12.8%)。只有消费电子类耐用品跌幅增大。

第三大变化,对美出口仍然下跌,对澳大利亚出口明显增加。东南亚市场证明了它在中国外贸中的基本盘地位。

中国对两大传统外贸市场美国和欧盟的出口在下降,尤其对美已经是连续好几个月的两位数降幅。

中国也在抢夺西方市场,马克龙访华是一大例证,中澳贸易保持两位数增长也是。

中国的主要出口市场东南亚不仅继续领跑,还保持了近20%的增幅,依旧是中国外贸最大的盘子。

然而,国家统计局发布的采购经理人指数(PMI)显示的出口新订单却在3月份出现了下滑,财新PMI出口新订单甚至再次低于50%的荣枯线,表明中小企业集中生产的劳动密集型产品的出口前景依然堪忧。

3月份的出口大爆发,也许只是前期订单积压之后的释放,今年海外需求回暖,也许没那么容易保持。

4第四对矛盾:企业税收的扩张和工业利润的收缩

第四组爆发的数据是企业税收。从税收数据看,经济向好势头非常明显。

3月份全国企业销售收入同比大增12.8%,到了4月前五天更是继续一路高歌,大涨21%。

火爆的销售之下,国税局认为,这也增强了企业扩大生产和设备升级的意愿。

可我们再来看统计局的数据,工业企业的营业收入在2月份涨幅为-1.3%,利润总额为-22.9%,表明工业利润空间受到较大的压缩。

再结合消费品、工业品物价走势和目前汽车等领域的价格战,3月份的工业企业利润想要有较大的改善也比较难。

事实上,3月份的各项投资数据,包括制造业投资、房地产投资、民企投资、基建投资都比1-2月份是变得更弱的,表明企业实际投资和扩张需求并不强。

这对矛盾,本质上是整个供给侧的利润分配矛盾。中下游的工业企业两头受压,消费端不支持涨价,上游原材料也不肯降价,所以整体还处于走量阶段,实际盈利还很薄,影响了企业未来的投资预期。

我接触到的有一些工厂的确想买设备来和同行竞争,但还是那个问题,单子和利润都可能撑不住。

一季度,全国固定资产投资(不含农户)107282亿元,同比增长5.1%,与上年全年持平。分领域看,基础设施投资增长8.8%,制造业投资增长7.0%,房地产开发投资下降5.8%。

分成分看,国企投资同比增速为10%,民间投资增速却只有0.6%,不仅已经连续第三个月低于1%,还连续下跌了12个月,仍然很弱。

5第五对矛盾:房地产竣工加速和新开工变慢

房地产行业的变化也同样诡异。

房地产竣工面积在加速增长,但新开工却在变慢。

新开工面积的增速比前两个月慢了不少,房地产开发投资也仍然处于负增长区间。

1-3月份,全国房地产开发投资25974亿元,同比下降5.8%;其中,住宅投资19767亿元,下降4.1%。

尤其是当我们引入地产链上游的工业品价格来一起比较时,房屋竣工和新开工之间的分化变得更加明显。

代表新开工面积的螺纹钢,其价格在3月份下滑,说明对未来的开工预期是偏弱的。

而代表竣工面积的玻璃和PVC,价格则出现较为割裂的一大涨一下跌。玻璃期货价格从3月至今已经上涨了16%。

玻璃价格大涨,似乎是受到了房地产销售改善和第二批保交楼资金到位两大预期的推动,库存降至低位。但玻璃统计的是工厂库存,不是社会上流通的库存,再加上五一假期前可能会有一波囤货需求,玻璃下游的真实需求是暂时存疑的。

也就是说,房地产接下来到底是进入到新的周期,得以快速修复改善,还是依然还需要挣扎一段时间,并不明朗。

6结语

把这五个矛盾串起来,其实当下中国经济最大的纠结点就在于,消费的表面繁荣和生产的持续疲弱之间的矛盾。

消费的复苏动力确实是燃起来了,但是生产端仍然不够好,导致上游原材料价格在下降,企业们为了保住利润,在各个领域开启了刀光剑影的降价厮杀,所以看起来内需跑起来了,外需稳住了,但复苏的质量和厚度都不足。

说到底,这是一种“物美价廉”的复苏热潮。只有企业的生产和投资抢先修复了,才能拉动内外循环的高质量复苏。

延伸阅读:内需不如外需,民营不如国有,一季度经济复苏呈现5个特点

一季度,面对就业困难、劳动力收入增长缓慢、内需恢复迟缓,以及产业链持续向东南亚、印度转移,欧美供应链减少对华依赖等多重困难,我们继续采取货币宽松、积极财政、投资基建的刺激生产与供应端的宏观经济政策。虽然综合物价因为持续和严重的供过于求逐月回落,失业率也有所增加,但经济数据却表现出令人意外的惊喜。

根据4月18日国家统计局公布的数据,一季度国内生产总值28.5万亿元,按不变价格计算,同比增长4.5%;按现价计算,同比增长5%。

分产业看,第一产业增加值占比4.1%,同比增长3.7%;第二产业增加值37.9%,增长3.3%;第三产业增加值占比58.1%亿元,增长5.4%。

初步分析,2023年一季度的宏观经济在疫后经济复苏中,呈现五个特点

一、外需恢复好于内需

假设一季度的宏观经济数据是可信的,未注水的,从数据表面分析,一季度外需的复苏情况明显好于内需,外需对经济增长的推动作用非常关键。内需中,衡量改善生活品质的大件商品销售都继续下降,内需增长的,一是生活必需品,二是疫情封控期间无法外出购物、外出消费的服装鞋帽、餐饮和服务项目,以及与后疫情时代相关的药品。

第一、外需增速比GDP高出2.9个百分点。

一季度,衡量外需的商品出口5.65万亿元,同比增长8.4%。比GDP现价增速高出3.4个百分点。一季度净出口1.41万亿元,同比增长35.6%,拉动GDP增长1.3个百分点。其中3月份出口2.16万亿元,同比增长22.9%,净出口5987亿元,同比增长99.2%,拉动GDP增长1.1个百分点。

单独列出3月份的出口与净出口,是因为3月份的出口数据存在非常大的异常,我们将依据国证大数据搜集的关联数据从数据逻辑上进行专题分析,请关注本人的后续分析文章。

第二、内需增速低于GDP增长,说明内需复苏不及外需

所有衡量内需的统计指标在一季度的表现,都不如GDP的表现,当然比外需的表现差很多。

一季度,社会消费品零售总额11.49万亿元,同比增长5.8%。略高于GDP的现价增速。但其中商品零售10.28万亿元,同比增长4.9%,比现价GDP增速低0.6个百分点。餐饮收入1.21万亿元,增长13.9%。其中3月份社会消费品零售总额3.79万亿元,同比增长10.6%,其中的商品零售3.41万亿元,同比增长9.1%。

一季度,商品进口4.24万亿元,同比增长0.2%。不仅明显低于出口8.4%的增速,也明显低于5%的GDP的现价增速。其中3月份进口1.55万亿元,同比增长7%,不及出口增速的三分之一。

一季度的进口增速比社会消费品零售总额增速低5.6个百分点,3月份进口增速比社会消费品零售总额增速低3.6个百分点。

一季度,固定资产投资(不含农户)10.73万亿元,同比增长5.1%。固定资产投资继续成为一季度经济复苏的托底力量。一季度固定资产投资在GDP中的占比为37.6%,超过了三分之一。一季度固定资产投资增长,拉动GDP增长1.82个百分点。由于固定资产投资继续前移,其中3月份固定资产投资5.37万亿,同比下降0.7%。

第三、内需复苏表现为疫后恢复型复苏,改善型复苏仍未出现

衡量内需中改善型需求的汽车销售量一季度下降了13%。一季度汽车销售额10828亿元,同比下降2.3%。根据每日经济新闻4月6日报道,乘联会数据显示,2023年第一季度,国内乘用车累计零售量为427.5万辆,同比下降13%;累计厂商批发量为502.1万辆,同比下降8%。

衡量内需中改善型需求的商品房销售面积一季度下降3.5%。一季度,商品房销售面积29946万平方米,国家统计局说同比下降1.8%,但与去年一季度销售面积31046万平米对比,实际下降3.5%。商品房销售额30545亿元,国家统计局说增长4.1%,但与去年的销售额29655亿元对比,实际增长只有3%。其中3月份商品房销售面积14813万平米,同比下降3.5%。商品房销售额15096亿元,增长6.3%。

二、国有资本复苏好于民间资本

无论是从生产方面还是投资方面看,一季度的经济复苏,受制于我国独有的国有资本优先并且无需依据竞争力、也无需负担亏损风险的市场要素分配制度,表现出先烈的国有资本快速复苏、民营资本依然收缩的特点。

第一、从生产方面看,国有控股企业复苏形势好于民营资本。

一季度,规模以上工业企业增加值同比增长3%,其中国有控股增长3.3%,私营企业增长2%,外资和港澳台企业下降2.7%。其中3月份规模以上工业企业增加值同比增长3.9%,其中国有控股增长4.4%,私营企业增长2%,外资和港澳台企业增长1.4%

第二、从投资方面看,固定资产投资增长主要依靠国有资本。

一季度,全国固定资产投资同比增长5.1%。其中,民间固定资产投资5.85万亿元,同比增长0.6%;国有资本固投4.88万亿元,同比增长7.7%。国有资本固投增速是民间资本的13倍。民营资本在固投总额中占比,从同期的56.9%下降到54.6%,下降了2.3个百分点。

三、劳动力价格增长继续低于劳动成果—GDP的增长

这几年我们一直在强调增加人民收入,增加居民消费能力,将经济增长模式从投资推动型转向消费驱动型。但我们在配套的宏观分配政策上,并未进行打破现有利益分配格局的改革与调整,导致在我们强调刺激内需时,内需难以承担重任。

第一、居民可支配收入增速低于国内生产总值增速。

一季度,我们的现价GDP从271509增加到284997,增长5%,可比价增速为4.5%。但劳动者收入,即居民可支配收入,一季度,全国居民人均可支配收入10870元,比上年同期名义增长5.1%,扣除价格因素,实际增长3.8%,比GDP增速低0.7个百分点。

第二、居民工资性收入增长低于居民可支配收入增长。

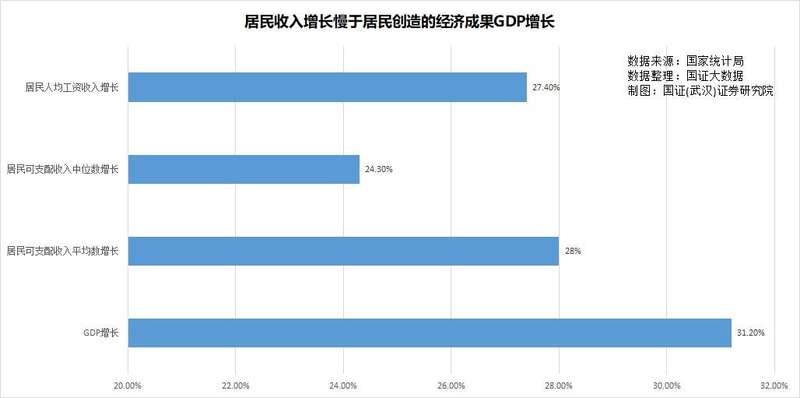

一季度,居民人均工资性收入6163元,增长5.0%,比可支配收入低0.1个百分点。与疫情之前的2019年1季度对比,2023年1季度现价GDP增长了31.2%,但居民可支配收入平均数只增长28%,比GDP低3.2个百分点,居民工资性收入仅增长27.4%,比GDP低3.8个百分点。

这意味着,劳动力价格增速与GDP增速比较,平均每年要低0.95个百分点。

四、收入差距继续扩大,贫富差距继续分化

4月15日,我在《任泽平为何弄错2023年3月居民贷款数据,并错判了居民消费?》一文中,指出依据人行核定的数据推算出来的涉及新增居民贷款变化情况的最准确数据,2023年3月份的居民新增贷款4110亿,同比减少45.5%。但住户存款增加了29186亿元,增加了8.2%。居民贷款减少但存款增加,并非居民有钱不愿消费,是因为收入差距扩大,没钱的人没钱消费,有钱人消费有限。3月份新增的2.9万亿居民存款以及一季度新增的9.9万亿居民存款,绝大多数都是中高收入阶层的存款,那不是用来消费的,是备着投资的。

一季度的居民收入资料进一步证明了我的判断。

一季度,居民可支配收入中位数为8895元,增长4.6%,中位数仅为平均数的81.8%。其中,城镇居民人均可支配收入中位数12175元,增长3.9%,中位数是平均数的84.6%;农村居民人均可支配收入中位数4864元,增长5.6%,中位数是平均数的79.3%。

居民收入中位数增速比平均数低0.7和百分点,意味着收入越高的人,收入增长越快,收入越低的人,收入增长越慢。亦即收入差距持续扩大。

五、劳动力市场存在严重的结构性供求失衡

随着经济复苏,企业提供的劳动力岗位增加,失业人数减少,失业率下降。从一季度的失业率数据看,城镇调查失业率从12月份的5.5%缓慢下降到5.3%,3个月来失业率减少了0.2个百分点。按照国际统计局公布的2022年末城镇就业人员总量45931万人,有就业意愿约48604万人计算,意味着一季度累计增加了97万个工作岗位。失业人员从上年末的2673万人减少到2576,减少了3.6%。

不过,就业岗位的结构性矛盾越来越突出,即单位就业岗位可能在减少,个体就业和灵活就业岗位可能在增加,这导致灵活就业意愿不足、希望找到比较稳定的就业岗位的年轻人、特别是大学生们,难以找到稳定性较高的工作岗位,导致青年人的失业率逐步增加,创下同期历史高位。

3月份,16-14岁的青年失业率达到19.6%,比2月份快速增加了1.5个百分点,比去年末增加了2.9个百分点,比去年同期增加了6个百分点,比疫情最严重的2022年3月增加了6.3个百分点,比疫情前的2019年3月增加了8.3个百分点。