本文来自微信公众号:洪灝的宏观策略(ID:HongHaoCFA),作者:洪灝,原文标题:《洪灝|今年交易的难点》,头图来自:视觉中国

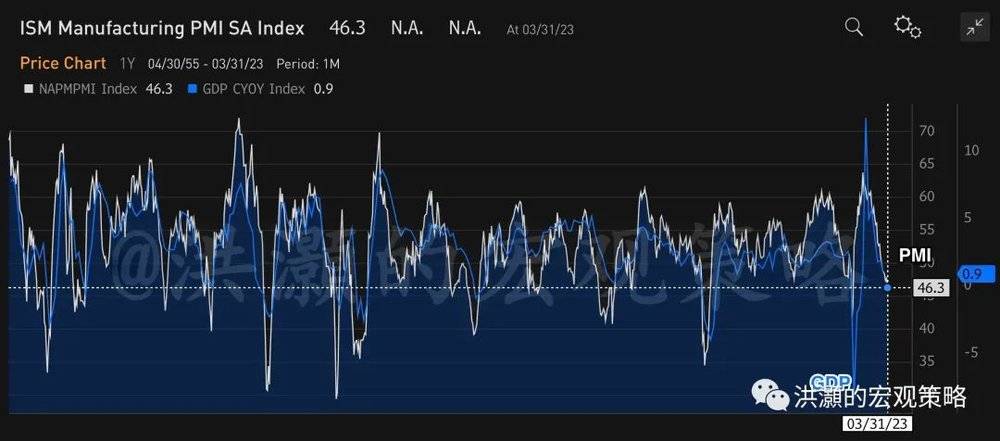

隔夜,美国制造业PMI下降到46.3,2020年新冠疫情以来最低,并低于市场预期。自60年代PMI开始至今,五十多年来一共有16次PMI指数与当前水平相当或更低,12次美国经济陷入衰退。也就是说,历史上,这个指标预测成功率为75%。当然,PMI<50显示美国制造业已陷入衰退(如下图)。

今年美股交易的难点在于,以前定价一直有效的美债市场开始失效。这是美联储经年累月地进行量化宽松,在公开市场上大幅购买美债造成的。到如今,美联储已经成为美债公开竞拍最大的买家。而历史上曾是各美债主要持有国纷纷开始减持,甚至连美国曾经的一些欧洲同盟国也不例外。美联储炒债炒成了股东。

在这样的美债市场里,价格信号失灵就不令人意外了。2008年以来,美联储着力压抑市场利率,以营造一个宽松的环境,让许多本就应该关门大吉的僵尸公司得以苟延残喘。

这种美债价格的扭曲,可以从美国的实际利率持续为负数(虽然近来有所改善),继续地惩罚经济里进行储蓄的人。想象一下,如果宏观经济里,投资等于储蓄,那么在一个储蓄缺失的经济里,投资的资本将来自于何处?总不能总是依靠外国居民吧。

当然,美联储并非是唯一的滥用其货币政策的西方央行。日本央行更是有过之而无不及,然而它的控制收益率曲线的政策在今年也开始失效了。在欧美银行危机爆发之前,美债互换合约先是计入美联储今年将加息两次。然而在危机爆发之际,又转为计入美联储今年将降息三次。当时,有人用几百万美元的单子做空德银的CDS,导致德银乃至整个欧美银行板块一夜之间暴跌逾10%,直到成交后才反应过来。显然,这种天壤之别的价格波动内隐含的信息成份肯定是有失偏颇的。

长期阅读我研报的读者朋友,一定会知道十年美债是全球资产价格定价的锚。它就像一个飞行仪表盘,告诉飞行员,市场的航线。想象一下,现在市场失去了这个仪表盘,在黑暗中蒙着眼睛飞,跟着感觉走。

此刻,银子的季线正在走出一个40年的大三角形态,并在3.5x3年的10.5年中周期线上获得支持,强势反弹(如下图)。

本文来自微信公众号:洪灝的宏观策略(ID:HongHaoCFA),作者:洪灝