本文来自微信公众号:Hao HONG(ID:HaoHong_CFA),作者:洪灝,头图来自:视觉中国

上周,美国银行业连续遭遇两个美国历史上最大的银行破产事件。一时间,市场类比2008年美国次贷风波和雷曼事件。其实,硅谷银行和Signature Bank (SBNY)都没有被美国监管定义为系统性重要银行。

正是因为没有达到系统性定义门槛,硅谷银行在川普时期以合规成本为借口游说,让监管部门给它更多的风险投资空间。而SBNY更请了Dodd-Frank法案的提起人Frank坐镇其董事局。Dodd-Frank法案是金融危机后美国最重要的金融法案,也是华尔街历史上最重要的改革法案之一。其目的之一,就是要限制美国银行动用客户存款进行风险投资的边界。

在Frank的眼里,FDIC接管他坐镇的SBNY事出意外,实在是令他丢尽了脸面。毕竟这个银行的加密货币风险敞口有限,被接管前也并没有出现不能兑现存款的情况。Frank认为FDIC接管的目的,是为了杀鸡儆猴,警告其它银行不要过分涉猎加密货币相关的交易。当然,我们都知道,加密货币也是美元的对立面,一如黄金。1971年代,美国总统尼克松单方面一夜之间废掉了金本位。现在也可以效法当年。

“Pour encourager les autres.”——以儆效尤。

但昨晚出事的瑞信银行就不是一个量级的了。瑞信是一家系统性重要的银行。沙特金主称不会再给瑞信注资,因为买了9.8%的瑞信总股本,已经达到了合规的上限。市场把这个言论解读为金主信心的缺失,反手做空瑞信股票。一夜之间,瑞信一度暴跌了近30%,为瑞信史上最大的单天暴跌。

暴跌之后,瑞信的市值跌至72亿美元,而三年前瑞信以金融作假为由起诉追回贷款的瑞幸咖啡,昨晚的市值为71.8亿美元。真是风水轮流转,祸从天上来。由于瑞信的系统重要性,瑞士国家银行很快出面承诺将保证瑞信的流动性充裕。毕竟,如果这家资产总规模达到1.4万亿美元的银行出了问题,全球都将开启金融危机模式。

总结一下:硅谷银行的倒闭是因为挤提,SBNY只是FDIC的祭品,同时美国监管紧急出手接管了这两家非系统性银行,而瑞信本身就是大而不能到。如是,那么市场的恐慌抛售则令人费解——除非,市场要借此“绑架”鲍叔。

昨晚,美国PPI生产者价格指数环比意外下跌。在一片“银行破产、金融危机”的哀嚎中,美债期货迅速把本次加息25个点的概率定价在50%以下。纳指甚至收回所有盘中失地。在市场眼里,鲍叔就这么点风骨。

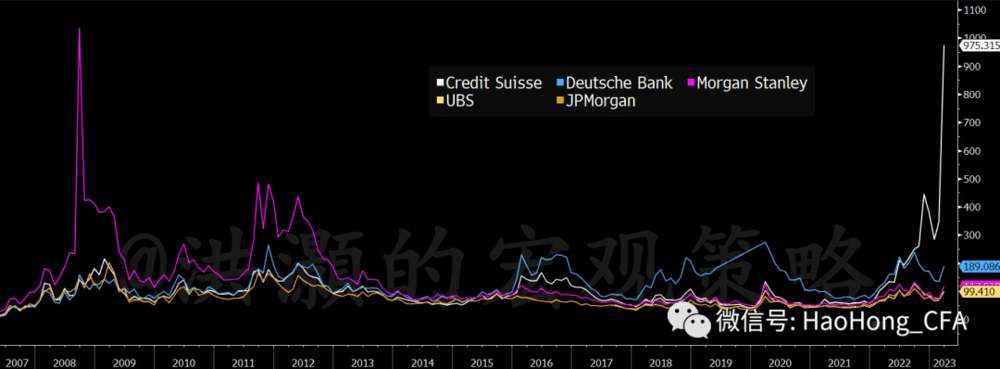

那么,瑞信的信用风险扩散了吗?虽然瑞信的CDS信用利差飙升到了历史最高,显示其它银行蜂拥而至对冲对手盘的信用风险,但是其他欧资行的CDS仅略有提升,“风险可控”。

无巧不成书,瑞信的董事长叫“雷曼”,和雷曼银行的雷曼一模一样…… 其实,过去十年,美国倒闭了100多家银行。看多了,就见怪不怪了。

本文来自微信公众号:Hao HONG(ID:HaoHong_CFA),作者:洪灝