本文来自微信公众号:电动汽车观察家 (ID:evobserver),作者:朱世耘,编辑:邱锴俊,题图来在:视觉中国

“出海不是一场巡游秀、一次消耗战,而是深耕和探索,是中国车企的历史使命,让中国品牌在别的国家、别的文化中深入人心。”一位负责中国车企出海的一线负责人说道。

与“卷生卷死”的中国新能源车市相比,欧洲简直称得上是“洞天福地”:高额新能源补贴、电动智能化意愿不强的“老玩家”,中国显著的成本优势,和近期2035年欧洲禁燃的可能性。

德国普华永道在去年11月预计,2030年中国电动汽车在欧洲电动汽车的市场份额可达5%。如果以2022年欧洲整体销量为基数,将是56.5万辆的市场,如果真的禁燃,则是千万量级市场,非常诱人。

不卷、没对手,还禁燃。在中国所向睥睨的新能源车企去欧洲能躺赢吗?近日,在欧洲市场一线战斗的张林(化名)为我们讲述了真实的战况和趋势。他特别提到了4项中国车企要避免的误解。

欧洲不卷?

“中国是电动车价格的全球洼地,即使考虑关税运费,价格差也特别大。”张林谈到产品定价时说,“所以我们也不愿意把车价定得特别便宜,没必要。”

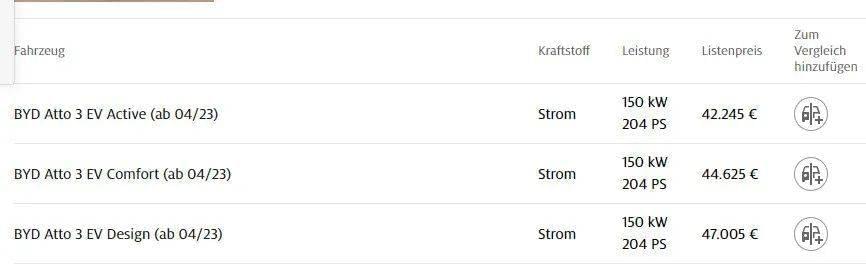

例如60度电的比亚迪元PLUS中国售价为14.98和16.78万元,但德国售价则为4.2到4.7万欧元,折合人民币为30.9到34.4万元,扣除10%的进口关税和约4万元的单车运费后的价格为24.45到27.63万元,比国内“贵了”64%左右。

2022年9月底,比亚迪宣布在欧洲市场率先推出汉、唐、元PLUS三款车型。Clean Technica的统计数据显示,2022年元PLUS在德、英等欧洲六国交付了1905辆。

“过去三年,中国出海欧洲,可谓占到了天时地利人和。”张林表示。

所谓天时指缺芯时,在欧洲的欧、美、日车企基于利润考虑将芯片资源向燃油车倾斜,中国车企优先供给出海产品所需,有车就能卖,便于中国企业打开局面;

地利指欧洲补贴政策,例如德国针对4万欧元以下的车型最高补贴曾达9000欧元,退坡后今年有4500欧元;

人和则是中国车企外派人员的奋进拼搏。

“三年成为欧洲用户了解和接受中国汽车的时间窗口,同时疫情导致其它品牌调整欧洲政策,也为中国品牌布局欧洲经销商网络提供了机会。”张林表示,但欧洲恐怕马上也要“卷”起来了。

首先,随着越来越多的中国品牌进入欧洲市场,价格战升级到白热化。

“中国有很强的成本优势。要让欧洲消费者接受新的中国品牌则需要较长时间。新玩家往往追求速胜,价格战会是最快速的方式。”

其次禁燃将推动老玩家加速转型加剧市场竞争烈度。

最后,中国目前以利润换规模的新能源发展模式不适用于欧洲监管。

“欧洲监管对连续三年不盈利的企业会重点关注。一旦规模比较大还亏损,就会被认为是逃税,追溯转移定价,惩罚时会把母公司拉进来。”

最后,禁燃令可能伴随更严格的碳足迹要求,通过税收、费用手段抹平中国成本优势,使中外车企同平台竞争。

直营?不实用

中国车企去欧洲有众多门槛要迈过。

“有客户对经销商说,我爸爸在你父亲这买车后用得很好,所以我现在在你这里买车。这件事非常颠覆我。”这是张林在欧洲受到得第一个“文化冲击”:在欧洲,用户对经销商的信任会胜过车企,常会有三代持续经营的“家族”经销商。

在实际经营中,欧洲的经销商模式则挑战着中国“更领先”的直营模式。

目前,中国新能源车企进入欧洲主要采用三种经销模式。

总代理模式最轻,高佣金但无需负担运营成本,能够快速取得销量;经销商模式负担较重,但利于在陌生市场打开局面,同时兼顾品牌建设;直营成本最高,品牌直达消费者。

目前在欧洲,比亚迪采用总代,上汽、长城、吉利、奇瑞等主流品牌主要采用经销商模式。特斯拉和中国新造车势力则是直营。

“我们也考虑颠覆性的产品要加全新的销售模式。”张林表示,但在欧洲只有特斯拉的直营模式在持续投入十年后成功了。“中国企业在欧洲采用直营模式,要看是否也有这么长的投入决心和资源平台去支持。”

与中国经销商主要依附于主机厂不同,欧洲经销商对客户和OME都有很强的制约力量。

一方面,经销商价格透明、服务到位,在当地拥有很强的客户忠诚度。而且欧洲首次购车年龄70%在40岁及以上,更加认可经销商模式;

另一方面,经销商联盟力量强大。大众在欧洲的新能源代理制目前只在德国推行,尚未扩展到其他国家。“德国大众都搞不定的国家,中国企业去搞的阻力可想而知。”

纯电智能SUV?卖不动

同样不适用于欧洲市场的,还有中国的产品策略。

“中国的智能化配置对欧洲用户来说超预期,存在冗余。”张林认为,受法规和用户习惯限制,如果照搬国内的智能互联,将会成为前进路上的累赘,而不仅仅是卖点。

欧洲《通用数据保护条例》(GDPR)在全球范围来看最为严格,对疲劳监测、智能语音助手、车载导航等功能所需的个人信息,从车端用户授权到云端运营商数据传输都有着严格的规定,许多在中国大热的功能无法通过GDPR要求。

另一方面欧洲首次购车年龄多在40岁以上,对智能化偏好不强。虽然在欧洲月供消费习惯很普遍,但是与收入直接相关,年轻消费者更偏向二手车。“所以知道客户是谁是前提。”张林表示。

此外,欧洲成熟的二手车市场也是年轻人不买新车的原因之一。例如德国新车交易量常年维持在300万辆左右,二手车交易规模则是新车的两倍之多。

中国车所擅长的“大”也不适用于欧洲。

2022年年底,上汽推出了一款针对欧洲设计的纯电产品MG4(国内名字MG 木兰)无天窗的简洁内饰,A0级轿车车型在中国都是“反市场”的。“但欧洲路窄,用户就喜欢高尔夫式的‘小钢炮’,对大屏幕、真皮座椅也无感,也不过分追求天窗。”张林分析道。

从结果来看,MG4 2022年在欧洲已完成超过7000辆的交付量。上汽官方数据显示,2023年1月,MG4已在欧洲交付近5000辆,即将实现“单一车型海外月销破万”。

“用中国车型改改就出海,希望去做增量,本质上还是短期主义。欧洲人用车更趋于理性,大众一直强调‘在中国、为中国’做好本土化,换而言之中国车企出海的长期战略,也需要针对欧洲市场需求来定制化开发产品。在这点上,上汽走得最为扎实和前瞻。”张林表示。

总靠整车出口?不如本地制造

“现在海外、欧洲销量的变化证明了我们的制造能力。未来,本地制造是中国车企转变为全球企业的必经之路。”张林表示。

目前,中国车企采用整车出口的方式对欧洲进行贸易,为保证运力和降低成本,不少主力车企甚至自建船队。目前,上汽的安吉自营船队中已有超30艘汽车运输船,还有多艘正在建设和招标中;比亚迪继去年订购八艘汽车运输船后,今年年初又下单了两艘。

机构预测,比亚迪今年将在海外实现20万辆的销量,而上汽将冲击120万辆的海外销售目标。

由此,整车出口显然不是“长久之计”。张林表示,目前多家中国车企都已经在计划和筹备在海外建设生产基地。“整车出口在运输费用、供应链上花的钱太多了,而且建厂也更能体现在当地长期发展的决心。”

在欧洲建厂可能吗?张林认为在汽车工业基础成熟的欧洲,代工、散件组装、收购当地产能,都是中国车企在欧洲本土化制造的可选方案。

从出口向制造模式转型,不仅是产地、产品的本土化,也意味着组织和文化的本土化。

“中国企业在欧洲建立工厂,文化沟通、用工制度、工会组织都将是巨大的挑战,不仅要努力学,而且是肯定要付学费的。”张林表示,“这是在欧洲走向制造业必然碰到的问题。但其它企业能生存的地方,中国企业也一定能生存。”

目前,众多中国电池企业已经走出了欧洲建厂的第一步,特斯拉则正在进一步扩大在欧洲、拉美市场的制造能力。在热闹的海外销量背后,中国车企更长远的出海之路已经徐徐展开。

本文来自微信公众号:电动汽车观察家 (ID:evobserver),作者:朱世耘,编辑:邱锴俊