本文来自微信公众号:电动汽车观察家 (ID:evobserver),作者:邱锴俊,原文标题:《66%新能源汽车4S店都亏钱!为什么?》,题图来自:视觉中国

“60%的4S店在2022年亏损,比上次(调查)的43.1%大幅恶化;新能源品牌,也有66%的4S店亏损。”

6月27日,全国工商联汽车经销商商会秘书长邢海涛,在2023中国汽车流通行业大会上,发表了这一数据。

2022年,新能源汽车销量增长接近1倍。“新能源增长这么好,但是为什么大家觉得日子这么难过?”全国工商联汽车经销商商会副会长、新能源汽车委员会会长李金勇也提出了这一问题,并在流通行业大会第二天的新能源汽车行业论坛上,给出了他的解释:

“行业集中度特别高,如果你不是销量前几名品牌的经销商,你这个日子就不会太好过。”

全国工商联汽车经销商商会副会长、新能源汽车委员会会长李金勇

李金勇还同时指出,销量最好的前几名品牌,还有几家是直营模式,没有经销商、4S店参与的机会,所以经销商的空间更小。

不过,李金勇认为,经销商要坚定选择新能源品牌。“燃油车大幅度下滑已经是不可扭转了,而且非常有可能超出我们预期的下滑幅度。”

反观新能源,“可能会在今年下半年或在明年会产生爆发”。新能源汽车渗透率不是逐步提升,而是可能突然发生非常大的变化。

光是大势看好也不够,基于趋势的分析,李金勇给经销商提出了很多具体的建议。

集中度高,贫富不均

新能源汽车销量确实大增,但不是皆大欢喜,而是贫富不均。

李金勇在演讲中分享了他的统计:

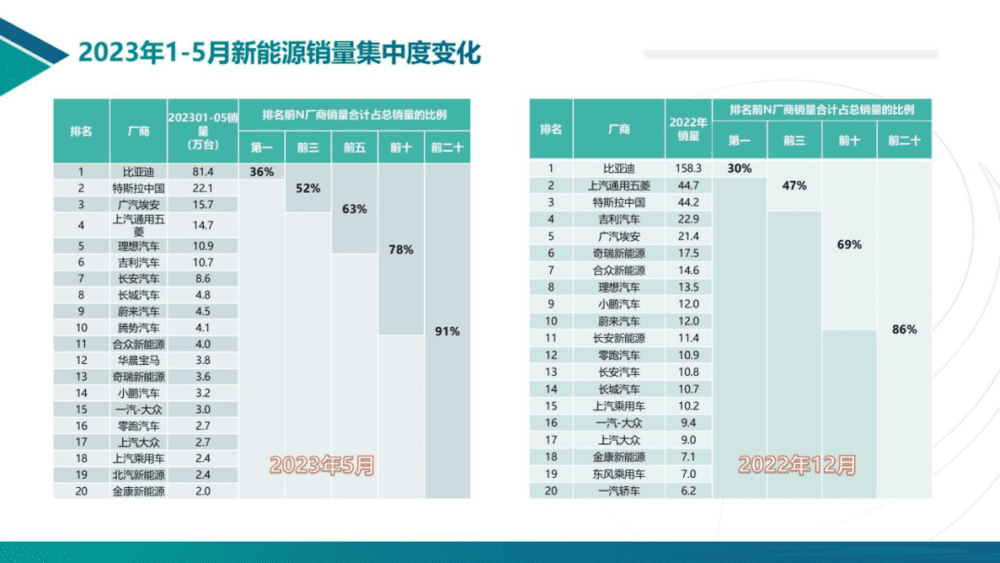

今年前5月,比亚迪销量第一,卖了81.4万辆(终端销量,下同),占到了市场的36%;比亚迪再加特斯拉、埃安,前三名占52%;前5名占了63%;前10名占了78%;前20名占了91%。

而且,趋势是,越来越集中。

李金勇对比了2022年底的统计:去年前20名市占率是86%,今年前5月是91%;前10名去年69%,今年78%;前三名和第一名市占率也分别提升了5个百分点和6个百分点。

分动力系统、车型来分析,格局也类似。

在纯电车型中,集中度还好,第一名、前三名和前十名分别占比20%、42%和69%。

在插混车型中,比亚迪一家吃掉76%的市场。在增程式车型中,理想一家占据59%市场。

在A00、A0市场,也都出现了很高的集中度。像A00市场,前十的车型占超过90%市场,宏光MINI一个车型就占了40%左右份额。

“这就是为什么说,如果你没在前几名当中,你的日子会难。”李金勇说,前五名中,特斯拉直营,五菱是老网络,基本上不开新网,理想也是直营,能参与的只有比亚迪和埃安。“如果恰恰你在做比亚迪,去年那就是非常好的日子。”

邢海涛也在演讲中表示,经销商的投资回报满意度差距很大。

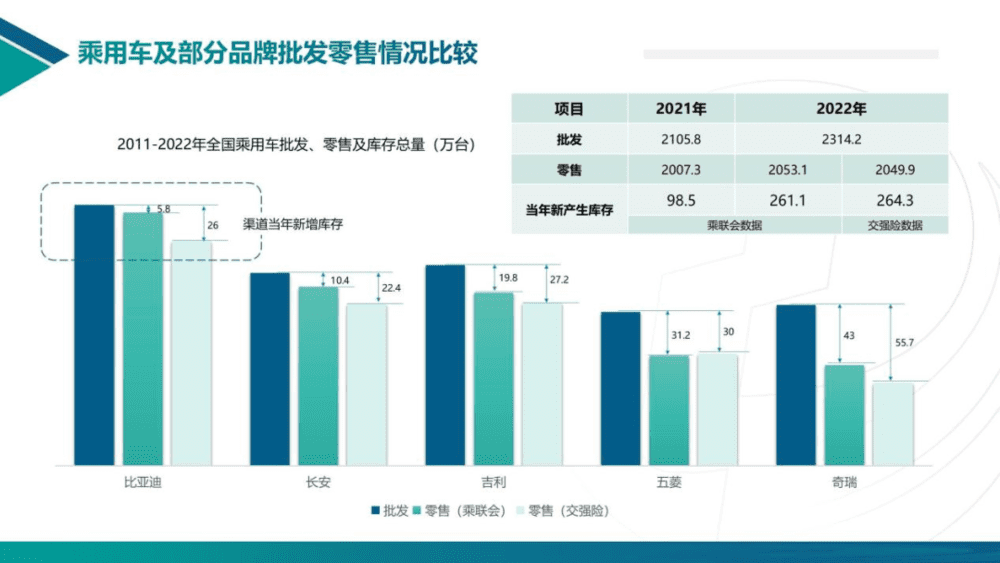

汽车总销量不错,但是部分销量其实是经销商库存。库存大,经销商的日子也难过。

根据李金勇提供的数据,全行业在2021年和2022年累积了近360万辆的库存,其中很多都在经销商手里,没卖出去。“这也是经销商为什么感受到这么差的一个原因。”

如何选择?

穷则思变,经销商应该如何抉择?根据趋势,李金勇提了几个建议。

他预测插混车型销项增速会持续走高,2023年可能冲到200万辆和250万辆之间。奇瑞、长城、长安、吉利等等都在做插混的布局,都在发力。“大家对于插混车辆要开始布局了。”

A00车型虽然去年和今年发展不利,但是在电池价格下降、经济复苏、汽车下乡、低速车治理、燃油价格高企等因素影响下,爆发在即,未来市场规模可能达到300~400万辆。“大家也要关注这个市场。”

同时,他认为,智能汽车蚕食中高端燃油汽车将加速,智能汽车同样值得关注。

他还认为,有实力的经销商可以探索出口业务。“不要坐在家里边卷来卷去,有机会的话还是要看一看,但是一定要注意,现在已经有我们国内的车商被骗了,一定要遵守商业规则、款要到位等等一系列,千万不要出现赊车等等的情况。”

具体到品牌方面,李金勇建议经销商挑选强势品牌。

“市场集中度越来越高,卖得不好的那些车,它会越来越不好。除非有特殊情况发生,没有特殊情况发生的前提下,还是要集中到前20名里边选。”李金勇说。

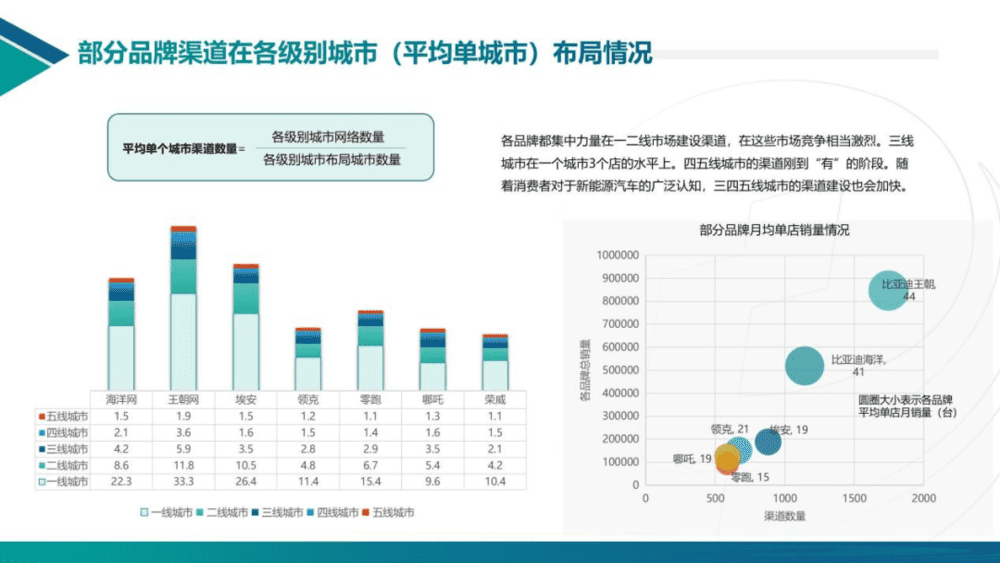

除了看总销量,还要看该品牌同城市的店面有多少。李金勇建议,有的品牌销量挺好,但是一个城市5家店,5家来分这点销量就不行了。

汽车营销专家高江涛也在论坛上分享了经销商选择品牌的六个维度:产品竞争力分析,主机厂产品规划,本地市场分析趋势,主机厂渠道策略,商务政策,以及企业文化。

汽车营销专家高江涛

产品的竞争力,高江涛建议不要看厂家公关稿,而是要去汽车论坛看用户反馈。产品规划,他建议不要看厂家PPT,而是要进入厂家的保密车间,看看真正在开发的车型是什么,处在什么阶段。本地市场分析趋势方面,要拿到地方销售的数据,以及该品牌在当地的渠道数量等等。

高江涛还建议依据企业文化来选择品牌。“有些品牌是不能去做的,它是踩着经销商的尸体上位的。”

渠道模式选择

在品牌的此起彼伏中,新能源汽车渠道模式也在发生剧烈变化。

特征之一,就是直营模式的崛起。不仅是前五名品牌中的直营比例大,排名中游乃至靠后的品牌,也大量采用直营。

尤其是,像比亚迪、上通五、广汽、吉利、长安等传统自主品牌,也开始在部分子品类中尝试直营。

李金勇认为,直营店能够快速扩展品牌形象,所以新品牌都喜欢这种形式。但是,直营后续管理难度等各方面的问题都会出现。大众化品牌、车型喜欢经销商的模式,因为销量规模好放大。

“不管哪种模式,我们认为,不是谁颠覆谁的关系。包括厂家的直营模式,也没有颠覆经销商,只不过是投资人变成了厂家而已,还是经销商,并没有更多的创新。”李金勇说,“大家不要慌。不管是直营还是经销商,最关键的是能否可持续发展,这是关键。那么什么是可持续呢?经销商要有持续的盈利能力。”

要提升经销商的盈利能力,他呼吁厂家要有所作为有所不为。厂家需要科学有序地发展网络,避免价格失控;制定公平合理的商务政策,保证经销商合理的毛利空间;对渠道进行管控,避免恶性竞争,维护市场秩序和品牌形象。总之,“厂”“商”一体,是一切市场行动的底层逻辑。

李金勇提及的问题都是经销模式的痼疾,尤其是毛利空间的问题。现实是,根据邢海涛的统计,4S店亏损利益严重的重要原因是价格倒挂。调研数据显示,没有一个品牌的4S店所代理的主要产品市场价格高于批发价格,68%的4S店反映其代理的主要产品的市场价格低于厂家的批发价格;有73%的4S店在其所代理的所有产品中,能通过价差获利的产品比重仅在20%以下;仅有10%的4S店有超过一半的产品能够获利。如果不考虑返利等因素,新车销售“卖一辆亏一辆”已成为行业常态。

没有卖车毛利的情况下,邢海涛指出,经销商经营严重依赖返利。从单店看,近五成经销商(49%)反映厂商的基本返利占比在30%以下(返利:基本返利、月度返利、季度返利、年度返利、市场费用类返利、市场占有率返利、二手车返利、满意度类返利、日常管理类返利、金融保险类返利、补贴类返利、代付代垫等)。

而经销商想要拿到各种返利,就被迫完成各种任务,包括厂家的压库行为。这也是经销商库存高企的原因。

李金勇还认为,渠道模式的选择,反映了主机厂对产品的真实看法。他认为要选择敢做直营店的品牌。

“为什么它不学特斯拉、蔚小理做直营?因为它自己知道产品力没那么强,关注度也没那么高,做直营亏死拉倒,所以想忽悠经销商。”李金勇说,“你自己都不信,让我们经销商投资,风险就会很大。”

本文来自微信公众号:电动汽车观察家 (ID:evobserver),作者:邱锴俊