本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,原文标题:《哇呜!这次突发降息又是咋回事?》,头图来自:视觉中国

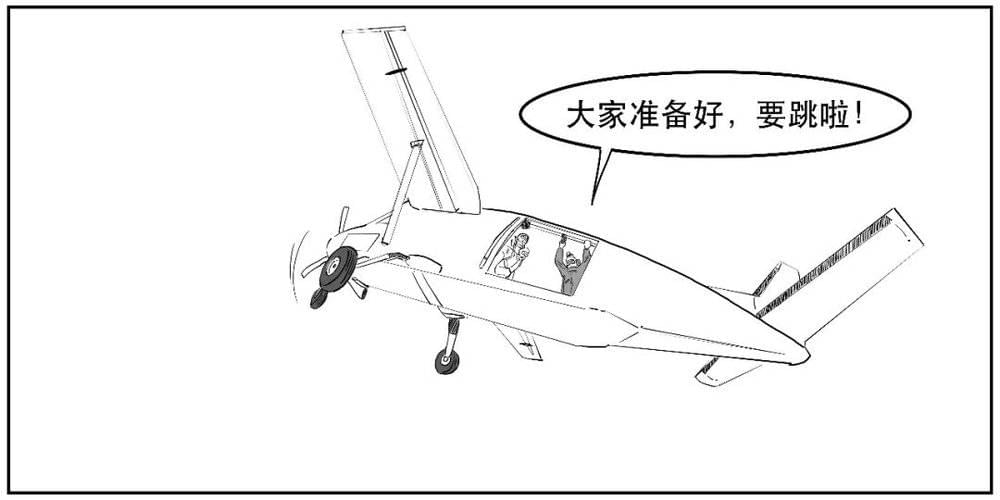

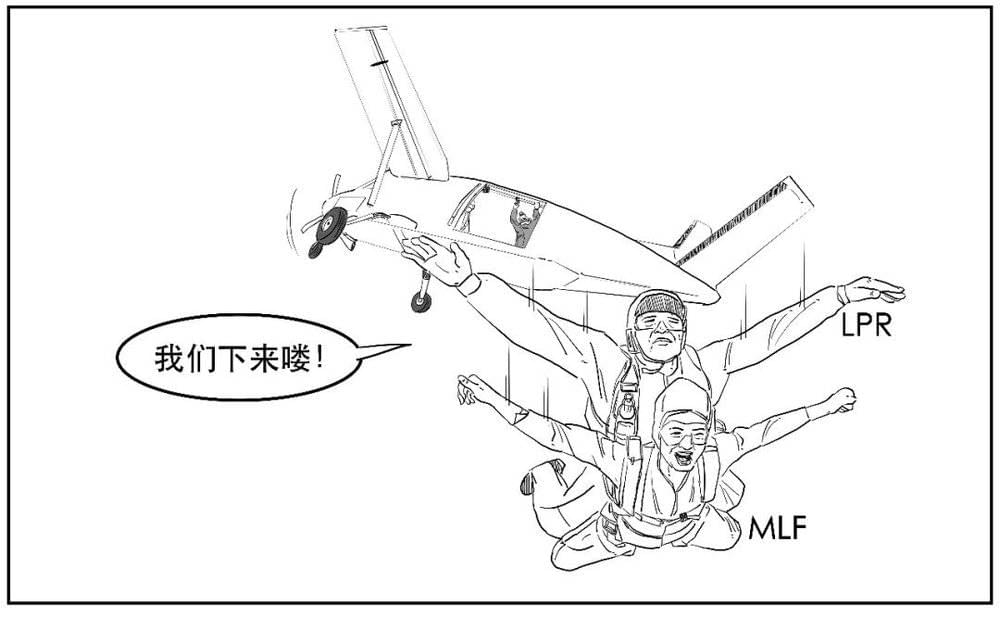

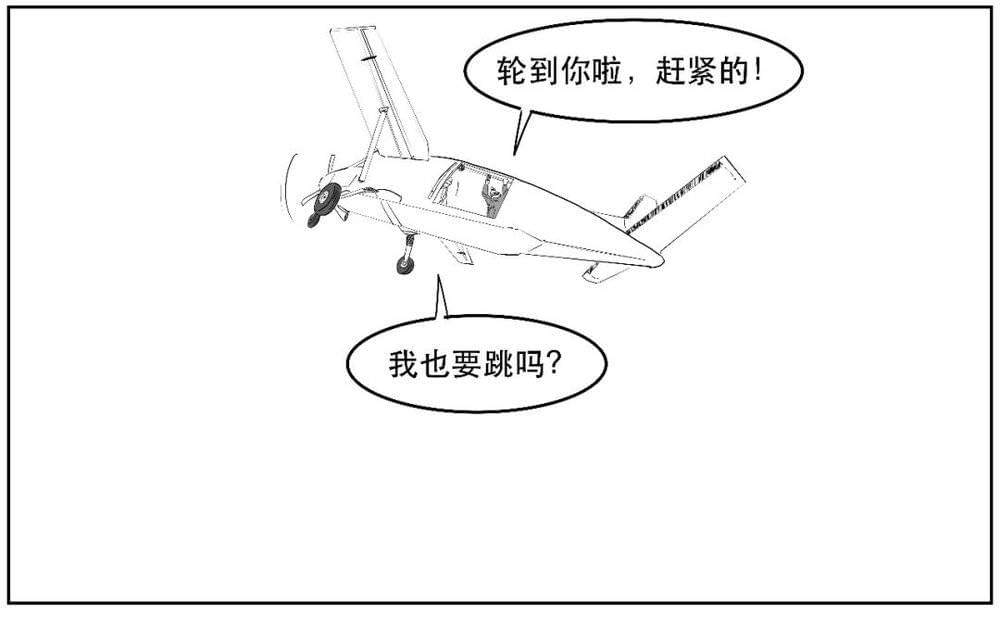

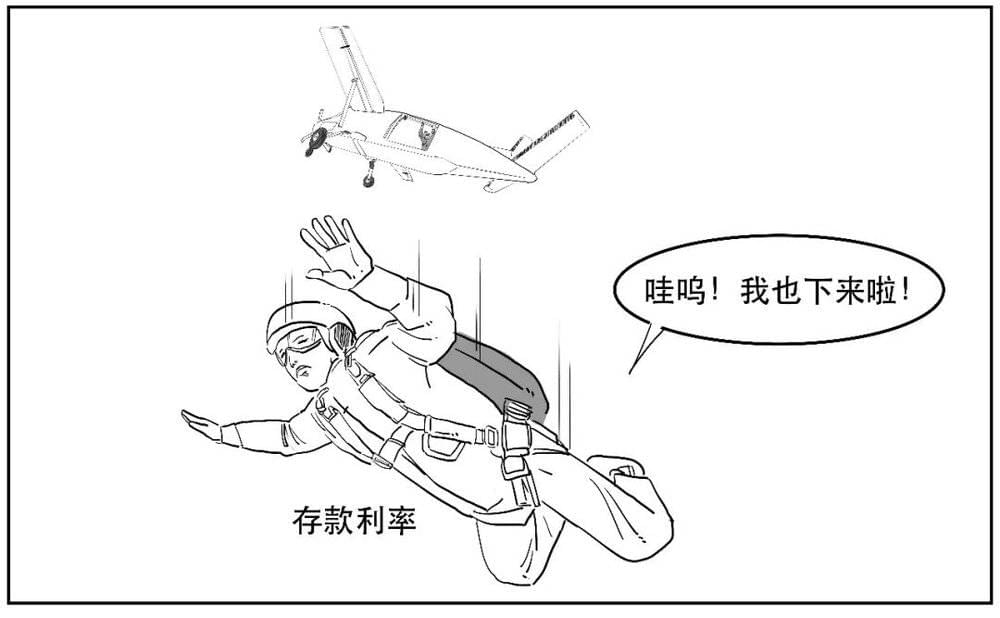

继MLF、LPR利率下降之后,存款利率也迎来了调整。

自2022年9月15日起,多家国有大银行再度下调个人存款利率,包括活期存款和定期存款在内的多个品种利率有不同幅度的微调。

先别急,我们从头说起。

我们之所以愿意把钱存在银行,是因为银行会给我们利息。

至于利息给多少,是根据存款利率算出来的。

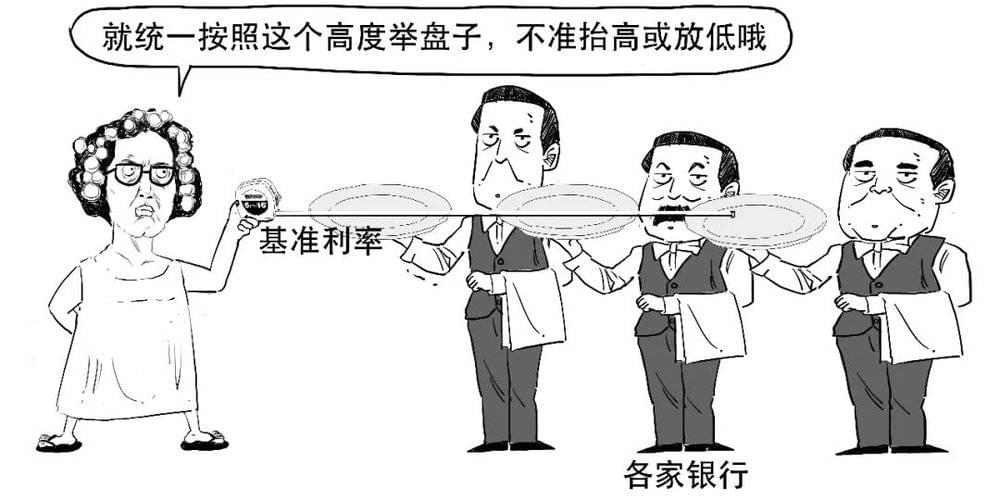

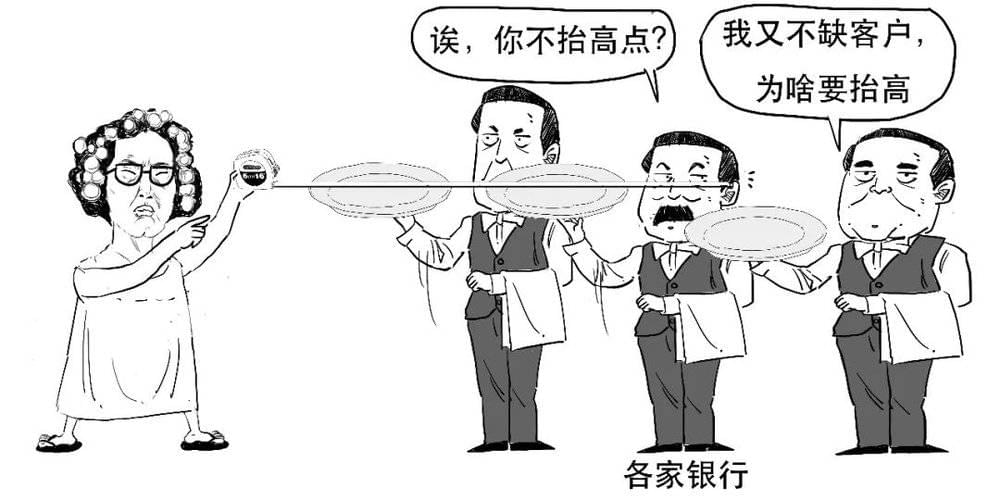

在上世纪90年代,所有商业银行的存款利率都是一致的。

就像去饭店吃饭,虽然饭店有大有小,可是价格竟然是一样的。

因为当时我国存款利率改革尚未放开,存款利率由央行发布的基准利率决定。

各家商业银行无权调整,存款利率不准上浮,也不准下调。

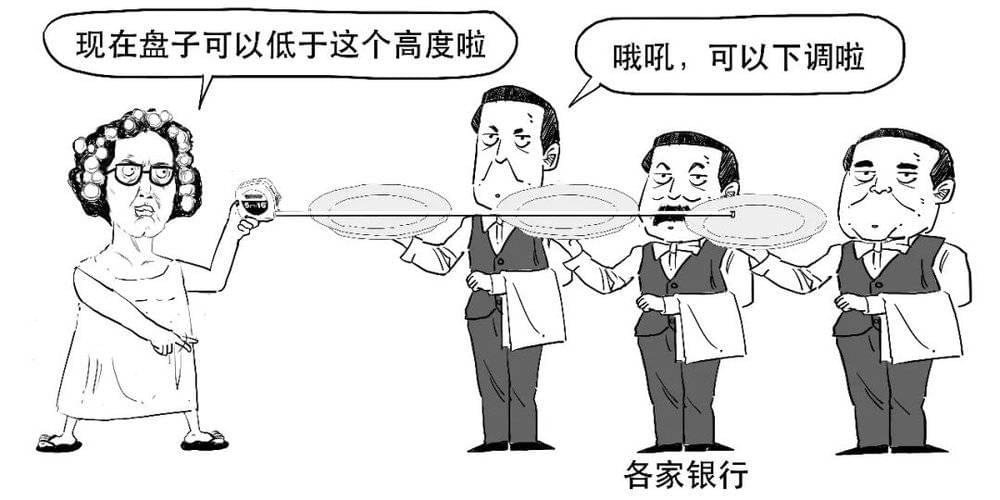

到了2004年10月,我国放开了。除城乡信用社以外的各商业银行存款利率的下限。

具体要不要下调,由各银行自己决定。

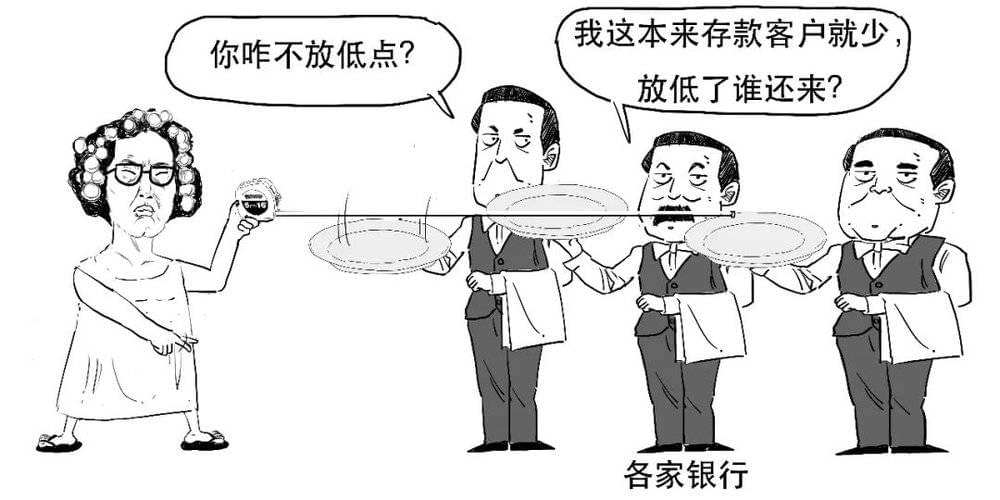

2012年监管开始允许金融机构上浮存款利率,但上浮幅度最高不超过存款基准利率的1.1倍。

这时候,各银行的存款利率上浮比例可以不一样。

一般来说,大银行由于客户资源充沛,服务配套好,所以允许上浮的比例少,而中小银行允许上浮的多。但都不能大于最高限额。

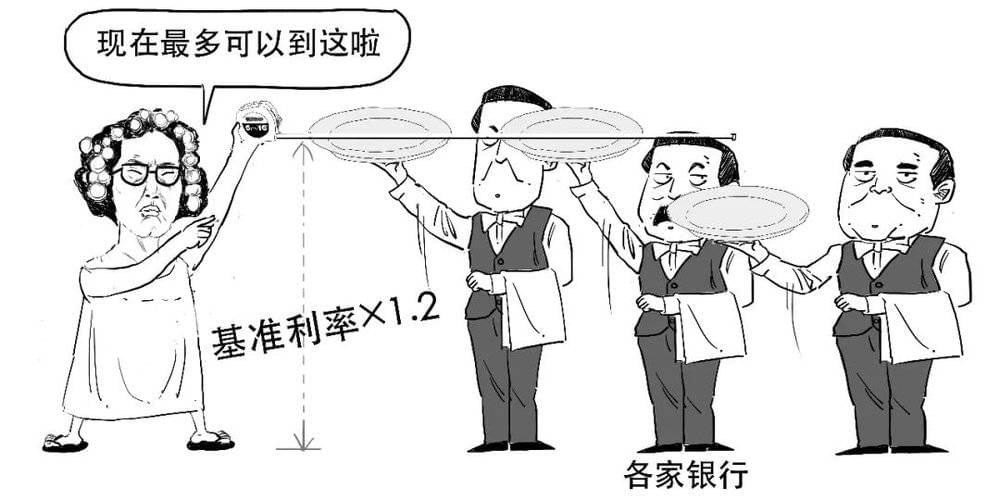

等到2014年11月22日,上浮最高幅度进一步调整为1.2倍。

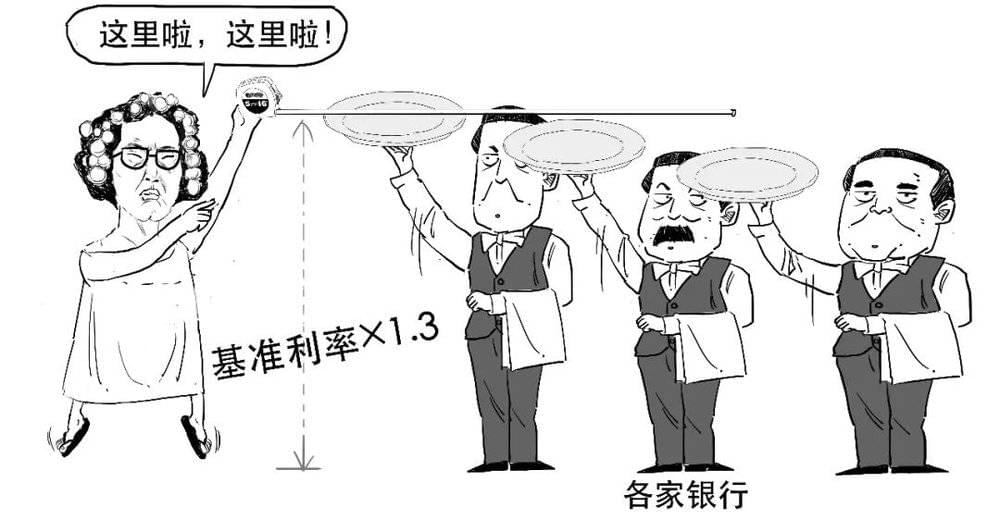

2015年3月1日调整至1.3倍。

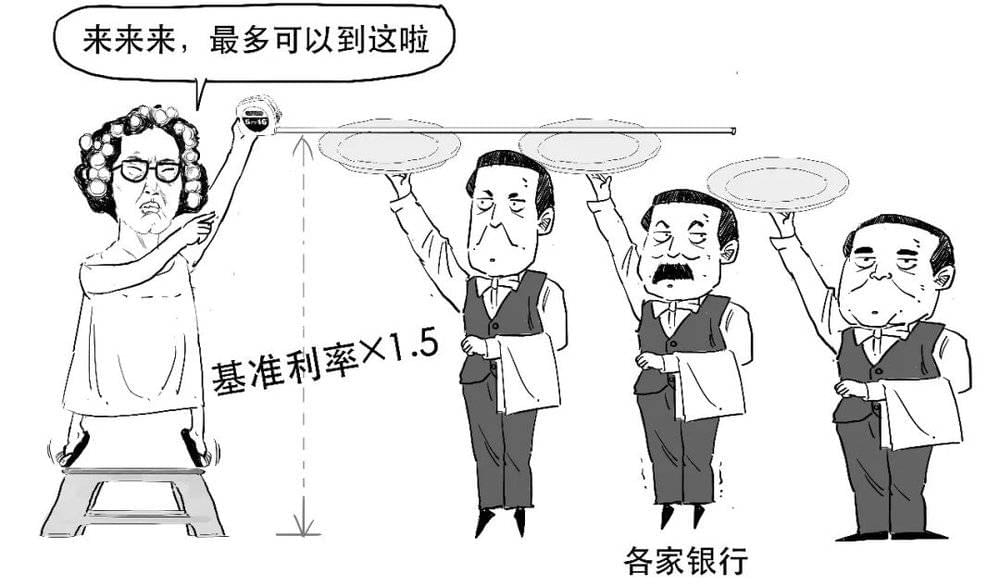

2015年5月11日调整至1.5倍。

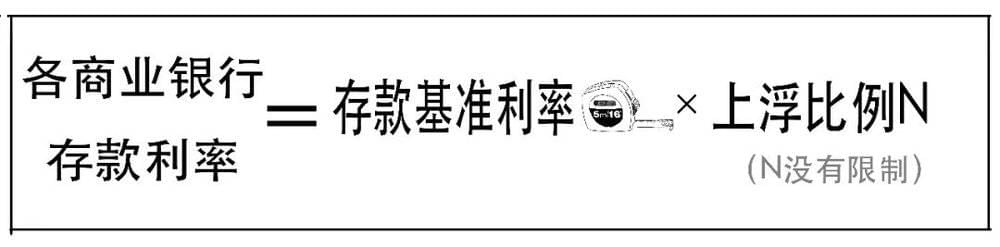

到了2015年10月24日则全面放开了存款利率上限。这是利率市场化改革迈进了重要一步。

此时,我国利率市场化进程在形式上就可以宣告基本完成了。

这是因为,虽然在存款利率上浮比例放开后,各银行对于自身的存款利率有了自主决定权,中小银行能通过提高自身的存款利率来吸引客户,增强与大银行的竞争力。

但是,有个问题:

实质上,很多银行还不具备存款利率的定价能力,要是个别银行一味提高存款利率,只会导致恶性竞争。

美国在推进利率市场化进程中就曾遇到类似问题,银行恶性竞争导致利差大幅下降,最终纷纷倒闭。

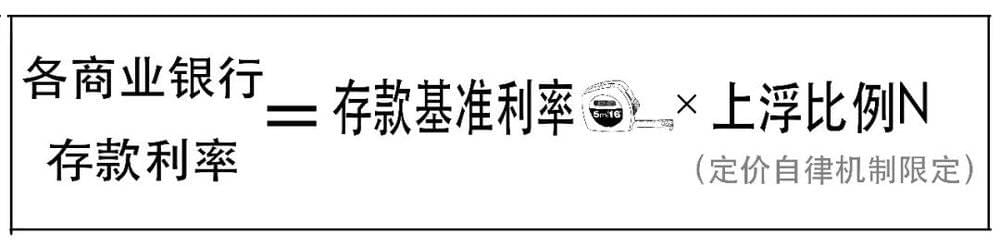

所以,借鉴国外的经验教训,防范推进利率市场化过程中引发的金融风险,我国成立了市场利率定价自律机制组织,全行业继续实施存款利率行业自律。

不同地区不同类型银行约定存款利率上浮的自律上限,对存款利率继续构成了一个无形的控制线。

在这个控制线下,大部分银行按照基准利率上浮1.4倍,部分银行经申请后可上浮最高至1.5倍。

定价自律机制有点类似“利率同盟”的市场自律组织,对各银行自主确定价格进行自律管理。

定价自律机制的存在,为推进利率市场化的顺利实施起到了保驾护航的作用。

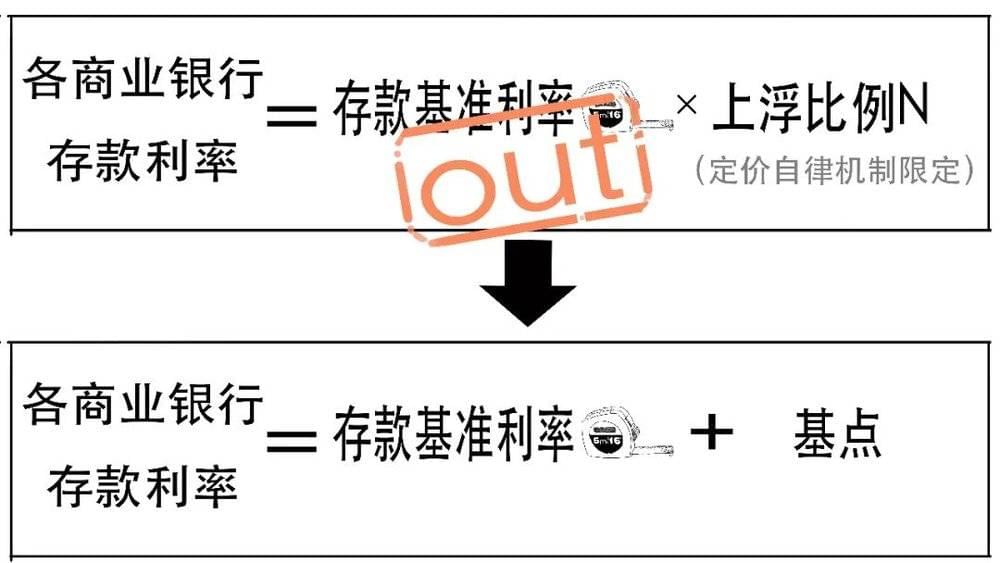

2021年6月,存款利率定价方式又进行了优化调整。

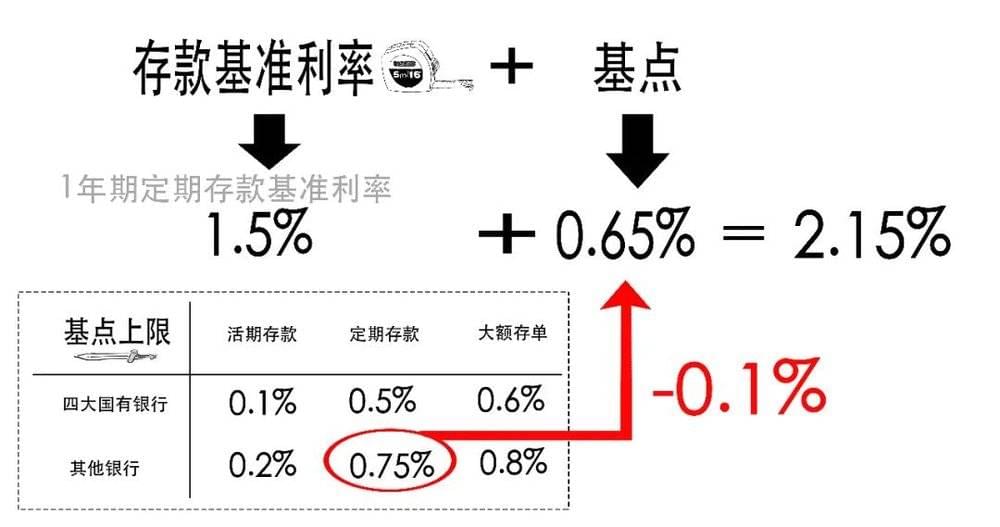

存款利率的上限由“基准利率✖️倍数”调整为“基准利率+基点”。

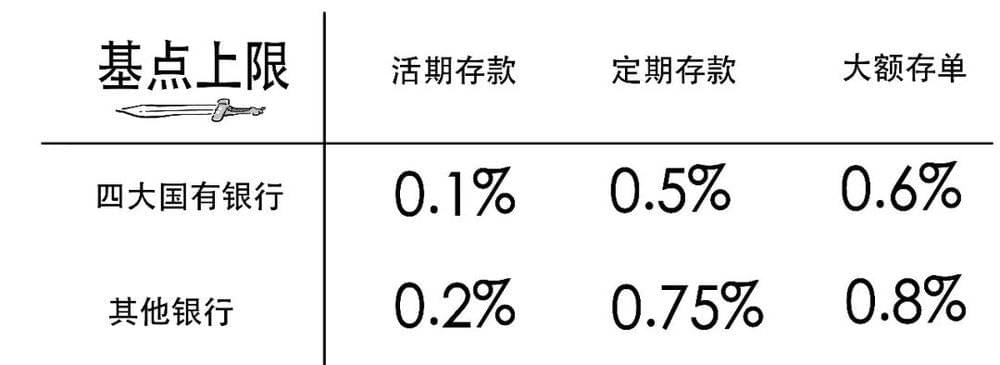

而且对不同类型银行、不同的存款期限设置了不同的最高“基点”上限。

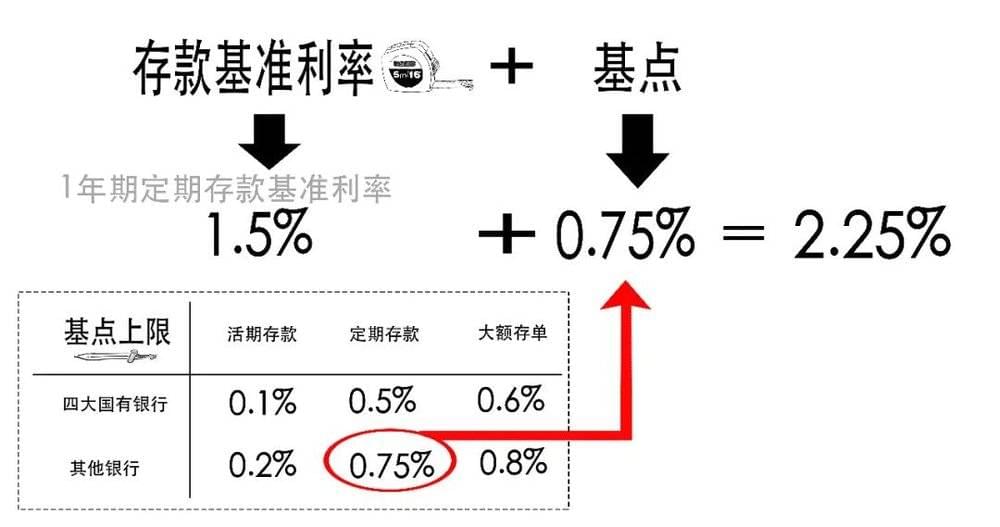

我们举个例子,比如,1年期定期存款的基准利率是1.5%,那么某中小银行的1年期存款利率上限是这样的:

由于采用“基准利率+基点”模式定价是国际通行的定价惯例,这样调整是行业自律统一协商的结果。

而在2022年4月,市场利率定价自律机制组织召开会议,就鼓励中小银行存款利率浮动上限下调0.1%左右,但并不是强制的。

这时候,1年期存款利率上限可能就变成这样:

而本次多家国有大银行,将活期下调0.05%;3个月、6个月、1年期、2年期、5年期的定期存款年利率均下调了0.1%;3年期定期存款利率下调了0.15%。

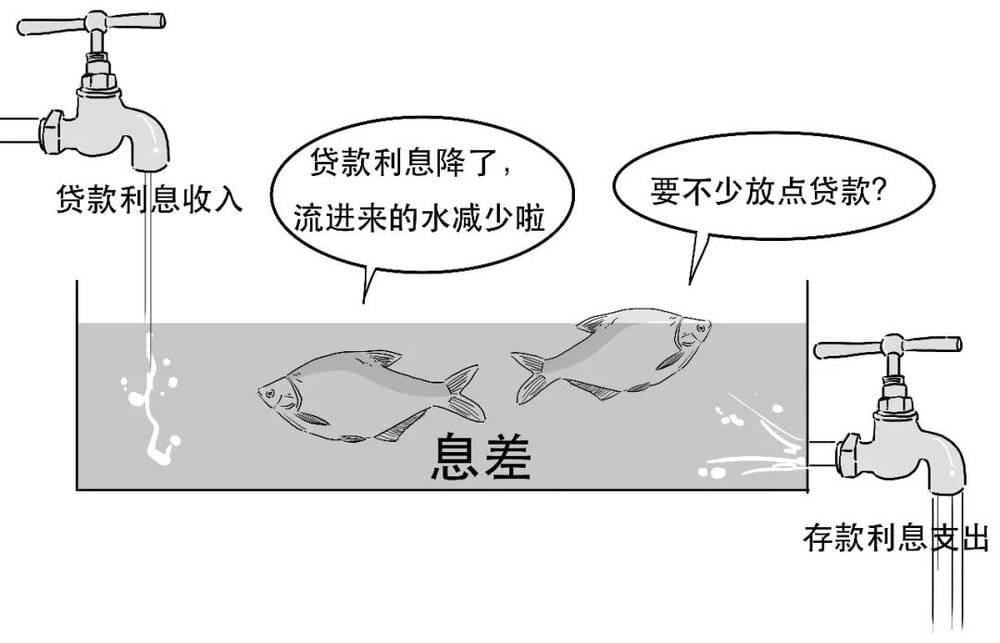

银行的主要收入来源是赚取息差。

我们把钱存在银行,银行支付利息;然后银行把钱贷出去,收取贷款利息。存贷款利息的差价,就是银行利润主要来源。

存款利率下调的目的,主要是通过降低银行资金成本,可以为银行进一步扩大信贷投放、推动贷款利率下行提供空间,从而加大金融对实体经济的支持力度,也能在一定程度上促进消费。

好了,今天就说到这吧。

老规矩,以下为彩蛋时间:

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生