本文来自微信公众号:Ethan聊跨境新市场(ID:kjdsxxsc2022),作者:Ethan,原文标题:《2022年韩国电商市场报告》,头图来自:视觉中国

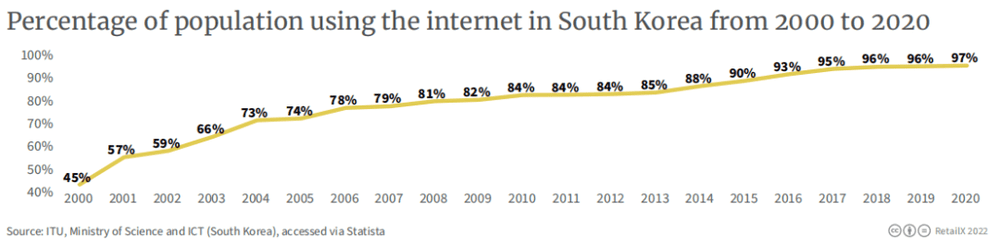

韩国是全球范围内电商市场最为发达的国家之一,国际货币基金组织预测,到2026年,韩国的电商市场规模或领先日本市场约12%。在世界银行此前发布的“2019年经商便利度榜单”中,韩国在榜单统计的共189个国家中排名第五,同时美国排名第六、英国排名第八。疫情管控期间经济停摆实体门店休业,被迫改变消费习惯的那部分人浅尝网购的“鲜”,尤其是年长消费者,带动韩国本就处于高位的互联网普及率创下历史新高。

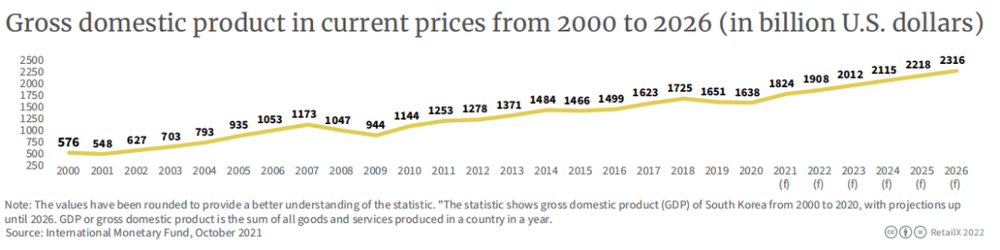

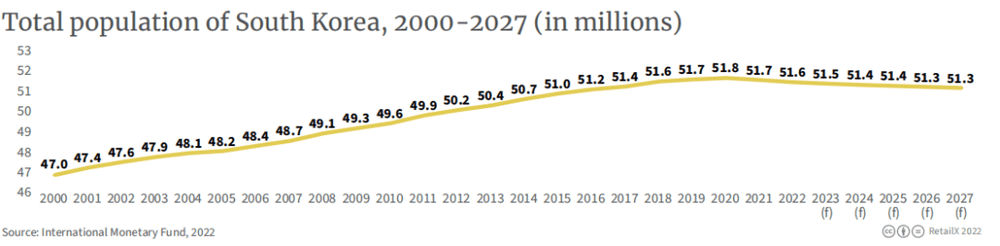

韩国2022年全年的GDP预测值为1908亿美元,至2027年将升至23160亿美元。韩国目前总人口约为5170万,但在低出生率、平均寿命延长以及外籍劳工短缺的影响下,人口总量变化呈下滑趋势,至2070年或迎来断崖式下跌。

2020年,韩国的互联网普及率为97%,扎实的经济基础和强有力经济复苏政策顺利帮助韩国摆脱疫情影响下全球经济下行的颓势。根据韩国银行的数据,2021年全年韩国经济增速为4.1%,为11年之最,高于之前预测的4%。但2022年6月的综合消费者信心指数(CCSI)——衡量消费者对经济表现的乐观程度为96.4,相较5月份下跌6.2%。

韩国电商市场概况

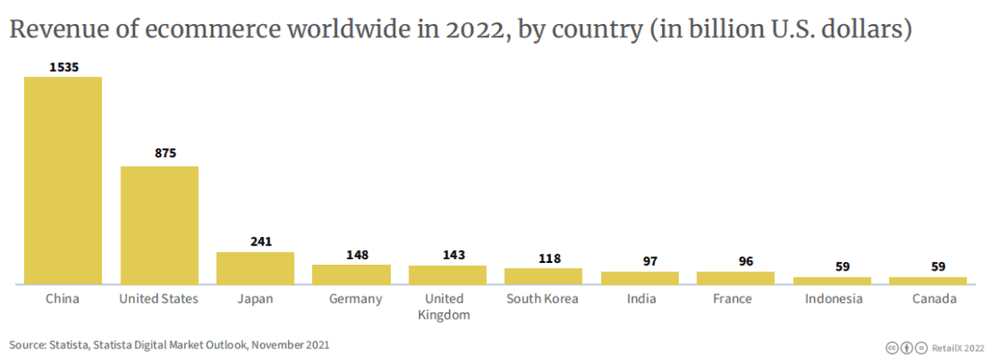

韩国是全球第六大电商市场,预计2022整年收入为1180亿美元,仅次于中国、美国、日本、德国和英国。俄乌等局部地区间的争端随着经济全球化的深入,逐步蔓延至韩国,供应链周期被进一步拉长、高通胀下商品价格陡增的大背景下,韩国本土市场开始了“负重前行”的征程。

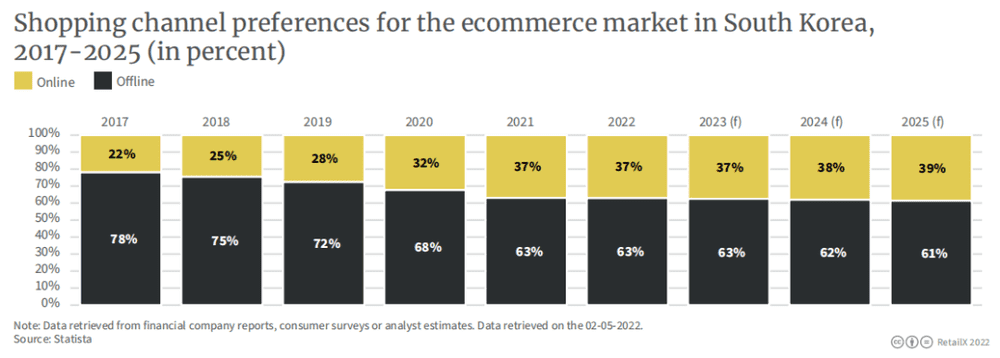

韩国网上零售额占总零售额的比例为32%,仅次于中国(46%)和英国(36%),印度尼西亚(20%)、美国(16%)等电商行业发达的国家被其甩开不小的差距。

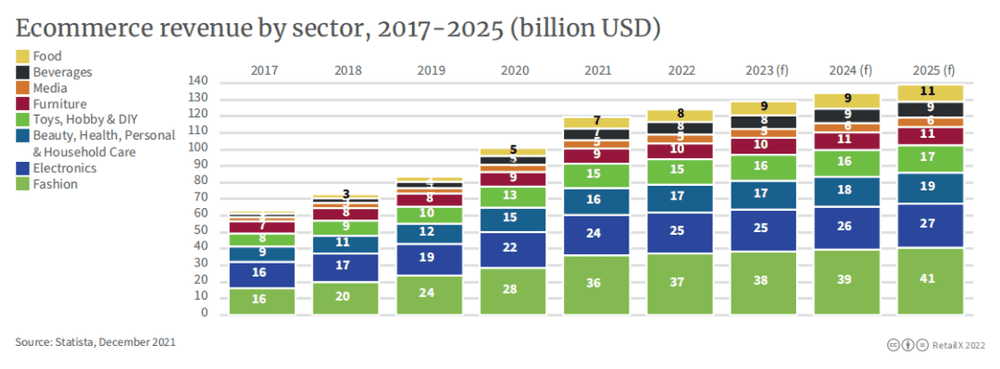

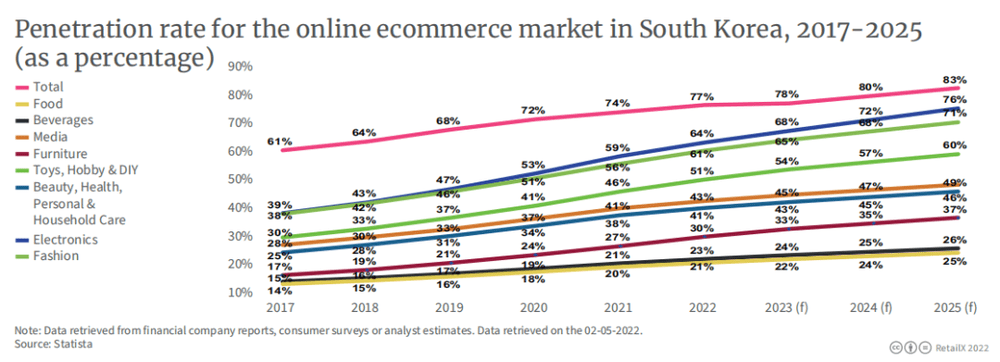

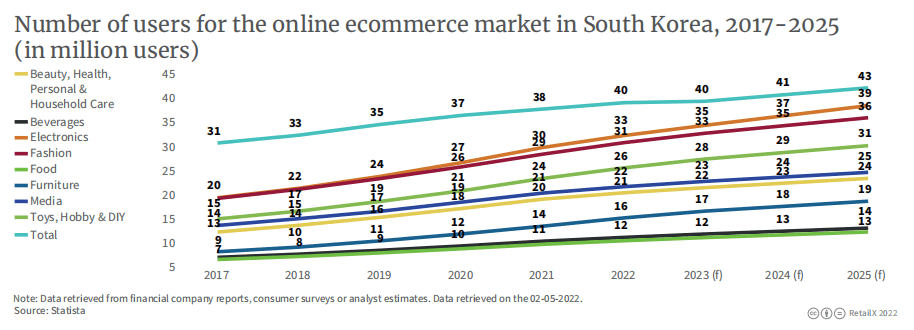

按品类划分,时尚类产品占韩国电商市场收入的大头,2025年预计收入为410亿美元,其次是电子产品(270亿美元)、美容&健康&个护&家庭护理(190亿美元)、玩具&兴趣&DIY(170亿美元)。

韩国电商前景

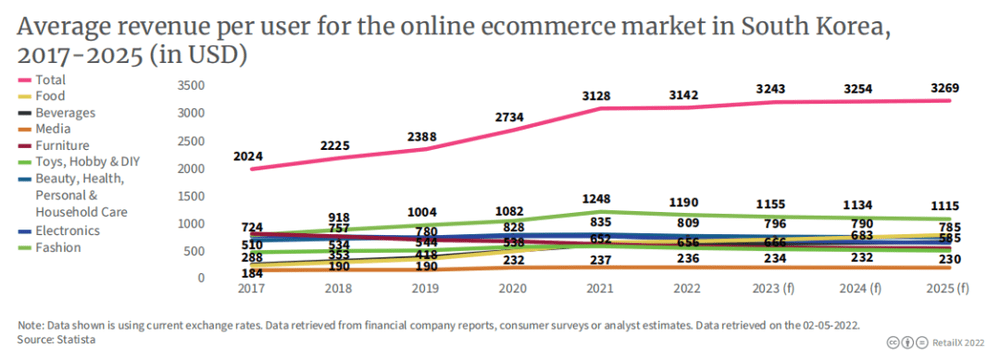

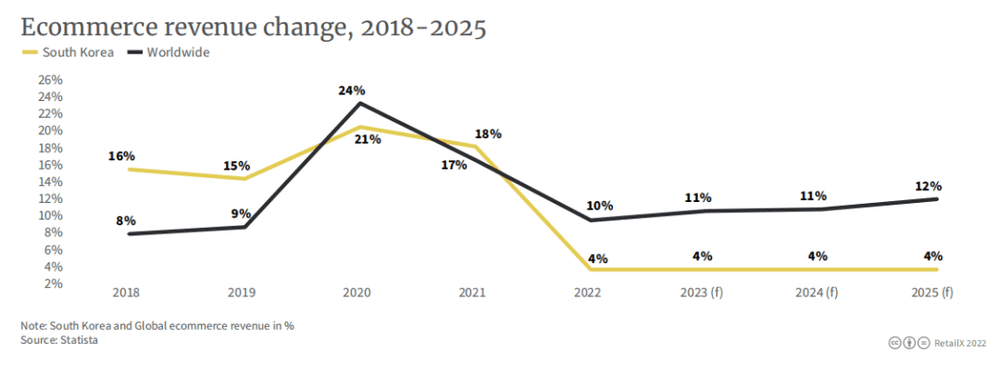

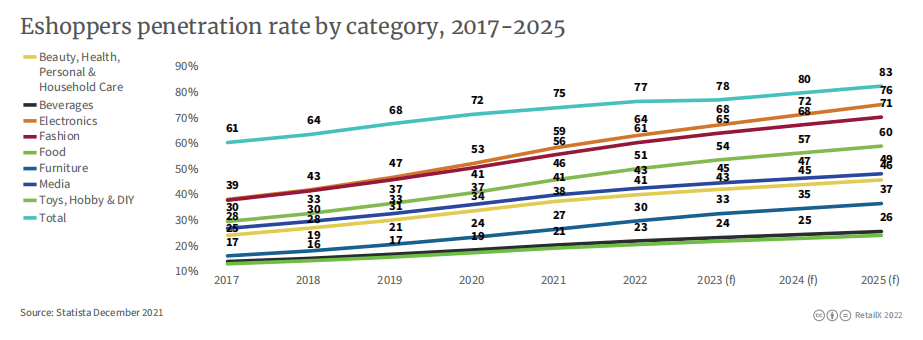

韩国电商收入有望在未来几年保持每年4%的涨幅,同期全球预测收入涨幅为10%,2025年将增长12%。韩国的网购比例预计在2025年会相对稳定在39%,高于2022年的37%。

分析师预计,随着中产阶层的扩大以及疫情后网购习惯的延续,东亚和东南亚地区的电商市场仍有上升的空间。韩国民众对于食品、饮料两类产品的需求是本土电商拥抱高速增长的首要功臣,预计食品、饮料至2025年的电商收入将突破200亿美元,市场渗透率将分别达到25%和26%,高于今年的21%和23%。

如今,放眼全球没有哪国人民不为物价上涨所累,在电商市场高度发达且“内卷”的韩国,民众的确通过网购享受到了实惠,这也是电商渗透率连年攀升背后的关键原因。

聚焦韩国本地市场趋势

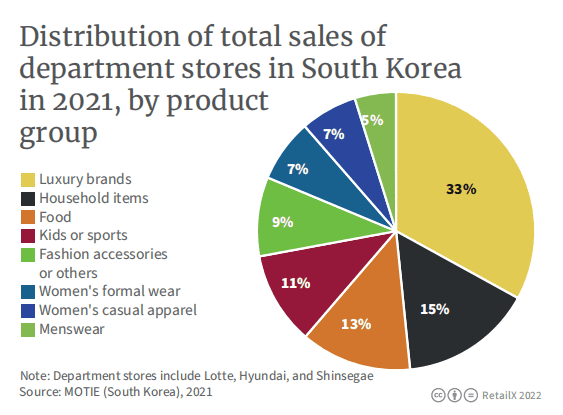

奢侈品行情大好

在媒体的包装鼓吹之下,高端奢侈品市场在韩国逐渐成为香饽饽。2022年,奢侈品市场收入预计达到63.9亿美元,预计到2027年将以每年4.83%的速度保持增长。韩国的可支配收入相对较高,这意味着大多数民众都有能力消费奢侈品。2020年,年龄60岁以上的韩国人单次奢侈品消费额为全年龄段最高,平均达到约413154韩元。

独身主义抬头

2017年以来,独身主义(honjok)一词逐渐在韩国流行,它指的是越来越多的人选择独自一人讨生活。这一思想的抬头进一步加剧了人口老龄化的问题。2020年,韩国单人家庭比例达到了31.7%,创下历史新高,独身群体的主要构成为20岁以上、40岁以上,这部分人大多爱花钱,也舍得花钱。

独食文化盛行

Rakuten Insight 2021年发起的一项调查显示,使用外卖APP下单的受访韩国人中,一次花费在2万至3万韩元的占45%,1万到2万韩元的占38%。

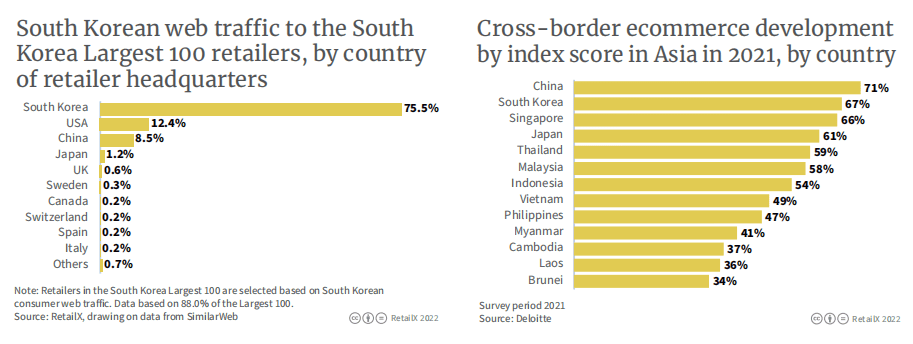

品牌出海

悦诗风吟、雪花秀等韩妆以及畅销全球的三星、LG旗下的电子产品为韩国品牌走出国门奠定了良好的基础,经济全球化的深入使得跨境购物,也就是海淘产业逐渐红火起来。海淘的好处是能用比较低的价格买入心仪的境外产品,代价就是需要支付高昂的运费。根据国际贸易协会的数据,韩国跨境贸易额从2017年的20亿美元增至2022年的45亿美元。

长期以来,语言不通、送货方式单一且路径过长是境外消费者购买韩国产品的主要障碍,为了消除这一阻力,许多零售商开始提供直邮以及外语客服咨询服务,不过外语服务大多只限英语和中文。

今年早些时候,乐天免税店推出了首个面向新加坡、马来西亚、泰国、美国、日本和中国等境外国家的电商平台,产品主要来自韩国。这些地区的消费者结算金额超过70美元,即可获得免邮资格;新罗免税店携手阿里巴巴的菜鸟提供点到点的物流服务;2022年4月,SSG.com宣布推出针对时尚、美容和食品品类的跨境服务……可以看出韩国电商平台向外扩张的野心。

结算习惯

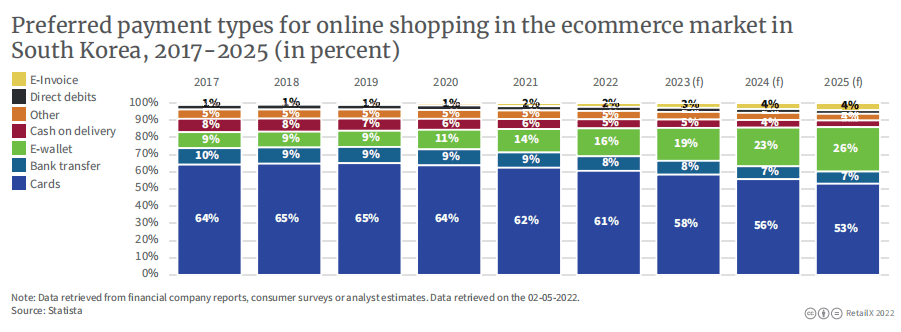

2021年,韩国是亚太地区信用卡渗透率最高的国家之一,但其他更为便捷的支付方式正奋起直追,这其中的挑战者者,就包括Kakao Pay。

Kakao Pay是Kakao Group旗下的移动支付平台,凭借Kakao Talk——一款类似微信的APP在短时间内风靡韩国,现支持Kakao Pay结算的消费平台包括Apple Store、Google Play、Netflix和Spotify等。据分析机构的预测,Kakao Pay的用户在未来几年内将以数百万保持增长。

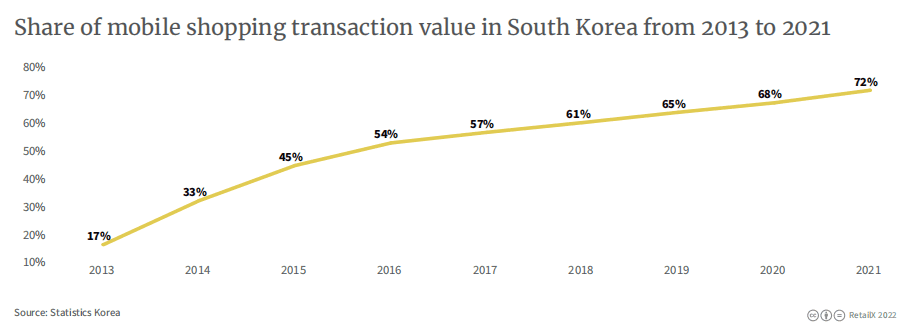

数据显示,2021年移动端消费占韩国网购总交易额的72%。

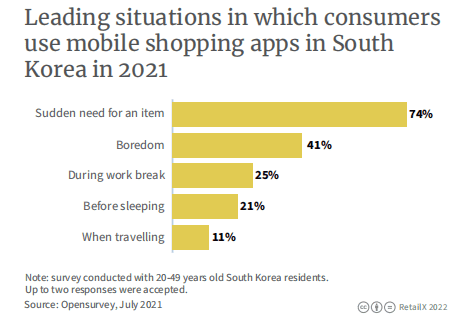

在回答为什么使用APP购物的提问时,74%受访者的回答是“急需一件物品”,41%的回答是“兴之所至”。

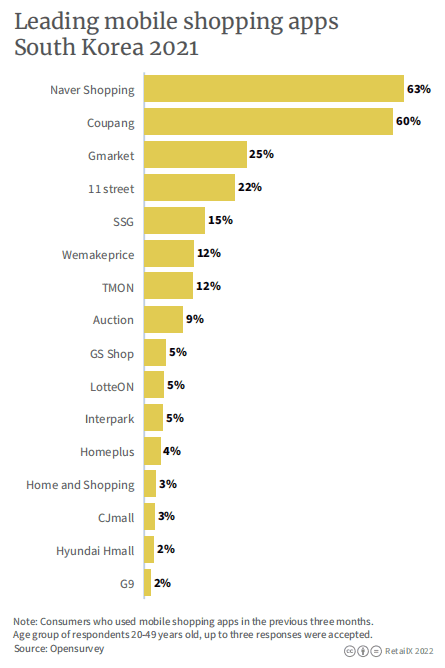

过去三个月(统计时间为接受提问的前三个月时间)使用过Naver Shopping、Coupang、Gmarket的年龄在20岁-49岁的受访者分别占到63%、60%、25%。

消费者分布

韩国的电商渗透率居于高位,2022年预计为77%,到2025年预计上升至83%。

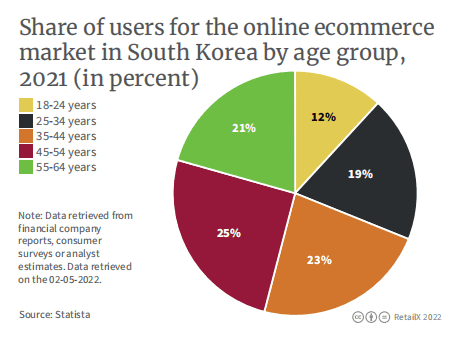

2022年韩国网购用户约为4000万,预计到2025年将增长至4300万。2021年45岁-54岁年龄段的用户占比25%,居各年龄段之首,意外的是18岁-24岁这一年龄段的占比最少,仅12%。

韩国目前是世界上人均塑料消耗最多的国家之一,可以看出年轻人相较于老一辈更注重环保而刻意减少一次性产品使用的趋势。韩国工商会的一项调查显示,大约65%的韩国千禧一代和Z世代消费者更愿意承受经济上的负担而非道德上的谴责。

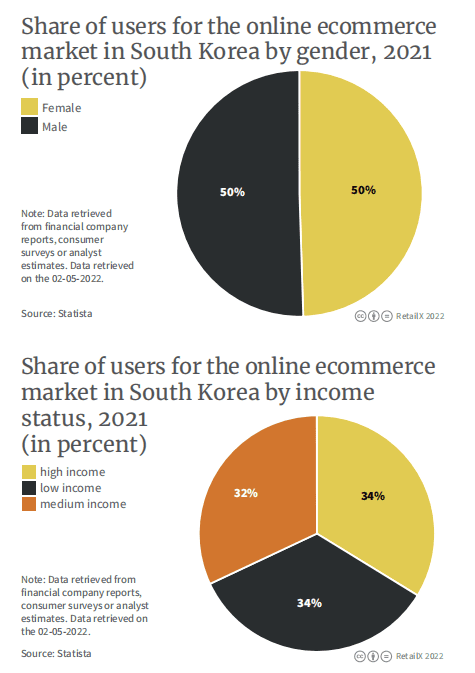

从性别来看,网购者中男女比例为50/50;以经济收入作为切入口,低中高收入人群的分布相当,无明显差异。

网购的原因选择“物美价廉”和“方便”的受访者分别占到44%和33%,选择服务和可靠性则占到极少数。

美容&健康&个护和家庭护理仍占据最大比重,其次是饮料和电子产品。

平台

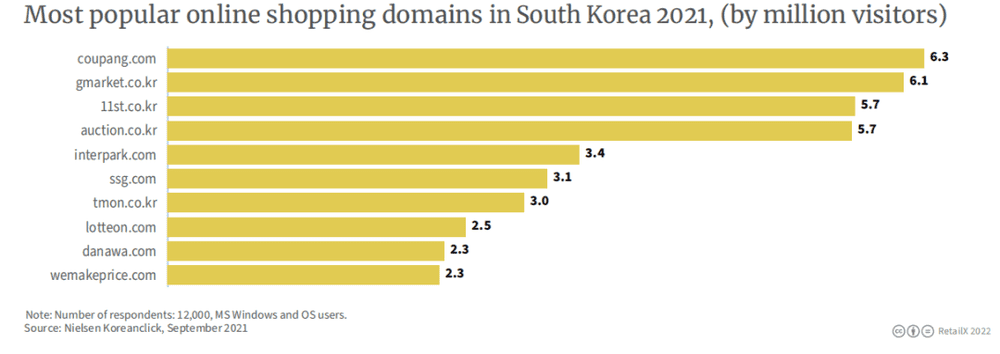

2021年9月Coupang的访客量达到约627万,居韩国各大电商平台之首。紧随其后的是Gmarket,达到620万。

Coupang成立于2010年,2021年的销售收入达到20.36万韩元,韩国时报最近报道,Coupang的付费会员接近1000万,超过了新世界的600万。据Export2Asia披露,70%的韩国人住在离Coupang物流中心10分钟车程的范围内,Coupang物流运力尤其最后一公里的执行交付能力在韩国几乎是“天花板”的级别。

尽管Coupang的主要目标是韩国本土用户,如今已经扩张至新加坡、日本和中国台湾在内的国际市场,其全球扩张计划仍在进行中。

疫情前后消费习惯的变化

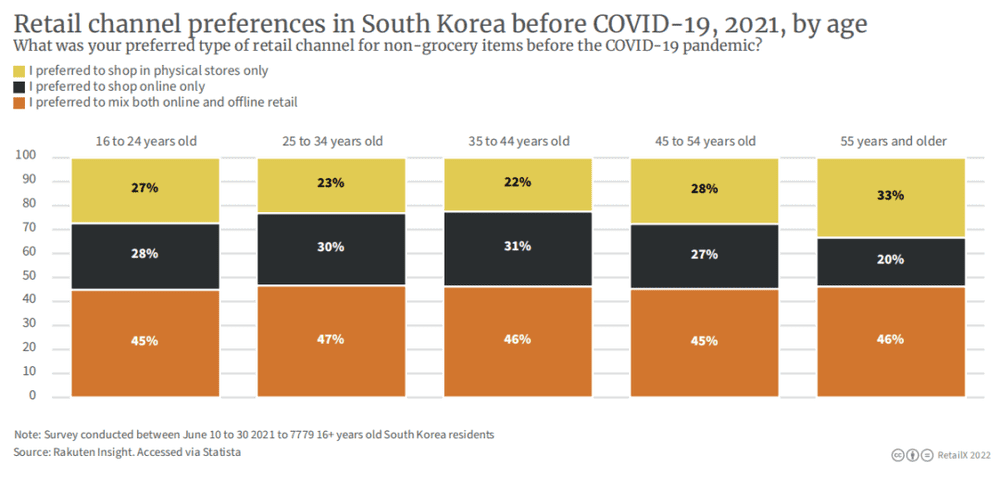

RetailX的研究显示,疫情以前,16岁至24岁的受访者在购买非食品杂货类产品时既网购又有在实体店消费的占45%,更偏好网购(占到28%)或更偏好实体店消费(占到27%)的比例相当。在稍大的年龄组中也可以看到类似的趋势,47%的25岁至34岁的受访者、46%的35岁至44岁的受访者选择混合购物模式;33%55岁及以上的受访者表示在疫情前更倾向于实体店购物,仅20%该年龄段的消费者选择网购。在受访的全年龄组中,选择混合购物的比例基本相当,均占到45%及以上。

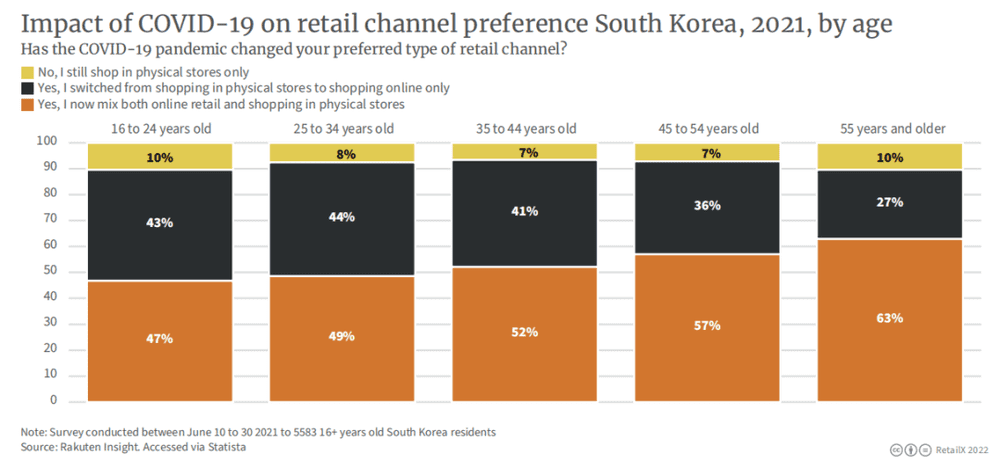

当被问及疫情是否对他们的购物习惯产生影响时,10%的16岁至24岁的受访者表示仍坚持在实体店消费,而43%的受访者表示从实体店购物转为仅网购,47%的受访者喜欢混合购物模式。

25岁至34岁的群体中也可以看到类似的趋势,仅8%的受访者坚持在实体店购物,44%从实体店购物转为网购,49%选择混合购物。35至44岁的受访者,也表现出类似的偏好。

变化在年龄较大的年龄组中最为明显,45岁至54岁的受访者中有57%表示,实体店和网购均有涉猎。在55岁及以上的年龄组中,这一比例上升至63%。这表明深受疫情影响而改变购物习惯的大多是中老年。

本文来自微信公众号:Ethan聊跨境新市场(ID:kjdsxxsc2022),作者:Ethan