一家东北塑料袋工厂决定跑到香港上市。

成立七年,主营产品是生物降解塑料袋(也就是我们在超市常见的保鲜袋和购物袋),全公司加起来只有三个销售,却做出了上亿的营收、千万级的利润,以及和片仔癀一样高的利润率。

这家工厂名叫中宝新材,是东北地区的生物降解塑料袋之王。在东北的超市里,平均每10个塑料袋,就可能有4个来自他们家。

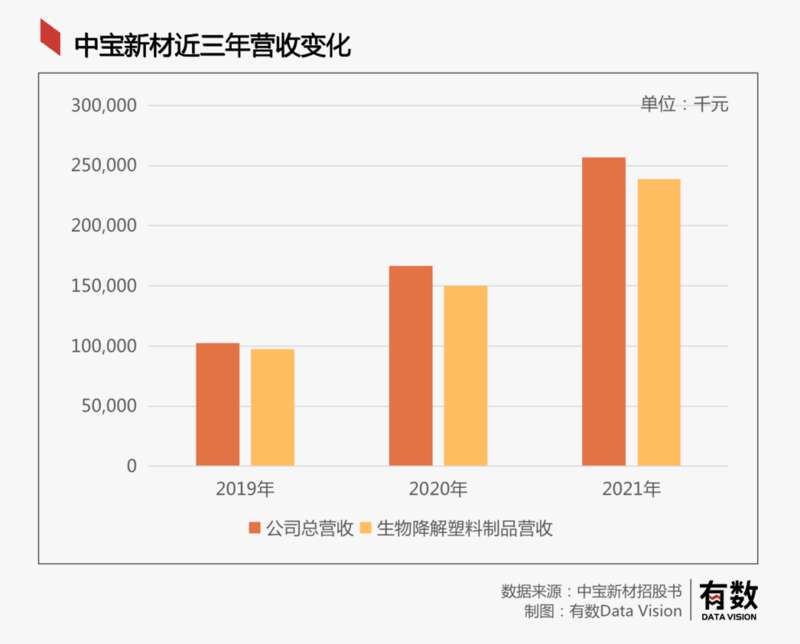

今年6月,中宝新材正式向港交所递交招股书。报告期内,中宝新材营收分别为1.027亿、1.667亿、2.567亿;同期净利润分别达到2714.1万、4927.2万和7841.7万。

本文将通过解读招股书,回答以下三个问题:

1、一年净赚七千万,需要卖出多少个塑料袋?

2、凭什么作为制造业能有30%的净利率?

3、东北塑料袋之王,为何要赴港上市?

01你卖片仔癀赚三十个点,我卖塑料袋也一样

单论业务模式,中宝新材就是华夏大地上一家平平无奇的工厂:向上游买原材料,接受下游订单,然后制造数亿吨计的塑料袋。

全国的工厂都一样,纠集数以万计的厂工、靠一腔热血、创造个位数利润率的地方,赚一份“薄利多销”的辛苦钱。中宝新材却活出了工厂们梦想中的样子——奇高的出货量,和三十个点的净利率。

公司的塑料袋主要有连卷袋和购物袋两种。前者常见于超市生鲜、散装食品区,消费者可以免费自取、装上商品去称重的那种;后者则出现在收银台,收银员会告诉你:一块钱一个。

过去,常见的塑料袋即使到了填埋场,也能活得比普通人寿命还长。中宝新材主打的生物降解塑料袋,可以在特定的厌氧环境下、12个月内自然分解,环保人士无从下手,身价自然也得翻倍起步。

论出货量,中宝新材堪称“北境之王”。2020年,其在东北地区的市占率接近40%,处于行业第一。报告期内,中宝新材三年分别卖出2782吨、4265吨和6854吨生物降解塑料袋。

若按市面常见产品规格估算,在2021年,中宝新材卖出了大约7.6亿个连卷袋、以及1.9亿个购物袋。

以千吨位单位的销量,与其客户属性有关。中宝新材的主要客户是连锁超市、百货商店和卖场,此外还有医院、诊所、药房,这类B端客户的需求稳定,单笔订单货值也比较大。

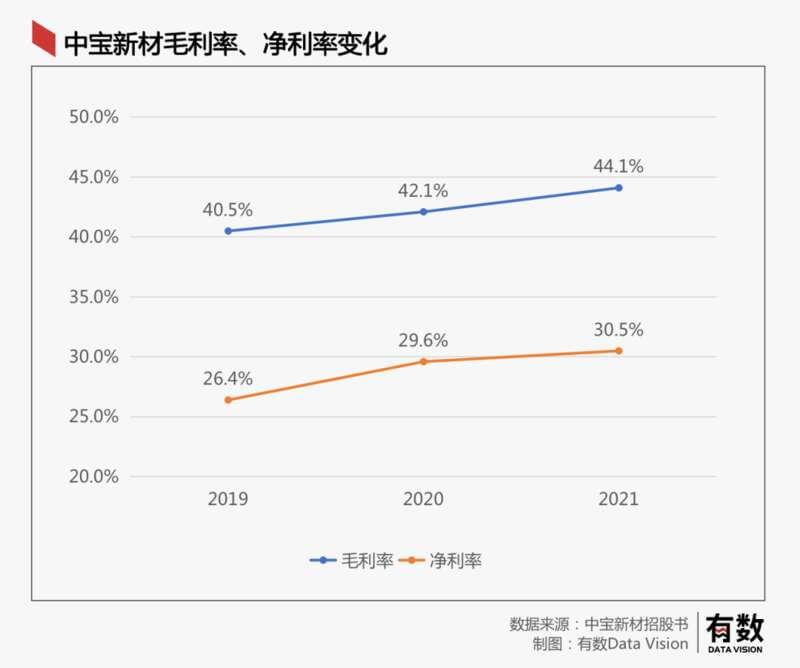

可光有出货量还不够,中宝新材的毛利率和净利率也很可观。

报告期内,中宝新材的整体毛利率在40%以上,且呈逐年上升趋势。其中,购物袋的毛利率较连卷袋更高,一个原因在于,连卷袋在超市免费供应,但购物袋可以收费,因此超市等客户对连卷袋的价格变动更敏感。

这在同行里属于什么水平?同样在近期谋求创业板IPO的恒鑫生活,主要为喜茶、星巴克、瑞幸等茶饮集团供应高端环保纸质、塑料餐饮具,去年毛利率只有26.32%,其在招股书中列出的制造业可比公司,平均毛利率不足15%[1]。

再看净利率,2020年,全国塑料制品行业的平均利润率仅为6.43%左右[2],而中宝新材的净利率,在过去三年从26.4%一路增至30.5%。隔壁几百块钱一粒的片仔癀也这水平,粗略估算一下,平均每个塑料袋能挣七分钱,真正做到薄利多销,最终才有7800万的净利润。

如果把它放到SW轻工制造版块里面来看,141家公司排名第三,排它前面的,一家是给贵州中烟做烟盒的工厂;另一家名字叫群兴玩具,但营收主要构成是卖酒和收租,曾经还跨界进入核电。

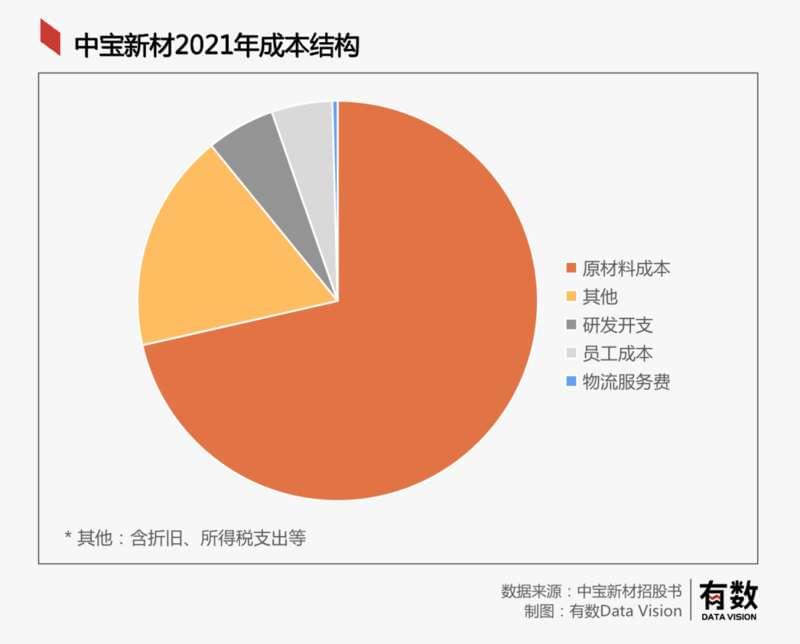

拆解财报来看,这家制造业能做到如此高利润率,与其成本控制有关。一些压缩传统制造业利润水平的因素,对于这家公司的影响却不大。

首先是仓储和运输。中宝新材以销定产,一天生产,两周交货,几乎不背库存;由于主要做东北生意,八成货物销往本地,运输成本几乎可以忽略不计。

同厂不同命,光是运输和仓储费用,就把给全国各大茶饮店送货的恒鑫生活的净利率拉低了14%。

中宝新材的员工成本,也只占总营收的4.6%。恒鑫生活去年营收7个亿,员工上千人,70个销售背业绩;中宝新材营收近2.6亿,员工一百余人,总共还只有3个销售。

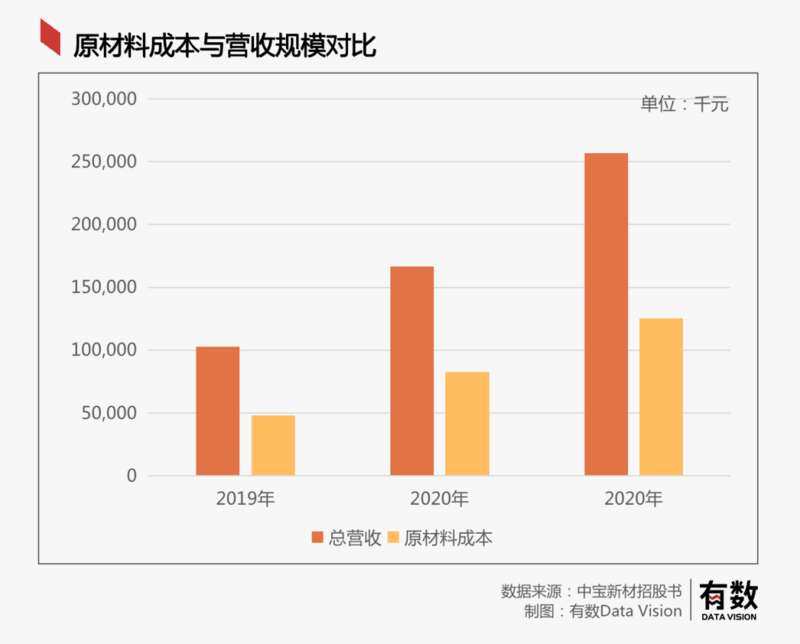

真正影响公司利润水平的,其实只有原材料成本。通常情况下,原材料(主要是PLA、PBAT等)能占到生物降解塑料产品总成本的70%-80%,而人工、添加剂等成本只占个位数。

2021年,中宝新材营收约2.567亿元,光是采购原材料就花了1.25亿。过去三年,原材料成本占营收比重分别为46.7%、49.6%及48.8%。

原材料的价格波动直接影响公司的盈利能力。比如在2020年,由于上游原料短缺,生物降解塑料的两大原材料、PBAT和PLAT价格上涨,原材料的营收占比抬升,价格敏感的连卷袋,毛利率来到三年里的最低位。

高利润率的原因找到了,可一切工厂都逃不出规模效应的基本逻辑,中宝新材为什么能把塑料袋生意做这么大?

02 选择比努力更重要

在踏足塑料制品行业以前,创始人张玉秋和单玉柱夫妇跑过物流、做过建材生意。2014年,公司前身“吉林开顺”成立,做的还是不可降解的汽车塑料部件。

转折点出现在2015年——这一年,吉林省成为全国首个禁塑的省份,1月1日起全面禁止生产、销售和提供一次性不可降解塑料购物袋和餐具。

生效仅40天,禁塑令就在省内催生了超过500吨的生物降解塑料制品的替代需求[3]。

事后看来,创业就像高考填报志愿,选择比努力更重要。张、单二人反应迅速,做了两件改写命运的事情:

一是调整公司业务方向,从原来的不可降解汽车塑料,改为生产生物降解塑料袋,并逐渐过渡为主营业务,至今已贡献九成营收。

二是寻求政府的扶持,争取到第一笔200万元的融资以便转型,投资方为吉林创投。招股书显示,吉林创投由吉林省财政厅最终控制,专注于协助中小企业发展。

中宝新材的龙头地位,正是因为既赶上“禁塑令”政策下的市场红利,又抓住地方产业扶持的窗口期。而这两件事的背后,又是同一个根源,即东北地区的产业结构转型浪潮。

东北曾凭借重工业和煤炭等资源优势,搏下“共和国长子”的头衔,却也因资源枯竭、产业转移等因素而遭遇经济衰退。

在谋求转型之际,地方政府意识到,东北的秸秆、玉米等生物质资源丰富,可以用来生产聚乳酸(PLA)、化工醇、秸秆糖等物质。其中,PLA正是生物降解塑料的主要原材料。

其实早在2014年1月,吉林省就发布一项方案[4],扶持包括可降解塑料在内的生物基产业。方案的具体措施中,便有禁售塑料袋/餐具这一条,目的就是创造市场可降解塑料的消费需求。

中宝新材收益颇丰,这首先便体现在资金上。于2015年至2018年间,除吉林创投之外,中宝新材又拿到了吉林科投的投资,后者同样由吉林省财政厅持有。招股书显示,中宝新材从两家机构累计获得2000万元资金。

吉林省兴建聚乳酸产业园区,引进吉林中粮(恒鑫生活参与投资)、浙江海正(国内主要塑料产能企业)等企业落地的动作,也为中宝新材在原料等环节提供了产业协同便利[6]。

地方产业扶持催熟了中宝新材这样的新兴龙头,同时造成了行业的高度集中。在东北地区,前五大生产商的市场份额合计达到66.9%。

中宝新材独取近四成市场,生意还越做越稳定,最近三年的订单,基本来自老客户,公司的前五大客户贡献近半营收。

然而,在东北称王之后,中宝新材的难题才刚刚开始。

03 出了东北,地头蛇的名号不好使

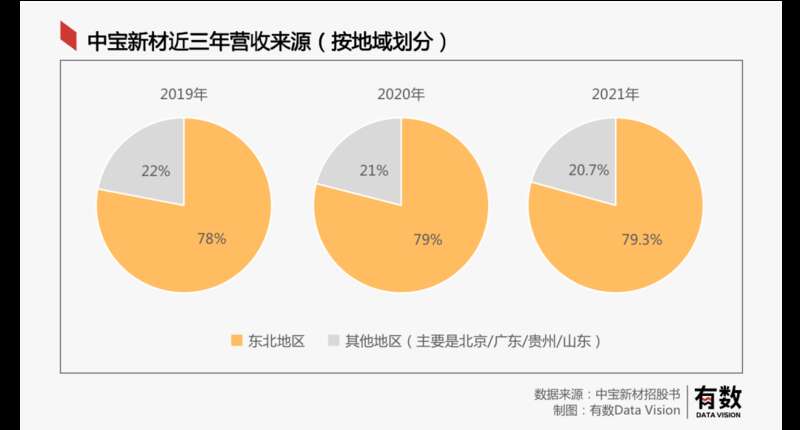

中宝新材优秀的盈利能力,很大程度上与它做本地生意有关。招股书显示,中宝新材近80%的营收都来自东北地区。

本地生意的好处,一方面是有政策的扶持、稳定的市场和客户订单,在销售上无需费力;另一方面,本地产销也降低了运输等各方面的成本开支,在东北当“山大王”,才让这家公司拥有出众的盈利能力。最近三年,中宝新材的营收复合年增长率达到58.1%。

但稳定的背后,是增长的隐忧——中宝新材正在供需两侧同时面临极限。

在需求端,“禁塑令”催熟的东北市场已趋饱和。以中宝新材的大本营吉林为例,全省大型商超的一次性塑料袋替换率已高达90%[5]。

而在供给端,中宝新材的产能也已接近极限。公司的生物降解产品塑料生产线使用率,过去三年里从45.8%迅速增加到96%。

为求增长,中宝新材将目光放在全国市场。据国海证券统计,可降解塑料袋目前在全国范围内的商超渗透率只有17%[5]。而在东北称王的中宝新材,放在全国市场,占有率只有3.5%。

公司谋求上市,正是为了融资建厂、扩大产能,为南下开拓市场做准备。招股书称,公司将扩充及建立长春生产基地的新生产线,同时在广东惠州建立新的生产基地。

留守东北,固然是稳稳的幸福,但为了谋求增长,中宝新材也无法逃脱出走东北的命运,南下谋生、上市筹钱。

风险随之而来。中宝新材的高利润水平,原本就是依靠压缩经营成本实现的,但经营全国市场,不仅要为建立产线、开拓市场付出高昂的前期投入,还得被发往全国带来的高昂仓储和运输成本、以及拓展销售渠道所带来的人员成本所压缩利润,更别提强龙难压地头蛇的风险。

与此同时,制造业共同的难题——原材料成本的上涨,也在挤压公司现有的利润空间。

来源:中宝新材招股书,弗若斯特沙利文分析

中宝新材若想维持现有的盈利水平,将变得更加困难。为此,公司的解决方案是开发一次性餐具等利润率更高的产品。

离开东北大本营后,竞争也将变得更加激烈。若按招股书所说,中国生物降解塑料产品市场相对分散,市场参与者约1200家;塑料袋、餐具等产品的技术壁垒也不高,工厂们竞争的秘诀无非两点——更铁的关系,或是更低的价格。

失去主场优势的优等生,最终也难逃内卷的命运。