2023年最惨的港股上市公司之一,百果园兴许算一个。

一方面,它卖着120元一个柚子,挨着最凶的骂:“明明可以去抢”;上一次被全网群嘲的还是月薪两万的白领吃不起贵价面包,这一次,白领们在互联网上口诛笔伐,说自己连百果园的门都不敢进了。

另一方面,翻开百果园的财报一看,是连富士康都要心酸的程度。

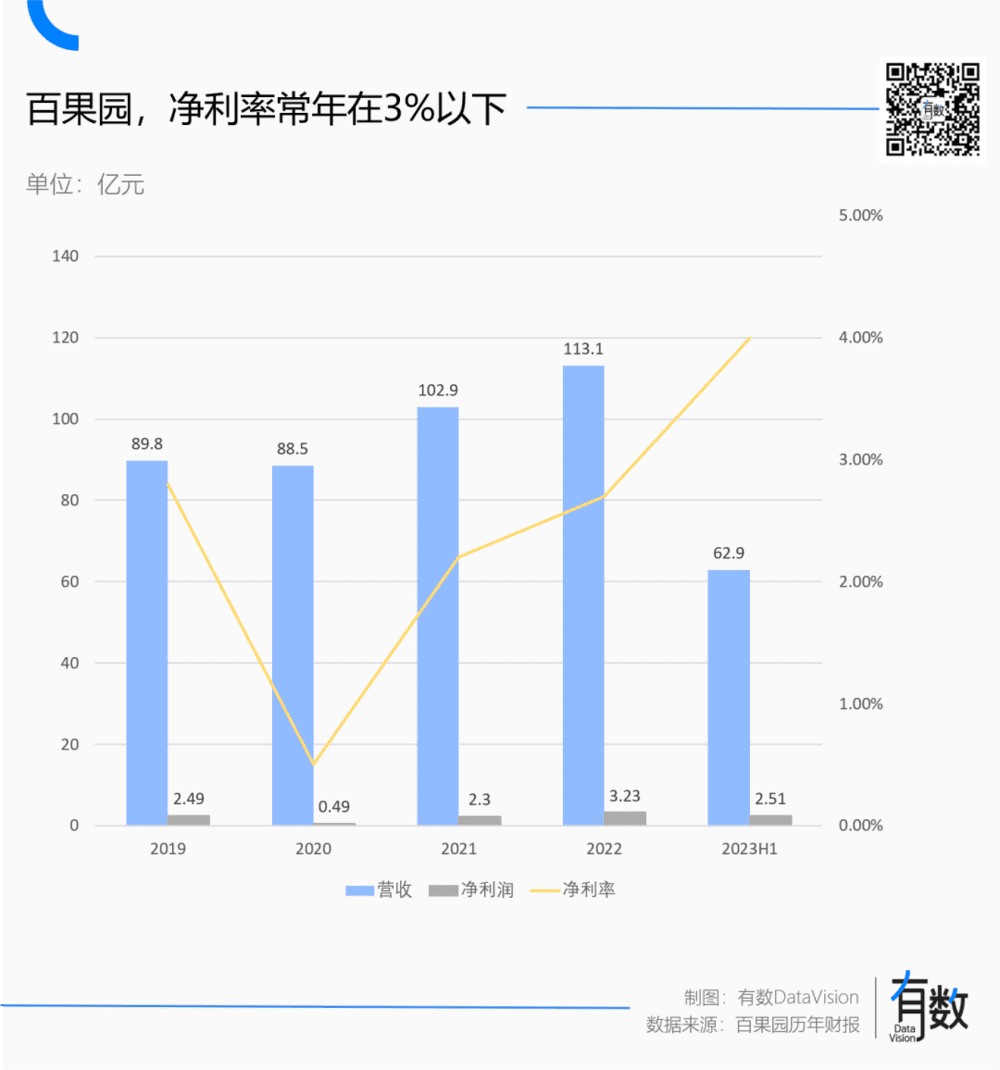

最惨淡的2020年,百果园卖了88.5亿的水果,含泪只赚4906万。去年,百果园铆足了劲推自有品牌,绞尽脑汁把净利润率水平提到了4%[1]。

但资本市场对此似乎并不买账,上市短短一年来,百果园总市值已经蒸发了51亿,跌幅达54%。

占据着一二线城市小区门口的高地,百果园理论上也扼住了白领们买水果的流量入口。但问题是,为什么水果卖到了“天价”,百果园却还是不赚钱?

一、“水果刺客”不挣钱

在中国,卖水果是一门价值万亿、却并不性感的生意。

因为水果零售起步门槛低,多是以点位取胜,干专业连锁的并不比夫妻老婆店有优势。这样一个需求分散、终端格局分散的市场里,前五大零售商累计市占率也不过3.6%,第一名的百果园仅占1%[1]。

水果零售界有三大山头:南百果、北鲜丰、西洪九,他们都是水果的搬运工。不同之处在于,百果园是将水果卖给加盟商,洪九果品卖给诸如叮咚买菜这样的大B端,鲜丰则加盟商+B端两手都抓。

截至今年1月5日,百果园坐拥6000家门店,遍布150多个城市,其中99%都是加盟商门店;2021年它卖出了127亿水果,放眼整个水果零售行业,从第2名到第5名[1],加起来都打不过一个百果园。

由于烧的都是加盟商的粮草,百果园成了中国最大的水果连锁店,在消费者视野里的存在感也最强,但它的盈利能力却是最弱的。

2022年,百果园净利率只有2.7%。从2019到2021年,三年平均净利率更只有1.83%。且不论一直被diss“赚不到钱”的巴比馒头,净利率常年保持在10%以上,就是富士康发挥失常的2022年,净利率也有3.92%。

百果园不赚钱,首先是因为店开的还不够多。

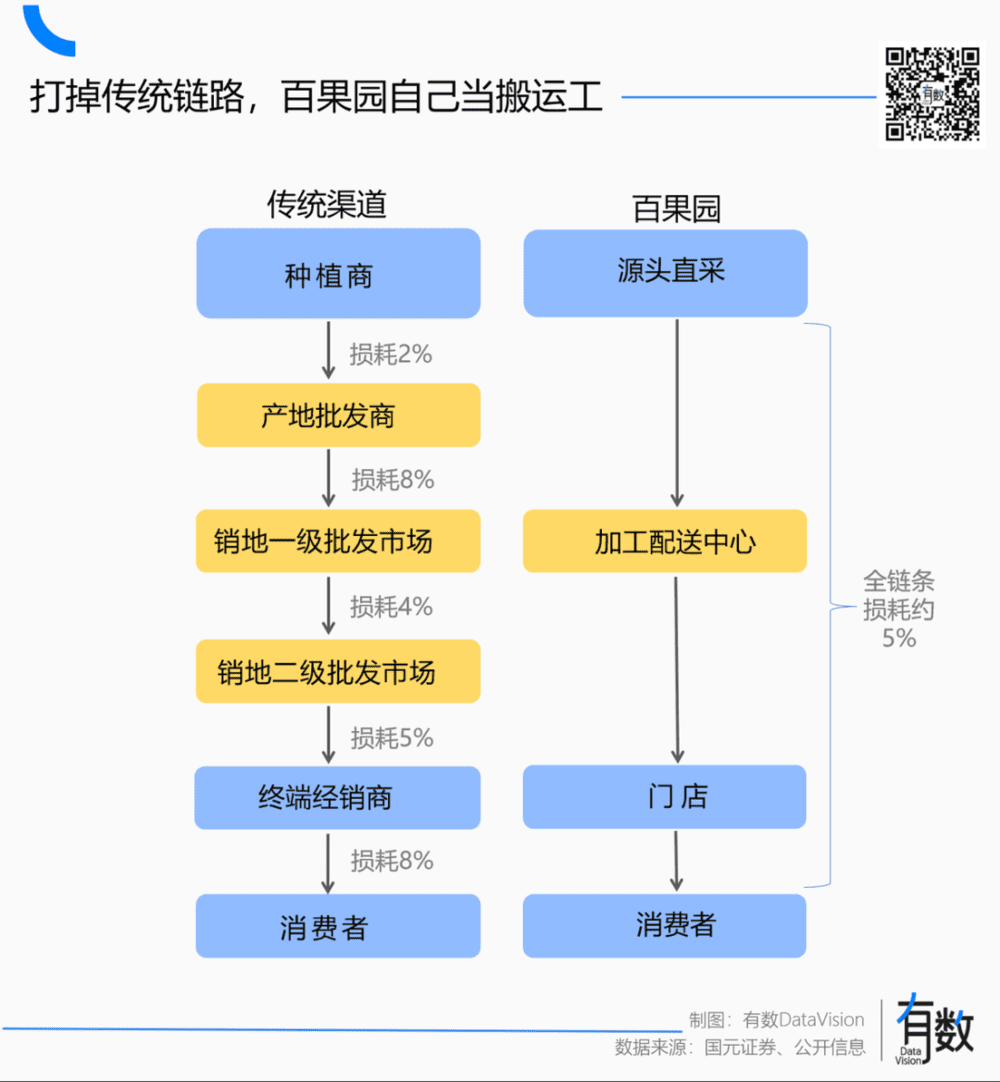

和如今火热的零食折扣店类似,百果园的生意模式,也是在供应链环节上做减法、革掉中间层批发商的命。

具体而言,在传统的水果零售渠道里,从产地到终端,至少还要经过三层批发商之手。而水果又是高损耗的品类,中间的流通环节一多,损耗率成倍上升,结果就是整个行业高达35%的损耗。

而百果园则提出要绕开中间层,自建加工配送中心,直接在上游采购水果并配送到店,全链条总损耗控制在5%左右[2]。理论上,随着百果园的门店越来越多,一次性建设的冷链仓配成本也会被摊薄,进而盈利。

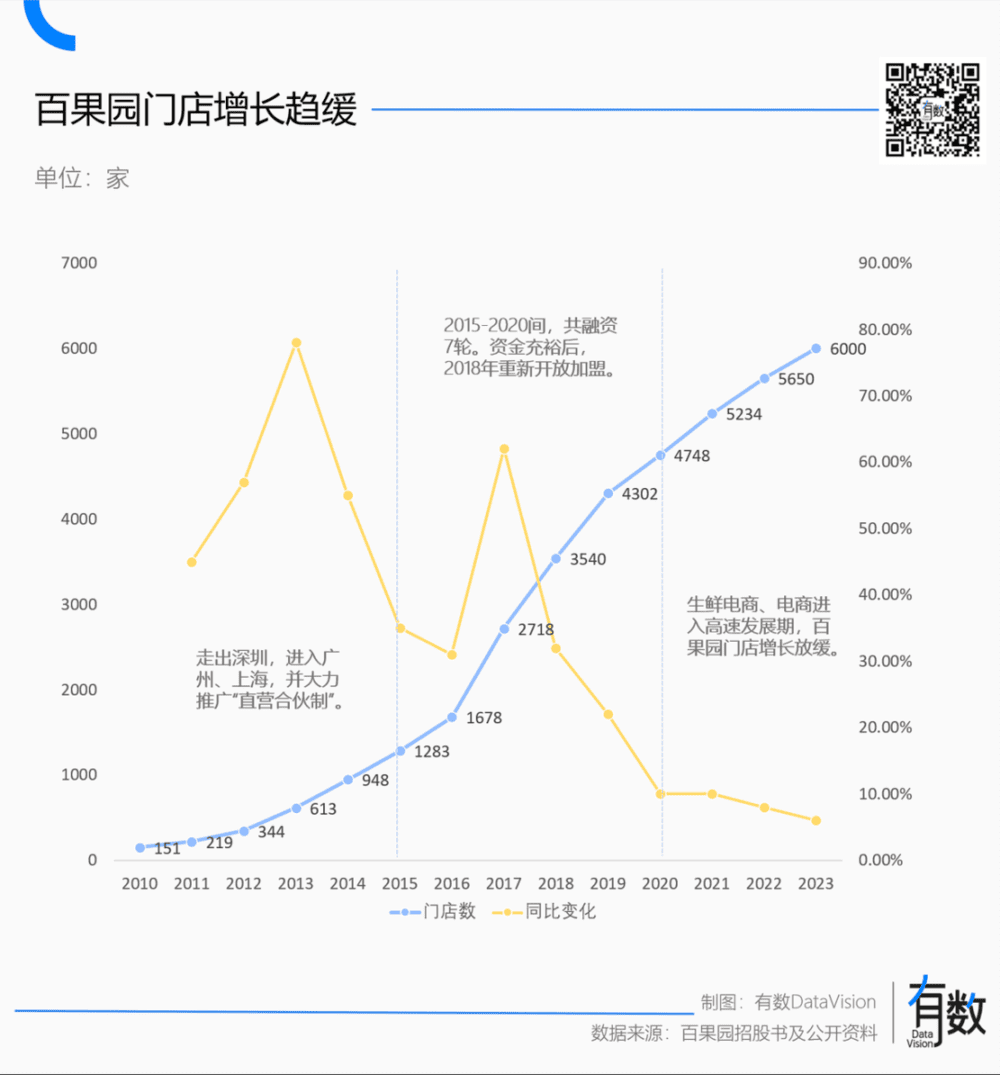

然而,百果园的加盟店扩张之路并不顺利。它在2016年就立下了2020开出万店的flag,实际上至今也只开出了6000家门店。

为了实现这个开店目标,百果园迭代出了门槛更低的加盟模式,请来了“地头蛇”区域代理渗透市场,但门店还是越开越慢。从2019到2021年,百果园实际新增门店数分别是762家、446家、486家。

百果园的加盟游戏,加盟商越来越玩不下去了。从2021到2023年H1,百果园加盟门店单店收入从88.45万下滑至79.6万。北京30%门店亏损,武汉地区甚至一半门店都在亏损[3]。

顶着房租、人工这两座大山,还要自行承担水果损耗,每个月扣掉8%~30%的毛利上交总部,一通操作下来,百果园的加盟门店经营利润率仅有5%~8%左右[4]。

内外交困下,很多人熬不过2~3年的回本周期就把店转了出去。

这正是百果园烦恼的源头:前期过于乐观,按1万家店的预期在全国建了29个加工配送中心,结果却没有足够的加盟商买单。

眼看着中游成本居高不下,下游零售受阻,百果园还主动给自己上难度:为了满足人民日益花哨的水果消费需求,百果园全年的SKU多达1500个,光苹果就有14种[5]。

相比之下,只做B端客户的洪九果品主打一个少而精,2021年仅靠6大核心水果就贡献了57.5%的收入[6]。2022年,光是洪九一家就占到了中国榴莲总进口额的13%,更具规模效应。

只不过,即便向上整合了供应链,向下又整合了大客户,洪九在水果零售这个地狱级难度市场里仍然举步维艰。2019~2021年,洪九净利率平均也就3.58%。

但就这么难做的生意,现在还越来越难做了。

二、到底是谁在赚钱?

半路杀出来抢生意的生鲜电商,让本不富裕的百果园雪上加霜。

2020年初,很多人第一次知道原来手机也能买菜,天天定闹钟蹲点抢购。生鲜电商的业绩因此坐上火箭:叮咚买菜日新增4万多用户;京东到家水果销售额暴涨380%[7]。

一时间,嗅到机会的大厂辎重进场,和兴盛优选、每日优鲜们一起卖起了低价菜。随着消费从线下到线上的转移,鲜果电商的零售额也猛增43%至1295亿。

在社区电商争着卖“0.01元”苹果面前,大家对百果园10元一个的苹果也爱不起来了。何况人家除了水果,还有0.69元一斤的胡萝卜、3.99元的花甲,全家人的菜一次搞定,还送到家门口。

对此,百果园做了两件事:一是加大水果在线上的比重,大搞社群和小程序;二是攻入生鲜腹地,推出社区团购“熊猫大鲜”,卖些米面粮油、鸡蛋、南瓜。

一通发力,2020年线上渠道收入占比从前一年的0.4%跃升到3.2%,但由于包装和配送费太贵,一算毛利竟然是负数:-4.9%。

百果园自然也元气大伤。2020年,营收下滑1.36%,净利润大跌81.61%到4906万,净利率只剩惨淡的0.5%。

2021年,百果园虽还当着水果零售市场老大,身后已经满是追兵:美团、多多买菜、盒马鲜生都跑进了TOP5[8]。更棘手的是,更多人习惯了在线上“激情下单”。

以抖音为例,它在2022年的水果关联直播同比增长24%,达333万次[9]。屏幕上,董宇辉一边吟诗一边卖油桃,带起了线上买水果的风潮:主播拿着草莓讲解得声嘶力竭,农户纷纷上手吃播,观众在评论区弹出“还有优惠吗?”

究其根本,是电商把水果价格打下来了。同样是4J车厘子5斤装,东方甄选卖278元,百果园B级果则要550~900元。曾经的贵价水果海南金钻凤梨、丹东99草莓,也一跃成了唾手可得的电商常客。

平台电商聚拢了大量流量,一头吸引源头直发的农户、赚佣金的主播、大型品牌入驻;另一头吸引了渴求“水果自由”的消费者。由于电商平台能够更准确、高效地实现供需对接,缩短了交易链路,因而“到手价”也在变得越来越便宜。

运输成本降低也功不可没。2016年,本来生活网还要众筹包机从美国运车厘子,但如今,海运成了主流,成本只要空运的十分之一[10]。

电商的低价逻辑跟曾经的百果园如出一辙:打掉中间商(从原产地-C端)。只不过这次,百果园变成了被打掉的那个中间商。

既拿不到更便宜的采购价,现在消费者又热衷于比价,一看价签贵0.99元,都足以扭头拥抱拼多多。在这样的冲击下,百果园更难赚钱了,其平均客单价从2020年的40元掉到2021年36元[11],不得不跟上团购、代金券、直播等时髦玩法,时不时推出0.01元的粑粑柑、2.99元的红宝石草莓给门店引流。

但别看市场上拼得你死我活,打到最后,几乎没人真因为卖水果赚到钱。叮咚买菜3年烧了115亿,不久前才初尝到盈利的滋味儿;“生鲜电商第一股”每日优鲜7年亏140亿后无奈退市,再次验证了水果生鲜确实是难以攻破的一块堡垒。

但真的没人能从水果身上赚到钱吗?其实也不是。

三、卖水果不如种地

相比费力不讨好做渠道的百果园和生鲜电商们,水果品牌才是水果产业链上真正的赢家。

像我们耳熟能详的佳沛、都乐、怡颗莓都属于水果品牌,衡量的标准也很简单:能卖出溢价。例如同样都是橙子,褚橙就能比赣南脐橙足足贵上4倍。照余惠勇的说法,这样的品牌在全世界也不过四五个,中国除了褚橙,几乎没有了[12]。

2023财年,佳沛哭惨说“经历了有史以来最艰难的季节之一”[13],但它的净利率仍有5%。再往前一年,甚至达到8%,净赚3.6亿纽币。

而要完成从农产品到水果品牌的阶层跃迁,首先要够“土”。在百果园自诩产业互联网公司,在大搞O2O的时候,佳沛们闷不吭声地种了几十年的地。

正如联想进军农业时提出:一个好产品要始于种植[14]。“下地(种植)”,不仅能把控产能和质量,更重要的是掌握定价权。像百果园超95%的成本都用来采购,价格已经被上游卡了脖子。

拿佳沛来说,它每年都会花1亿元在研究新品种上,成功之后就申请专利,通过垄断种子的知识产权获得定价权。佳沛的种子被带到中国之后种植了8万亩,但这些没得到授权的阳光金果只能卖6元一颗,正版则可以卖到10元[15]。

在垄断带来高定价的同时,佳沛还要四处提防“土贼的镰刀”[14]。2016年,佳沛发现阳光金果的种子被偷偷带到中国种植,很快聘请了私家侦探,将一个名叫高昊昱的人告上法庭,才避免更大的损失。

其次,是要将少数品类做到极致,并制造稀缺性。

26年来,佳沛只做奇异果,只有“绿果”“阳光金果”“宝石红”三个品种。但依然能每年狂卖2亿箱,年入200亿人民币,净赚15个小目标。

一方面,借助规模化生产,佳沛有自己专门的轨道分装机、冷冻货柜船和包装公司,能将效益最大化。

另一方面,从育种到销售,佳沛处处释放着“我们不一样”的信息:不厌其烦地强调宝石红品种含“口服版的SK2”花青素;包装必须按礼盒的规格来;进的是山姆、Costco这类渠道;甚至为了防止供过于求,宁可让300箱绿果存货全部烂在树上[16]。

一通操作下来,佳沛高贵的品牌调性立住了。这套水果品牌方法论,也为陷在薄利困境的品牌们提供了新思路。

早在2014年前后,渠道品牌就纷纷开始行动。像洪九卖起了“泰好吃”榴莲、“越来美”火龙果;卖“褚橙”的本地生活网推出盈香园、果千寻;百果园也想明白了,出路只有一条——做自有品牌。

但不像褚时健75岁上哀牢山种橙子,百果园再一次祭出互联网思维:打造“优果联”平台(相当于品牌孵化器)。简单说就是,百果园出钱、农户出人、技术公司出技术,最后大家按比例分红。

和佳沛精简品类的思路截然相反,用的是题海战术。未来5~10年,计划一共推出到100个品牌。“如果这些品类品牌发展起来,那就相当于百果园拥有了许许多多个小佳沛公司[17]”。

从结果上看,百果园的自有品牌的确是把价格做上去了,但似乎消费者并不买单。

例如百果园在2017年时推出自创的猕猴桃品牌“猕宗”,价格对标佳沛绿果,但在它的门店里,买过猕宗的人差不多只有佳沛的五分之一[17]。2023年上半年,百果园绞尽脑汁扶持的35个自有品牌,一共只占了门店销售额的14%[1]。

眼下的销量低迷并没有改变百果园的雄心壮志。在今年1月举办的未来十年战略发布会上,百果园CEO余惠勇说道:“你看佳沛猕猴桃跟普通国产猕猴桃的价格差异很大,但它依然能保持高增长,就是大众消费高质量转变的体现[18]。”

言下之意,百果园也能乘上消费升级的东风,和佳沛一样赚溢价。

但余总似乎只关注到了结果,忽略了过程——新西兰的佳沛金果光培育就花了14年;澳大利亚苹果品牌Pink Lady的招牌品种,花了25年才研究出来;美国的怡颗莓经历了品种的覆灭再培育、经历二战,在家族四代人手中流转,成立的第111年才被端上中国人的饭桌。

干了20年水果零售的百果园,接下来还需翻过许多座山。

参考资料:

[1] 百果园招股书及历年财报

[2] 专访百果园集团董事长余惠勇:将连锁模式带入水果行业,让资本重视涉农企业,中国基金报

[3] 自食加盟“苦果”,百果园的IPO没有甜味,豹变

[4] 南百果西洪九,谁是鲜果行业未来龙头?,德邦证券

[5] 为什么互联网不能颠覆水果店,易商源

[6] 百果园VS洪九果品,谁是中国“水果之王”?,蓝鲨消费

[7] 京东到家销售额增长370%,面对配送量激增,达达如何消化吸收?中国物流与采购杂志

[8] 2022年中国水果零售行业分析,新零售模式将逐步实现对传统渠道的替代,华经情报网

[9] 抖音电商生鲜蔬果行业报告,蝉妈妈

[10] 车厘子自由来得猝不及防,市界

[11] 前有资本后有追兵,百果园夫妻店启动海外上市,投资者网

[12] 当前水果产业三个巨大机会:品类品牌、批发、零售,天下星农

[13] 佳沛公布2022/23财报,销量收入双双下滑,新产季将重回正轨,国际果蔬报道

[14] 佳沛攻占中国猕猴桃市场,暴露了一个大问题!商隐社

[15] 新西兰的猕猴桃到底贵在哪?远川研究所

[16] 佳沛的秘密:如何用一个奇异果撑起181亿营收?,砺石快消

[17] 百果园:从枝头到舌尖的数字化之路,哈佛商业评论

[18] “低价”时代,百果园能顺利升级吗?第三只眼看零售

本文来自微信公众号:有数DataVision (ID:ycsypl),作者:黄茜琳,编辑:胡晓琪,制图:黄茜琳,设计:疏睿