本文来自微信公众号:竞核(ID:Coreesports),作者:钱泓言,原文标题:《三消游戏出海记:三七、FunPlus、麦吉太文各自为战》,题图来自:视觉中国

伟大哲学家伯纳德·苏茨如是定义游戏:玩游戏,就是自愿尝试克服种种不必要的障碍。

障碍在三消游戏中体现在视觉、数量、性质三方面。在视觉上,玩家会看到一排又一排方块(萌宠)“噗噗”地消失;在数量上,屏幕上分数不断上涨;在性质上,玩家会感受到持续上升的挑战性。

反馈的种类和力度,会决定心流体验强弱程度。作为高DAU游戏品类,三消游戏历来极具国民度。据数据公司GameRefinery报告,三消在2020年正式成为了美国iOS游戏市场的最大品类,占到了整个市场收入21%,且这一品类仍在保持着30%的高速增长。

重赏之下必有勇夫,自2020年起,许多国内厂商开始涌入这一赛道,引起了不小的反响,比如Magic Tavern(麦吉太文)《Project Makeover》、三七互娱《末日喧嚣》、友塔网络《Dragonfall》、FunPlus《Call of Antia: Match 3 RPG》等。

赛道越来越拥挤,三消游戏的玩法、内容、营销手段也层出不穷。针对当下三消游戏市场的火爆态势,竞核近期采访了一些三消从业人士并结合自身观察,总结了三消游戏现在及未来一段时间的十大发展趋势。

核心玩法走到头,另辟蹊径寻出路

1. 核心玩法创新难

三消游戏由来已久,诞生于1984年的《俄罗斯方块》可以说是消除类游戏的鼻祖。换言之,早在38年前“消除”这种休闲、爽快的游戏方式就已被人们所认可。

时间来到2000年,一款由《植物大战僵尸》开发商Popcap制作的三消游戏《宝石迷阵》开始让这一玩法大放异彩,《宝石迷阵》也在2002年入选了IGN主办的世界电脑游戏名人堂,成为继《俄罗斯方块》后第二款入选的同类游戏。

进入手游时代后,另一家天才游戏工作室King制作出了引领手游时代的三消游戏《Candy Crush》,其续作《Candy Crush Saga》至今仍占据欧美各大市场畅销榜前列。

King在《Candy Crush》系列中为四消、五消设计了特殊效果,并给不同阶段的关卡设置了多样的关卡目标,比如指定消除特殊颜色、特殊棋子、限定时间,还有反其道而行之,寻找隐藏在果冻下的目标,大大丰富了纯粹三消游戏的消除方式与关卡设计。

此后市面上的纯粹三消游戏几乎难以跳出《Candy Crush》的范畴,多是在其基础上微创新棋子元素与寻求差异化。

三消玩法本就简单,即使创新奖励机制,最多也只能达到五消。以《宝石迷阵》开始计算,三消游戏已经走过了22年,如果再向前追溯,任天堂的四消游戏《马里奥医生》至今也有了32年的历史,纯粹三消游戏玩法似乎已经走到了尽头。

因三消游戏产品同质化程度高、难创新,纯粹三消游戏多被单一产品长期垄断,在海外市场是《Candy Crush Saga》,而《开心消消乐》则成为了国内三消市场“一哥”。

但三消游戏门槛低、品类增长快,对游戏厂商们有很强的吸引力。后来者若想要分一杯羹,就只能另辟蹊径,打破纯粹三消玩法的限制,为其加入更多的元素。

2. 品类融合化

厂商们首先瞄准的就是SLG、RPG这样的传统热门大类。像前文提到的《末日喧嚣》就是近年来”三消+SLG”玩法的代表产品,它选取了生存题材来强化游戏的SLG属性,甚至还融入了一定的射击元素,但其核心玩法仍是三消。

《Project Makeover》走的是“三消+模拟经营”的路线,以时尚和变装为主题,这主要系三消游戏的核心群体是女性。

其实品类融合在三消游戏中也并不是新鲜事。远有“三消+RPG”的《Puzzle Quest》,近有火爆日本市场的《智龙迷城》,Playrix旗下《梦幻花园》《梦幻家园》也是“三消+模拟经营”的代表作品。

以《智龙迷城》为例,游戏中的宠物养成与属性克制将RPG养成玩法在三消游戏中做到了极致,加入卡牌RPG中常见的抽卡模式也让《智龙迷城》在收入方面稳居高位。

总体来看,品类融合主要目的有两点:一是给自己的产品打出差异化,二是吸引相关题材与相关品类的受众,增加用户量。

三七互娱产品副总裁殷天明此前在采访中表示,公司内部发现三消玩法与生存题材两类游戏覆盖的受众群体有很大一部分重叠。三消题材的女性玩家占比很高,而生存题材的受众中其实也有大量的女性用户,尤其在欧美,很多女性都是这一题材美剧的爱好者。

《Project Makeover》策略却是吸引更为年轻的女性用户群体,而在一定程度上放弃了部分三消传统的中老年女性受众。不过从市场表现来看,《Project Makeover》的差异化定位和挖掘新用户取得了成功。

无论是三消、SLG还是RPG,都是玩法融合的常客。在产品立项时,要多考虑游戏面向的目标用户,研究判断用户的需求与喜好,从而再选择合适的玩法来贴近用户。

在三消品类“玩法大融合”的趋势下,对市场和用户的判断也就显得越来越重要。

女性用户仍是主力军,去广告势在必行

3. 男性用户难争取

随着市场与用户走向饱和,厂商们也希望争取不同类型的受众来打破僵局。不像《王者荣耀》这类竞技手游能吸引女性用户一样,三消游戏对男性用户的吸引力一直保持在较低的水平。

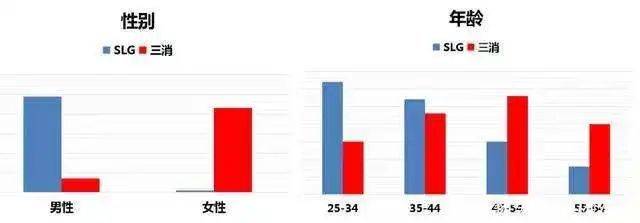

根据 specialgamez 数据,从2020年美国市场三消游戏成为最大品类起,女性玩家占比达到了90%,年龄层集中在35~54岁。

当然也有例外,比如《Puzzle Quest》和《智龙迷城》这类“强RPG”属性的三消游戏,它们的玩法和传统三消还是有差异,核心卖点也偏向数值养成甚至数值策略对战。

数值的成长与竞技更容易让男性玩家付费,但像《智龙迷城》这样特定的产品在特定市场的表现很难形成普遍范式。

日本玩家向来青睐RPG,但欧美市场与中国市场的男性更喜欢FPS、SLG、MOBA等强竞技模式,即使是RPG,传统的卡牌RPG还有近些年兴起的二次元养成RPG都比“三消+RPG”更有吸引力。

究其原因,一是三消游戏的核心体验始终是碎片化、小品化的,篇幅小、内容浅,难以满足大部分男性用户持久、重度的游戏需求。

另一个原因是,女性在三消游戏中比男性更有优势。有部分研究表明,女性在颜色敏感度上比男性更强,归纳整理的能力强于男性,因而更容易分辨三消游戏中颜色与形状的规律,更容易收获良好的游戏体验。相反,部分男性容易在三消游戏中得到挫败感,并逐渐远离这一品类。

即使是《末日喧嚣》这类生存题材的三消产品,在立项时也着重关注了女性用户在其中的占比,并主要争取的也是尚未被发掘的女性玩家。

市面上主流的三消游戏:《Candy Crush Saga》《梦幻家园》《梦幻花园》《Line:迪士尼消消乐》《Project Makeover》《开心消消乐》等。它们的美术、题材与剧情设计清一色都是面向女性玩家。

纵观整个三消品类的发展历史与现状,不难看出女性用户未来依然是三消游戏的主力军,且男性用户不易争取、对三消品类的付费意愿也低。三消游戏厂商们依然要在获客女性用户上做更多文章。

4. 受众年轻化

既然要赢得女性玩家的喜爱,就得看看还有哪些女性用户还没有“入局”。

如果根据前文的数据来看,美国市场中35岁以下、55岁以上的女性用户并不如主力群体多。换句话说,这部分用户尚未被完全发掘。对比之下,显然35岁以下的女性受众更有付费潜力,也更加熟悉电子游戏。

《Project Makeover》就是这一方向的代表产品,它凭借年轻女性更感兴趣的美妆、时尚、变装题材获得了成功,上线近一年半仍保持在中国手游海外收入榜第12位。

回顾Magic Tavern公司几款三消产品的迭代过程,从《Tasty Treats》的纯粹三消到《Matchington Mansion》的重度社交运营再到今天的《Project Makeover》,其实每款产品的用户面都在缩减。

Magic TavernCEO赵永凯也在采访中表示:“《Tasty Treats》是最老少皆宜的游戏,《Matchinton Mansion》的男性用户锐减,而到了《Project Makeover》都没几个男性玩家了,且较难触达传统意义上三消的重点人群:中老年女性。”

有趣的是,不断收缩并没有褪去Magic Tavern的发展势头。相反,这样的情况反映了当今三消游戏市场更加重细分、精服务的趋势。特别是对许多中小厂商来说,专注细分市场要比“赢家通吃”的策略更妥当、更有竞争力。

中国市场则是另一番景象。国内互联网、游戏行业相对欧美起步晚,中年群体没有“Z世代”那么熟悉互联网与智能手机,仍有部分中年群体保持着“电子游戏是洪水猛兽”的传统观念,因而国内整体的游戏用户更加年轻,集中在18~30岁以及未成年人群体。

国内的爆款三消产品《开心消消乐》《天天爱消除》,其以动物为主题的”萌系”美术风格表明了游戏本身服务于更年轻化的受众群。年轻人的热情与活力势不可挡。

5. 去广告

侧重年轻群体是专注细分市场的策略之一,也表明产品从立项起就会放弃一部分用户,很难将DAU做到纯粹三消的量级,所以付费率在这类产品中显得尤为关键。

一般来说,男性用户在游戏中的付费意愿更高,但更偏向数值提升、玩家竞技,若想要女性玩家心甘情愿的付费,更重要的是在故事和情感上触动她们。

这也是当下三消游戏品类融合的目的所在,为三消玩法添加故事内容与情感元素,让游戏内容与玩家的情感相联结。

“三消+模拟经营”游戏《梦幻家园》就设定了帮助奥斯汀完成翻修童年老宅的任务,阻止这栋充满童年回忆的大房子被出售,随着游戏的不断推进,玩家们会逐渐融入奥斯汀的家庭生活,体会游戏中塑造的温馨亲情日常。

一旦用剧情和互动成功培养了玩家的归属感和沉浸感,玩家们也就更愿意为游戏付费。与之相应的,休闲游戏中常见的广告变现手段会在“三消+”品类中逐渐退位。

休闲游戏往往DAU高但用户付费意愿低,植入广告变现的手段并不罕见。可当三消游戏走向沉浸化、剧情化,广告就会极大地破坏游戏体验,一定程度上有损游戏声誉与口碑。

在三消游戏品类融合的趋势下,新的三消产品会更加注重提高玩家付费意愿、增加内购收入。广告变现的手段则与纯粹三消绑定得更紧。

6. 社交性趋强

既然最终选择了专注细分市场和增加内购这两条路,就得有更有效的手段留住用户,比如构筑社交体系。

去年一款由土耳其厂商Dream Games制作的三消游戏《Royal Match》火遍全球,除了在经典“消除+装饰”玩法的基础上进行玩法微创新,还大胆砍掉了剧情叙事,将核心体验放在了任务革新与团队协作上。

《Royal Match》成功通过这些手段打出了差异化,并在游戏中给予团队作战更多激励机制,增加团队协作的积分、团队连胜奖励以及团队互赠体力。甚至为了满足玩家的社交体验,还会投放部分机器人来实现团队氛围营造。

可能不是所有三消游戏都有团队协作的系统,但不代表它没有社交系统。像排行榜就是一个最基础的社交元素,它不侧重协作而是突出竞争。有些玩家发现自己只差很少的分数就能登顶排行榜,可能会产生付费意愿来达成目标。

即使是剧情较强的游戏,社交系统的存在也能够满足玩家的共情诉求,和有共同经历的玩家构筑亲密关系,从而实现对现实中共情关系的模拟。

游戏想要有长久的生命力,就需要重视社交在其中的作用,通过社交助力游戏实现长线、高黏性运营。

IP化、出海,多渠道实现长线回报

7. 长线回报

之所以如此强调社交,是因为三消游戏需要更长的时间实现正向收益。

在对一些业内人士采访时,他们都不约而同地表示三消游戏如果想要达到一个比较好的收益,比其他类型游戏所需要的时间更长。

一方面三消游戏高DAU、低付费的属性导致了这种情况;另一方面就是休闲游戏在初期运营时需要进行长期大手笔的买量,过高的营销成本大大压缩了游戏的利润率。

特别是当前市场走向精品化,大多数三消游戏并不只有简单的关卡设计,游戏投入成本水涨船高。特别是纯粹三消被大厂商垄断的情况下,新产品靠广告买量实现高DAU维持游戏收入几乎行不通。

虽然三消游戏的准入门槛低,但和其他类型的游戏一样有天然的厂商壁垒和品类特性,休闲游戏也不是纯靠广告就能堆出DAU来的,“赚快钱”的标签已经可以从三消游戏上撕下。新厂商若想入局三消品类,就要做好长期运营与前期低回报率的准备。

8. 欧美市场仍是主流

考虑到三消游戏的长线回报特性,在前期宣传营销时就需要斟酌买量的成本与用户付费回报率。

从市场本身来说,欧美市场更加成熟、欧美用户价值量也更高。较慢的生活节奏与可观的可支配收入让欧美用户会花更多时间与金钱在游戏上,厂商在欧美市场投放广告能带来更高的回报率。

同时,因为欧美市场和媒体的影响力,在欧美市场打响名号也更易于向全球推广、提高产品影响力。

自苹果IDFA政策与谷歌”隐私沙盒“政策推出后,欧美市场的买量也进一步变得困难,厂商们需要寻求其他的营销手段,例如品牌营销。

2015年Supercell邀请了电影《飓风营救》中的尼森参演《部落冲突》广告,并花费450万美金登陆“美国春晚”超级碗,最终获得了全球超5000万的视频播放量,在当时被誉为全球最具影响力的手游广告。品牌广告在欧美市场的效果可见一斑。

超级碗广告与电视广告以及视频化广告(如游戏PV)所带来的社会影响力是纯粹买量难以企及的。电视广告市场调研公司iSpot.tv对Supercell的这种品牌推广投入表示:“游戏品牌的预计月收入远远超过它们的广告投入成本。”

分区域来看,东南亚这类新兴市场同品类竞争相对小,硬件设备限制也拔高了用户在休闲游戏中的留存率,但玩家的付费意愿和可付费额度低,个体价值量不高,反倒是广告变现手段在东南亚市场有一定可行性。

总的来看,广告变现最终能带来的收益并不可观,因而当下的三消产品主要瞄准的依然是较为成熟的欧美市场。

9. 同类型间仍有竞争余地

选择进军欧美市场就必然要面对King、Playrix等三消巨头的竞争,但《Royal Macth》《Project Makeover》和《末日喧嚣》这些产品的成功出海证明了三消品类中同类型游戏仍有竞争余地。

一方面是三消用户还未被完全挖掘,另一方面是三消产品的排他性不像部分中重度手游那么强,一个玩家可能同时玩多款三消手游。

从关卡设计的角度看,由于连胜活动等机制的存在,开发者需要不断提升关卡难度来保证玩家的过关率和付费率,但也会导致给玩家带来的挫败感过强最终退游。

而有一部分玩家的做法是,同时玩多款三消游戏,一旦在其中一款游戏卡关,就转移到另一款游戏继续自己的消除体验。

毕竟动态难度设计在一款高DAU、多关卡的游戏中很难实现。如今市面上除了King也几乎没有其他厂商可以实现精准的动态难度调整。

另一个证据是此前Playrix旗下的《梦幻花园》和《梦幻家园》因同属一个IP而在不同时间的活动中共用了部分美术资源,最终被玩家发现“偷懒”,让Playrix站在了舆论的风口浪尖。

可以看出,虽然市场中有影响力很大的竞品,但仍有市场余地供新游戏生存发展,关键是在于构筑差异化和服务好目标用户。

10. IP化

在买量、品牌广告、电视广告之外,动漫影视也是游戏宣传的一大途径。CDPR的《巫师》系列与微软《光环》系列都有非常受观众和玩家欢迎的电视剧集。

三消游戏本就有着海量受众,游戏内的剧情和美术资源的投入也在不断加大,完全有成为IP的可能性。

最有潜力的就是Playrix旗下的梦幻系列,Playrix用两款产品已经完整塑造了角色奥斯汀和他整个家庭的故事,有发展成为动画的资质。

当然,动画化影视化并不是打造IP的唯一途径,像是游戏续作、游戏周边甚至是主题线下活动都是推广IP的有效手段。

梦幻系列的国内代理商创梦天地早在2018年就联合COSTA携手在北京三里屯推出了首家《梦幻花园》主题咖啡店。

店内装饰融合了《梦幻花园》的风格,并推出了梦幻花园主题咖啡套餐,创梦天地还和COSTA共同设计推出了一系列精美的联名周边,包括咖啡杯、真丝丝巾、胸针等。

在低回报率的三消产品中,采用IP推广的形式既能增强品牌影响力,也有实现虚实融合、助力业态经济发展的作用。

本文来自微信公众号:竞核(ID:Coreesports),作者:钱泓言,图片:游戏截图