本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,原标题为《为什么说“筹码结构”决定上涨力度?》,题图来自:电影《华尔街之狼》剧照

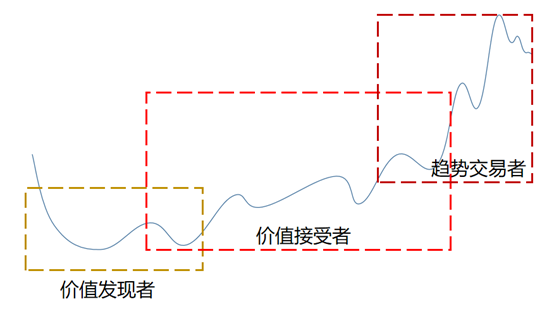

一、筹码结构决定行情流畅度

筹码结构是十年前常用的老派投资方法,通过历史成交分布来判断当前持有者未来的卖出意愿,理由是,持有成本对持有者的心态有很强的影响,如果近期的成交密集区在股价上方,就会对股价上行产生压力。

这个指标十几年前很有效,因为当时大部分筹码掌握在散户手里,不了解公司的基本面,对成本非常敏感。但现在的市场基本由机构投资者主导,很少受买入成本影响,导致这个判断筹码结构的指标基本失效(除了一些完全由散户和游资主导的公司)。

但判断持有者的卖出意愿,仍然非常重要。因为基本面是一个主观的判断,合理估值是一个大的区间,筹码结构好,最终可能会涨到区间上部,反之只能涨到区间下部,最终涨幅差距巨大。

所以,基本面与筹码结构的关系是:基本面决定向上向下的方向和大致区间,筹码结构决定行情最终的力度和流畅度。

只是,现在投资理念变了,筹码结构基本与成本无关,成为基本面研究在投资者心态上的投射,背后的决定因素是行情驱动逻辑的根本特征。

所以,筹码结构既是基本面的分析,也是投资者行为学的分析。

二、四类买入者

持股者的心态,与他们当初买入的原因直接相关。

持币者买入股票,需要掌握股票信息,信息被人理解和掌握有时间先后,我将其分为四类:

第一类,价值发现买入者

这一类投资者包括但不限于:

1、研究机构的行业分析师

2、机构投资者通过密切接触,提前预判公司基本面拐点

3、通过长期跟踪,全面调研,理解公司发展的长期逻辑,坚持长期主义

4、战略投资的产业资本

5、出于低估值策略,介入被认为是大幅低估的公司

这几类投资者往往能率先发现个股基本面的利好信息,往往坚持左侧买入,并以持续的买入行为,成为股价拐点的制造者。

第二类,价值接受买入者

这一类投资者包括但不限于:

1、认同卖方研究的推荐逻辑而买入的机构投资者;

2、看到股价上涨后,再去研究公司基本面的个人投资者;

3、习惯右侧买入的投资者

他们都是公司基本面信息的接受者,是股价上涨趋势的推升者。

通常情况下,“价值接受买入者”占比更大,他们的持续买入推动了股价的上涨,一家公司基本面如果能被越来越多的投资者接受,就能创造持续的上涨。

第三类,趋势交易者

特点是看图操作,基本是在股价形成上涨趋势后才买入。此类投资者的数量占比,取决于前期涨幅,是否创新高,是否有热门题材等等非基本面因素,他们往往是最后一段趋势行情的创造者。

第四类,噪音交易者

买入卖出都很随机,主要为市场提供流动性,对股价没有实质性影响。

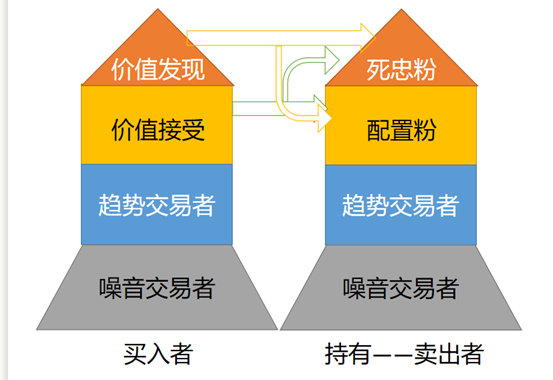

投资者买入后就转化为持股者,成为未来股价下跌的做空力量,决定了公司股票的筹码结构。

三、打死都不卖的死忠粉

所有的持股者都是潜在卖方,持有根据卖出意愿的不同,其风险偏好也可分为四类:

第一类,死忠粉

他们是最坚定的持股者,基于基本面深度研究坚定看好,也因为长期专注研究某一个行业或几家公司而不会轻易“移情别恋”,股价下跌的过程不但不会卖,反而会一路加仓。

第二类,配置粉

他们是谨慎持股者,会在几类行业和风格中选择“性价比、基本面”等综合占优的公司,所以他们的持股信心没有“死忠粉”那么坚定,不会不断加仓,而且对估值和基本面比较敏感,上涨到一定程度,会因为估值太高缺乏性价比而卖出,而下跌到一定程度,会因为对利空敏感(缺乏信仰)而卖出。

第三类和第四类“趋势粉”和“噪音交易者”,这一类与前面的第三、四类完全对应,稍后再说。

第一、二类持股者是判断行情筹码结构的两大核心依据:

筹码结构判断依据一、死忠粉的占比,决定了上涨行情的坚韧度和波动程度;

有一点很容易误解,上一部分的两类基本面买入者,和这一部分的两类基本面持有者,并不是一一对应的。

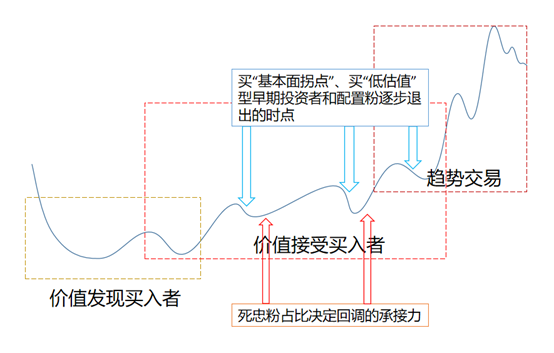

并非所有的“价值发现买入者”都能持有很长时间,其中买“基本面拐点”的投资者,和“低估值策略”的投资者,通常会在股价上涨的过程中慢慢退出。

同样,虽然大部分“价值接受买入者”都属于“配置粉”,通常是阶段性持有,但也有一些人,在接受的过程中成为“死忠粉”。

在股价前期温和上涨的过程中,部分早期买入者和前期的“配置粉”逐步卖出,筹码结构取决于“死忠粉”的占比,占比越高,股价下跌中的支撑力量就越大,跌不下去,自然行情也不容易结束,所以说行情的坚韧度和波动程度取决于“死忠粉”的占比。

判断一个行业或公司“死忠粉”的占比,没有可量化的指标,只有一些经验判断:

1、看“价值发现买入者”中有多少比例的“死忠粉”,即早期不是因为便宜,而是基本面的长期看好而买入。

最典型的是光伏风电一类的新能源,很多“死忠粉”并不是因为当年的景气度高,而是因为“双碳政策”作为国家有明确时间节点和目标的战略,为“长期主义”进行了强有力的国家信用背书。

反例是,很多低估值行业,如果“价值发现买入者”是因为估值低才买入,那涨了一段不便宜后就会卖出,这就是“死忠粉”的占比过低导致的行情夭折。

2、看“价值接受买入者”中有多少比例在持有中转化为“死忠粉”,即不是因为能涨而持有,而是转变为基本面的长期看好者。

最典型的是“白酒信仰”,大量投资者都是在买入后“酒后上瘾”成为“死忠粉”,而且经过多年多轮行情的积累后,“死忠粉”比例越来越高,成为“不死鸟行业”。

反例是银行,这个行业有比例非常稳定的“死忠粉”,但银行因为很难出现新逻辑和行业景气周期,导致后来的“价值接受买入者”很难持续转化为“银行粉”,因此银行股要么几年没行情,要么就是一波趋势性急拉行情。

银行股的特点也反映了筹码结构的另一个问题,行情的坚韧度由“死忠粉”的占比决定,但行情的持续性却是由“配置粉”的绝对数量决定。

即筹码结构的判断依据二。

四、配置粉的推波助澜

筹码结构判断依据二、配置粉的数量与持续性,决定了上涨行情的持续时间;

大部分“配置粉”无法转化为“死忠粉”,持有一段时间后就会离开,但“死忠粉”的数量是有限的,“配置粉”才是市场上数量最多的群体,就算卖出,只要持续不断有新资金配置,就可以导致行情一波一波,连绵不绝,这就是“配置效应”导致的行情持续时间。

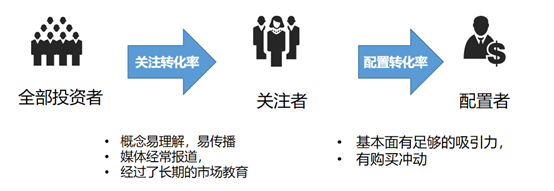

“配置效应”是指有多少投资者在不深度研究的前提下,愿意配置该行业,抱团是“配置效应”的极端化。

“配置”不是结婚,是同居,不是“从一而终”,而是“左拥右抱”,不是基于信仰。“配置”的对象之间,存在激烈的资金争夺战,能够争夺更多资金的板块和个股,往往具备以下特征:

特征一、基本面有足够的吸引力,有购买冲动

基本面有“吸引力”与“好”不是一回事。

1、业绩的爆发力比持续性更有吸引力,投资者才有追高的冲动,比如涨价题材

2、对于行业而言,政策面的支持需要足够清晰,对于公司而言,指题材或业务的纯粹性和代表性,比如新能源、半导体的相关行业和代表公司

3、过往形象好,很少坑投资者,比如白酒

4、有想象力,不容易证伪,如元宇宙

特征二、易传播、容易理解,媒体经常报道

“配置粉”通常不是研究者,需要从深度研究者处接受信息,加之不会花太多时间学习,逻辑越简单,越清晰,“配置效应”越强烈,有人总结为“不能用一句有力的话总结的方向,不是好方向”。

典型的案例仍然是白酒,包括很多日用消费品,体验直接,可见可跟踪,商业模式也容易理解;

反之,如果公司业务或行业分析过于复杂,会导致关注者“从入门到放弃”,业务过于理性,会导致投资者缺乏激情,不敢追高。

典型的反例是去年的“工业母机”,虽然政策支持力度很大,但这个概念天然难以理解,且过于理性,不利于传播,只适合沉淀“死忠粉”。

反例的反例是半导体,虽然也是很复杂很理性的产业,但经媒体反复报道(免费市场教育),并打上“实业报国”,导致接受度空前地高。

一个经验是,基于需求爆发的逻辑因为容易理解,有利于“配置粉”数量,而基于“供给改善”的逻辑理解起来相对复杂,但影响时间较长,更有利于沉淀“死忠粉”。

特征三、经过了长期的市场教育

早在十年前,市场就开始炒光伏和锂电,虽然当时只是标准的题材股,但普及了锂、钴、硅、镍,普及了四大锂电材料,普及了“硅片电池片组件”供应链,普及了各种各样的设备与辅材,完成了长期的市场教育,还植入了一个“光伏出首富”的印象,才有了后来的新能源行情。

即使是像光伏、锂电、半导体这样复杂难以理解又很理性的行业,在市场长期的、反复地传播后,人群基数变大,仍然会带来强大的“配置效应”。

所以,现在看似题材炒作的“元宇宙”“智能驾驶”“转基因”“工业母机”“氢能源”“第三代半导体”等等,其实是在为未来的行情进行“投资者教育”。

四、一定时间内,配置粉的数量是有限的

再好的行业,也有大量的投资者不感兴趣,即,“路转粉”的转化率是“有顶”的,而一定时间内,投资者数量又是有限的,所以——

行情涨到了一定阶段就会涨不动,其原因并不在基本面,而是“配置粉”的数量“见顶”了,导致后续缺少新增主动性买盘。

今年的大赛道股下跌,基本面其实并没有问题,大家可以想一想,经过前年一年的上涨,经过去年二、三季度的抱团行情后,还没有买过这些赛道的人,一定都是对它们完全不感冒甚至很反感的人。

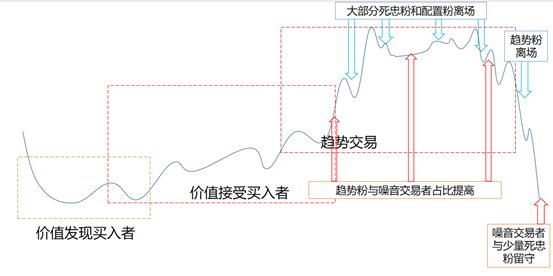

所以,长期上涨行为本身必然导致筹码结构趋向“恶化”,而其过程是通过“趋势粉”的介入来实现的。

五、“趋势粉”的低级红

如果一个板块既有高比例的“死忠粉”,又开始过度演绎“配置效应”,那大概率会创新高,从而吸引——

第三类持股者:趋势粉

“趋势粉”与前面说的“趋势交易买入者”是一一对应的,通常在股价出现明显上涨趋势后介入,特别是接近新高的前后会大量介入,他们的操作也很简单:

向上时一路持有,向下跌破趋势后清仓。

“趋势粉”会导致股价加速上涨,如果随之而来的是剧烈震荡,那往往代表“筹码结构”开始松动,原因在于两点:

1、“配置粉”的“出多进少”直到“大量离场”,因为板块的配置性价比降低;

2、“死忠粉”开始“粉转路”甚至“粉转黑”,主要是长期配置的体量过大的资金,需要提前撤离,如果基本面出现隐约的拐点,其中的战略投资者也会撤离;

筹码结构恶化本质上就是“死忠粉”占比渐渐下降,“配置粉”出多进少直到大量离场的过程,但是有买就有卖,它们占比下降,结果就是“趋势粉”和“噪音交易者”占比的上升。

前面说过,“死忠粉”和“配置粉”只能凭经验判断,但“趋势粉”是有量化指标的,“趋势粉”的买卖比较活跃,所以如果突破或接近新高后,股价波动加大,同时换手率放大,就代表“趋势粉”的占比加大。

筹码结构恶化有时是急性的,比如去年春节前后“茅指数”的暴涨与暴跌;有时是缓慢发生的,比如去年三季度到今年年初的“宁指数”的缓慢筑顶与下跌——但必然都要经历换手率过大的阶段。

“趋势粉”在上涨时的交易对手以离场的“配置粉”(涨得过快阶段)和“死忠粉”(基本面反转阶段)为主,下跌时的交易对手以抄底的“噪音交易者”为主,所以,“趋势粉”类似一个“高级黑、低级红”的角色,是持股者从基本面投资者向“噪音投资者”转化过程的过渡阶段。

一旦最后一批“配置粉”离场,上涨趋势被彻底破坏,“趋势粉”也开始离场,就是筹码结构彻底恶化。持股者出现高比例的喜欢抢反弹的“噪音交易者”。

当股价继续大幅下跌,抢反弹者也割肉离场,“噪音交易者”中只剩下装死的“高位套牢者”和少量从一而终的“死忠粉”,行情彻底结束。

六、筹码结构与基本面

总结一下筹码结构的核心观点:

1. 行情由“价值发现者”发动,“价值接受者”推动

2. 死忠粉的占比,决定了上涨行情的坚韧度和波动程度

3. 配置粉的数量与持续性,决定了上涨行情的持续时间

4. 配置效应强的品种的三大特点:基本面有足够的吸引力,有购买冲动;易传播、容易理解,媒体经常报道;经过了长期的市场教育

5. 行情的高潮是死忠粉、配置粉离场,趋势交易和噪音交易为主

6. 行情的结束是趋势交易者离场,噪音交易者抢反弹被深套

7. 基本面决定向上向下的方向,筹码结构决定趋势的力度和流畅度

最后一点非常重要,市场是最聪明的,往往能提前预判基本面,筹码结构变好,往往是基本面改善的前瞻;筹码结构变差,往往预示着未来基本面无法继续变好,甚至拐头向下。

当然,基本面的变化是复杂的,特别是政策影响比较大的行业,基本面往往会一波三折,比如说——

像当前的赛道股,基本面仍然向好,但筹码结构开始变坏时,行情会怎么发展呢?

基本面向好的公司,“死忠粉”持有决心强,且有加仓的可能,让股价跌不动,但“筹码结构已经变坏”意味着“配置粉”数量不足,缺乏新增主动性买盘,无法走出持续行情,结果是估值区间下移,最终收益取决于业绩增长能否抵消估值下降。

当然,筹码结构是动态的,如果基本面向好延续一两年,这段时间会有很多新股民、新基民进来,仍然会形成新的主动性买盘,到了临界点,又是一波行情卷土重来。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋