最近,盒马计划融资了,而过去两三年几类新零售模式从一线打到五线,虽把传统零售巨头打得元气大伤,自己也奄奄一息。这结局在疫情前就有所预料,只是疫情一度制造了繁荣假象,最终乐了老百姓,亏了投资人。

今天,身处中国零售业最强烈的变革期,更应思考的是20年后零售是什么样的?关于这点,我们始终认为,盒马是最能代表未来的。

本文来自微信公众号:瑞泽洞察(ID:gh_f10a7c242141),作者:蒋文伟,头图来自:视觉中国

正文开始前,先说下研究依据,这篇分析主要基于20多位相关专家访谈及超过30个盒马大店、mini店的调研及公开资料。此外,这两年也或多或少受教于多位前同事好友,包括社区团购Top3企业的核心骨干(汇报CEO),前置仓Top2企业的高管,全球最大零售企业前中国高管,还有我的良师益友,前JD大学校长。

也要感谢我合伙人,前贝恩咨询董事经理(Principal), 全球最懂消费零售的咨询机构里的扛把子,提供了基于上亿咨询项目历练的专业视角。丰富的一手研究,加上顶尖专家团,希望得出最具洞见又足够专业的研究价值。

一、未来大卖场应该提供什么样的核心顾客价值?

进入正题前,先看下这两年同城零售的战后残局。当年的社区团购四小龙只剩独龙了,全力死守湖南大本营,时刻等待巨头围攻,还有九条龙亏完了投资人数十亿美金后灰飞烟灭。已上岸的2家前置仓企业,现金流支撑不了1年,谁来救?

这一仗下来,不仅钱没了,搞得小摊贩也活不下去,那些本来还能稳定盈利的传统卖场,大幅关店也止不住血亏。永辉刚发了业绩预告,2021年亏39亿,还同比上年少亏45亿。

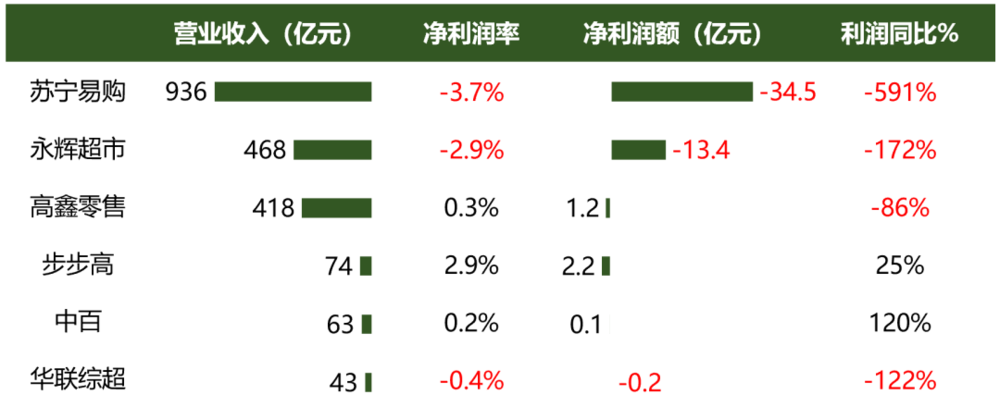

论赌性,那些地方卖场是赶不上永辉的,因而勉强保住0.5%~1%净利,成为行业佼佼者(图1)。就连沃尔玛在2021年也关了35店,全国才400+店。所以说句公道话,盒马300+门店,才关了几家算不错了!

回到正题。这两年常被问的问题是,大卖场业态是否会被淘汰?下结论前,我们先回顾下,30多年前的卖场,有货就是王道,20多年前,沃尔玛、家乐福纷纷进中国,新奇特商品以及更低价的标品才是王道。

今天呢?哪个标品能做到比拼多多尾货便宜?什么样的折扣可以比好特卖更实惠?有人会说Costco,它真的是因为极致低价才成功吗?

价格从来都不应该是卖场的唯一优势,过去不是,未来更不应该是。如果要好商品没商品,要价格没价格,最后传统卖场就沦为今天的样子,成为退休老人、主妇大妈的菜市场,毕竟离家近、菜不贵、环境干净。

这是极大的陷阱,生鲜本是卖场引流品,高损耗,旨在带动日百、烟酒等高客单、高毛利商品,而后者今天有太多可选渠道,既保正品,又便宜,最终就导致非生鲜快消商品不断走低的周转率。面对这种引流后被撸羊毛的现状,传统卖场无计可施,坐等亏损,并陷入死循环。

那些还能勉强过活的零售巨头,要么依托早年选址上的先发优势(线下永远是位置战,位置选好了,60-70分的商品和运营也能盈利),要么诸如拖延供应商账期。

因此,往后10年看,大卖场存在的价值到底是什么?我们再回到20年前,记得2000年初沃尔玛刚来上海,每两个周末的晚上,我们家都会坐车40分钟去塘桥沃尔玛,那时的沃尔玛(图2)人山人海,近30条收银线,每条至少排15分钟,满眼都是一家老小出动,这不就是20年前的线下淘宝吗?如今周末晚上,无论一线三线,去传统卖场看看,还有可能吗?

曾经我们有个判断,按零售四要素多快好省,任一要素做到极致都能成就一类零售模式,可今天来看还不成立。拼多多3年合计亏损超250亿,京东到家至今也没盈利(上市后亏损一度持续亏大),那些上万SKU的卖场连年亏损,作为好的代表,盒马也仍在盈亏线。

20年前,一个大卖场几乎承载所有日常消费,今天被各种割裂后,除了阿里是最大赢家外,真没哪个模式敢说自己真正跑通了。不补贴,试试看?配送延时2倍,试试看?那么,大卖场的终局是什么?如果只有价格优势,那叫折扣店。

如何让人流重新回到卖场呢?淘宝是最好案例,淘宝slogan从不是什么最低价,是什么?“太好逛了吧!” 大卖场的未来也该如此,大卖场应该成为线下的淘宝,而最大的挑战是从“运营商品”到“运营用户”的鸿沟,“货找人”的要求会彻底颠覆传统卖场的运营逻辑。

今天传统卖场,问问年轻人,你没事会去逛么?那你是抑郁了。若不是工作原因,我1年都不会去1次传统卖场,问了一圈身边有家庭的同龄人,多半如此,但我们都是盒马的会员,是山姆的会员,就连我父母退休工资合计就8K(都抵不上二线的退休公务员),每年在山姆花费近万元。

老本终有一天要吃完的(那些吃了几十年的地理坑位),传统零售的大佬们,如此强烈的消费变革下,如果你不变,你就是下一个中百,而盒马一定会替换掉你。所以我们观点是,大卖场一定会存在,而且20年后会逐步恢复到20年前的样子,卖场不仅能承载老百姓的日常采购需求,也可以重新成为老百姓time kill的新场所,甚至成为家庭感情促进的方式,盒马所有的努力正和这个方向越走越近。

二、零售未来20年,我们向盒马学什么?

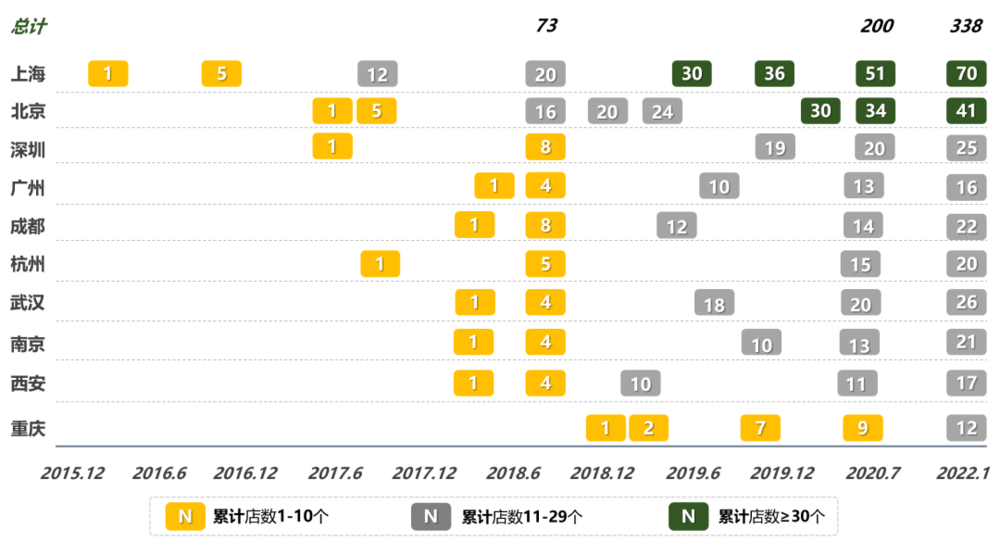

这par可以讲一天,盒马从2015年内部立项到今天(图3),从来不是做旧改,也不是模仿抄袭,盒马两年所做的创新,抵得上不少地方零售巨头开业至今的创新积累。在展开之前,先用几个数据看下整个生鲜零售和盒马业态的人群画像(图4-图6)。

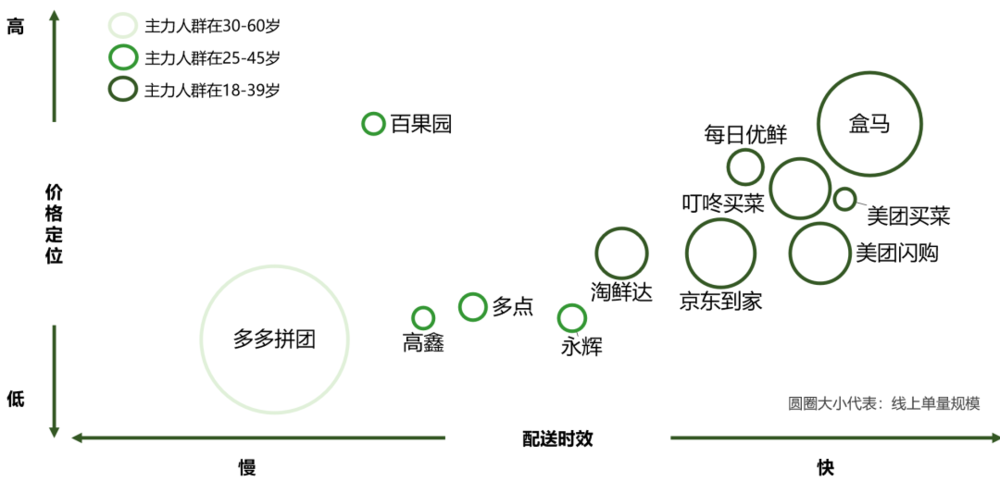

图4把所有生鲜电商模式按核心年龄段、配送时效、价格定位、线上单量规模等指标放一起比较,盒马在切青年人群(18-39岁)上一骑绝尘,而社区团购主打的低价平质生鲜切中了高频买菜人群(30-60岁)。

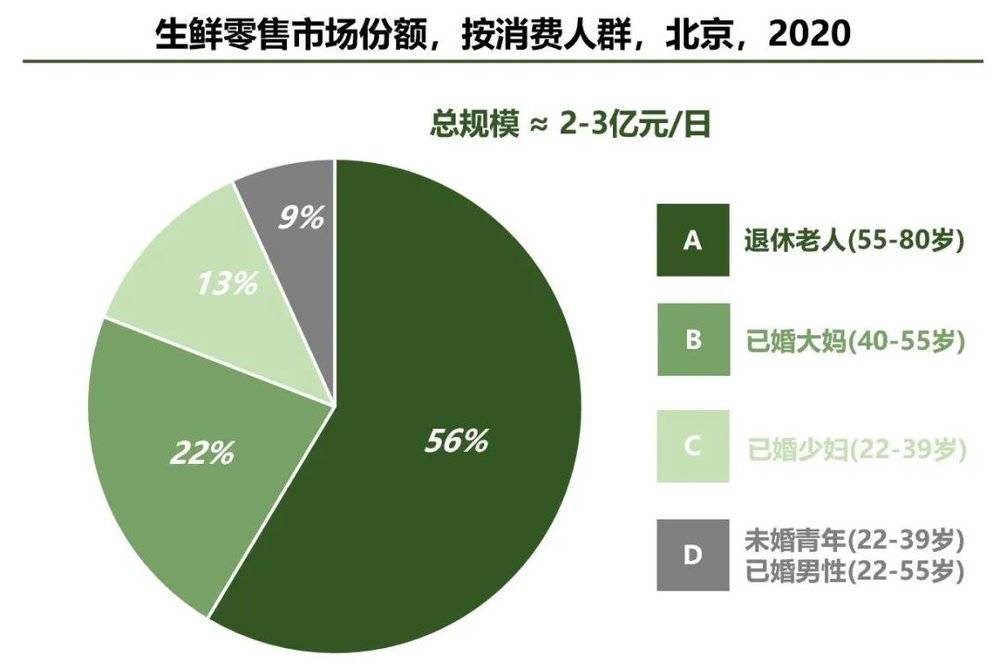

高频买菜人群是个不可忽视的群体,图5是北京地区的情况,中老年人占近8成,且越往低线城市,中老年占比会更高,他们既是家庭日常买菜和日用品的核心决策者,也是传统大卖场的高复购人群,但弊端在于,此群体对日百、烟酒、母婴、休食、消费电子等的需求不断被拼多多瓜分,最终离卖场的最佳品类贡献结构越走越远。

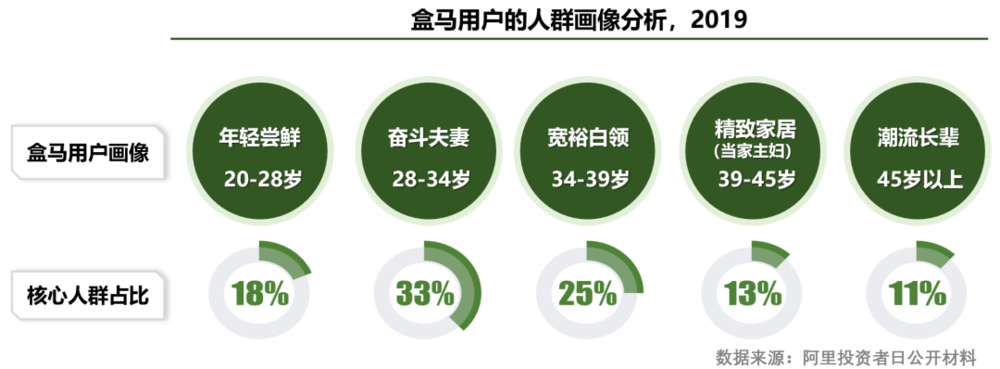

反过来看图6,盒马核心用户群在青年人群,也切了一部分中老年人群。试想10年后,今天盒马的青年用户依然在盒马,还有手淘(约8亿MAU)更年轻的用户结构不断为盒马灌入增量,而传统卖场仍在消耗这批中老年人群的残余消费力。

论价位,盒马偏高却可接受,那么通过十几年沉淀的高品质、配送效率和可承受价格,这在塑造消费习惯上来讲是几乎不可逆的。为了强化这种“不可逆”的消费者心智,盒马在过去6年里做了诸多创新,我们逐一分析。

首先,盒马从第一天开业就在用一个消费品牌的打法运营一个零售业态。品牌的基本要素是什么?足够的用户信任和差异化竞争。同时用过盒马、叮咚、优鲜的消费者几乎对盒马的品质是一致认可,我们爬了大量第三方平台,虽没有严谨统计,但这种普遍性是可确认的。

其次是差异化竞争的打法。6年前,以帝王蟹为爆品冷启动,直接拉升一个大卖场的档次,到今天为止,盒马2.0~2.5KG帝王蟹仍是全国最低价。甚至几次去三亚,也没吃到过那么低价格。这里有个窍门,盒马帝王蟹最好等1299~1399元促销时,早上9点前去门店捞,几乎都能捞到2.4KG以上,而其他前置仓平台1599~1699的价格,实际配送的是勉强2KG的蟹。这就是消费品牌的打法,用一个超绝的爆品让消费者永远记住你。

这类SKU,盒马不止一个。还有首创的网红品牌首发阵地,比如Beyond Meat中国首发就落在盒马,以及和喜茶等网红茶饮的联名款更是层出不穷。还有盒马的五常大米、日日鲜牛奶、Max凤爪、纽澜地等PB爆款,保守估计到目前占GMV约15%,而中国做最好的永辉PB(彩食鲜等品牌)也不过占GMV 3%~4%。当然放眼全球,欧洲零售巨头的PB营收占比普遍在30%以上,这就是差距。

再者,盒马这些年开店不是乱来的,前1/3时间几乎都在打磨方法论和跑UE模型。根据我们统计(图7),盒马在前两年(2016~2017年)总共才开20多家,后四年(2018~2021年)一路狂开300多家,预计今年还能再开50~100家店。

这期间,盒马有很长一段时间暂缓开店,并从去年下半年重启扩张,老菜曾坦言:“之前的大店运营过于注重本地化,放权到城市公司运营,而目前调整为“一个盒马”策略。” 老实说,当时这策略确实一度被圈内轻视、笑话了,但老菜不会不明白“强龙难压地头蛇”,恰恰因为他对传统零售的深刻理解,在2016~2018年阶段,不敢贸然用全新的商品和运营策略,只是遭到各方地头蛇的毒打后,以及这几年一系列新模式陆续奏效、方法论的成熟,让他反思并有足够决心来调整战略。

顺带提一提亏损,疯狂开店需要花钱,特别是2018~2020年在供应链、软硬件技术、生鲜产地的投资,是盒马最烧钱的阶段,而从投资日的公开数据以及UE测算(后面分析),前台亏损已明显收窄,全渠道单量结构也在调整至合理比例,这种烧钱是值得的。

作为阿里未来20年的核心棋子,盒马的运营其实是渐入佳境的,若不是其他几种模式杀出来,盒马现在极有可能已全面盈利。还有一点,得替盒马说句公道话,盒马从2016年才切入卖场生意,前文提到,线下零售就是位置!位置!位置!最佳点位早就被老牌零售占满了,此外,许多区域零售商还有地方明里暗里的扶持。

盒马用6年时间做到这地步,略夸张的打个比方,2000年开始工作并买房的人,现在房子值1,000万,和2015年才开始工作,5年时间0到1买了1,000万房子的人,能比吗?线下拿着一手烂资源,和吃尽红利的人正面竞争,这种难度,传统零售人都心知肚明。但这就是战场,你想拿下就得认。

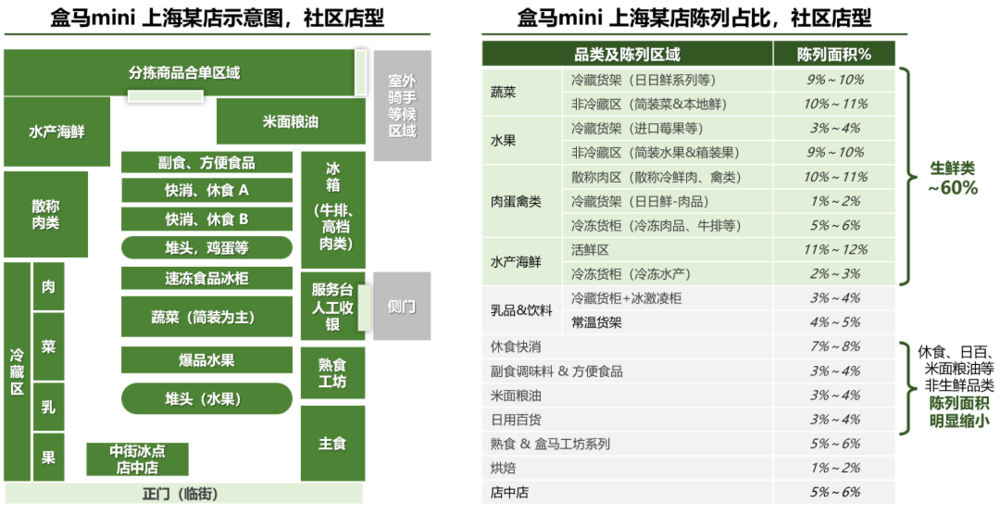

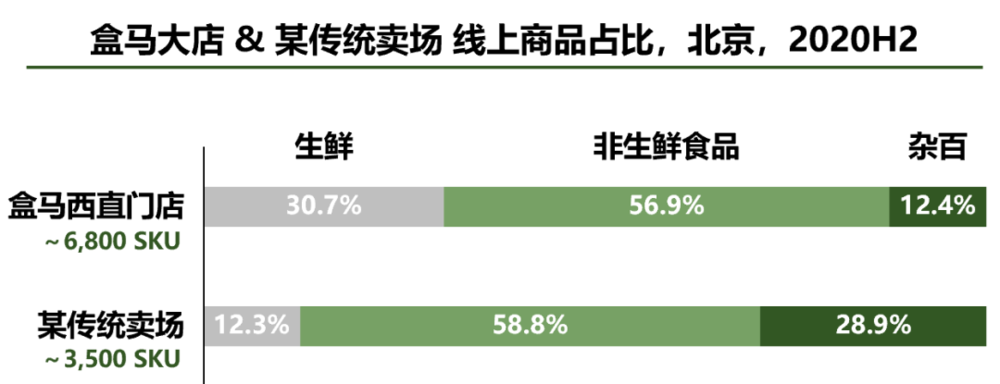

再谈下盒马的商品和陈列策略,这点上,老菜上来就没给自己留后路。图8-9是mini店的陈列和大店的典型SKU结构,通过实地测量和第三方线上数据。如此高比例的生鲜SKU和陈列面积,放眼全国的卖场也是极少见的。

生鲜是把双刃剑,极高的损耗背后自带极高的复购和消费频次,如果运营成功,对品牌势能、门店人流、人群裂变、产地建设、拉新成本、用户黏性等均有裨益。如果经营不善,尤其是盒马对生鲜品质的高要求,会导致商品货损比普通卖场高出4%~6%,加上盒马的高毛利SKU占比也是偏低的,是对盈利的重大挑战。

此外,有一说一,作为山姆的重度用户,个人感觉盒马X会员店的商品性价比很一般,如果说山姆10个商品里2个踩雷,盒马X店商品得有6~7个踩雷,好多SKU甚至不如好特卖(虽然从模式上不能类比),总得来说选品是仓促的,靠2~3年打鸡血堆了几千个SKU,和山姆几十年的全球供应链沉淀、选品方法论相比仍有差距。

图10是盒马mini的生鲜品牌化率,是指生鲜SKU中PB和品牌商品的占比,包括包装菜和预制菜,这些商品运营策略也会提升损耗率,但在打造“好商品”的用户心智上却起到了关键作用。我们认为,对于当地生鲜老品牌,不妨适当降低比例,通过更强的买手策略,吸纳一些区域性优质品牌的短保SKU,甚至上PB不断测试,而非采取同质化商品策略。

零售创新多在细节,几乎没有秘密,卖场人人可去,但多少友商愿意花大精力去反思和学习呢?最可怕的竞争是,全部老底给你看(打明牌),一开始不屑学,接着不愿学,然后喊着学不来,最终真的变成学不了。

接着谈盒马的线上运营,我们曾把Top 30国内商超的APP/小程序体验了一波,有APP的不超过10家,除多点APP、山姆APP的运营水准达到移动互联网头部水平外,其余传统零售巨头的自营APP和盒马APP的差距差不多在10年,是的,就是11年左右APP的那种水平。勉强能用的永辉APP,差不多是天花板了,详细体验可下载试试。这块就不贴产品测试结果了,点到为止。

凭借阿里电商底子,盒马在生鲜电商的会员体系、活动运营、私域运营等方面目前是没有对手的。从线上运营数据来看,截至目前,盒马APP MAU在2300万左右,对比约6K+万注册用户规模,这黏性丝毫不亚于小红书、B站。DAU/MAU也约为30%,周末、夏季和大促时更高,无论黏性还是线上运营,甚至可以吊打绝大多数APP。

有人可能会说,为什么要自建APP,走美团、京东到家不是挺好?首先,如果不想好好服务年轻人,那没问题。其次,京东到家(达达)2017~2021年合计亏损近百亿,能再贴你几年?再者,看看今天餐饮业的下场,被人掐着脖子做生意的滋味可不好受。但今天自建一个80分体验的生鲜电商APP,没个300人的研发团队花上1年时间,基本一到促销就要掉链子,这本身就是个巨大壁垒。

盒马还有一大关键壁垒,盒马操作系统(最早叫RexOS)。我们老说零售数字化,放眼全球,零售数字化系统的真正领导者,一个是盒马OS,一个是便利蜂OS,可能没有之一,CC也是我们佩服的创业家。

不少人问我国内几十家做零售SaaS或零售数字中台的标的,真正的专家在盒马、多点和便利蜂。便利蜂是中国最优秀的便利店,未来一定会干翻711和全家,但需要时间,后两者在上海大本营的根太深。

回到正题,盒马的系统有多强?盒马大店会按日单量的高低分成A-D四类,其中A类店日单量至少8K单起,极值情况下,比如杨高南路店在夏季大促时,日单量1.5万以上,并且其中80%是线上单量,即一个大店一天有~1万个线上订单要配送。

因订单存在波峰波谷,高峰小时单量约2500单,每分钟有40个线上订单下发到门店,需要在10-15分钟内完成前后场拣货(多半在后场),理论上需要在30分钟内送货到家,但在这种爆单情况下,基本平均1.5小时完成配送,不出错。

背后对商品库存的实时计算、补货系统的升级迭代、全城所有小区的动线设计、门店间和第三方运力的调度等,均需要大量建模和复杂算法,丝毫不亚于滴滴的算法能力。此外,也需要一套基于分钟的SOP来支撑(图11)。不知RexOS是否还隶属淘鲜达,但这套基于阿里技术中台的能力,如果拉出来产品化,商业价值不低于20~30亿美金。所以据传盒马按100亿美金融资,到底贵不贵?

当然,过高的线上单量占比不是好事,客单价如果不到90+元,几乎无法覆盖履约成本,这一单基本不赚钱,而且骑手成本上涨不可逆。最适合做线上的反而是麦德龙、山姆、X会员店,线下客单价没有低于300元的,线上也至少150元起,完全包住履约成本,放开走线上也不会影响UE的利润水平。

这也是今天前置仓、到家服务要面临的挑战,买包酱油也得按30分钟配送,哪怕用户出一点配送费,平台能问商超抽25%么?如果酱油只要4块钱,让你抽25%又有什么意义?所以盒马最新策略是线上、线下协同发展,其中确保线下单量占40%以上,是一条关键线。

最后讲讲投资人关心的话题,一个是盈利,一个是下沉。盒马何时能盈利?我们查阅了所有券商研报的UE分析,有点扯,有些模型都错了!盒马330个门店,经营情况天差地别,大店和mini店的SKU结构差异大,不同城市的租金差异大,哪怕在盒马内部,恐怕真正搞明白的不超过20人。

但不是说不能分析,而是怎么分析,整个UE表最关键的是四个数据指标,首先是日单量及构成,其次是扣损前商品毛利,再者是生鲜损耗,最后是营销费用。

干线运输和大仓成本、骑手单均成本、各地租金、店内不明货损/盗损、折旧和水电等,行业平均差距不大。我们做了30多个UE假设,鉴于敏感性,稍微提几点:

当扣损前商品毛利按35%计算时,日单量<4K单,不管线上占比多少,基本很难盈利;

日单量>8K单,且线上单量>80%时,微亏或勉强打平,必须降低线上单量占比;

其中生鲜损耗按11%~13%计算,因盒马生鲜占比高,且为保品质,损耗肯定高于传统卖场,营销费正常按5%~6%计算,大促按8%~10%计算。

总得来说,我们坚信盒马很快能实现前台的整体盈利。正常来说,商品扣损前毛利低于28%,除非location极佳,不然很不容易盈利。那些不收进场费的策略,通常会变相让毛利在30%以上,而盒马PB商品占比在15%~20%,GMV贡献很快/已经超过20%,优质PB商品的毛利至少50%起,多则60%~70%。

盒马短期内要克服的是生鲜损耗,但最近开了奥莱店,或可弥补部分损失。其实退一步说,阿里始终是盒马的靠山,只要方向对,盒马不会担心钱的问题(当然,老菜内部受到的压力也可想而知,契机到了就独立呗)。

关于下沉问题,短期3~5年内大店要在沿海三线城区实现渗透就很有挑战。先看人口情况,沿海三线主城区平均常住人口约300万,中部约200万,沿海四线主城区平均常住人口约80万,中西部约50万。按2.5折算到家庭数,并考虑户口在人不在情况,再8折。

大店的活跃消费人群至少是轻中产(无权威定义,我们认为是非一线城市家庭年税后15万以上),这在三线占多少未测算,姑且按8%,即300/2.5*8%*80%≈8万家庭。按盒马用户黏性反推,开1个大店至少需要2万活跃家庭用户,相当于在满足购买力的家庭里要达到25%渗透率。

还有一个关键挑战因素未考虑,即一个卖场的基本盘一般是高频卖菜人群决定的,而在三线城市负担此重任多半也是家中退休老人,这就难了,如果不买菜,每周消费1次并不容易。换一种算法,假设单店日单量8K,即月单量24万单。

按每个家庭每月消费1次(这还是消费得起,从购买力来讲,三线城区家庭月税后收入在6~8K,年税后约10万),一个沿海三线主城区家庭数约100万,那也得在主城区达到25%的渗透率,哪怕算上其他正面因素,也不容易。更别说X会员店,随便拿点东西就七八百元。其实在我们看来,二线城市还远未打透,二线主城区平均人口在500万以上,且家庭税后月收入也有明显提升。

再回到最开头,为什么想说说同城零售,谈谈盒马。我们相信再有20年,中国一定会出现一家“沃尔玛”,沃尔玛是一家怎样的公司呢?过去20年几乎没跌出过全球Top3规模企业,2021财年利润135亿美金、3,800亿美金市值。

对比中国商超行业,最大一家营收近千亿规模,百强合计万亿规模,但论供应链能力、利润水平,都远不及沃尔玛。20年后,中国“沃尔玛”不会低于千亿美金市值。

注:此文没收阿里、盒马一分钱,也不认识老菜,我们只是从专业买方视角看好中国零售的未来,并为盒马、多点、便利蜂这样的企业鼓掌!

本文来自微信公众号:瑞泽洞察(ID:gh_f10a7c242141),作者:蒋文伟