本文来自微信公众号:瑞泽洞察(ID:gh_f10a7c242141),作者:蒋文伟,原文标题:《聊了800多位SaaS专家和50多位创始人后,总结出的SaaS投资思考》,头图来自:视觉中国

我曾负责过SaaS的战略和投资,还是最早一批千万粉丝的企微私域操盘手。自从2021年Q4国内SaaS投资热度下来后,一直想写点总结,但研究项目连接不断。几经思考,加上一些投资人朋友建议,还是觉得分享这些思考对广大投资人、创始人均有裨益。

为什么这些投资思考值得借鉴?

1. 最牛逼的认知,不仅要深度,也要广度。关于SaaS的投资分析不少,但一年完成近千个SaaS专家访谈(约200位CIO&CMO),国内除了头部20家PE/VC能做到,应该没几家机构有如此规模样本的研究能力。放到单个投资人,一年完成200个完整专家访谈算高效了。

2. 大多数SaaS投资人都没干过SaaS, 我们干过。实践出真知,干过一遍和看过一百遍,还是不一样。作为目前估值最高的零售SaaS,可能也是估值最高的SaaS,我曾在多点Dmall负责战略并参与部分融资,汇报给创始人张文中博士。日日参与一线实战,细致到抠UE里每个数据的十几种可能性,每周跑线下和一线交流,DD都不会那么细。

3. 投研机构有丰富的高管实战经验。作为2家独角兽的高管,我曾在云米负责整个用户运营平台,带领60人的电商团队,0-1开发各种营销SaaS模块,做过投放,在2019年是企业微信最早一批操盘手,当年企微私域粉丝超60万(基于千万老客数),0-1实现数亿年GMV,和天虹几家算头部案例。今天这些企微私域产品、SCRM产品,不少都有虎赞、Wetool的烙印。

一、一些总体思考

2022年会是SaaS投资的一场拉锯战。从2021年初开始,SaaS估值集体抬升,部分标的在FA支持下漫天要价,一些千万合同额和几百万年营收的A轮及B轮项目,投后估值超20亿人民币的不乏少数,更有甚者超过30亿人民币。

反观二级市场,微盟和有赞的PS在2.5-5倍之间,有赞呈现负增长,明源云PS也下滑(稳定)到12倍。再对比下收入增长,微盟同比仍有45%增长情况下,PS在5倍左右,而月初刚交表的另一家SaaS老大哥北森云,年增长率已迈入20%左右,其中还夹杂着约1/3或许不太被认可的HR SaaS收入,却顶着20倍起的PS待发。港股发行从去年6月就逐步进入寒冬,至今仍未回暖,如果北森发行3个月后表现不佳,后续一大批SaaS中短期怎么退出?那我们谈论IRR还有什么意义?

当下情况是,投资人坐等业绩消化,创始人在努力冲业绩的同时,又难以大规模裁员,结果就是在FA的不断周旋下,双方展开漫长拉锯。但千万不要指望FA会给力,FA只顾着好做的生意,一旦FA不卖力了,苦的还是创始人,焦虑的还是投资人。这就是现状,最近有文章谈SaaS创新,出发点是好的,但干企业最终要向现实妥协。

市场天花板撑不起1家上市公司的赛道,还蛮多。到2025年市场规模在10亿内的赛道,我们评估过,不下20多个细分赛道。怎么办?除非做到一家独大,这种可能性首先在软件市场的早期阶段不常见,其次,中国市场竞争异常残酷,你便宜,我可以免费;你免费,我可以倒贴,而稳坐老大的情况通常是市场几近饱和阶段,饱和时间普遍要到2028年左右,几个LP等得起?这些细分赛道,每个都由我们前麦肯锡、贝恩等资深专家做过详细的、不同预期的市场建模,比市面上那些软文性质的免费报告低得多。鉴于敏感性,不在此披露。

谨慎对标海外,且美股IPO大势已去。有个RPA标的估值极高,FA总拿着Uipath讲故事。公司是好公司,但是,中美RPA完全没可比性,两国人均GDP差5倍,一线码农薪酬差3-5倍,且未来国内大厂会更注重人效产出;其次,访谈近200个CIO和CMO,用过RPA的不超过5%;再者,RPA本身不存在技术含量,电商RPA切了中小商家的标准应用场景,很快客单价会迅速下降,还有实在智能、来也、金智维等不下10家新老牌对手虎视眈眈,以及类似实在智能创始人也是阿里P9算法专家,干架不亚于美团系。这类轻量标准产品是受资本欢迎,但门槛也低,有个网址叫AMZ123,上面一堆出海电商免费小工具,收费版也不过几百上千元/年。未来几年,大厂P8P9的人会大批量出来干,SaaS不缺和你死磕的新对手,这就是中国至今未曾改变的竞争生态,要么干,要么退出。

最后,访谈了30多个电商卖家,结论是产品不太好用,上手并不容易,这意味着什么?产品的BUG和对手的机会。以上这些中美市场差异化,不单单是中国企业整体数字化的滞后,更是长期市场特点、巨头生态等决定的,不是每个美国XX都有中国版,正如中国没有Square,那些对标海外明星SaaS,动辄50倍PS起的标的,需要慎之又慎。

再提一个例子,最近很火的已经成立11年的Miro,以及Mural. FigJam, 用户数都在数千万级,Miro 21年营收3亿美金,付费用户数十万,且仍在较高速增长。作为咨询圈人士,用了产品确实很棒,就好像10年前第一次用think cell的感觉,这让人想到了国内类似产品如成立近10年的印象笔记、成立7年的石墨文档、成立6年多的幕布APP,前两者的用户数和付费用户数和Miro处于同一量级,但为什么营收和估值却远低于Miro, Mural? 客单价收不上去,国内竞争激烈不必多说,更在于付费转化的核心基数是MAU,而石墨对外披露不少数据,却从不披露DAU、MAU数据(还得设备去重)。真正有多少人每天、每月在用?一个月用不到一次,凭什么(持续)付费?卖得便宜是市场环境造成,短期也难以产生足够差异化溢价,那就只能足够的活跃数做大市场。拿WPS举例,WPS PC端MAU超2亿,移动端MAU超3亿,即便转化率低,年度累计付费用户数也已近三千万。

纳斯达克天然能容纳这类标的,但如今中概股IPO预计3年内都不会恢复,长期看也大势已去。再退一步说,规模做不上去,无论未来在A股还是港股美股,二级市场还是用脚投票。

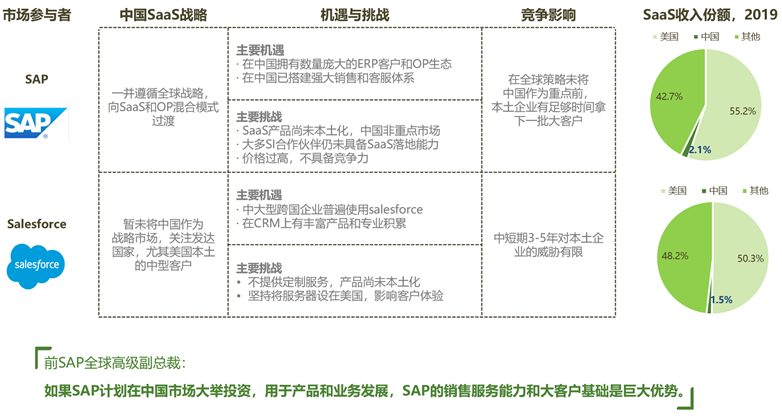

更大的挑战在5年后,巨头只是没甩开膀子干。总有创始人和我说,巨头僵化,会被颠覆。有信心很好,但8-10年内始终对行业巨头存在敬畏心,可能比把使命愿景挂在嘴上,对创始人的战略格局塑造会更有价值,毕竟不是每个人都是马斯克。今天无论A轮还是Pre-IPO SaaS创始人,你经历过的,巨头95%经历过,而你持续增长过程中还未经历的,巨头95%经历过。你的定制化是实打实的硬成本投入,巨头的定制化实际早就有N多丰富模块和组件配置,只是为了高收费而已。巨头还未全面开打,是因为中国市场占他们SaaS收入太小(图2)。从2010年前开始,巨头时不时就会花巨资请MBB研究中国SaaS的市场机会、进入时机、产品矩阵和定价策略,有些肉他们知道吃了没营养,还有些肉他们根本不屑吃。

在中国,最懂SaaS的莫过于金蝶用友浪潮,表面看貌似因为左右手互博、合规等限制,无法亲自下场干,但实际还是因为人家对软件太懂了。SaaS只是企业数字化进程中的软件形态,甲方老板根本不care OP还是CP,对内降本增效,对外低成本获客,这就是所有数字化软件的存在价值。只要这类SaaS软件被充分验证价值(部分仍需观察),市场规模足够大(国内市场至少20亿/年),利润可观,巨头自然会全力切入。不赚钱又没有壁垒的产品,折腾什么?不是每个SaaS的壁垒都能对标snowflake的。

以上这些是长期和国内外巨头高管的交流总结,其实也是业内常识,只是对刚进入SaaS的投资人来说,需要辨别,至少提升项目pre-DD效率。

不必太在意那些ISV生态,实际帮不了你什么。首先,巨头几乎不会下场干那些年市场需求5-6亿的,5年后天花板在20亿SaaS市场,阿里一年营销收入3000亿,干1个SaaS的研发团队投入,利润回报是巨亏之巨亏。其次,他们真的忙于内卷,没工夫正儿八经给你介绍KA,偶尔拉几个群就不错了,还得靠自己。

巨头有巨头之间的竞争,打法也不在于产品本身。想一想,阿里钉钉这么个UI和体验糟糕的OA产品,疫情之初不也蹭蹭蹭到DAU过亿么?所以产品体验好,重要吗?一个能自研DPU的科技公司,产品体验还不如一个百人研发团队的小公司,为什么?反过来,飞书研发投入不亚于企业微信,是我们专业人士觉得最棒的OA产品,搞了这些年,DAU勉强200多万,又如何?今天SaaS那么多标的之间竞争,在巨头眼里就是一个个小工具,工具之间缺乏协同性,难以形成规模效应。这也是微盟、有赞需要考虑的问题,收入再要翻几番,就不是卖产品了,可能99%的创始人都没想过。下面这张图(图3)信息简单,内涵丰富,若你是Pony Ma、逍遥子,手上这些棋子,你会怎么布局?

无论投资人、创始人,不要纠结模式和收入结构,先上岸再说。SaaS投资泡沫虽然无法和消费比,但何时会长期大幅放缓,没人说得准,如果手上项目退出不了,下期就难募了。本着尽快退出,基于DPI的投资责任感,就不必追求完美模式。

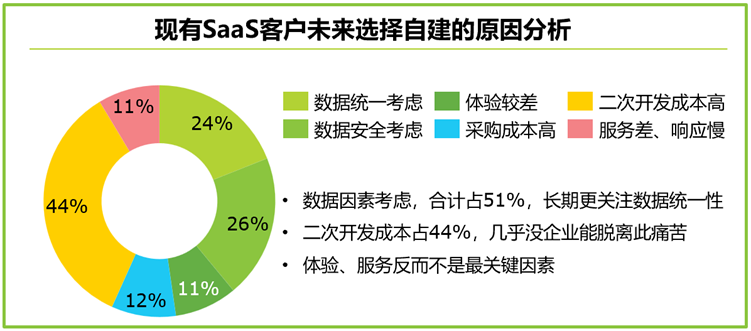

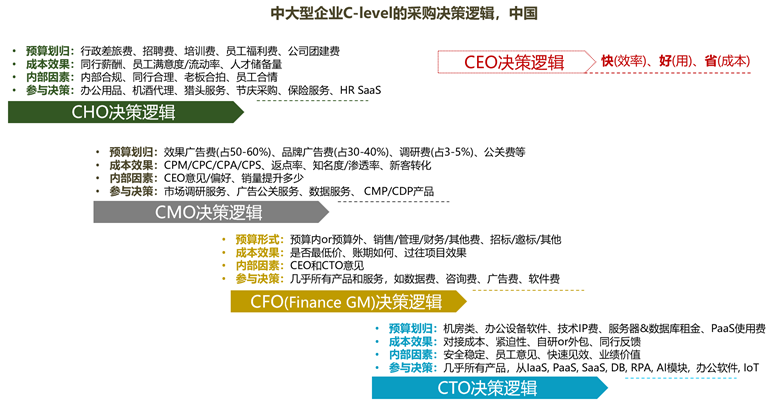

CP还是OP?自建、高定还是SaaS?产品还是服务?来看看用了SaaS后的CTO/CIO怎么想(图4图5图6)。首先,今天SaaS在国内市场的甲方核心决策人还是CIO/CTO加上老板,他们懂吗?CIO和CTO永远是屁股决定脑袋,部门负责人要用就讲清楚ROI,没ROI就去找老板,大老板又是凭经验、重结果不重流程的居多。结果就是一通下来先上再说,发现使用率低、需要cost down了,慢慢再干掉供应商。

DMP和CDP就是今天的典型,只是尝鲜者仍源源不断(甲方反馈和续约率确实差,好多属于被绑架)。这就是当下中大型甲方对SaaS的常态,他们不是很在意CP还是OP,确保数据安全、统一就行。他们也不在意自建还是高定,但如果用下来成本不断超预期,除非你能“搞定”这几个人,不然迟早干掉你。

最后讲讲服务,甲方真的是要服务吗?这还不是本质,甲方要的是结果。那些难用、少用的SaaS, 说到底是产品本身的价值并不明显,如果需要大量服务的,还要软件做什么?

从需求侧出发,只要保证开发投入回报的边际成本不断下降,那就值得持续投入,这过程必须要走,SAP已经走过75年,Salesforce也走过22年,这就是软件的难。轻量级SaaS在中国一定走不远,容易被干掉,定制积累是软件的核心壁垒之一。

最后小结,先把规模做大,哪怕一半收入冲了各种流水也行,上岸了再说,手上有筹码,一旦市场寒冬,身在二级还是要比一级更灵活。

还有其他总体思考,不一一展开,罗列如下:

服务小微企业的SaaS产品,鲜有能跑通的,该客群存在流失率高、合规性差、决策集中一人等特点,此外,一些通过爬虫能力搭建的服务小微企业的信息平台缺乏壁垒,信息整合度低,价值不足以达到付费。

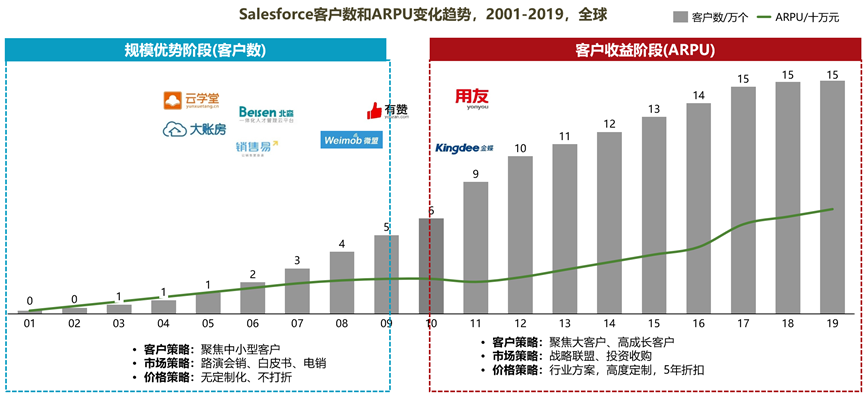

服务大型客户的能力至关重要,长期看(图7),无论是salesforce, shopify, workday还是微盟,超大型客户的收入贡献一定是逐步提升,而中国真正有能力把大型客户服务好的,屈指可数,零星几个小部门用了几个小模块的不算。

价格仍是本土SaaS企业的核心优势之一,但降价容易涨价难,未来在服务超大型客户(上万员工数、分布多地多国家)时,投入产出无法预计,又未获得市场定价权,或成为稳定盈利的重要掣肘。

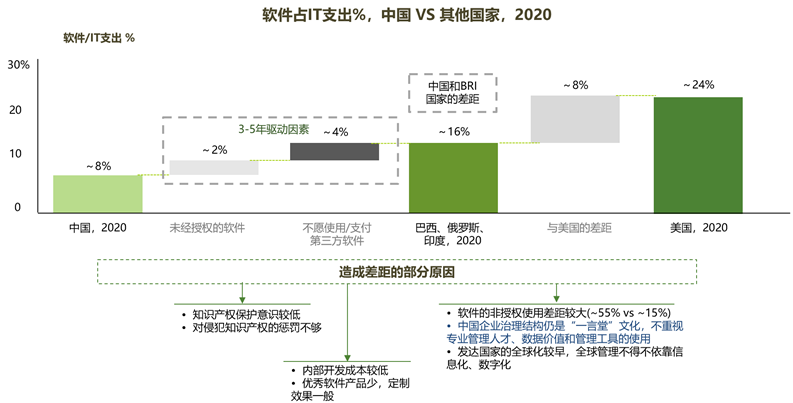

软件在中国企业IT支出中仅占7%~8%,只有美国的1/3(图8),除知识产权保护不利,更核心因素是中国大部分企业的治理水平还是农耕思想、一言堂文化,不愿意把专业的事交给专业的人做,这会是一个长期弊端,而不仅是中国企业数字化进程的滞后。

不少人谈SaaS创新,这还隔了一层,根本还是人。退回10年前,看看金蝶用友的研发背景都是怎么样的,退回5年前,看看北森这批老牌SaaS研发都是什么样的?一个产品大神抵得上100个糟糕的产品经理,1个技术大牛不是抵得上多少人,而是每次都能高效、低成本解决高难度问题。聊了一圈,吐槽北森的真心多,为什么?软件没有技术壁垒,是一个B端采购C端使用的产品,10%的个性化需求就决定了客户愿不愿意长期用你。当然了,看好北森,作为头部企业多挨骂容易成长。

二、今年还有哪些SaaS赛道值得投?

如果想3-4年内就退的,那以下部分就不必看了,目前可能没有特别值得投的。目前情况下,A轮融B轮,D轮融E轮,都贵,并没有因为早期就便宜。部分赛道至今再投A轮,可能仍有高回报机会,因为SaaS不是赢家通吃,一方面是2B业务属性决定,另一方面节点式SaaS(和甲方业务触点是单次交互,非实时绑定甲方的内部流程、数据)的替换成本很低,明天有免费的,强力BD之下很快可以换掉你。此外,只要该赛道10年期能达到100亿市场规模,那现在仍处于早期,关键是笃定和耐心。

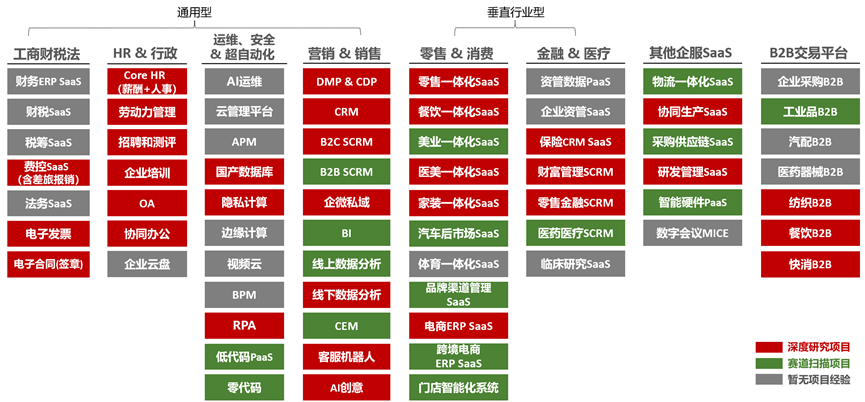

先看看(图9)瑞泽过去积累的SaaS赛道研究经验,无法逐一展开,挑几个比较看好的分析下。只谈赛道,不推荐标的。

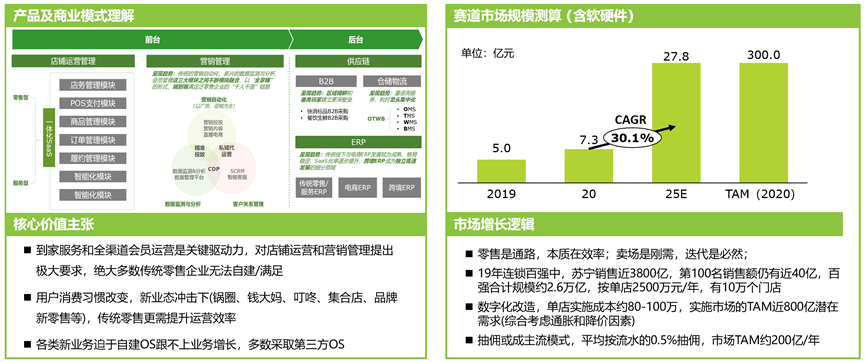

先说零售SaaS赛道,分独立模块SaaS和一体化SaaS, 更看好后者。20年前,零售把流通效率搞好就行,今天再加一条,提供更个性化的商品组合。简单讲,零售的本质就是流通效率和品类管理,这恰恰是最需要数字化的领域。一个大卖场前后场1-2万SKU,不同区域的生鲜供应链差异大,线上和线下在大促时的及时补货,单店1万线上日单量如何确保单单30分钟送达?零售就是玩细节,如果没有数字化的前中后台管控,贼累贼低效。这是一个没有数字化必然要被淘汰的行业,而不像其他SaaS, 用了只是更好而已,这是根本区别。

该赛道的驱动因素见下图,我们再拆解下市场规模和算法(图10),CCFA百强连锁里,最小企业也有40亿年流水,最大3800亿流水,市场收费方式是实施费+抽佣,长期市场需求至少300亿。

再说费控SaaS,以分贝通和每刻报销为两个典型模式。概念不展开,请翻二手资料。我们的观点是两种模式都有市场空间,并驾齐驱。

分贝通目前仍处早期,GR很高别太在意,2B行政采购需求是万亿级市场,订阅费和抽成做到1-2亿规模不算什么,要看长期。这市场天花板在哪里?看携程企业服务就好。动了携程的奶酪,后面就看巨头怎么干架了。这是一个二道贩子的生意,核心机酒代理商仍是携程这类企业掌控,要尽调就拉出所有核心代理商资源,逐一评估,到底是不是真牛逼。类似的市场如同当年爱库存和唯品会的关系,当年爱库存月GMV 5亿,又如何?做巨头早就不做的细分市场,你能比他更强?拼多多切了淘宝9.9元包邮的老市场成功了,但那是2C市场,又得微信百年难遇的红利和放水,而这是2B市场。另一家在途商旅,是当年在艾瑞资本参与的,反正这几家上面订机酒都比自己订要贵,那为什么甲方还愿意呢?核心卖点就是长账期+客户关系。账期影响现金流,不仅是企业的命,也是财务总监的KPI指标,机票贵不贵跟他有毛关系?

每刻报销属于“流程效率提升型”产品,未来是在甲方上游供应链的数据打通上下功夫,产品能力一定是更强的,轻资产模式。凡是和甲方业务场景的交互频率和数据渗透较深的模式,我们都给予加分。

最后,这两类都能投,长期看都会成为10亿-30亿美金企业,这是甲方财务的刚需,替代人力的效果明显,几乎财务部超过20人的企业都需要。

再说B2C SCRM,基于企微生态,打通全渠道数据触点,这种工具或轻量级CDP一定会成为2C领域的甲方标配工具。产品表面上雷同性高,差异在细节功能模块。探马、尘锋,包括起步重代运营+定制的景栗(现在有标准产品了),算有口皆碑的产品。企微客户端产品就微伴、微盛,产品是好产品,但壁垒低,天花板太明显,所以微伴卖掉了,聪明。还有一些切零售消费客户的老牌如驿氪、群脉、艾客,重在行业方案积累,业务成长慢是痛点,有付费能力的客户其实并不多。

我们预测2025年市场规模在20亿-22亿之间,2022-2025年CAGR 35%左右,纯买方预测。还有一类不具体点名,XX智能、QX等,手上黑数据问题始终是个隐患,效果是好的,切中了甲方老板的痛点,但那个2年内一定暴露合规问题。这种数据营销的冒险玩法,作为投资驱动的创业项目,谨慎为妙。

最后再说一个DMP/CDP,模式重到不行的赛道,但值得投。想一下,为什么这批企业前年能忽悠那么多千万级订单?去年价格战打下来了,也有两三百万客单价。甲方老板信啊!以上赛道图谱里除了CDP,还有哪个赛道能忽悠甲方老板掏出1500万搞一个自己都不确定效果的软件?这个底层逻辑是,任何公司到了数千万CRM客户数据时,加上大量报表数据,站在大部分老板的立场是需要搭建企业数据资产库的,这一点上绝大多数这个体量的甲方老板一定是基本一致。所以,这是刚需,不是割韭菜。只是短期内受制于数据建模、应用场景的高频适应性,还没有充分发挥出来。

另外,最容易做出规模的,5年后看,肯定逃不掉CDP赛道,轻松干到8亿-10亿年营收的应该不下10家,上岸后就可以根据业务需求,通过并购、投资方式丰富应用层的SaaS产品矩阵,这就是明略几家的初步路径。

还有几个赛道推荐下,包括隐私计算、AI创意、RPA、金融SCRM、线下数据分析等,满足刚需特点,市场天花板也够高,客户付费意愿和能力都较高。当然,也有不看好的10来个赛道,但出于鼓励创业,不在此展开。

本文来自微信公众号:瑞泽洞察(ID:gh_f10a7c242141),作者:蒋文伟