本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,头图来自:《小丑》剧照

一、测不准原理

在宏观世界里,路上的一辆车,一个人,一片叶子,我们既可以观测到位置,也可以测量出动量,但在微观量子世界里,由于观测行为本身会对粒子的状态产生干扰,所以,位置与动量两者不可能同时测准,位置测定得越准确,动量的测定就越不准确,反之亦然。

这就是量子物理学中的“测不准原理”。

股市中的所有观察分析都不是为了搞学术研究,而是用来赚钱的,观察分析的结果会影响投资者的预期,预期改变投资行为,行为又影响了你的观察分析结论的前提。

某巨型公募基金经理即将离职,由于最可能接任的基金经理风格差异比较大,市场预期新基金经理将卖出前任持有的重仓股,于是率先卖出,甚至融券做空,导致股价真的大幅下跌,新的基金经理决定暂时不卖了……

这在投资中被称为“price in”(这么重要的概念好像没有对应的中文,谁来创造一个?),当我们看到一条影响股价的信息时,千万不要觉得捡到钱了,当前股价大概率已经“price in”了这条消息。

传统的有效市场理论认为,任何影响股价的信息,都会立刻影响了股价,但实际上不可能,即使市场上所有人都知道了这条信息,也不能完全“price in”。

这正是因为“测不准原理”,每一个人分析预测的结果,都体现在他们的行为上,他们的行为又改变了市场价格,也就改变了观察结论的前提,加上每一个人都有不同的风险定价或预期收益要求,对信息的看法也不同,导致不是“price in”不足,就是过度“price in”。所以,即使是人人都知道的信息,也不可能完全“price in”。

投资分析中一个重要的任务就是搞清楚当前基本面信息“price in”了多少,还有没有获利空间。

微观世界里的“测不准”构成的一组共扼关系是位置和动量,而在股票投资的世界里,时间与空间也构成了一组“测不准”关系。

二、时间和空间,至少有一个不确定

一张债券,每一个时点(时间)都对应着一个明确的价值(空间),投资者的预期不变,所以不会对债券价格产生干扰(不考虑基准利率),就像宏观世界里的物体。

股票之所以不是债券,因其所反应的宏观经济和企业经营的预期是不明确的,空间和时间至少有一个不确定。时间与空间,当一个量变成更确定时,会引发投资者的某些投机行为,导致另一个量变得更不确定。

茅台,由于产量、销量、成本、价格都是相对确定的因素,长期而言上涨空间是比较确定的,但具体如何上涨,每一年涨多少,却是不确定的。

为什么一个每股净资产一百多的公司,股价是一千多?理论上的解释是,这是未来自由现金流的贴现,但买的人可不这么算的,他的真正理由是未来有人会用两千多甚至更高的价格来买,只要预期收益率高于自己的要求,就可以了。

正是因为茅台基本面的高度确定性,长期股价上涨空间的确定性,导致大量非长线持有投资者反而忽略经营上的信息,更关注其他短期影响股价的消息,包括但不限于:

经营上的短期供需波动

政策面的扰动

利率流动性等宏观环境

短期预期的扰动,让股价的波动加剧。用那个著名的“遛狗”的例子,很多人遛狗遛到最后,反而跟着狗跑,狗就跑得更随机,变成“狗遛人”。

空间越确定,时间就越不确定;时间越确定,空间就越不确定。所以投资不但要研究公司本身的确定性,也要研究这个投资机会,其确定性侧重于时间还是空间。

三、“空间比时间更确定”的投资机会

去年12月份之后,猪肉价格与养猪股的股价出现了明显的背离,肉价持续下跌,加上春节后是传统淡季,预期也是下降的,但养猪股不少都涨了50%以上,如何理解这一市场现象呢?

“猪周期”是一个典型的“空间比时间确定”的投资机会,特点是,价格的顶部拐点和底部拐点一定会来,但不知道什么时候来——我称之为“不怕他不来,就怕他乱来”。

猪周期投资的“测不准”可以从产业和股价两个方面分析:

从产业上看,因为猪周期的肉价上涨空间大致可以确定,所以企业砸锅卖铁也要坚持到那个时候。如果只有一家企业这么想,那它很可能是最后的大赢家,但如果很多人都这么做,那结果就是谁也不退出。而周期拐点的必要条件是产能供给出清,大家都坚持的结果,只能是让本轮周期在底部的时间非常长。

这就是空间预期过于明确,导致了时间被改变。

另一个“测不准”的角度是股价本身。

从空间上说,上一轮猪周期,肉价从最低点涨了2倍多,正邦、新希望从底部上涨7倍,牧原涨了10倍。虽然考虑到上一轮周期是超级周期,行业上有非洲猪瘟、环保因素,股价上有18年大熊市的因素,一轮正常周期涨不了这么多(正常是肉价上涨1倍多),股价最低点算也应该有3~5倍的涨幅。

从时间上看,因为猪肉需求相对稳定,这个拐点完全视产能出清情况而定,目前市场对新一轮猪周期肉价向上拐点的预期是2022年内,最迟2023年。

养猪的头部企业XXX,去年最低价10元,假设这一轮猪周期最低价涨3倍,就是未来能到40元,当前价格16元,如果一年能涨到就是150%的收益率,两年涨到就是年化58%。

看上去,就算是现价买入,考虑到高波动,考虑某些企业的破产风险,其值博率也不错,这正是股价在“Price in”这个周期的预期。

而且你不需要拿这么长的时间,如果这一波再涨50%到24元,其股价的隐含收益仍然达到66%(一年)和29%(两年),考虑到周期拐点总是越来越明朗,仍然符合相当一部分人的预期收益,所以看上去还有空间,并没有完全“Price in”。

但投资没有这么简单,比如有一个问题:

能繁母猪存栏同比见顶回落时点是去年3月,到了七、八月份,市场已经在预期猪周期的拐点是2022~2023年了,为什么猪肉股的价格到了12月份才开始“Price in”这个预期,而不是更早的时间?

原因在于资金也在比较各个板块的预期收益率,七、八月份,刚好是赛道股预期最强烈的时候,到了三季度市场的资金交易热点又转到了周期股上,只有到了11、12月份,市场找不到更有性价比的板块时,猪周期的投资机会才开始浮现。

真正埋伏猪周期的资金,最早7月份就开始进场了。12月杀进来的资金,做的是没有赛道机会时的板块轮动,一旦股价炒上去,而肉价又继续下行,市场又出现更好的系统性机会,资金必然果断抛弃养猪股。

这也带来另一个波动性的风险——这一波上涨的猪周期公司,并不是未来真正猪周期来临后上涨的公司。

养猪有一个出栏的时间周期,猪价再贵,也不会卖小猪,猪养肥了,就算猪价再便宜也要卖。所以周期顶部,最好的企业是大猪占比高的,利润弹性大,周期底部,最好的是小猪占比大的企业,出栏时间靠后,更有可能坚持到新一轮猪周期。

此外,在产能出清之前,市场还要警惕去年猪周期的高点加了杠杆扩产能的企业,不排除现金流断裂,撑不到新一轮猪周期来的那一天。

所以这一波行情,资金选择的是资金充沛、小猪占比高或者在行业底部逆周期加杠杆的企业,回避大猪占比高或杠杆加在顶部的企业。

反之,如果猪周期真的来了,涨的公司跟这一波涨的不一定相同。散户出于“锚定心理”,很容易选择上一波表现出色的企业,所以很容易在这一波最高点买牧原——被套,下一波猪周期起来后,又去买上一波涨得最好的XXXX、XXX——再度被套。

总结一下,在“空间比时间更确定”的投资机会中:

1. 基于这个机会的长线会持续买入,直到将股价推到与空间和风险相对应的预期收益率水平为止,这是股价稳定上行的基础资金;

2. 一些板块轮动的资金,会在不同板块之间比较收益率,当市场高收益的机会较多时,就会放弃这个相对确定的板块,反之亦然,资金的进出也放大了板块的波动。

3. 资金会把一个板块的长线逻辑分成几个中短线阶段,以便每个阶段选择最具当前逻辑的标的,资金的进出也造成了几个不同阶段的轮动上涨。

再来看一个“时间比空间更确定”的投资机会。

四、“时间比空间更确定”的投资机会

一旦经济下行,每年到了10月,市场就开始预期“稳增长”政策的出台,“稳增长”板块包括基建地产产业链的一系列行业,比如地产、建材、建筑、钢铁、有色、家电、工程机械等等行业,还有一些代表新基建板块的通信、电力等等。

由于稳增长的政策通常在前一年经济工作会议后出总思路,两会后密集出台具体政策,虽然最终受益行业不止是“稳增长”相关行业,但却是最早确定受益的行业,只是力度无法预知,所以成为一个“时间比空间更确定”的投资机会。

空间不确定的原因在于地方财政进入硬约束时代,经济工作会议也明确提出,控制总量,调整节奏。当年的基建总量是确定的,只是提前集中到了一季度而已(还有一些是去年挪到今年的),这就导致市场基于“囚徒困境”的充分博弈,特点是多空不停转换,其背后的投资心理我在《囚徒困境:想赚别人的钱,先来博弈人性》一文中有过分析:

“不管盘面如何强,博弈资金有明确时间节点,博弈的多空转换非常迅速,涨得越多,跌得也越快,就连原本不是博弈的资金,也因为盘面空头氛围过于明显,忍不住先卖空。”(具体过程,可以看那篇文章)

“稳增长”包括“预期”和“兑现”两个阶段,而博弈主要在“预期”阶段,这个阶段,从去年11月经济工作会议之前,市场开始预期政策,到了文件出台后,市场开始从相关文件预期未来会有哪些板块受影响,最后到两会结束,政策相继出台为止。

在这个阶段,相关政策都在讨论中,市场的预期总是随着板块本身的炒作高度不断发生变化,一旦炒高,投资者就会认为过度“price in”,开始降相关板块的仓位,一旦降到某一个水平,另一些投资者又会认为该板块“price in”不足,又开始提升仓位。

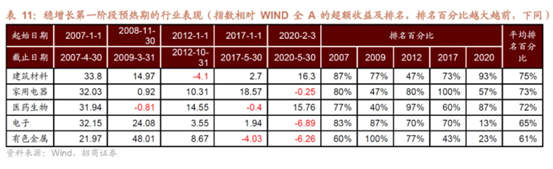

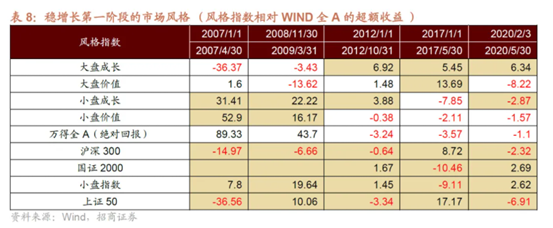

招商策略统计了过去五次“稳增长”的预期阶段平均表现最好的五个行业,既有建材、家电、有色等典型的“稳增长”预期行业,也有医药、电子这一类与“稳增长”无关的成长性行业。

“稳增长”行业在预期阶段更容易获得涨幅,但也并非每次都是如此。而且从下面的风格胜率上看,并没有明显占优的风格,整个市场在各种预期下轮流炒作各个板块。

“稳增长”行业最终大部分涨幅都体现在预期阶段,到了政策兑现的第二阶段,就不再明显,除非是预期阶段涨幅不足的会出现补涨,比如2017年和2020年的有色。

总结一下,“时间比空间更确定”的投资机会:

1. 一旦有了相对明确的预期和时间线,市场会将相关机会的股价按照一个相对乐观的估计一步推到位;

2. 股价涨了一波后,在市场“price in”不足和过度“price in”的分歧中,出现长时间盘整,不断有资金退出,追逐其他更明确的市场机会;

3. 随着空间渐渐明确,股价会向隐含收益回归正常的方向,补涨或补跌——或者又产生了新的预期,引导股价进入新一轮“price in”。

五、蝴蝶效应

如果一个人穿越到2021年的市场,那去年所有的投资机会对于他而言,都是确定性的机会。可如果他想参与这些机会,他的行为就会改变市场,如果他的资金量足够大,很可能会让市场发生非常大的变化,让一个确定性的机会变得不那么确定(可以看一看电影《蝴蝶效应》《黑洞频率》)。

测不准原理的提出者海森堡说:“在因果律的陈述中,即‘若确切地知道现在,就能预见未来’,所得出的并不是结论,而是前提。我们不能知道现在的所有细节,是一种原则性的事情。”

投资者永远在寻找确定性的机会,但总是计划跟不上变化,原因正是在于投资者的买卖行为总会让确定性的机会重新变得“不确定”,其中,预期收益、投资周期、风险偏好,等等,都是改变确定性的变量。

当你产生了一个预期时,别人也许正在预期你的预期,当你看到确定性的增长时,别人也许看的是增速的二阶导。

当你也想去预期别人的预期,考虑增速的二阶导时,这么做的人太多,市场又会过度“Price in”。

2020年,有券商抛出了一份基于宁德时代2025年业绩进行估值的预测,市场哗然,但现在看,在产业趋势刚刚起来的时候,一把把预期打到可以预见的未来,反而是赚钱的思路。

到了去年下半年,市场已经习惯用2025年的业绩给锂电池板块估值时,整个板块却开始显示出估值持续下滑的疲态,尽管行业仍然在高景气阶段。

“测不准”原理告诉我们,确定性机会只存在于被市场发现之前,但投资决策只能基于某些确定性,如何解决这个矛盾呢?

需要你的投资决策有足够的容错性去适应空间和时间之一的“不确定性”。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋