本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,头图来自:视觉中国

一、烂行业的逆袭

有一个过去常被问起的问题:

问:“刚大,为啥片仔癀100多倍的PE,云南白药才20倍,不都是国家保密配方吗?”

我:“因为片仔癀是高端消费品,云南白药只是OTC药,商业模式不同。”

问:“那同仁堂也是高端产品,为啥才40倍?”

我:“因为国企体制,管理不好。”

问:“那白酒也是国企国粹,为啥茅台和其他白酒的估值差别没有那么大?”

我:“因为白酒消费者的品牌忠诚度高,是顶级商业模式,中药受政策影响大,确定性不强……”

说实话,我觉得自己的解释很无力,商业模式好,估值高,总要有个度吧?高多少才算合理呢?

“合理”这两个字,在不同的投资体系中,有不同的解释:

价值投资:它们的估值差异是由未来自由现金流的贴现决定的,建立在当期业绩上的PE估值是一种错觉;

景气度投资:它们的估值差异体现了投资者对未来不同景气度转化预期的风险对价;

趋势投资:它们的估值差异体现了当前资金偏好,市场永远是最聪明的,所以现在就是最合理的差异;

……

不过我还是更愿意用经典价值投资的解释框架,它选择的是与股价无关的考察因素,避免了“用结果证明原因”的尴尬。

“用结果证明原因”很容易建立错误的信仰,2020年相信大白马是永远的神,2021年相信高景气投资,只要增速不滑坡,再高的估值也能涨,然后……,在新年后,一周跌掉去年一年的利润。

确定性是方向,景气度是速度,而估值是现在的位置,估值体系失效后,你只能知道方向和速度,不知道自己的位置,一时半会儿还没有问题,时间长了还是会偏航。

但回到“景气度——估值”或“确定性——估值”的二元框架,就需要解释合理估值。作为唯一可以定量分析的DCF估值法,虽然只是一个理论方法,无法对“合理估值”进行精准量化,但它提供了一个观察拐点的视角,就是“利率”。

二、货币幻觉

巴菲特有一个著名的比喻,他把“股票”比喻成“债券”,它的合理价格就是未来每一年所产生的现金流(即利息),根据你的预期收益率折现到现在,再加起来,就是合理价值。

股票不同于债券的地方在于,它的未来存续期有长有短,产生现金流的能力有强有弱,但估值的方法是一样的,这就是DCF估值法的原理。

我们可以把一家公司的未来分为两个阶段:近端(3年以内),中远端(3年以上),这家公司的合理估值就由“近端现金流”的贴现和“远端现金流”的贴现两部分组成。

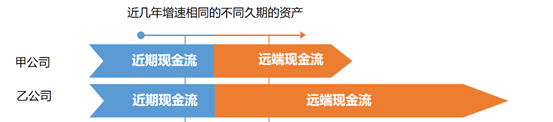

假设有两家公司,三年以内的增速完全相同,由于乙公司的商业模式和行业空间均好于甲公司,故它的远端增速也快于甲公司,存续期也长于甲公司,远端估值也就高于甲公司,它们的合理估值的构成如下图:

乙公司合理估值高于甲公司,导致乙公司的PE倍数也高于甲公司。

乙公司被称为“高确定性的长久期资产”,甲公司被称为“低确定性的短久期资产”,乙公司常常被称为成长股、行业龙头,甲公司常常被称为价值股、行业普通企业。

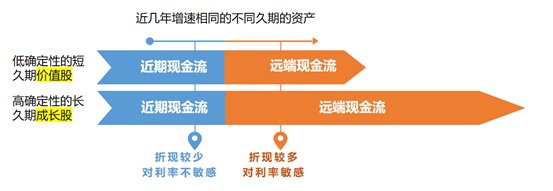

到了这里,虽然没有解决量化的问题,但已经迈出了一步,贴现率提供了一个观察拐点的机会,因为越近端的现金流,受贴现率变化的影响越小,越远端的资产,受贴现率变化的影响越大,导致远端现金流占比大的成长股,对利率的变化更敏感。

结果就是:当贴现率提升时,这两种资产的估值差价变小,当贴现率下降时,这两种资产的估值差价变大。

贴现率是“无风险收益”加上该公司的“风险对价”,个股超额收益来自基本面转好导致的“风险对价”下降,而整个市场的估值结构变化,则来源于“无风险收益”的变化。

“无风险收益”就是不投资股票你也能获得的最大收益,在海外可以用十年期美债收益率来衡量,影响的是北上资金的动向。

木头姐的基金前年暴涨,去年暴雷,因为她买的都是“颠覆性科技公司”,投资者看的都是成为未来的“FANNG”后的长期价值,几乎都是远端现金流,自然对利率极其敏感,成为20年大放水的幸运儿,也成为21年Taper的牺牲品。

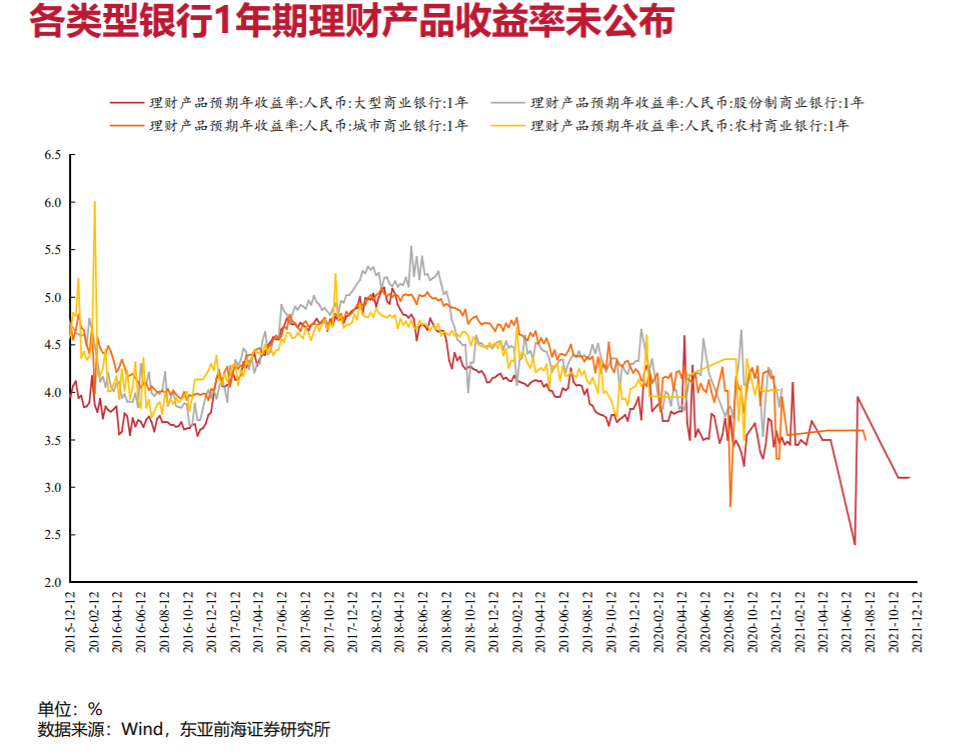

在国内,“无风险收益”更多是理财产品的收益,而理财产品的收益近几年长期下降的趋势,之前的文章已经说过无数遍,就不重复了。

2017-2020年的四年白马大牛市,买白马的投资者,以为自己赚的是价值投资的钱,实际上,估值的贡献远超业绩增长,本质上是无风险利率下降送给价值投资者的一份大礼包——既有过去的亏欠,也有未来的透支。

这就需要回归一条基本的经济学常识——所有的价格,都是货币现象。

一件东西的价格变了,可能是这样东西本身的供需关系变了,也可能只是钱更值钱或不值钱了,而股票价格,因为大部分都是“未来的价值”,对利率更加敏感。

好公司无论比烂公司贵多少倍,都是合理的。但好公司和一般公司之间的差距,是一种货币现象。无风险利率越低,差距越大,无风险利率越高,差距越小。最极致的2020年大放水,整个美股就那么几个龙头股在涨。

当然,去年一季度的市场已经告诉我们,美债收益率的上升,虽然对北上资金有一定的影响,但对国内市场基本影响很小,那么,国内的关键影响因素“无风险利率”有没有继续下行的可能呢?

三、无风险收益还会继续下行吗

理财产品代表的无风险收益的下降,在资金层面向股市的移动由两部分组成:

第一部分:居民将原计划投资于理财产品的钱投向股票基金;

第二部分:银行理财改成净值类产品后,为了争取更高的收益,通过“固收+”产品加大对股票的投入比例。

第一部分资金的高点是去年一月份基金发行的大爆发,在市场上留下了春节前后的“白马大顶”。

第二部分资金因为是由机构控制,其转移速度也相对平缓而持久,但存量银行理财产品九成以上已经成为“净值型”产品,导致今年全行业“固收+”基金的管理规模较2020年底增长了近40%,为今年流动性不足背景下的转债大牛市提供了支持。

虽然,银行理财产品增加权益类资产投资是一个长期趋势,但在银行理财的净值化已经基本完成时,大规模的转移就基本结束了,无风险利率的持续下行也将告一落段。

无风险利率停止下行,结束了“货币幻觉”,也终结了长久期资产无限拔估值的趋势。

很多人可能觉得无风险利率停止下行,但并没有上行的迹象,所以并不能够导致估值差反向压缩。

这个说法是对的,但忽视了一点——之前的估值水平是正常的吗?

四、拨乱反正与纠枉过正

关于拐点,市场有两个基本的运动规律。

拐点运动规律一:物极必拨乱反正

投资的常识告诉我们,钟摆从来不会在6点钟的位置停下,那么我们可以推测,钟摆发生拐点的地方,要么是7点,要么是8点。

一旦无风险收益率不再下行,市场必将发现,之前的估值差不是正常,而是太大了,市场就开始“拨乱反正”式的纠偏。

拨开去年四季度种种炒作题材的迷雾,我们会发现其核心就是低PE(或PB)行业的逆袭,最明显的有四条线:

以“新能源革命”为名义的电力运营和汽车零部件

披着“元宇宙”外衣的影视、传媒、游戏

政策转向的中药

“增稳长”主题的基建板块

如果只是低估值修复,那么空间必然有限,只是我们不能忘了“钟摆从来不会在6点钟的位置停下”,所以就有第二个运动规律。

拐点运动规律二:回归必纠枉过正

意思是说:一旦市场开始“纠偏”,又会过度“纠偏”。

所有的市场运动,投资者都会找出基本面的变化,但这些变化早已有之,只是因为涨了才会被人拿出来说,因而总有人相信这是基本面的“新变化”,那么结果必然不只是“估值修复”,而是直奔“有大行情”的想象而去,市场又会过度“纠偏”,钟摆向四、五点钟的方向而去。

四季度低估值板块行情通常只被认为是短期的“高低估值切换”,认为是主赛道“炒了一年”后的短暂风格偏移,大部分投资者都采用短线进出或不参与来应对,但这种“经验”却忽视了几年一次的利率端变化的宏观大背景。

如果市场存在大面积的、长期的不合理估值,就会出现板块轮动式的估值修复,四年的成长股结构性大牛市,给市场留下了大量低估值“烂行业”,除了前面说的电力、传媒、建筑建材等,还有传统制造业、服装、机械设备、家电、通信,弱周期的上游材料,等等,排队等着“翻身农奴把歌唱”,加上这种修复往往会纠往过正,风格持续一年以上,也是有可能的。

所以在接下来的半年的时间,我们可能会发现:一切坚固的东西都烟消云散了。

我将其总结为——七“贱”下天山。

五、七大逆袭

1. 烂商业模式的逆袭

对商业模式的研究,在成长风格占优时,往往成为投资的显学。新公司拿过来,首先看商业模式好不好,商业模式好的,不管什么增速,30倍起步,如果市场空间又大,增速超过30%,那100倍也可以被接受。

相反,如果发现商业模式不好,不管什么样的低估值都不会感兴趣。

这显然是不合理的,烂商业模式的公司并不是烂公司。烂公司是治理的问题,是人祸,而烂商业模式是天灾,那些在商业模式不太好的行业里努力奋斗又不愿意转行追风口的企业,理应获得合理的估值,只是在利率下行造成估值差加大的大背景下,变成“烂商业模式的公司=烂公司”的逻辑,一旦无风险利率停止下行,市场就会从“货币幻觉”中清醒,给予这些行业应有的估值。

元宇宙这一波涨的都是游戏、影视、传媒、营销、出版等传统意义上的“烂商业模式”公司,很多公司有一定的增速和行业主导地位,管理层优秀,有资源储备,行业空间大,却因为“项目型公司没有持续性”“内容公司没有壁垒”、“2B公司现金流差”等一系列商业模式的问题,长期只有十几倍的估值。

我去年写过一个系列文章,列举了很多不好的商业模式,这些行业都将在今年争取其应有的估值。

2. 低估值公司的逆袭

上一节已经说过了,不再赘述。

3. 差现金流公司的逆袭

DCF估值是自由现金流的折现,所以现金流不好的企业,远端现金流占比小,估值就要打折,同样的道理,过去容易出现过度折价,那么现在就有估值修复的可能。

4. 低增速高分红的价值股的逆袭

如果说2021年低估值还需要披着题材的外衣或以赛道的名义进行逆袭的话,那么到了今年,一旦低估值的逆袭被接受后,这个赛道的外衣,就可以脱下了。

唯一留下的悬念是,2021年杀确定性,2022年会不会成为“杀景气度”的一年呢?资金会不会对增速30、40%的公司无动于衷,而热衷于从底部找那些“老古董”出来炒呢?

5. 国企中概股的逆袭

过去十几年,中概股成了“互联网公司”和“新消费公司”的代名词,另一批更早海外上市的国企央企却成为被遗忘的角落,很多长期低于1倍PB,主要原因有两点:

1、这一类企业大多是低增长高分红的价值股,而海外近十几年都是成长风格

2、这一类企业的治理结构让海外投资者担心,其低估是风险对价

至少前一点因为美债利率的上升,海外市场已经出现拐点,考虑到三年国企改革收官的因素,其逆袭的可能性更大。

6. 传统制造业的逆袭

2010~2020年的十年,中国最牛的行业是互联网、融入全球产业链的科技与高端制造行业,传统初级制造业则处于产能出清的痛苦过程中。

而进入20年代,互联网进入反垄断时代,科技与高端制造行业内部进入产能出清的阶段,外部遇到了各种瓶颈与壁垒,相比而言,那些产能已经出清、进入竞争格局稳定的传统初级制造业,反而迎来投资的黄金期。

7. 金融地产的逆袭

银行不但属于“高杠杆低增长”的极差商业模式,而且受自身景气度和实体经济景气度的双重影响,呈现“常年低估,几年爽一把”的格局;而地产是唯一“持续增长状态下的长期低估”逻辑被证实的行业。

所以严格地说,它们很难说被低估,其逆袭也与货币现象无关,更多是物极必反、基本面边际改善和市场低估值逆袭大风格三重加持下的估值修复机会,很可能会出现在这一波行情的尾声。

也许再过两年,回顾2017到2022年的市场,我们会发现这就是一轮完整的牛市,或者是牛市的完整第一轮:

首先,利用低利率的环境,拼命拔白马成长股的估值;

然后,利用产业大趋势,把一批高景气度的板块推上估值巅峰;

最后,在无风险利率下行停滞的阶段进行高低估值切换,把被压制已久的低估值行业给捞上来。

六、总结与风险提示

全文观点总结:

1. 基本面的因素只能解释为什么一家公司比另一家公司估值高,但具体应该高多少,却是由货币决定。

2. 四年的漫长价值投资的牛市,让大家建立了对高确定性高景气度资产的信仰,但穿过这层神秘光环后,其本质仍然是一个货币现象。一旦拐点出现,必然的结果是“信仰崩溃”。

3. 在银行理财的净值化已经基本完成时,大规模的转移基本结束,无风险利率的持续下行也将告一段落,而拐点的两个基本的运动规律开始显现:物极必拨乱反正,回归必纠枉过正。

4. 七“贱”下天山,是一个娱乐性质的提法,所阐述的趋势,是一个半年到一年左右的中期趋势,目的是为了打破大家在过去几年投资中产生的某些执念,千万不能因此又进入“估值信仰”。无风险利率的下行,是一个长期趋势。经过一段时间的调整后,长久期资产的估值,仍然会长期维持在一个比较高的水平上,股市没有“共同富裕”。

风险提示:

1. 逻辑失效的风险

全文的逻辑都建立在无风险利率暂时不再下行的基础上,如果下面的两个条件发生了根本性的逆转,这篇文章的所有逻辑都将不成立,并且是反着来的:

稳增长政策未见效,出现两次以上超预期的降息,改变国内的利率水平

美国经济状况恶化,流动性紧缩的货币政策被迫停止

2. 理念变执念的风险

投资之旅,宏观因素就像河流,企业的业绩增速就像是船的动力,你的投资理念就好像是掌舵。两岸猿声啼不住,轻舟已过万重山,是因为你站在一个顺流的方向,如果你觉得只是自己掌舵的功劳,很可能到了逆水行舟时仍不自觉。

芒格崇尚多模型思考,一个投资者掌握的思考模型越多,胜算也越高,“商业模式——估值”的二元价值模型只是其中的一种。很多我们认为是历来如此的常识,其实成为常识的时间还没有我们的年龄大。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋